2.1.2. Финансовый бюджет

2.1.2. Финансовый бюджет

Целью финансового бюджета является разработка прогнозируемого баланса, который является результатом как финансовых, так и нефинансовых операций компании. Он составляется с использованием данных плана прибылей и убытков, бюджета капитальных вложений и прогноза движения денежных средств. Если форматы прочих плановых документов абсолютно произвольны и полностью определяются самой организацией, то финансовые бюджеты рекомендуется готовить в форматах самой отчетности, поскольку в этом случае их можно будет использовать также в качестве ориентиров при проведении контроля процедур финансового учета.

Бюджет движения денежных средств. В организациях любых масштабов и форм собственности все решения всегда связаны с деньгами. Для организаций, действующих в условиях рыночной экономики при жесткой конкуренции, проблема движения денежных средств является наиболее важной, поскольку от ее решения зависит возможность продолжения деятельности организации. Периодическая нехватка денежных средств может привести к срыву контрактных обязательств, а в особо тяжелых случаях и к банкротству.

Поскольку денежные средства считаются важнейшим ресурсом любой организации, бюджет денежных средств можно рассматривать в качестве одного из основного финансового бюджета, его главная цель – обеспечить постоянную платежеспособность субъекта, а также избежать кассовые разрывы и кризис неплатежей.

Состав показателей и общее количество форм отчетности для составления бюджета денежных средств может меняться в зависимости от возникновения новых задач при управлении финансовыми потоками.

Приступая к разработке проекта бюджета в рамках системы бюджетирования, следует решить некоторые ключевые моменты.

Во-первых, необходимо определить насколько часто требуется составлять новый плановый документ. Временной горизонт и периодичность планирования должен соответствовать общему регламенту бюджетирования организации. Практически у всех организаций платежная активность имеет недельный цикл, причем этот цикл можно начинать в любой день в соответствии с особенностями деятельности. Если у предприятия пик продаж приходится на конец недели, то цикл можно начинать с пятницы. В особых случаях (торговая деятельность крупных компаний) проект бюджета движения денежных средств необходимо составлять с разбивкой не по неделям, а по календарным дням, дабы избежать крупных финансовых затруднений и проблем с отслеживанием финансовых потоков.

Во-вторых, поступления и выплаты организаций складываются из множества статей. Даже у малых предприятий обороты по расчетному счету могут формироваться до тысячи в месяц. По этой причине необходимо выделить группы платежей в отдельную статью плана движения денежных средств, с учетом организационной структуры организации. При разработке плана движения денежных средств можно руководствоваться ПБУ 4/99, в котором приведена содержательная классификация. Но поскольку план денежных средств является внутренним учетным документом, нет необходимости в точности следовать этой классификации, ее адаптация должна удовлетворять потребностям текущего планирования конкретного предприятия.

Для целей полного контроля целесообразно учитывать и структуру самого предприятия, выделив денежные поступления и выплаты по видам деятельности, структурным подразделениям, видам продукции и т. д. Очень часто руководители предприятия отдельно выделяют статьи поступлений и выплат. Большинство малых торговых предприятий не имеют собственных торговых площадей и оборудования, следствием является высокая сумма арендной платы, которая составляет существенную часть расходов, по этой причине следует выделить ее отдельной строкой в проекте бюджета.

На практике малые и средние предприятия выделяют следующие статьи поступлений: от коммерческих дебиторов, от продажи внеоборотных активов, кредиты и займы, полученные проценты, дивиденды от участия в других организациях, платежи арендаторов.

Планируя выплаты, можно выделить следующие статьи расходов: платежи поставщикам, платежи в бюджет и внебюджетные фонды, оплата труда сотрудников, плата за аренду, приобретение активов, инвестиции, коммерческие и административные расходы, оплата займов и кредитов, прочие платежи. При этом необходимо учесть, что не все статьи имеют одинаковую значимость для организации. При выделении статей возможны два подхода в отражении величин: в процентах к общей сумме поступлений и выплат и в абсолютных суммах.

Внутри перечисленных статей также возможна детализация: выделяются поступления и выплаты крупнейших дебиторов и кредиторов, выплаты по разным видам налогов, поступления от разных источников, расходы по различным проектам и т. д.

И, наконец, третье, наличие балансирующей статьи. Рассмотрим два варианта. В первом случае организация не имеет открытого банковского «овердрафта», следовательно остаток денежных средств (как в кассе, так и на расчетном счете) всегда должен быть положительным. То есть за любой период времени платежи не могут превышать сумму поступлений вместе с остатком денежных средств на начало периода. Это означает, что план движения денежных средств данной организации практически не содержит балансирующей статьи, которая уравнивала бы денежные поступления и выплаты.

Второй вариант, когда предприятие осуществляет продажу в кредит. В этом случае балансирующей статьей становится именно кредит. Но при этом следует помнить о существовании дополнительных статей расходов в следующих периодах– проценты за пользование кредитом.

Для разработки бюджета движения денежных средств, помимо информации содержащейся в бюджете продаж, необходимо иметь дополнительные сведения: количество затрат, которые не влияют на денежный поток; платежи относящиеся к тому же периоду, к следующему и начисляемые авансом; величина дебиторской задолженности на начало периода и ее изменения за плановый период.

Также важным моментом в разработке плана движения денежных средств является определение среднего остатка денежных средств предприятия, которое включает в себя операционный и страховой остаток денежных активов.

Потребность в операционном остатке денежных активов характеризует минимально необходимую сумму для осуществления текущей деятельности. Рассчитывается сумма операционного остатка путем деления планируемого объема денежного оборота (суммы расходования денежных средств) по операционной деятельности предприятия на количество оборотов среднего остатка денежных активов в плановом периоде. Расчет планируемой суммы остатка может быть осуществлен и на основе отчетного показателя, если в процессе анализа было установлено, что он обеспечил своевременность осуществления всех платежей, связанных с операционной деятельностью организации.

Потребность в страховом остатке денежных активов определяется произведением суммы операционного остатка денежных активов и коэффициента вариации поступления денежных средств на предприятие по отдельным месяцам предшествующего года.

Общий размер среднего остатка денежных активов в плановом периоде определяется путем суммирования рассчитанной потребности в отдельных видах:

ДАо — средняя сумма операционного остатка денежных средств в плановом периоде,

ДАс – средняя сумма страхового остатка в плановом периоде,

ДАк – средняя сумма компенсационного остатка в плановом периоде (планируется в размере, определенном о банковском обслуживании),

ДАи — средняя сумма инвестиционного остатка денежных средств в плановом периоде.

Так же может быть составлен график денежных поступлений, который составляется с учетом предполагаемых поступлений, которые могут изменяться на сумму ожидаемой дебиторской задолженности. Сводный план денежных поступлений позволяет в итоге сформировать расходную часть бюджета предприятия на плановый период.

Сведения для составления бюджета движения денежных средств поступают из разных источников: выручка – из бюджета продаж, закупки материалов – из бюджета закупок материалов и накладных производственных расходов.

При разработке бюджета движения денежных средств важно различать момент возникновения права на получение денежных средств и момент фактического их поступления. В бухгалтерском учете общепринятым является принцип начислений, сущность которого заключается в том, что выручка признается не в момент поступления денежных средств, а в момент совершения сделки. Поэтому в отчете о прибылях и убытках и бухгалтерском балансе чаще всего отражаются именно права получения или выплаты средств, тогда как в отчете о движении денежных средств– реальные поступления и выплаты.

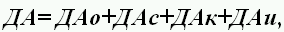

Приведем пример прогнозного бюджета денежных средств коммерческой организации на месяц:

Таблица 2.10. (тыс. руб.)

Бюджеты движения денежных средств позволяют выявить периоды, когда свободные денежные средства могут быть направлены на приобретение активов или подготовить к выплате крупных кредитов.

У небольших организаций это практически основной документ. Информация о ликвидности и платежеспособности жизненно важна для таких компаний, так как они не имеют возможности привлечения дополнительных финансовых ресурсов, а дефицит платежных средств может привести к фатальному исходу деятельности.

Бюджет можно детализировать не только по статьям затрат, но и по поставщикам, покупателям и банковским счетам. В некоторых случаях можно составлять бюджет, указывая в нем только денежные потоки: поступления и выплаты. Если у компании разветвленная организационная структура, но в ней довольно большое число самостоятельных подразделений и при этом пользуются единым банковским счетом, то бюджет движения денежных средств может разрабатываться для каждого подразделения отдельно, а бюджет головной компании будет выглядеть как совокупность чистых денежных потоков отдельных подразделений.

Бюджетный отчет о прибылях и убытках. Это второй этап в составлении мастер-бюджета. Этот документ важен тем, что позволяет выявить различие между прибылью и денежным потоком. Денежный поток формируется исключительно реальными платежами и поступлениями, регистрируемыми по бухгалтерским счетам денежных средств и кассе.

Необходимо еще раз отметить, что прибыль и деньги это не одно и то же. У компании в течении планового периода может быть достаточно денежных средств и отсутствие кассовых разрывов, но при расчете финансовый результат может оказаться отрицательным. При применении калькулирования по полным затратам, необходимо в этом случае обратить внимание на производственные расходы, которые могут быть отнесены к запасам предыдущих периодов. Очень часто накопление таких расходов приводит к снижению прибыли. При составлении бюджетного отчета о прибылях и убытках лучше использовать калькуляцию производственных расходов по переменным затратам, она более наглядно показывает взаимосвязь объема продаж и прибыли.

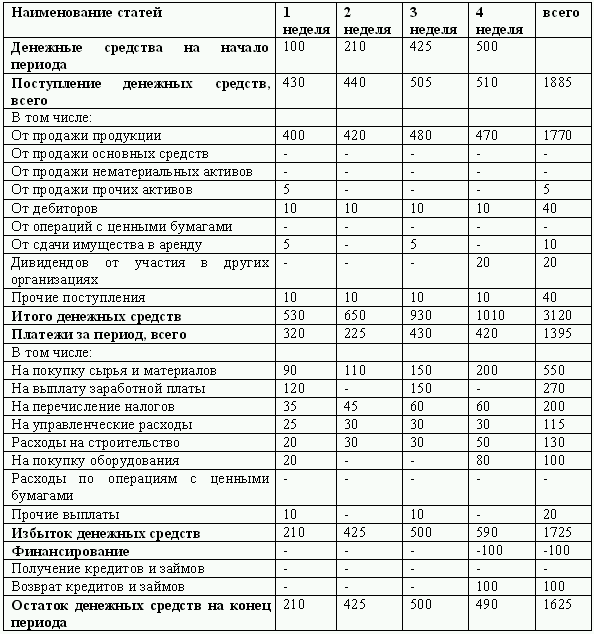

Используя данные таблицы 2.10, составим бюджетный отчет о прибылях и убытках коммерческой организации за месяц.

Таблица 2.11. (тыс. руб.)

Бюджетный баланс. Составление бюджетного баланса является завершающим этапом мастер-бюджета. Для его разработки требуются данные функциональных бюджетов, бюджета движения денежных средств и бюджетного отчета о прибылях и убытках, поэтому составление бюджетного баланса возможно только когда все документы будут готовы.

Бюджетный баланс почти никогда не профилируют, поскольку он показывает моментальный «финансовый портрет» организации на определенную дату, в то время как функциональные бюджеты имеют динамический характер.

Баланс из всех форм отчетности наименее полезен для принятия оперативных управленческих решений. Этот документ показывая имущественную и финансовую картину компании, не дает никакой информации ни о процессе достижения такого состояния, ни о выполнении соответствующих целей организации.

Для определения изменения в статьях баланса используется информация из плана прибылей и убытков и бюджета денежных средств в соответствии с формулой:

Сальдо на конец периода = сальдо на начало периода + начисления (из плана прибылей и убытков) + поступления (из бюджета денежных средств) – выплаты (из бюджета денежных средств).

Дебиторская задолженность на конец периода определяется по формуле:

Дебиторская задолженность на конец периода = дебиторская задолженность на начало периода + стоимость отгруженной, но не оплаченной продукции – поступления денежных средств за ранее отгруженную продукцию.

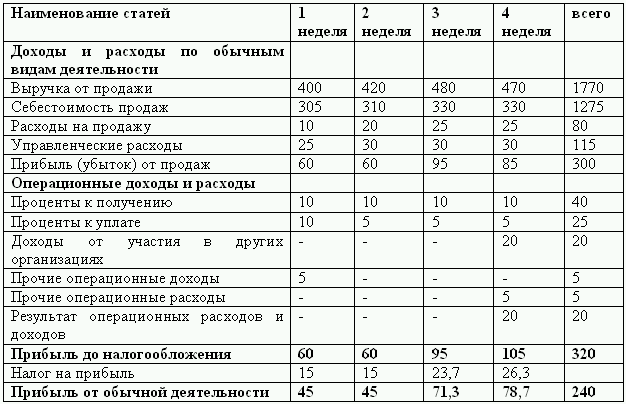

Вариант прогнозируемого баланса коммерческой организации представлен в следующей таблице:

Таблица 2.12. (тыс. руб.)

Составлением прогнозируемого баланса заканчивается работа над генеральным бюджетом и начинается его предварительный анализ. Бюджет обсуждается руководством компании и если в результате составления бюджета выявляются проблемы, то плановая работы начинается заново. Первый вариант генерального бюджета редко оказывается окончательным. После изменения планов действий отдельных подразделений и предприятия в целом в генеральный бюджет вносятся изменения и процесс анализа повторяется. В результате процесс планирования и составления бюджета объединяются в единый процесс управления.

Данный текст является ознакомительным фрагментом.