7.4.3. Налогообложение ОВГВЗ

7.4.3. Налогообложение ОВГВЗ

Особенности налогообложения прибыли, полученной первичными владельцами ОВГВЗ, установлен ст. 3 Федерального закона от 06.06.2005 № 58ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах»):

– при исчислении налоговой базы по налогу на прибыль организациями, являющимися первичными владельцами ОВГВЗ IV и V серий, налогооблагаемая прибыль уменьшается:

на всю сумму положительных курсовых разниц, образовавшихся в результате изменения курса рубля по отношению к котируемым Банком России иностранным валютам, возникших в период с момента поступления иностранной валюты на счет организации и до момента принятия ОВГВЗ IV и V серий на баланс организации при их реализации (погашении или прочем выбытии, за исключением новации);

на суммы курсовой разницы, возникшей в период с 5 по 31 декабря 1994 года;

на разницу, образовавшуюся в связи с изменением курса рубля по отношению к котируемым Банком России иностранным валютам, исчисленную как разница между номинальной стоимостью ОВГВЗ IV и V серий по курсу начиная с 1 января 1995 года по 20 января 1997 года включительно;

– курсовые разницы по валютным счетам и операциям в иностранной валюте, образовавшиеся с 1 августа 1998 года по 31 декабря 1998 года, учитываются для целей налогообложения независимо от применяемой учетной политики отражения этих курсовых разниц на счетах бухгалтерского учета в следующем порядке:

если у организаций, включая кредитные организации, при сопоставлении суммы положительных курсовых разниц и суммы отрицательных курсовых разниц возникает превышение суммы положительных курсовых разниц над суммой отрицательных курсовых разниц, налогооблагаемая база для исчисления налога уменьшается на сумму указанного превышения;

если у организаций, включая кредитные организации, при сопоставлении суммы положительных курсовых разниц и суммы отрицательных курсовых разниц возникает превышение суммы отрицательных курсовых разниц над суммой положительных курсовых разниц, налогооблагаемая база для исчисления налога определяется в общем порядке без дополнительной корректировки, а вышеуказанное превышение признается убытком по курсовым разницам.

Пример.

На балансе организации находится одна облигация ОВГВЗ V серии номинальной стоимостью 10 000 долл. США, полученная взамен «замороженных» валютных средств. 14 мая 2008 года облигация была предъявлена к погашению. Эмитентом была выплачена номинальная стоимость в сумме 10 000 долл. США и НКД за год с 15 мая 2007 года по 14 мая 2008 года в сумме 300 долл. США. НКД начислялся ежеквартально только в налоговом учете. В примере используются счета действующего в настоящее время Плана счетов.[19]

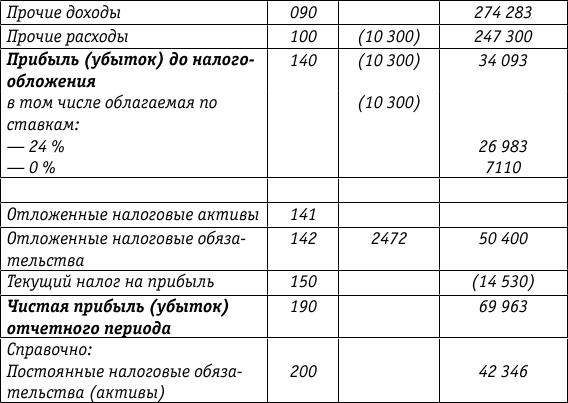

Заполним форму 2 «Отчет о прибылях и убытках» за 2008 год.

Отчет о прибылях и убытках

Форма № 2(фрагмент)

(руб.)

Расчет курсовых разниц, не учитываемых в целях налогообложения прибыли в соответствии со ст. 3 Федерального закона от 06.06.2005 № 58ФЗ[20]

При заполнении декларации по налогу на прибыль при выбытии ОВГВЗ первичные владельцы этих облигаций сталкиваются с разночтениями и неточностями, допущенными в Порядке заполнения декларации в части отражения курсовых разниц, уменьшающих налоговую базу. Кроме того, существуют разночтения между Порядком заполнения налоговой декларации по налогу на прибыль (п. 5.3 и п. 13.2) и п. 7 письма Минфина России от 26.10.2005 № 030302/118.

С учетом п. 7 вышеуказанного письма Минфина России автор считает возможным отразить в данном примере всю сумму уменьшения по строке 050 Листа 05.

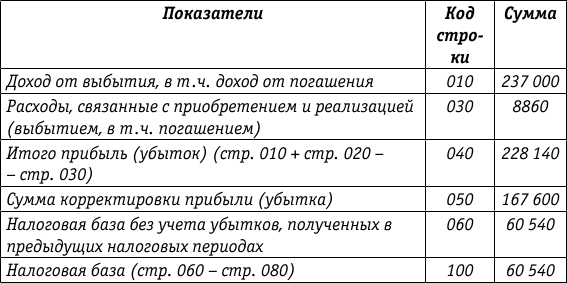

Заполним Лист 05 за 1е полугодие 2008 года.

Лист 05 (фрагмент)

Расчет налоговой базы по налогу на прибыль организаций по операциям, финансовые результаты которых учитываются в особом порядке (за исключением отрженных в Приложении 3 к Листу 02)

Начисление процентного дохода в налоговом учете

Первичные владельцы ОВГВЗ осуществляют начисление процентов по облигациям в общеустановленном порядке – на конец каждого отчетного (налогового) периода.

2007 год

По этим облигациям предусмотрен доход в размере 3 % годовых, выплачиваемый 14 мая каждого года. Для начисления дохода в соответствии с условиями выпуска год принимается равным 360 дням, а месяц – 30 дням.

2007 год

Начислен доход за 7,5 месяцев – 187,5 долл. США (300 долл. США: 12 мес. ? 7,5 мес.).

Рублевый эквивалент по курсу банка России на 31.12.2007 составил 4594 руб. (187,5 долл. США ? 24,5 руб.).

I квартал 2008 года

Начислен доход с даты предыдущей выплаты за 10,5 месяца -

262,5 долл. США (300 долл. США: 12 мес. ? 10,5 мес.).

Рублевый эквивалент по курсу Банка России на 31.03.2008 составил 6174 руб. (262,5 долл. США ? 23,52 руб.).

Вышеуказанный доход уменьшается на сумму дохода, учтенную в 2007 году, а полученная разница отражается в составе доходов I квартала 2008 года – 1580 руб. (6174 руб. – 4594 руб.).

14 мая 2008 года

Начисляется доход, подлежащий получению при погашении облигации, – 300 долл. США

Рублевый эквивалент по курсу Банка России на 14.05.2008 (курс условный) составит 7110 руб. (300 долл. США ? 23,7 руб.).

В налоговой декларации за 1е полугодие отражается 2516 руб. (7110 руб. – 4594 руб.).

Заполним Лист 04 налоговой декларации по налогу на прибыль за 1е полугодие 2008 года.

Лист 04 (фрагмент)

Расчет налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 НК

Вид дохода 3

(руб.)

Проценты по государственным долговым ценным бумагам отражаются также в Листе 02 декларации по налогу на прибыль.

В этот Лист из Листа 05 декларации переносится налоговая база от погашения облигации.

Заполним Лист 02 декларации за I квартал и 1е полугодие 2008 года.

Лист 02 (фрагмент)

Расчет налога на прибыль организаций[21]

(руб.)

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Что такое налогообложение?

Что такое налогообложение? С помощью налогов государство формирует свои доходы, получаемые от вас, меня и всех предприятий, действующих на его территории.К налогам, которые платят физические лица, относятся подоходный налог и взносы на социальное страхование. С

2.2. НАЛОГООБЛОЖЕНИЕ

2.2. НАЛОГООБЛОЖЕНИЕ Организации, применяющие упрощенную систему налогообложения, освобождены от уплаты налога на прибыль, НДС, и налога на имущество. Вместо этих налогов они перечисляют в бюджет единый налог.В то же время те налоги, от которых организации, применяющие

4. Налогообложение

4. Налогообложение Российское налоговое законодательство не самое простое, но и не самое сложное в мире. При разработке бизнес-плана необходимо выяснить, обязанность по уплате каких налогов, по каким ставкам, в какие органы и в какие сроки возникают в связи с планируемой

Налогообложение нерезидентов

Налогообложение нерезидентов Иностранные юридические лица делятся на две группы, – действующие в России через постоянные представительства и не имеющие в России постоянного представительства.В первом случае инофирма работает в России как обычный российский

3.3.2. Налогообложение

3.3.2. Налогообложение В целях налогового учета подрядные организации должны руководствоваться общеустановленным порядком налогообложения, который определен главой 25 НК РФ. При этом налогоплательщик должен принимать во внимание специфику строительной деятельности.При

3.6.3.2. Налогообложение

3.6.3.2. Налогообложение Операции по выполнению работ для собственного потребления являются объектом обложения НДС (пп. 3 п. 1 ст. 146 НК РФ). Налоговая база при выполнении СМР для собственного потребления определяется как стоимость выполненных работ, исчисленная исходя из

2.3. Налогообложение дивидендов

2.3. Налогообложение дивидендов 2.3.1. Общие положения Российское общество, выплачивающее дивиденды, является налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет налог на дивиденды.Ставки налога на доходы в виде дивидендов установлены:для

7.4.2. Бухгалтерский учет ОВГВЗ

7.4.2. Бухгалтерский учет ОВГВЗ Напомним читателям историю порядка бухгалтерского учета ОВГВЗ и расчетов при их реализации.В соответствии с письмом Банка России от 13.04.1994 № 87 «О порядке осуществления на территории Российской Федерации операций с облигациями внутреннего

3.5.2. Налогообложение лизингодателя

3.5.2. Налогообложение лизингодателя При приобретении предмета лизинга у продавца лизингодатель имеет право на налоговый вычет по НДС при выполнении следующих условий:– имущество получено лизингополучателем от продавца, что подтверждается соответствующими

3.5.3. Налогообложение лизингополучателя

3.5.3. Налогообложение лизингополучателя Лизингодатель обязан выставить счет-фактуру на уплату лизинговых платежей с выделенной суммой НДС. В этом случае сумма НДС принимается к вычету в полном объеме.ПБУ 6/01 предусмотрено принятие к бухгалтерскому учету активов в

Налогообложение путевок

Налогообложение путевок Давайте разберемся, облагается ли налогами стоимость приобретенных путевок в оздоровительные лагеря и санатории.Стоимость путевок в санатории и оздоровительные лагеря в расходы организации не включаются. Причем это касается как части

3. Конфискационное налогообложение

3. Конфискационное налогообложение Сегодня основным инструментом конфискационного интервенционизма служит налогообложение. Не важно, являются целью обложения налогами имущества и дохода так называемые социальные мотивы выравнивания богатства и доходов или на

ЛЕКЦИЯ № 8. Налогообложение

ЛЕКЦИЯ № 8. Налогообложение 1. Функции и принципы налогообложения Налоги являются важной экономической категорией, исторически связанной с существованием и эволюцией государства как такового. Согласно статье 8 Налогового кодекса Российской Федерации, налогом

НАЛОГООБЛОЖЕНИЕ

НАЛОГООБЛОЖЕНИЕ Следует помнить, что бо?льшая часть льгот подлежит налогообложению как «пособия, выплачиваемые в натуральной форме». Заслуживающими внимания исключениями являются санкционированные пенсионные программы, питание там, где оно предоставляется всем