3.3. Отражение финансовых результатов в бухгалтерской отчетности

3.3. Отражение финансовых результатов в бухгалтерской отчетности

О составе бухгалтерской отчетности и правилах ее заполнения речь пойдет в главе 4, пока же необходимо описать важнейшие механизмы фиксации в балансе финансовых результатов. Отображение в балансе прибыли не всегда однозначно и не всегда соответствует реальному положению дел, что связано со спецификой финансовой отчетности. Я.В. Соколову принадлежат слова: «Никогда не надо верить в данные отчетности, они всегда должны вызывать сомнения. Анализируя отчетность, мы должны с предельной осторожностью относиться к тем данным, которые принимаем во внимание».[31] Проследим за наиболее примечательными ситуациями, возникающими в процессе отражения в отчетности финансового результата, которые возможны в силу явления, названного упомянутым Соколовым «определенными парадоксами бухгалтерской методологии».

Неоднозначная ситуация N 1: баланс показывает прибыль, а денег нет

Подобная ситуация может иметь место, если предприятие осуществило вложение денег, полученных в виде прибыли, в немонетарные (то есть не денежные) активы. Этот пример наиболее нагляден. Другой, менее очевидный, но все же закономерный случай: наличие у фирмы непогашенной дебиторской задолженности. И наконец, возможна ситуация, когда бухгалтер не списал текущие расходы, так что они отражены в балансе.

Именно поэтому стремление иных бизнесменов «спрятать» прибыль (от налоговой службы, надо полагать) путем приобретения основных средств приводит единственно к изменению структуры актива баланса, хотя представленные финансовые результаты остаются нетронутыми. Заметим, что такие действия невыгодны потому, что они, нисколько не маскируя полученную прибыль, маскируют утечку денежных средств. Объясняется это тем, что прибыль не тождественна деньгам. Как поняли мы из предыдущих разделов главы, прибыль есть некая весьма условная разница, получившая стоимостное выражение в бухучете (как и все остальное, с чем имеет дело бухгалтер). Прибылью нельзя расплатиться с поставщиком/продавцом. Расплата осуществляется посредством денег либо иных ценностей – ценных бумаг, товаров, сырья, а также (нередко) услуг и работ либо даже путем взаимозачета встречных требований.

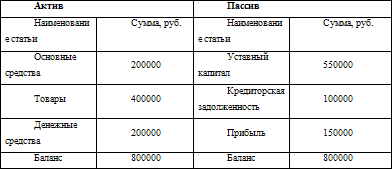

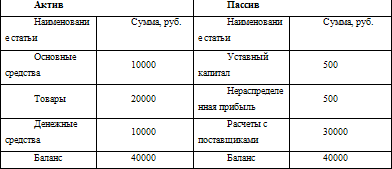

Проиллюстрируем справедливость этого утверждения следующим примером. Владелец компании имеет на руках баланс вида 1. Рассчитывая замаскировать прибыль, бизнесмен приобретает основное средство. В результате баланс примет вид 2. Величина прибыли останется неизменной, между тем как денежные средства значительно сократятся в объеме. Итак, получилось, что у фирмы прибыль есть, а денег нет.

Баланс N 1

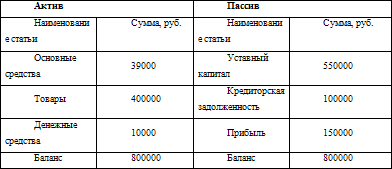

Баланс N 2

Пример показывает и то, что утечка денег незаметна, в силу чего очень опасна. Предприятие не имеет возможности погасить задолженность в 100 тыс. рублей, имея на расчетном счете всего лишь 10 тыс. рублей. Но при этом баланс, если читать его не вдумчиво, показывает высокую рентабельность компании.

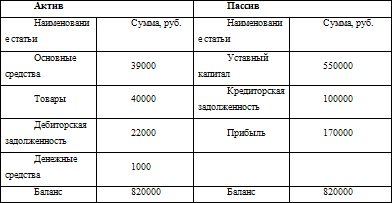

Теперь разберем следующий случай – с возникновением дебиторской задолженности. Компания может реализовать товары, не получив за них в сроки причитающихся денег. Нетрудно догадаться, что у компании в отчетности показана прибыль. Это означает повышение рентабельности фирмы на фоне затруднений с расчетом по долгам. В балансе 3 отображено образование прибыли за счет торговой наценки при реализации партии товаров.

Баланс N 3

Неоднозначная ситуация N 2: прирост прибыли не приводит к увеличению денежных средств

Подобные досадные ситуации, когда прибыль выросла, но денег от этого больше не стало, возможны в случае с увеличением доли незавершенного производства либо в случае образования расходов будущих периодов. Рассмотрим такие ситуации.

Расходы, идущие на производство готовой продукции и фиксируемые на счете 20 «Основное производство», частично остаются в доле, падающей на незавершенное производство. Увеличивая прибыль, бухгалтер увеличивает и стоимость незавершенного производства. Следовательно, разница между издержками и доходами остается прежней.

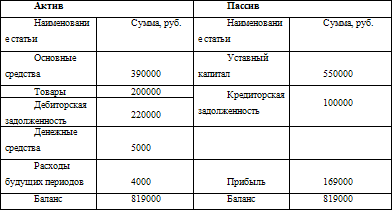

В процессе капитализации расходов, понесенных в данном отчетном периоде, могут возникнуть издержки, относящиеся к будущим отчетным периодам. Расходы текущего года составят только часть всей величины реально понесенных затрат, остальная часть будет занесена в дебет счета «Расходы будущих периодов» как полноценный актив. Таким образом, самым прибыль отчетного периода окажется завышена на разницу между реально понесенными расходами и суммой, зачисленной в расходы настоящего отчетного периода. В нашем примере (баланс 4) это искажение составляет 4000 рублей – ровно настолько уменьшена прибыль.

Баланс N 4

Неоднозначная ситуация N 3: наличие в активах компании денежных средств не означает получения прибыли

Это один из самых интересных бухгалтерских парадоксов: деньги есть, а прибыли нет. Подобные ситуации могут возникнуть в случаях, когда предприятие получило выручку за ценности, проданные ниже себестоимости. Это обеспечивает быстрое поступление денежной наличности для осуществления экстренных платежей, однако фирма терпит убытки. Известны и другие случаи уменьшения прибыли при притоке денежных средств:

отнесение на текущие расходы сумм, ранее показанных как расходы будущих периодов (деньги были выплачены в прошлые отчетные периоды, что уменьшает прибыль сейчас, не влияя на денежную массу);

резервирование возможных расходов, когда бухгалтер должен начислить резерв, увеличивая расходы текущего отчетного периода и показывая в пассиве резерв по сомнительной дебиторской задолженности. С ростом резервируемой величины уменьшается прибыль, хотя денежные средства в объеме не меняются;

амортизация, когда имеет место списание стоимости основных средств и нематериальных активов на текущие расходы фирмы, влияющее на расходы отчетного периода и, стало быть, уменьшающее прибыль, но не затрагивающее денежную массу.

Имущественная масса (актив) изменилась, а прибыль нет

Здравый смысл подсказывает, что рост актива означает рост богатства, а прирост богатства – это и есть прибыль. Однако это не всегда так.

Неоднозначная ситуация N 4: рост имущественной массы не оказывает влияния на прибыль

Такое возможно, во-первых, при получении ценностей без оплаты в данный момент. Имущественная масса (актив) увеличилась за счет привлеченных средств, то есть кредиторской задолженности. Сумма прибыли не меняется, поскольку прирост актива перекрыт задолженностью.

Во-вторых, подобные ситуации имеют место, когда компанией принимаются ценности в порядке целевого финансирования, используемые как собственность (актив), однако юридически не являющиеся таковыми до истечения срока действия договора.

В-третьих, можно назвать ситуацию с безвозмездным получением ценностей, предназначенных для нужд фирмы (скажем, в порядке спонсорской поддержки). Актив реально существует, однако его нельзя показать как прибыль: при дебетовании имущественных счетов необходимо кредитовать счет «Добавочный капитал».

В-четвертых, аналогичная картина наблюдается при повышении цены на продаваемые товары. В случае с учетом товаров по продажным ценам стоимость имущественной массы возрастает, хотя прибыль реально появляется лишь тогда, когда эти товары будут проданы.

В-пятых, подобное наблюдается как результат переоценки всего имущества, сопровождаемой увеличением его стоимости. Такой прирост некорректно считать прибылью, поскольку:

прибыль образуется за счет разности между продажной и покупной ценой, но не между продажной и искусственной ценой, созданной в результате предписаний нормативных документов или произвольных действий администрации;

прибыль не может возникнуть до тех пор, пока имущество не продано;

прибыль образуется за счет хозяйственной деятельности фирмы, но не в результате манипуляций с оценкой ценностей.

Неоднозначная ситуация N 5: рост изменения прибыли не сказываются на имущественной массе

Такое часто имеет место при начислении задолженности перед акционерами по выплате дивидендов. Скажем, после начисления долга компания имеет следующий элементарный баланс (см. баланс 5).

Баланс N 5

Из нераспределенной прибыли организация начисляет задолженность акционерам по выплате дивидендов в размере 500 тыс. рублей. В бухгалтерском учете компании составляется проводка на 500 тыс. рублей:

Дебет счета «Нераспределенная прибыль/непокрытый убыток» – Кредит счета «Расчеты с учредителями»

В итоге баланс принимает следующий вид (см. баланс 6), то есть показывает изменение (уменьшение) прибыли за счет начисления задолженности по дивидендам до их фактической выплаты, что, разумеется, не изменяет ни объема, ни структуры активов фирмы.

Баланс N 6

Когда же уменьшится объем имущества– Это произойдет сразу после реальной выплаты дивидендов, что бухгалтеру нужно будет отразить в учете записями по дебету счета «Расчеты с учредителями» в корреспонденции со счетами по учету денежных средств (50, 51 и проч.). После всех названных процедур баланс компании примет следующий вид (см. баланс 7).

Баланс N 7

Сделанные наблюдения приводят нас к важным выводам:

1) величина прибыли не связана с поступлением и выбытием имущества;

2) от бухгалтера требуется умение изучать «лаги» между приростом имущества и величиной прибыли, характеризующей успешность хозяйственной деятельности.

Неоднозначная ситуация N 6: при получении реального убытка в отчетности фигурирует прибыль

Несмотря на кажущуюся невозможность, данный парадокс реально существует, и причиной его появления выступает амортизация имущества, поскольку при покупке амортизируемых объектов не полагается учитывать расходы по приобретению, но надлежит рассматривать изменение актива (например: были деньги, стали станки), а расходы подлежат списанию постепенно, в течение всех лет эксплуатации приобретенного средства. Примечательно, что в этом случае предприятие не просто имеет прибыль, хотя покупка амортизируемого объекта привела к убыткам, но и обязано платить с этой «прибыли» налог.

Соколов обращает внимание бухгалтеров на тот момент, что своим крайним следствием описанный парадокс имеет такое положение, когда объект изношен, но продолжает эксплуатироваться, поскольку учетные данные об амортизации актива обычно не соответствуют действительному износу учетного объекта (справедливо в первую очередь для основных средств).

Неоднозначная ситуация N 7: учетны й остаток не равен фактическому

Строго говоря, именно эта парадоксальная ситуация наблюдается чаще всего. Если вспомнить наши слова о неточности бухгалтерских измерений и об искажающем влиянии на все эти измерения всяческих «вредных» факторов, становится понятным, что в бухгалтерской практике случаи равенства являются либо великой редкостью (например, когда по счету «Уставный капитал» записали сумму, зарегистрированную в самом Уставе), либо следствием подгонки данных. В действительности существующее в хозяйственном обороте равновесие между дебетом и кредитом почти никогда не может быть точно зафиксировано.

Соколов называет несколько основных причин, которые приводят к неточности бухгалтерских измерений и заставляют счетовода «округлять» остатки и подгонять данные:

ценности, находящиеся в собственности компании, подвергаются процессам естественной убыли (утруска, усушка и т. п.) и подвергаются хищениям, что удается эффективно выявить только в результате инвентаризации;

амортизируемое имущество никогда не может быть представлено в реальной оценке, так как сумма его износа всегда условна;

дебиторская задолженность не может быть представлена адекватно реальному положению, так как она не будет погашена полностью и в срок, а резервирование возможных потерь тем более не отличается точностью;

денежные средства фирмы также не могут считаться реальными с точки зрения будущих потенциальных оценок финансового положения фирмы по нескольким причинам, в частности, покупательная сила денежных единиц все время меняется, курс иностранной валюты постоянно колеблется;[32]

расходы будущих периодов представляют собой отсутствующее имущество, но в учете оно показывается в активе;

доходы будущих периодов представляют собой обеспеченные уже полученным имуществом доходы, изъятые из демонстрируемой в отчетности прибыли благодаря исключительно учетной методологии (капитализации доходов);

резервы представляют собой чисто условные величины якобы понесенных расходов, но очень может быть, что таких расходов на самом деле не было и не будет;

добавочный капитал представляют собой всего лишь следствие двойной записи, бухгалтеры кредитуют этот счет, когда надо увеличить величину какого-либо актива, но источник этого увеличения неизвестен.

Отсюда проистекает условность дебетовых и кредитовых оборотов по балансовым счетам, что, в свою очередь, приводит к условности сальдо.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

71. Отражение денежных потоков в финансовой отчетности предприятия

71. Отражение денежных потоков в финансовой отчетности предприятия Для ведения хозяйственной деятельности, исполнения обязательств и обеспечения доходности компании нужны денежные средства.Способность генерировать денежные потоки — важнейший показатель

2. Отражение в бухгалтерском учете результатов инвентаризации

2. Отражение в бухгалтерском учете результатов инвентаризации К документам, представляемым для оформления списания недостач имущества, должны быть приложены решения следственных или судебных органов, подтверждающие отсутствие виновных лиц, либо заключение внутренней

6.8. Раскрытие информации о финансовых вложениях, займах и кредитах, резервах и других объектах в бухгалтерской отчетности

6.8. Раскрытие информации о финансовых вложениях, займах и кредитах, резервах и других объектах в бухгалтерской отчетности Сведения об основных видах долгосрочных и краткосрочных финансовых вложений на начало года и конец отчетного периода, изменении за период (вкладах в

41. Отражение в бухгалтерском учете результатов инвентаризации

41. Отражение в бухгалтерском учете результатов инвентаризации К документам, представляемым для оформления списания недостач имущества, должны быть приложены решения следственных или судебных органов, подтверждающие отсутствие виновных лиц, либо заключение

88. Отражение результатов инвентаризации в учет

88. Отражение результатов инвентаризации в учет Основные средства, материальные ценности, денежные средства и другое имущество, оказавшиеся в излишке , подлежат оприходованию и зачислению на финансовые результаты организации. При этом делаются проводки:1. Дебет счетов 01

2.2. Отражение изменений учетной политики в бухгалтерской (финансовой) отчетности

2.2. Отражение изменений учетной политики в бухгалтерской (финансовой) отчетности Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом

3.1. Отражение в бухгалтерском учете и бухгалтерской (финансовой) отчетности изменений оценочных значений в соответствии с МСФО

3.1. Отражение в бухгалтерском учете и бухгалтерской (финансовой) отчетности изменений оценочных значений в соответствии с МСФО Как было указано выше, нормативные документы по бухгалтерскому учету, действовавшие в Российской Федерации до 1 января 2008 года, не содержали

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности Расчет финансовых коэффициентов – один из наиболее известных и часто используемых приемов анализа финансовой отчетности.Финансовые коэффициенты находят наиболее

3.2. Понятие финансовых результатов. Порядок формирования финансовых результатов в бухгалтерском учете

3.2. Понятие финансовых результатов. Порядок формирования финансовых результатов в бухгалтерском учете В соответствии с планом счетов показатели «чистая прибыль» и «нераспределенная прибыль» формируются на разных счетах бухгалтерского учета.[30] Чтобы узнать величину

4.1. Требования, предъявляемые к бухгалтерской отчетности. Состав, варианты формирования бухгалтерской отчетности. Этапы формирования бухгалтерской отчетности

4.1. Требования, предъявляемые к бухгалтерской отчетности. Состав, варианты формирования бухгалтерской отчетности. Этапы формирования бухгалтерской отчетности Бухгалтерская отчетность отражает факты хозяйственной жизни, имевшие место в прошлом, и все же бухгалтерам и

6.6. Отражение информации о нематериальных активах в учетной политике и отчетности

6.6. Отражение информации о нематериальных активах в учетной политике и отчетности 6.6.1. Какая информация о нематериальных активах подлежит включению в состав информации об учетной политике предприятия и отчетности?В составе информации об учетной политике предприятия в

5.5. Раскрытие дополнительной информации о финансовых результатах в бухгалтерской отчетности

5.5. Раскрытие дополнительной информации о финансовых результатах в бухгалтерской отчетности Эволюция бухгалтерского учета в нашей стране сопровождалась изменением подходов к формированию информации. В условиях командно-административных способов управления

5.6. Учетные способы регулирования величины финансовых результатов в бухгалтерской отчетности

5.6. Учетные способы регулирования величины финансовых результатов в бухгалтерской отчетности В настоящее время при рассмотрении вопросов организации бухгалтерского учета и бухгалтерской отчетности в организациях получил широкое распространение термин «учетная

Глава 4. Особенности отражения финансовых вложений в бухгалтерской отчетности

Глава 1. Основные моменты учета участником (акционером) вкладов в уставный капитал Капитал – одна из наиболее часто используемых в финансовом управлении экономических категорий.Капитал – это базис формирования предприятия. Чтобы предприятие начало свою деятельность,

Отражение финансовых вложений в бухгалтерском учете

Отражение финансовых вложений в бухгалтерском учете Как указывалось выше, финансовые вложения учитываются на активном счете 58 «Финансовые вложения». К этому счету рекомендуется открывать следующие субсчета, предназначенные для учета:58-1 «Паи и акции» – финансовых

3 Отражение событий после отчетной даты и их последствий в бухгалтерской отчетности

3 Отражение событий после отчетной даты и их последствий в бухгалтерской отчетности 6. Существенное событие после отчетной даты подлежит отражению в бухгалтерской отчетности за отчетный год независимо от положительного или отрицательного его характера для