3.3. Налог на имущество предприятий

3.3. Налог на имущество предприятий

Налоговая база по налогу на имущество определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению торговой организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации):

1) в отношении имущества каждого обособленного подразделения торговой организации, имеющего отдельный баланс;

2) в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения торговой организации, обособленного подразделения торговой организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

3) в отношении имущества, облагаемого по разным налоговым ставкам (п. 1 ст. 376 НК РФ).

Исчисление налога на имущество осуществляется по местонахождению организации (п. 3 ст. 382 НК РФ). Под понятием «отдельный баланс» следует понимать перечень показателей, установленных головной организацией для своих подразделений, выделенных на отдельный баланс. Однако факт, что обособленное подразделение выделено на отдельный баланс, нужно закреплять в учетной политике головной организации и соответствующего структурного подразделения.

В отношении имущества, выделенного на отдельный баланс обособленного подразделения российской организации, имеющего местонахождение за пределами РФ, налог и авансовые платежи исчисляются и уплачиваются по месту государственной регистрации головной организации (письмо Минфина России от 16 ноября 2004 г. № 03-06-01-04/118 «Об уплате налога на имущество»).

Если с указанного имущества организация уплачивает налоги по законодательству той страны, в которой оно расположена, она имеет право вычитать данную сумму налогов из налога на имущество, исчисленного в соответствии с российским законодательством. При этом такой вычет не должен превышать сумму налога на имущество, исчисленного в соответствии с законодательством РФ в части имущества, расположенного вне ее территории.

Сумма налога на имущество напрямую зависит от балансовой стоимости основных средств, поэтому чтобы уменьшить налог на имущество, достаточно эту стоимость снизить, а сделать это помогут правила бухгалтерского учета.

В одном из этих правил говорится, что торговая организация может ежегодно переоценивать «группы однородных объектов основных средств» (п. 15 ПБУ 6/01 «Основные средства»). Однако мероприятие это необязательное, и поэтому многие просто забывают о возможности переоценки. Высокие технологии стремительно развиваются, дорогостоящее оборудование быстро устаревает, а торговая организация продолжает платить налог с его прошлогодней, уже неактуальной стоимости.

Для того чтобы правильно переоценить имущество торговой организации, руководитель должен издать приказ о переоценке, и в нем нужно указать, какие именно группы основных средств организация собирается переоценить. Пересчитывать цены на все имущество вовсе не обязательно, однако можно выбрать только те объекты (точнее, их группы), переоценивать которые действительно выгодно.

Нужно помнить, что, однажды приняв решение о переоценке, нужно будет проводить ее регулярно, но не чаще чем 1 раз в год (по состоянию на 1 января). Критерий регулярности в ПБУ 6/01 «Основные средства» не расшифрован, поэтому торговая организация может установить его самостоятельно. Чтобы не было лишних вопросов при проверке, лучше сделать его равным 1 году, и оформить эту процедуру можно в течение I квартала текущего года. В балансе за прошлый год результаты переоценки не показывают, не учитывают их и при расчете налога на имущество за прошлый год.

Самое важное в переоценке – это документы, поэтому надо собрать бумаги, которые подтвердят новую стоимость имущества торговой организации (или переоценочных индексов для ее расчета). В качестве таких документов законодательство разрешает использовать данные, полученные:

1) от организаций-изготовителей;

2) у органов статистики;

3) у торговых инспекций и организаций;

4) в средствах массовой информации и спецлитературе;

5) по оценкам БТИ;

6) по экспертным заключениям оценщиков.

Этот список приведен в п. 43 Методических указаний по бухгалтерскому учету основных средств (приказ Минфина от 13 октября 2003 г. № 91н).

Какой из этих источников выбрать, зависит от вида имущества. Так, для переоценки недорогих объектов обычно достаточно иметь прайс-листы производителей или продавцов аналогичного имущества, письмо органов статистики или справочник с указанием цен.

А вот стоимость дорогостоящих основных средств (например, недвижимости или импортного оборудования) лучше пересчитывать с помощью профессионального оценщика.

Для того чтобы учесть результаты переоценки в бухгалтерском учете, нужно зафиксировать их в специальном документе – бухгалтерской справке, где нужно указать:

1) коэффициент переоценки основных средств;

2) новую стоимость имущества и порядок ее расчета;

3) общую сумму уценки основного средства;

4) сумму, на которую надо уменьшить первоначальную стоимость основного средства;

5) сумму, на которую надо уменьшить начисленную по нему амортизацию.

Если стоимость основного средства ранее не пересчитывали, сумму его уценки нужно отразить на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Если же имущество в прошлом было дооценено, то сумму удешевления списывают следующим образом:

1) в пределах суммы прошлой дооценки – в дебет счета 83 «Добавочный капитал»;

2) сверх этой суммы – в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 15 ПБУ 6/01 «Основные средства»).

Пример

На балансе торговой организации числится комплекс промышленного оборудования. Ранее его не переоценивали, первоначальная стоимость имущества составляет 112 000 000 руб., начисленная по нему амортизация – 12 000 000 руб. Остаточная стоимость оборудования равна 100 000 000 руб. (112 000 000 руб. – 12 000 000 руб.).

По данным отчета независимого оценщика, рыночная стоимость такого оборудования на 1 января 2007 г. составляет 90 000 000 руб.

Торговая организация составила справку с такими данными:

1) коэффициент переоценки = 90 000 000 руб. /100 000 000 руб. = =0,9;

2) общая сумма уценки = 100 000 000 руб. – 90 000 000 руб. = =10 000 000 руб.;

3) сумма, на которую надо уменьшить первоначальную стоимость = 112 000 000 руб. х (1–0,9) = 11 200 000 руб.;

4) сумма, на которую надо уменьшить начисленную амортизацию = 12 000 000 руб. х (1–0,9) = 1 200 000 руб. Результаты переоценки торговая организация отразила такими проводками:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)»,

Кредит счета 01 «Основные средства» – 11 200 000 руб. – отражена уценка первоначальной стоимости комплекса оборудования;

Дебет счета 02 «Амортизация основных средств»,

Кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)» – 1 200 000 руб. – уменьшена амортизация.

Таким образом, после переоценки первоначальная стоимость оборудования в бухгалтерском учете составила 100 800 000 руб. (112 000 000 руб. -11 200 000 руб.), а сумма начисленной по нему амортизации – 10 800 000 руб. (12 000 000 руб. – 1 200 000 руб.).

Итог операции: остаточная стоимость оборудования, облагаемая налогом на имущество, равна 90 000 000 руб. (100 800 00 руб. -10 800 000 руб.).

Результаты переоценки никак не влияют на налог на прибыль.

Ведь в налоговом учете суммы амортизации положено считать исходя из первоначальной стоимости основного средства без учета переоценок (п. 1 ст. 25 7 НК РФ), поэтому суммы налога на прибыль после переоценки не возрастут.

Как известно, существуют четыре метода расчета бухгалтерской амортизации, они перечислены в ПБУ 6/01 «Основные средства» и включают в себя:

1) линейный способ;

2) способ уменьшаемого остатка;

3) способ списания амортизации по сумме чисел лет полезного использования;

4) способ списания амортизации пропорционально объему продукции (работ).

Большинство организаций предпочитает рассчитывать амортизацию самым легким из этих способов – линейным. Действительно, иногда это бывает удобно. Особенно если в налоговом учете торговая организация применяет аналогичный метод.

Тогда суммы начисленной амортизации в обоих учетах могут полностью совпадать. Однако в реальности полная синхронизация учетов встречается редко.

Так что большого смысла останавливаться на линейном способе нет. Поэтому лучше выбирать способ расчета амортизации исходя из соображений эффективности.

Наиболее выгодным будет тот способ, который позволит списать стоимость основного средства как можно быстрее. В качестве варианта можно рассмотреть третий метод (по сумме чисел лет полезного использования). Он оптимально подходит для любого вида имущества.

Пример

Торговая организация закупила оборудование общей стоимостью 5 000 000 руб. (без учета НДС). Срок его полезного использования – 5 лет, и решила начислять амортизацию линейным способом.

Напомним, что при этом методе амортизацию начисляют равномерно в течение всего срока полезного использования основного средства.

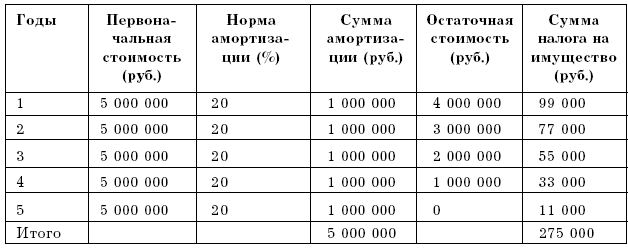

Сумма налога на имущество, которую торговая организация заплатит в течение 5 лет, составит 275 000 руб. (табл. 3).

Таблица 3

Если торговая организация решила начислять амортизацию способом по сумме чисел лет срока полезного использования, то в этом случае сумму амортизационных отчислений определяют по формуле:

Сумма годовой амортизации = Первоначальная стоимость x Количество лет, оставшихся до конца срока службы имущества / Сумма чисел всех лет срока полезного использования.

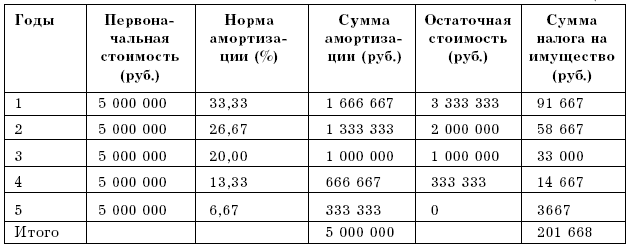

При этом способе организация в течение 5 лет заплатит 201 668 руб. налога на имущество (табл. 4).

Таблица 4

При способе списания амортизации по сумме чисел лет налог на имущество будет на 73 332 руб. (275 000 руб. – 201 668 руб.) меньше, чем при линейном способе.

Закрепить удобный торговой организации порядок списания амортизации можно по-разному:

1) прописать в учетной политике;

2) объявить в учетной политике, что по каждой группе основных средств организация будет устанавливать свой способ.

ПБУ 6/01 «Основные средства» этого не запрещает и дает возможность выбирать оптимальный метод списания для каждого основного средства (или группы основных средств).

Так, если первоначальная стоимость в налоговом и бухгалтерском учете совпадает, ничто не помешает упростить работу, выбрав в обоих учетах линейный метод. В других же случаях (например, для очень дорогостоящих основных средств) можно спокойно устанавливать способ по сумме чисел лет срока службы. Определиться с выбором нужно при вводе основного средства в эксплуатацию, так как поменять метод списания позже уже не получится (п. 18 ПБУ 6/01 «Основные средства»).

Быстро снизить стоимость имущества помогает лизинг. Ведь, приобретая имущество не в собственность, а по договору лизинга, торговая организация получает возможность воспользоваться ускоренной амортизацией. Выгода ясна: чем быстрее амортизируется объект, тем быстрее будет снижаться его остаточная стоимость и тем меньше будет налог на имущество.

Однако первоначальная стоимость имущества при лизинге получится несколько больше – она будет равна общей сумме лизинговых платежей, но ускоренная амортизация это с лихвой компенсирует.

Применять ускоренную амортизацию для целей бухгалтерского учета разрешает п. 1 ст. 31 Федерального закона от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)». Правда, конкретный размер коэффициента ускорения в законе не установлен (в предыдущей его редакции значение коэффициента было названо четко – он был равен 3). Это создает неприятные препятствия на пути ускоренного списания стоимости имущества.

В действующих на данный момент документах применение коэффициента 3 по лизинговому имуществу упоминается только в сочетании со способом уменьшаемого остатка (п. 546 Методических указаний по бухгалтерскому учету основных средств).

Кроме того, в письме от 18 декабря 2003 г. № 04-02-05/2/81 «О правомерности применения повышающего и понижающего коэффициентов при начислении амортизации в бухгалтерском учете» чиновники из Минфина разъяснили, что применять коэффициент ускорения при начислении амортизации линейным способом нельзя. По их мнению, это противоречит требованиям п. 19 ПБУ 6/01 «Основные средства», в котором коэффициент ускорения также упоминается только при описании способа уменьшаемого остатка.

Поэтому тем, кто не хочет спорить с инспекторами, приходится применять ускоренную амортизацию только при методе уменьшаемого остатка.

Также можно установить срок полезного использования имущества равным сроку договора лизинга. Сделать так позволяет п. 20 ПБУ 6/01 «Основные средства». В результате получается, что по окончании срока лизинга основное средство полностью амортизировано и налог на имущество платить не надо.

У организации, совмещающей обычное налогообложение и уплату ЕНВД, может возникнуть необходимость распределения стоимости имущества, используемого в обоих видах деятельности.

В письме Минфина от 25 октября 2004 № 03-06-01-04/87 «О порядке начисления налога на имущество в отношении имущества, используемого одновременно как в деятельности, облагаемой ЕНВД, так и в деятельности, находящейся на общем режиме налогообложения и по которому нет возможности обеспечить раздельный бухгалтерский учет» говорится, что в этом случае стоимость имущества, являющегося объектом обложения налогом на имущество, следует рассчитывать пропорционально сумме выручки от реализации продукции (работ, услуг), полученной в процессе деятельности, не облагаемой ЕНВД, в общей сумме выручки от реализации продукции (работ, услуг) организации (без учета НДС).

Все основные средства торговой организации, которая одновременно занимается деятельностью, облагаемой и не облагаемой ЕНВД, можно разделить на три группы:

1) имущество, которое полностью используется в деятельности, облагаемой общими налогами. Вся остаточная стоимость этих основных средств участвует в расчете налога на имущество;

2) имущество, которое полностью используется в деятельности, облагаемой ЕНВД. С его стоимости налог на имущество не уплачивается;

3) имущество, которое одновременно используется в облагаемой и не облагаемой ЕНВД деятельности. Долю стоимости, с которой нужно заплатить налог на имущество, нужно определять расчетным путем.

Существует следующий порядок распределения стоимости имущества, используемого во всех видах деятельности, между видами деятельности:

1) рассчитать распределяемую стоимость имущества на первое число каждого месяца налогового (отчетного) периода и первое число месяца, следующего за налоговым (отчетным) периодом;

2) определить долю выручки (без учета НДС) по деятельности, не облагаемой ЕНВД, в общей сумме выручки (без учета НДС) нарастающим итогом за каждый месяц налогового (отчетного) периода;

3) рассчитать облагаемую налогом часть стоимости имущества на первое число каждого месяца путем умножения показателей, полученных на основании первого и второго пунктов;

4) полученную сумму прибавить к стоимости имущества, занятого только в деятельности, не облагаемой ЕНВД, и включаемого в налоговую базу по налогу на имущество.

Пример

В I полугодии 2007 г. торговая организация осуществляла продажу оконных блоков как для организаций (традиционная система налогообложения), так и для физических лиц (налоговый режим в виде ЕНВД).

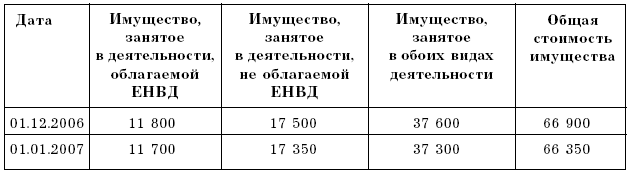

Остаточная стоимость имущества на первое число каждого месяца (руб.) (табл. 5).

Таблица 5

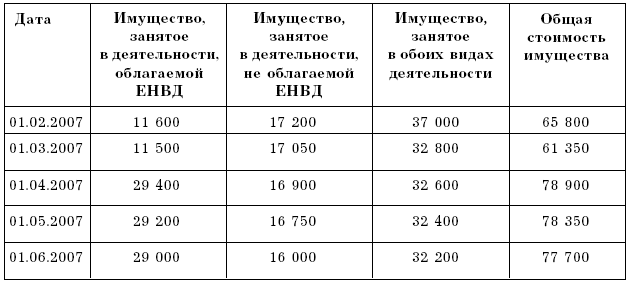

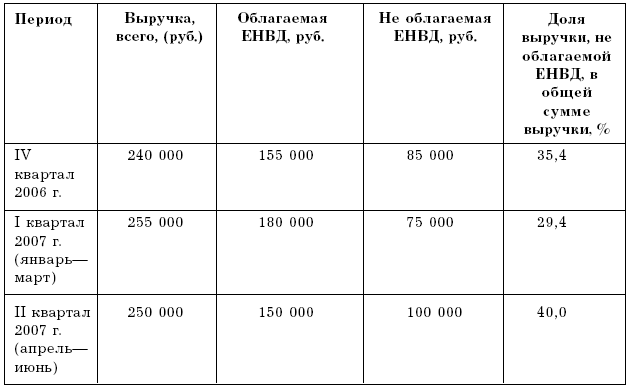

Выручка по видам деятельности (без НДС) (табл. 6).

Таблица 6

Стоимость имущества, используемого в обоих видах деятельности и включаемого в налогооблагаемую базу по налогу на имущество, составит:

01.12.2006 – 13 310 руб. (37 600 руб. x 35,4 %);

01.01.2007 – 10 966 руб. (37 300 руб. x 29,4 %);

01.02.2007 – 10 878 руб. (37 000 руб. x 29,4 %);

01.03.2007 – 9 643 руб. (32 800 руб. x 29,4 %);

01.04.2007 – 13 040 руб. (32 600 руб. x 40 %);

01.05.2007 – 12 960 руб. (32 400 руб. x 40 %);

01.06.2007 – 12 880 руб. (32 200 руб. x 40 %).

Налогом на имущество будет облагаться сумма:

01.12.2006 – 30 810 руб. (17 500 руб. + 13 310 руб.);

01.01.2007 – 28 316 руб. (17 350 руб. + 10 966 руб.);

01.02.2007 – 28 078 руб. (17 200 руб. + 10 878 руб.);

01.03.2007 – 26 693 руб. (17 050 руб. + 9 643 руб.);

01.04.2007 – 29 940 руб. (16 900 руб. + 13 040 руб.);

01.05.2007 – 29 710 руб. (16 750 руб. + 12 960 руб.);

01.06.2007 – 29 480 руб. (16 600 руб. + 12 880 руб.).

Именно эти цифры нужно указать в строках 010–070 раздела 2 налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу) за первое полугодие, если организация воспользуется рекомендациями Минфина, отразив это в учетной политике.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.1.4. Налог на имущество и транспортный налог

2.1.4. Налог на имущество и транспортный налог С налогом на имущество и с транспортным налогом индивидуальным предпринимателям будет все же немного проще. В отношении этих налогов они ничем не отличаются от обычных граждан.Налог на имущество уплачивается предпринимателем

Вопрос 2 Налог на имущество

Вопрос 2 Налог на имущество Объектом налогообложения являются ОС, НА, запасы и затраты, находящиеся на балансе.Для целей налогообложения ОС, НА, МБП учитываются по остаточной стоимости. Для целей налогообложения определяется среднегодовая стоимость имущества.Для

Налог на имущество организаций

Налог на имущество организаций Обязывая заплатить налог на имущество, государство как бы говорит организации следующее: «Из-за того, что у тебя есть имущество, у меня появляются дополнительные хлопоты. Мне нужно содержать правоохранительные органы, которые придут на

Налог на имущество физических лиц

Налог на имущество физических лиц Налог на имущество физических лиц – это налог на недвижимое имущество, расположенное на территории Российской Федерации и находящееся в собственности физических лиц.Оттого что граждане обрастают имуществом, у государства появляется

1. Налог на имущество организаций

1. Налог на имущество организаций 1.1. Общие положения по налогу на имущество организацийСогласно ст. 372 НК РФ налог на имущество организаций устанавливается настоящим Кодексом и законами субъектов Российской Федерации, вводится в действие в соответствии с НК РФ законами

87. Налог на имущество физических лиц

87. Налог на имущество физических лиц Действующий налог на имущество физических лиц введен 1 января 1992 г. и является налогом с владельцев строений.Плательщиками налога на имущество физических лиц признаются физические лица – собственники имущества, признаваемого

57. Налог на имущество организаций

57. Налог на имущество организаций Налог на имущество организаций относится к региональным налогам, устанавливается НК и региональными законами, вводится в действие в соответствии с законами субъектов РФ и с момента введения в действие обязателен к уплате на территории

19.1. Налог на имущество организаций

19.1. Налог на имущество организаций Налог на имущество предприятий (гл. 30 НК РФ) – это прямой налог, обращенный непосредственно к основным, оборотным средствам и финансовым активам хозяйствующих субъектов.Налог на имущество уплачивают:– предприятия, учреждения,

20.2 Налог на имущество физических лиц

20.2 Налог на имущество физических лиц Налог на имущество физических лиц является прямым налогом, обращенным к находящемуся в собственности движимому и недвижимому имуществу, расположенному на территории РФ.Особенность имущественных налогов состоит в том, что их

5.3. Налог на имущество

5.3. Налог на имущество Налог на имущество организаций является региональным налогом, который установлен гл. 30 НК РФ. Если в вашем регионе нет такого закона, налог платить не надо.Объектом обложения налогом на имущество организаций признаются объекты недвижимости,

Налог на имущество организаций

Налог на имущество организаций Налог на имущество организаций – это налог на движимое и недвижимое имущество, оцениваемое по остаточной стоимости, относится к прямым региональным налогам. Налогооблагаемой базой по налогу является остаточная стоимость основных

6.5. Налог на имущество

6.5. Налог на имущество Налог на имущество уплачивается организацией по итогам года. В течение года уплачиваются авансовые платежи по налогу, если законом субъекта Российской Федерации не предусмотрено иное (п. 2 ст. 383 НК РФ). По окончании каждого отчетного периода

Налог на имущество физических лиц

Налог на имущество физических лиц Если у вас есть имущество: квартира, дом, дача и т. д., то оно облагается налогом на имущество физических лиц.К объектам налогообложения относятся следующие виды строений:• жилые дома;• квартиры;• дачи;• гаражи;• иные строения,

1. Уставный капитал и имущество предприятий

1. Уставный капитал и имущество предприятий Уставный капитал (фонд) любого юридического лица является минимальной гарантией интересов его кредиторов. Чем больше уставный капитал, тем большее доверие к себе должно вызывать юридическое лицо, им обладающее.Уставный

32. Уставный капитал и имущество предприятий. Финансовые ресурсы

32. Уставный капитал и имущество предприятий. Финансовые ресурсы Уставный капитал (упрощенно) – это совокупность всего имущества предприятия.Он составляется из номинальной стоимости акций, приобретенных акционерами, и определяет минимальный размер имущества

39. Налог на имущество физических лиц

39. Налог на имущество физических лиц Плательщиками налогов на имущество физических лиц являются физические лица – собственники имущества, признаваемого объектом налогообложения.Если имущество, которое является объектом налогообложения, находится в общей долевой