6.3. Системы и модели формирования налогооблагаемой прибыли

6.3. Системы и модели формирования налогооблагаемой прибыли

В 1992 г. в практику хозяйственной деятельности предприятий и организаций был введен налог на прибыль. Его введение потребовало соответствующего информационного обеспечения. В условиях отсутствия теории налогообложения прибыли, практической апробации его необходимых аспектов, источником предоставления необходимых данных мог быть только бухгалтерский учет. Все это привело к тому, что формирование информации о прибыли с целью ее налогообложения осуществлялось по данным бухгалтерского учета финансовых результатов, т. е. в практику хозяйствования предприятий и организаций была введена система формирования налогооблагаемой прибыли, построенная на безусловной взаимосвязи с бухгалтерским учетом.

Основным классификационным признаком, с помощью которого можно выделить модели налогообложения прибыли в рамках первой системы, является взаимосвязь конечного финансового результата, исчисленного по правилам бухгалтерского учета с налогооблагаемой прибылью. Применение этого признака позволяет выявить две принципиальные модели. Первая модель налогообложения базируется на прямой взаимосвязи налогооблагаемой базы с бухгалтерским конечным финансовым результатом. Вторая модель характеризуется двухступенчатым подходом к формированию налогооблагаемой прибыли с косвенной взаимосвязью с бухгалтерским конечным финансовым результатом.

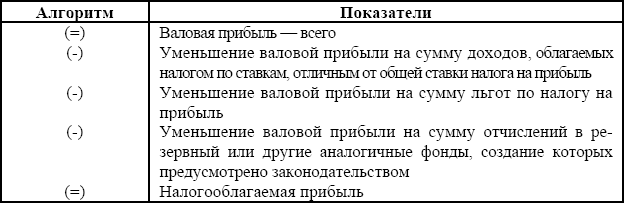

В налоговом законодательстве, связанном с налогом на прибыль, с начала его действия стали использоваться термины, отличные от терминов, используемых в бухгалтерском учете финансовых результатов. Одним из первых стал термин «валовая прибыль в целях налогообложения». На первом этапе эволюции налогообложения прибыли, соответствующего применению его первой модели, валовая прибыль совпадает с величиной конечного финансового результата, исчисленного по правилам ведения бухгалтерского учета, и является той точкой отсчета, с которой начинается формирование налогооблагаемой прибыли. Сам процесс формирования базы для расчета суммы налога на прибыль осуществляется с помощью алгоритмизации данных в соответствии с действующим налоговым законодательством, который к началу 1994 г. приобрел следующий вид (табл. 6.1).

Таблица 6.1

Алгоритм расчета налогооблагаемой прибыли, соответствующий первой модели налогообложения

Исходя из данных приведенной таблицы, объектом налогообложения прибыли по его первой модели является валовая прибыль предприятия, которая определяется как сумма прибыли от реализации продукции, работ, услуг, увеличенная на сумму внереализационных доходов и уменьшенная на величину таких же расходов. В свою очередь, прибыль от реализации продукции, работ, услуг определяется как разница между выручкой от реализации продукции, работ, услуг, иных материальных ценностей и затратами на производство этой же продукции, работ, услуг без учета налога на добавленную стоимость, специального налога и акцизов. При этом состав затрат на производство продукции, работ, услуг жестко регламентируется Правительством России (2.23).

Формирование всех указанных показателей осуществляется на счетах бухгалтерского учета, в результате чего валовая прибыль абсолютно идентична бухгалтерской, носившей тогда название – балансовая прибыль. Таким образом, формирование налогооблагаемой прибыли по выделенной нами первой модели теснейшим образом связано с данными всего бухгалтерского учета, и учета финансовых результатов в частности. Более того, понятийный аппарат налогообложения прибыли заимствует из бухгалтерского учета понятия реализации и внереализационной деятельности, выделяя показатели, их характеризующие, в самостоятельные группы в целях обложения прибыли налогом.

Однако в тот период государство, в большинстве случаев совершенно оправданно, по-разному оценивало социальную значимость для развития рыночной экономики определенных видов деятельности организаций и предприятий. В связи с этим рентные платежи, доходы по ценным бумагам, доходы от долевого участия в других предприятиях, доходы от игорного бизнеса, видеосалонов, видеопоказа, от проката аудио– и видеокассет и записи на них, доходы от зрелищных мероприятий, прибыль от посреднической деятельности, доходы от страховой деятельности, доходы от банковской деятельности, прибыль от производства и реализации сельскохозяйственной и охотохозяйственной продукции были выделены в самостоятельные элементы налогообложения прибыли, носящие регулирующие функции.

Рентные платежи сами являлись платежами в бюджет и поэтому вычитались из валовой прибыли. Доходы по ценным бумагам, от долевого участия в других предприятиях, доходы от казино, видеосалонов и т. п., от зрелищных мероприятий, посреднической, банковской, страховой, биржевой деятельности исключались из валовой прибыли, так как облагались налогом по ставкам, отличным от общей ставки налога на прибыль. Это обстоятельство привело к тому, что у многопрофильных организаций валовая прибыль и налогооблагаемая стали существенно различаться.

Следующим самостоятельным показателем в налогообложении прибыли стало льготирование определенных направлений в развитии хозяйственной деятельности организаций. Так, например, осуществление капитальных вложений в деятельности организаций сопровождалось соответствующей льготой. При этом сумма льгот, исключаемых из облагаемой налогом прибыли, определялась действовавшим тогда Законом «О налоге на прибыль предприятий и организаций» и не должна была превышать 50 % общей суммы налога на прибыль.

Необходимость акционирования организаций и предприятий привела к созданию резервных фондов, являвшихся их страховым капиталом. В целях стимулирования организаций в наращивании резервных фондов действующим тогда налоговым законодательством суммы прибыли, направляемые на их образование, также стали квалифицироваться как самостоятельный элемент налогообложения. В связи с этим отчисления в резервный фонд в пределах установленных нормативов, производимые акционерными обществами, не облагались налогом на прибыль. При этом минимальный размер фонда в целях налогообложения составлял не более 25 % уставного фонда, а сумма отчислений в резервный фонд в течение отчетного периода не должна была превышать 50 % налога на прибыль.

Кроме этого, в тот период появились показатели, которые не имели отношения к бухгалтерскому учету финансовых результатов, но меняли налогооблагаемую базу для расчета налога на прибыль. Так, например, стоимость безвозмездно полученных основных средств от юридического лица в бухгалтерском учете отражалась в составе добавочного капитала организации, но подлежала включению в состав налогооблагаемой прибыли расчетным путем.

Все это также способствовало возникновению различий между суммами валовой и налогооблагаемой прибыли. Это нашло выражение в разработке специальной формы, принципы заполнения которой использовались длительное время. Такая форма получила название «Расчет налога от фактической прибыли». В этой форме расчет фактической суммы налога на прибыль производился ежеквартально нарастающим итогом с начала года. Ставка налога на прибыль по всем предприятиям, в том числе и полностью принадлежащим иностранным инвесторам, до принятия органами государственной власти субъектов РФ соответствующих решений устанавливалась в размере 35 %: 13 % – в республиканский бюджет, до 22 % – в местный бюджет.

Применение первой модели налогообложения прибыли сопровождалось развитием различных способов взимания средств. Так, в законодательном порядке были закреплены обязательные авансовые платежи по налогу на прибыль (кроме ряда организаций, определяемых также в законодательном порядке). В течение квартала все плательщики налога на прибыль за исключением льготируемых по этому поводу организаций производили авансовые платежи налога до 15-го числа каждого месяца в размере одной трети планируемой суммы на квартал.

Изъятие государством средств по налогу на прибыль авансом привело к необходимости документирования и отражения в учете результатов таких хозяйственных операций. Так, в практику расчетов по налогу на прибыль была введена специальная форма «Справка об авансовых взносах налога в бюджет исходя из предполагаемой прибыли». Сумма авансового взноса в ней исчислялась исходя из планового объема реализации продукции (работ, услуг) и внереализационных доходов и расходов. При этом на основании указанной справки организации осуществляли отражение в бухгалтерском учете авансовых платежей по налогу на прибыль, т. е. такая справка являлась не только одним из элементов отчетности о налогообложении прибыли, но и первичным документом бухгалтерского учета.

В свою очередь, авансирование организациями средств налога на прибыль неизбежно приводило к возникновению разниц между суммами фактического налога на прибыль и авансовыми взносами налога в бюджет. Таким образом, в налогообложении прибыли возникла необходимость в доведении авансовых взносов налога до его фактической величины. Такая корректировка получила название дополнительных расчетов по налогу на прибыль. Суть такой корректировки заключалась в том, что объектом налогообложения прибыли стала разница между суммами авансовых платежей и фактического налога на прибыль. Соответственно фактическая сумма налога на прибыль могла быть как больше, так и меньше осуществленных авансовых платежей. При этом указанная разница в обоих случаях корректировалась на учетную ставку Центрального Банка Российской Федерации за пользование банковским кредитом.

Если фактическая сумма налога на прибыль больше суммы авансовых платежей, то возникающая разница, скорректированная на учетную ставку Банка России, подлежала перечислению в бюджет. При этом указанная разница в квартале, следующем за отчетным, включалась в налогооблагаемую прибыль организации.

Если же фактическая сумма налога меньше суммы авансовых платежей, то указанная разница, скорректированная на учетную ставку Банка России, являлась долгом бюджета перед организацией.

Таким образом, в налогообложении прибыли выделялась как сама разница между суммами авансовых платежей и фактического налога на прибыль, так и суммы, возникавшие в результате проведенной корректировки. Для осуществления указанных расчетов была разработана специальная форма, которая использовалась все время действия первой системы налогообложения прибыли. Такая форма получила название «Расчет дополнительных платежей в бюджет (возврата из бюджета), исчисленных исходя из сумм доплат (уменьшения) налога на прибыль и авансовых взносов налога, скорректированных на учетную ставку Банка России за пользование банковским кредитом».

Дополнительные расчеты по налогу на прибыль потребовали и разработки соответствующих моделей отражения результатов корректировки в бухгалтерском учете. Таким образом, указанный расчет представлял собой не только один из элементов налоговой отчетности, но и являлся первичным документом бухгалтерского учета.

Разница между суммами авансовых платежей и фактического налога на прибыль учитывалась на счете «Использование прибыли» в корреспонденции со счетом, предназначенным для расчетов с бюджетом. Причем в случае превышения авансовых платежей над фактической суммой налога на указанных счетах осуществлялась сторнировочная запись. В свою очередь, результат корректировки разницы между суммами авансовых платежей и фактического налога на прибыль на учетную ставку Банка России за пользование банковским кредитом учитывался на счете «Прибыли и убытки». При этом в зависимости от экономической природы такого результата, который мог трактоваться как плата по кредитам банка, рассматриваемый показатель учитывался по дебету счета, а в случае его трактовки как эквивалента прибыли от финансовых вложений – по кредиту счета.

Таким образом, применение обязательных авансовых платежей по налогу на прибыль привело к развитию принципов налоговой отчетности и образованию специфической ее взаимосвязи с бухгалтерским учетом. При этом основной документ налоговой отчетности, а именно «Расчет налога от фактической прибыли» к формированию показателей финансовых результатов, отражаемых в бухгалтерском учете, отношения не имел и не являлся первичным документом такого учета.

В целом первая модель налогообложения прибыли – модель, базирующаяся на прямой взаимосвязи налогооблагаемой базы с бухгалтерским конечным финансовым результатом, отличалась достаточной простотой и ясностью и высоко оценивается до сих пор практиками бухгалтерского учета. Однако это достигалось с помощью грубейшего нарушения базовых правил и процедур бухгалтерского учета. Формирование информации для налогообложения прибыли на бухгалтерских счетах приводило к изъятию из информационного оборота многих показателей, характеризующих бухгалтерскую себестоимость, конечный финансовый результат деятельности организации, а также величину прибыли в составе собственного капитала.

Поэтому законодательство о налогообложении прибыли, а также инструктивные материалы в его развитие стали устанавливать для исчисления налогооблагаемой прибыли такой режим, при котором получение необходимой для расчета информации потребовало осуществления расчетов, напрямую не вытекающих из конечных данных бухгалтерского учета.

Это привело к возникновению второй модели налогообложения прибыли, характеризующейся двухступенчатым подходом к формированию налогооблагаемой прибыли и косвенной взаимосвязью с бухгалтерским конечным финансовым результатом.

При использовании этой модели объектом обложения налогом является валовая прибыль организации, уменьшенная (увеличенная) в соответствии с нормами налогового законодательства. Сама валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов и иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. При этом начальной точкой формирования валовой прибыли является прибыль, исчисленная по правилам бухгалтерского учета.

Таким образом, так же как и при использовании первой модели налогообложения прибыли в нем выделяются реализационные и внереализационные показатели, а бухгалтерская прибыль является основой расчета. Однако приведение этой прибыли к валовой сопровождается двухступенчатым подходом, необходимость которого заключается в следующем.

Автором настоящего исследования на основе анализа базовых аспектов второй модели налогообложения прибыли были выделены факторы, которые оказывали первостепенное влияние на формирование базы обложения.

В первую очередь к числу таких факторов относилась возможность управления коммерческой организации оказывать влияние на величину налогооблагаемой прибыли в отчетном периоде. Такая законная возможность предоставлялась организации при выборе соответствующих элементов учетной политики в целях налогообложения. Организация самостоятельно выбирает момент, по которому товары, работы и услуги считаются проданными (либо по моменту их отгрузки и предъявлению покупателю (заказчику) расчетно-платежных документов, либо по моменту их оплаты). Как правило, сумма налогооблагаемой прибыли меньше при выборе организацией второго элемента учетной политики. При этом в случае использования в учетной практике организации второго элемента учетной политики в целях налогообложения возникала необходимость корректировать бухгалтерскую прибыль, поскольку в бухгалтерском учета она рассчитывалась исходя из того, что продукция считается проданной по моменту отгрузки. Исходя из того, что формирование налогооблагаемой прибыли осуществляется с помощью алгоритмизации данных, в практику налогообложения прибыли был введен оригинальный прием корректировки бухгалтерской прибыли. Его суть заключается в том, что в систему алгоритмов вводятся разницы, возникающие между данными бухгалтерского и налогового учета по выручке и себестоимости реализации.

Другим фактором, оказавшим влияние на формирование налогооблагаемой прибыли, стала борьба государства с недобросовестными налогоплательщиками, которые намеренно занижали стоимость своих продаж. Для этого налоговое законодательство предусмотрело возможность пересчета валовой прибыли в том случае, если предприятие осуществляло продажу товаров, работ и услуг по ценам не выше себестоимости. При этом для целей налогообложения принималась рыночная цена на аналогичные товары, работы и услуги, сложившиеся на момент продажи, но по ценам не ниже себестоимости.

Третьим фактором, наиболее характерным для рассматриваемой модели налогообложения прибыли, стало то обстоятельство, что государство считало необходимым нормировать в целях налогообложения прибыли расходы, связанные с оплатой рублевых и валютных кредитов, бюджетных ссуд, командировочные расходы сотрудников организаций, расходы на рекламу, а также ряд других. В то же время расходы, нормируемые в целях налогообложения прибыли, стали приниматься в бухгалтерском учете в фактически произведенном размере. Это привело к тому, что валовая прибыль в целях налогообложения стала резко отличаться от прибыли, исчисленной по правилам бухгалтерского учета. Приведение бухгалтерской прибыли к требованиям налогового законодательства, определяющего значение валовой прибыли, стало сопровождаться системой корректировок.

Под системой корректировок, необходимых для исчисления налогооблагаемой прибыли, понимаются показатели, учтенные в бухгалтерском учете, но внесистемно (т. е. без составления бухгалтерской проводки) увеличивающие (уменьшающие) прибыль, исчисленную по правилам ведения бухгалтерского учета. При этом все корректировочные показатели по их степени влияния на величину налогооблагаемой базы подразделялись на два типа в зависимости от бухгалтерской подсистемы, в которой они подлежали учету:

1) показатели, учтенные в системе учета затрат на производство продукции (работ, услуг);

2) показатели, учтенные в системе учета финансовых результатов.

Корректировочные показатели, учтенные в системе учета затрат на производство продукции (работ, услуг) представляют собой разницу превышения фактически произведенных расходов над этими же расходами по нормам, установленным решениями Правительства РФ в целях исчисления налогооблагаемой прибыли. Указанная разница учитывается в налоговом учете в увеличении валовой прибыли.

Другая ситуация сложилась с использованием в налогообложении прибыли корректировочных показателей, учтенных в системе учета финансовых результатов. Необходимость корректировки таких показателей объяснялась разными подходами налоговых органов и органов, регламентирующих ведение бухгалтерского учета, к экономическому содержанию ряда доходов, расходов и убытков. Например, потери от списания дебиторской задолженности, списанной в убыток после истечения сроков исковой давности, расходы по покупке валюты, расходы, связанные с образованием резервов под обесценение вложений в ценные бумаги, суммы уценки товаров и материалов не признавались таковыми законодательством по налогообложению прибыли. В свою очередь, суммы дооценки товаров и материалов законодательством по налогообложению прибыли не квалифицировались как доходы.

Исходя из этого, корректировочные показатели, учтенные в системе учета финансовых результатов, представляли собой суммы, которые учитываются по дебету или кредиту счета «Прибыли и убытки», но при формировании валовой прибыли внесистемным порядком либо присоединяются к прибыли, исчисленной по правилам ведения бухгалтерского учета, либо вычитаются из нее.

Кроме рассмотренных системных принципов корректировки бухгалтерской прибыли органы государственного управления в целях воздействия на определенные процессы хозяйственной деятельности субъектов налога использовали и другие корректировки, не связанные с формированием бухгалтерской прибыли в действующей тогда ее трактовке. Так, в целях борьбы с закамуфлированными расчетами между юридическими лицами в практику налогообложения прибыли прочно вошла корректировка, связанная с безвозмездным поступлением имущества. Организации, получившие безвозмездно от других предприятий основные средства, товары и иное имущество, корректировали бухгалтерскую прибыль в сторону увеличения на стоимость этих средств и имущества, но не ниже их балансовой (остаточной – по основным средствам) стоимости, числящейся у передающих организаций. При этом стоимость такого имущества по данным бухгалтерского учета передающей стороны в обязательном порядке отражалась в документах о передаче.

Необходимость документального отражения указанных корректировок при налогообложении прибыли потребовало разработки соответствующего первичного документа налогового учета. Таким документом стала «Справка о порядке определения данных, отражаемых по строке 1 «Расчета налога от фактической прибыли».

Таким образом, процесс корректировок выделился в самостоятельную учетную процедуру и по существу стал первой ступенью в налогообложении прибыли по ее второй модели. При этом так же как и прежде прибыль, исчисленная по правилам бухгалтерского учета, оставалась начальной точкой отсчета в формировании налогооблагаемой прибыли, но ее взаимосвязь с налогооблагаемой прибылью стала косвенной.

Второй ступенью в формировании налогооблагаемой прибыли, так же как и при ее формировании в условиях первой модели, стало исключение из валовой прибыли доходов организации, облагаемых налогом по ставкам, отличным от общей ставки налога на прибыль, а также сумм льгот по определенным направлениям в развитии хозяйственной деятельности организаций. Существенным отличием от первой модели налогообложения прибыли стала отмена льгот по отчислениям в резервный капитал, которые стали производиться после налогообложения прибыли.

Документальное отражение исключения доходов организации, облагаемых налогом по ставкам, отличным от общей ставки налога на прибыль и сумм льготирования, по-прежнему осуществлялось в «Расчете налога от фактической прибыли».

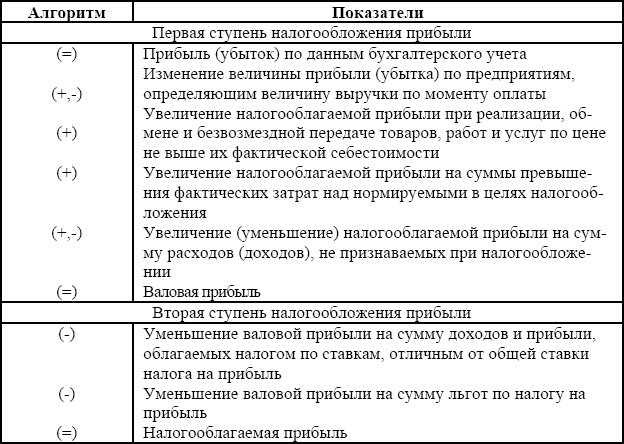

Схематично налогообложение прибыли по ее второй модели можно представить с помощью алгоритмизации основных групп показателей в следующем виде (табл. 6.2).

Анализ практики налогообложения прибыли по ее второй модели показал, что первая ступень формирования налогооблагаемой базы характерна всем организациям, имеющим какие-либо значимые объемы деятельности. Применение в налогообложении прибыли второй ступени ее формирования было присуще, как правило, крупным организациям, активно ведущим кроме текущей деятельности также финансовую и инвестиционную деятельность.

Таблица 6.2

Алгоритм расчета налогооблагаемой прибыли, соответствующий второй модели налогообложения

Так же как и прежде налоговым законодательством предусматривалась возможность авансовых платежей по налогу на прибыль. При этом, начиная с 1 января 1997 г. организациям предоставлено право самостоятельного выбора режима уплаты этого налога: или придерживаться ранее действующего порядка внутриквартальной уплаты авансовых платежей, или перейти на ежемесячную уплату, исходя их фактически полученной прибыли за месяц.

Возможность выбора режима уплаты налога на прибыль в деятельности организаций оказало значительное влияние на состав соответствующей налоговой отчетности и отражение ее показателей в бухгалтерском учете.

Так, при уплате организацией налога на прибыль, исходя из фактически полученной прибыли за предшествующий месяц, в состав налоговой отчетности о налогообложении прибыли входят только «Справка о порядке определения данных, отражаемых по строке 1 «Расчета (налоговой декларации) налога от фактической прибыли» и «Расчет (налоговая декларация) налога от фактической прибыли». При этом «Расчет (налоговая декларация) налога от фактической прибыли» является не только элементом налоговой отчетности, но и первичным документом бухгалтерского учета. На определенную в этом расчете сумму налога на прибыль составляется бухгалтерская проводка, показатель которой и записывается в соответствующие регистры бухгалтерского учета.

В свою очередь, при осуществлении авансовых платежей по налогу на прибыль состав налоговой отчетности значительно расширяется. В дополнение к формам, применяемым при уплате налога, исходя из фактической прибыли, добавляются элементы налоговой отчетности, характеризующие авансирование государства средств по налогу на прибыль. В этом случае порядок отражения показателей такого комплекса налоговой отчетности идентичен отражению его показателей при использовании первой модели налогообложения.

Особое место в организации налогообложения прибыли при использовании первой системы занимала ситуация, когда хозяйственная деятельность организаций и предприятий за отчетный год завершилась убытком. В этом случае налоговое законодательство освобождало организации и предприятия от налогообложения части прибыли в течение установленного им количества лет. При этом указанная прибыль квалифицировалась как льгота по налогу на прибыль. Основным условием предоставления такой льготы являлось полное использование на покрытие убытка нераспределенной прибыли прошлых лет, средств резервного и других аналогичных по назначению фондов, создание которых предусмотрено законодательством.

В то же время налоговым законодательством четко определялись виды деятельности, осуществление которых сопровождалось предоставлением указанной льготы. Как правило, это обстоятельство имело отношение только к убытку от реализации продукции (работ, услуг). Суммы убытков, вызванные прочей деятельностью, при определении размера указанной льготы не учитывались и покрывались только за счет собственных источников. Поэтому порядок определения размера льготы по налогу на прибыль, направленной на покрытие убытка за предыдущий год, зависел от структуры такого убытка. Соответственно структура убытка определяла варианты порядка расчета рассматриваемой льготы. Так, анализ законодательства по налогообложению прибыли в части покрытия убытка отчетного года, действовавшего в 1999 г., позволил выделить четыре варианта порядка расчета льготы по налогу на прибыль.

Применение первой системы налогообложения прибыли сопровождалось внедрением в практику различных приемов и способов, осмысление которых может послужить вкладом в теорию налогообложения. Так, с 1 апреля 1999 г. максимальная ставка налога на прибыль для предприятий и организаций была снижена с 35 до 30 %. В связи с этим возник вопрос, как рассчитать сумму налога, если его ставка была снижена в течение года.

В соответствии с действующими нормативными документами при снижении ставки налога на прибыль с 1 апреля его сумма за 1-е полугодие, 9 месяцев и год рассчитывается по новой ставке. При этом полученная сумма увеличивается на сумму, исчисленную как произведение налогооблагаемой прибыли за первый квартал на разность между старой и новой ставкой налога. Казалось бы, простейшая ситуация для ведения налогового учета прибыли. Однако на практике изменение ставки налога на прибыль в течение отчетного года показало, что к ней оказались не готовы в первую очередь работники налоговых органов.

Это выразилось в том, что при представлении предприятиями «Расчета налога от фактической прибыли» за 1-е полугодие 1999 г. возникли противоречия между работниками налоговых органов и бухгалтерами-практиками, связанные с порядком заполнения ряда строк указанного расчета. Дело в том, что проблема изменения ставки налога на прибыль в течение отчетного года не нашла своего отражения в действующей отчетной форме «Расчет налога от фактической прибыли». В то же время действовавшие тогда отчетные формы по налогу на прибыль носили достаточно устоявшийся характер. Поэтому высказывалось пожелание в указанный расчет ввести специальную строку, которая вписывалась в действующий алгоритм расчета и предусматривала бы изменение ставки налога на прибыль в течение отчетного года. Таким образом решалась проблема в налогообложении прибыли, доставившая немало трудностей.

Вступившие в силу 1 января 2000 г. Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99) еще больше обозначили различия в подходах к формированию прибыли для целей бухгалтерского учета и налогообложения. В частности, примером несоответствия порядка бухгалтерского учета порядку налогообложения служат поступления, связанные с участием организации в уставных капиталах других организаций. Согласно пункту 5 ПБУ 9/99, если такое участие является предметом деятельности организации, указанные поступления квалифицируются как выручка. Соответственно и расходы, связанные с этими поступлениями, трактуются как себестоимость продаж. С другой стороны, налоговое законодательство по налогообложению прибыли, действовавшее в тот период, названные выше доходы и расходы трактует однозначно как внереализационные.

Другим ярким примером являются расходы на оплату процентов по кредитам банков, бюджетных ссуд и услуг банков, которые в бухгалтерском учете определяются как показатели финансовых результатов и включаются в состав операционных расходов. Однако в налоговом законодательстве указанные расходы включаются в себестоимость продукции (работ, услуг) при налогообложении прибыли.

Все это привело к необходимости корректировать кроме выше рассмотренных показателей еще целую их совокупность. С этой целью Министерством по налогам и сборам на основе правил налогообложения прибыли по ее второй модели была разработана инструкция ««О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций» № 62 от 15.06.2000. Основной целью указанной инструкции было приведение значений нормативного регулирования бухгалтерского учета к налоговому законодательству, т. е. прибыли, полученной по данным бухгалтерского учета, в соответствие с требованиями Положения о составе затрат (2.23).

Например, в «Справку о порядке определения данных, отражаемых по строке 1 «Расчета (налоговой декларации) налога от фактической прибыли» была введена специальная строка для корректировки поступлений, признаваемых по правилам бухгалтерского учета доходами от обычных видов деятельности, но являющихся внереализационными доходами в соответствии с налоговым законодательством. Соответственно возникала и необходимость в корректировке бухгалтерской себестоимости.

Произведенные корректировки, в свою очередь, вызывали следующие корректировки показателей. Например, в ряде случаев возникала необходимость в распределении расходов по оплате услуг банка (которые в соответствии с нормами Положения о составе затрат являются общехозяйственными) между видами обычной деятельности и т. д.

Однако такие корректировки являются механистическими и не имеют ничего общего с контрольными и регулирующими функциями налогообложения прибыли. Составление расчетов по налогу на прибыль превратилось в сложнейшую процедуру и крайне негативно воспринималось на практике. Составление налоговой декларации по налогу на прибыль по итогам 2000 г. уже остро выявило все недостатки действующей системы обложения. Поэтому указанная инструкция просуществовала чуть более года и была отменена.

В этот период острейшим образом встал вопрос о методологической основе налогообложения прибыли. Однако органами государственного управления в лице Министерства по налогам и сборам без широкого обсуждения с общественностью было принято решение о формировании системы налогообложения прибыли, не связанной с данными бухгалтерского учета. Единственной точкой соприкосновения такой системы налогообложения прибыли и бухгалтерского учета является то обстоятельство, что формирование данных указанных информационных систем осуществляется на основе первичных документов бухгалтерского учета. Решение о создании налогового учета прибыли как самостоятельной функции выразилось в нормах главы 25 Налогового кодекса «Налог на прибыль организаций» (2.51).

Этим нормативным актом сформирован понятийный аппарат для налогообложения прибыли и сделана попытка систематизировать хозяйственные операции для этой цели. При этом в нормативный оборот вводится понятие «налоговый учет», под которым понимается система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, установленным Налоговым кодексом РФ. Кроме систематизации хозяйственных операций в целях налогообложения прибыли глава 25 Налогового кодекса РФ «Налог на прибыль организаций» законодательно закрепила понятия налоговой базы, налогового периода, форм переноса убытка на будущее, систем исчисления авансовых платежей и ряда других элементов налогообложения.

Все это представляет несомненный интерес для специалистов-теоретиков налогообложения, финансистов, и, конечно, бухгалтеров. Теоретические аспекты, вытекающие из норм главы 25 Налогового кодекса «Налог на прибыль организаций», являются очередной ступенью в эволюции теории налогообложения прибыли, требующей соответствующего осмысления и апробации. Таких аспектов множество. С точки зрения бухгалтерского учета, наибольший интерес представляют нормы, связанные с формированием налогооблагаемой базы налога на прибыль.

Для того, чтобы провести критический анализ порядка формирования налогооблагаемой базы указанной системы налогообложения прибыли, необходимо рассмотреть базовые правила и процедуры, формирующие представление о ней.

Объектом налогообложения признается прибыль, полученная налогоплательщиком. В свою очередь, прибылью признается полученный доход, уменьшенный на величину произведенных расходов. При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на увеличение дохода.

Такая прибыль как объект налогообложения принципиально отличается от аналогичного показателя, отражаемого в бухгалтерском учете. Различие заключается в том, что способы ее формирования отличаются от способов, принятых в бухгалтерском учете.

Так, в качестве самостоятельных групп доходов для целей налогообложения выделяются три группы:

доходы от реализации товаров (работ, услуг) и имущественных прав;

внереализационные доходы;

доходы, не учитываемые при определении налоговой базы.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручка от реализации имущества (включая ценные бумаги) и имущественных прав. При этом выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги), иное имущество либо имущественные права. Поступления в виде выручки могут быть выражены как в денежной форме, так и (или) натуральной, переведенной в стоимостную оценку.

Таким образом, Налоговым кодексом не выделены в самостоятельную группу доходы от реализации основных средств и иного имущества организаций, которые по правилам бухгалтерского учета относятся к операционным доходам. Кроме того, вместо термина «продажа», присущего нормативным актам по бухгалтерскому учету, используется более привычный термин для Российской Федерации – «реализация».

Ко второй группе доходов относятся внереализационные доходы, т. е. доходы, которые не связаны с выручкой от реализации товаров (работ, услуг) и имущественных прав. Они представлены в Налоговом кодексе путем простого перечисления. При этом перечень внереализационных доходов является открытым.

В самостоятельный объект налогового наблюдения выделяются доходы, которые не учитываются при определении налоговой базы. Они представлены также путем простого перечисления.

В свою очередь, под расходами понимаются любые обоснованные (экономически оправданные) и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. При этом в Налоговом кодексе не содержится ссылки на специальные документы, предусматривающие особый порядок формирования затрат по отраслевому признаку, так как предполагается, что в состав расходов должны включаться любые виды затрат, связанных с производством и реализацией.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности организации, как и доходы, подразделяются на три группы:

расходы, связанные с производством и реализацией;

внереализационные расходы;

расходы, не учитываемые при определении налоговой базы.

Внутри указанных групп расходы представляются путем простого их перечисления. При этом расходы, связанные с производством и реализацией, кроме их перечисления по указанному законодательством перечню должны быть дополнительно сгруппированы и по следующим элементам:

материальные расходы;

расходы на оплату труда;

суммы начисленной амортизации;

прочие расходы.

Представленная группировка затрат по элементам отличается от принятой в бухгалтерском учете. Там всегда в качестве самостоятельного элемента затрат выделяются отчисления на социальные нужды. Указанная категория в соответствии с требованиями Налогового кодекса подлежит учету в составе прочих расходов.

Обоснованные затраты на осуществление деятельности организаций, не связанные с производством и реализацией, объединены в перечне внереализационных расходов. Они представлены путем простого перечисления. При этом состав внереализационных расходов, приведенных в Налоговом кодексе, не является исчерпывающим. К этим расходам организации смогут относить и «другие обоснованные расходы».

Часть из указанных расходов являются нормируемыми. Следовательно, величина таких расходов сверх установленных Налоговым кодексом нормативов не принимается к учету в целях налогообложения прибыли.

К расходам, не учитываемым при определении налоговой базы, относятся суммы, традиционно выплачиваемые за счет собственных источников организаций. Это дивиденды, иные суммы распределяемого дохода, а также ряд других.

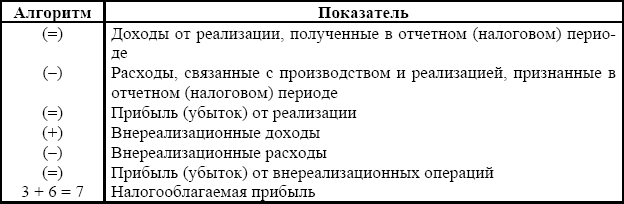

С помощью алгоритмизации конечных показателей соответствующих групп доходов и расходов, принимаемых при налогообложении прибыли, формируется конечный результат – налогооблагаемая прибыль. Таким образом, принципиальная схема второй системы налогообложения прибыли может быть представлена следующим образом (табл. 6.3).

Таблица 6.3

Принципиальная схема второй системы налогообложения прибыли

Как видно из данных приведенной таблицы, в исчислении налогооблагаемой прибыли не задействованы конечные показатели операций, не принимаемых при налогообложении. Однако выделение доходов и расходов, не учитываемых при налогообложении прибыли, в объекты налогового наблюдения необходимо для контроля за правильностью формирования налогооблагаемой прибыли. В этих целях общие обороты доходов и расходов, сформированные по данным налогового учета, необходимо сверить с такими же оборотами по данным бухгалтерского учета.

Как уже указывалось, состав показателей внутри рассмотренных классификационных групп представляется Налоговым кодексом путем простого перечисления. При этом внутри групп доходов и расходов объединены различные показатели, в том числе и предельно укрупненные. Так, например, в состав расходов, связанных с производством и реализацией, в качестве самостоятельного показателя включаются расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии. С одной стороны, указанные расходы объединяет то, что они так или иначе связаны с жизненным циклом функционирования основных средств. С другой стороны, содержание, эксплуатация, ремонт, техническое обслуживание основных средств, а также поддержание их в исправном состоянии – это самостоятельные хозяйственные процессы, расходы по которым подлежат обособленному учету. При этом речь идет не только об основных средствах, но и другом имуществе. Таким образом, в одной составляющей объединены различные по своей экономической природе показатели расходов, т. е. отсутствует их научно обоснованная классификация.

При этом в бухгалтерском учете формируется точно такая же информация о расходах, связанных с жизнедеятельностью основных средств, с достаточной степенью аналитичности, позволяющая органам государственного управления использовать ее как в контрольных, так и регулирующих целях. Все это в полной мере касается и порядка формирования прочих расходов, связанных с производством и (или) реализацией, критерии объединения которых в одну составляющую, по существу, отсутствуют, а также ряда внереализационных доходов и расходов.

Так же как и в бухгалтерском учете в современной системе налогообложения прибыли определены критерии признания доходов и расходов. Налоговый кодекс предусматривает два метода, в соответствии с которыми доход может быть признан полученным, а расходы – произведенными. Это метод начисления и кассовый метод.

При методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав. В свою очередь, расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав. А расходами признаются затраты после их фактической оплаты.

Исходя из этого, датой получения дохода у организации при методе начисления считается день отгрузки (передачи) товаров (работ, услуг, имущественных прав). А при кассовом методе – день поступления средств на счета в банках и (или) в кассу.

В соответствии с нормами Налогового кодекса большинство организаций должны признавать доход полученным, а расходы – произведенными по методу начисления. Лишь налогоплательщики, имеющие объем выручки от реализации в пределах установленного лимита, смогут определять выручку и, соответственно, расходы кассовым методом.

Таким образом, в законодательном порядке в практику налогового учета прибыли, используя несколько другую терминологию, по существу введен принцип временной определенности фактов хозяйственной деятельности, являющийся основополагающим в организации всего бухгалтерского учета.

В том случае, если организация в целях налогообложения прибыли использует метод начисления, то все расходы на производство и реализацию товаров (работ, услуг) собственного производства, осуществленные в отчетном (налоговом) периоде, подразделяются на прямые и косвенные. В соответствии с нормами Налогового кодекса к прямым расходам относятся расходы, которые согласно рассмотренной выше группировке являются:

– материальными расходами;

– расходами на оплату труда (при этом сюда включается и оплата труда аппарата управления);

– амортизационными отчислениями (только по объектам основных средств, непосредственно используемых при производстве товаров, работ, услуг).

Все остальные расходы являются косвенными и в полном объеме относятся на уменьшение доходов от производства и реализации отчетного (налогового) периода.

Таким образом, деление расходов производится не по принципу отношения их к конкретным видам продукции, как в бухгалтерском учете, а на основании группировки расходов по элементам себестоимости. Традиционно деление расходов на прямые и косвенные осуществлялось с целью определения расходов, требующих распределения для наиболее точного исчисления себестоимости продукции в постатейном разрезе. Однако группировка затрат в постатейном разрезе в налоговом учете применительно к отдельным видам продукции не осуществляется. Следовательно, деление расходов на прямые и косвенные в указанном выше аспекте не несет информационной ценности и, соответственно, не является оправданной.

В свою очередь, группировка затрат в поэлементном разрезе в теории всегда предназначалась для составления отчета о затратах организации, с целью выявления всех однородных расходов и определения их общего размера независимо от места их возникновения и последующего распределения по направлениям затрат. С этой функцией такая группировка в налоговом учете в целом справляется, хотя экономическая однородность расходов ряда элементов, как уже указывалось выше, вызывает сомнение.

Возвращаясь к нормам действующего налогового законодательства, отметим, что сумма прямых расходов уменьшает доходы от реализации отчетного (налогового) периода лишь частично. Так, из суммы прямых расходов, уменьшающих доходы от реализации отчетного (налогового) периода, исключаются суммы прямых расходов, относящиеся к остаткам незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в отчетном (налоговом) периоде продукции.

Таким образом, возникает необходимость в регламентации порядка оценки остатков незавершенного производства и готовой продукции на складе, а также продукции отгруженной, но не реализованной в отчетном (налоговом) периоде.

Под незавершенным производством для целей исчисления налогооблагаемой прибыли понимается продукция (работы, услуги) частичной готовности, т. е. продукция, не прошедшая всех операций обработки (изготовления), предусмотренных технологическим процессом. В состав незавершенного производства также включается законченная, но не полностью принятая заказчиком продукция (работы, услуги). К нему же относятся и остатки невыполненных заказов вспомогательных производств, а также остатки полуфабрикатов собственного производства. Материалы и полуфабрикаты, находящиеся в производстве, относятся к незавершенному производству при условии того, что они уже подверглись обработке.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

9.11. Аудит формирования финансовых результатов и распределения прибыли

9.11. Аудит формирования финансовых результатов и распределения прибыли Цель аудита финансовых результатов и распределения прибыли – выражение мнения о достоверности отражения в учете и отчетности прибылей и убытков организации, законности распределения и

12.1. Учет формирования прибыли

12.1. Учет формирования прибыли 12.1.1. Какие нормативные документы определяют порядок учета формирования и распределения прибыли?? Налоговый кодекс Российской Федерации.? Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденное приказом Минфина

1.1. Сущность, функции и принципы формирования и распределения прибыли в деятельности коммерческих организаций

1.1. Сущность, функции и принципы формирования и распределения прибыли в деятельности коммерческих организаций В реальной жизни прибыль – конечная цель и движущий мотив производства и рыночной экономики. Это главная надежда и основной показатель эффективности любой

1.4. Концепции формирования и отражения прибыли в бухгалтерском учете

1.4. Концепции формирования и отражения прибыли в бухгалтерском учете Формирование информации о финансовых результатах строится на совокупности условностей, многие из которых не имеют ничего общего с окружающей нас действительностью. В бухгалтерском учете эти

2.2. Принципы формирования информации о финансовых результатах и распределении прибыли

2.2. Принципы формирования информации о финансовых результатах и распределении прибыли Учет финансовых результатов и распределения прибыли является центральным и одним из наиболее важных вопросов во всей системе бухгалтерского учета. При этом главной функцией

3.3. Модели учета формирования финансовых результатов по видам деятельности организации

3.3. Модели учета формирования финансовых результатов по видам деятельности организации Финансово-хозяйственная деятельность предприятий и организаций всегда состоит из различных процессов и видов деятельности. Поэтому возникает необходимость формирования

3.4. Модели учета распределения прибыли

3.4. Модели учета распределения прибыли Проведенный выше анализ информационных подсистем учета финансовых результатов и распределения прибыли, начиная с 1959 г., позволяет выделить среди них три принципиальных варианта формирования информации о распределении

4.4. Принципы формирования информации о расходах будущих периодов как регулятива величины прибыли

4.4. Принципы формирования информации о расходах будущих периодов как регулятива величины прибыли Как уже указывалось, методологический принцип временной определенности фактов хозяйственной деятельности порождает необходимость в применении принципа разграничения

9.5. Анализ формирования чистой прибыли

9.5. Анализ формирования чистой прибыли Чистая прибыль – это часть бухгалтерской прибыли, остающаяся в распоряжении коммерческой организации после начисления текущего налога на прибыль, а также с учетом отложенных налоговых активов и отложенных налоговых обязательств,

49. Методы и процедуры анализа формирования прибыли по результатам производственной деятельности

49. Методы и процедуры анализа формирования прибыли по результатам производственной деятельности Основную часть прибыли предприятия получают по результатам производственной деятельности, к которой относят прибыль от продаж продукции (работ, услуг).

3. Факторы формирования российской модели рыночной экономики

3. Факторы формирования российской модели рыночной экономики Россия после длительного периода существования административно-командного типа системы национальной экономики в конце ХХ в. начала переход к рыночной модели национальной экономики. Это было вызвано

6. Источники формирования и направления использования прибыли

6. Источники формирования и направления использования прибыли Под распределением прибыли понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется лишь в той ее части, которая поступает в

20. Факторы формирования российской модели рыночной экономики

20. Факторы формирования российской модели рыночной экономики Формирование российской модели рыночной экономики происходило под влиянием следующих основных факторов, оказавших существенное влияние на ее характер:1) геополитического. Национальная экономика

13.1.3. Налоги, вычитаемые или не вычитаемые из доходов при расчете налогооблагаемой прибыли

13.1.3. Налоги, вычитаемые или не вычитаемые из доходов при расчете налогооблагаемой прибыли Налоги, вычитаемые из доходов (abzugsfahigen Steuem), – объектные налоги, потребительские, таможенные сборы.Налоги, не вычитаемые из доходов (nicht abzugsfahigen Steuem), – субъектные

Вопрос 46 Анализ формирования нераспределенной прибыли

Вопрос 46 Анализ формирования нераспределенной прибыли Анализ нераспределенной прибыли целесообразно начать с изучения ее состава и динамики изменения отдельных статей. В состав нераспределенной прибыли должны быть включены следующие статьи формы № 2 «Отчет о