Метод денежных потоков акционерам (FCFE)

Метод денежных потоков акционерам (FCFE)

У методов WACC и APV есть одна проблема. Если у компании очень сильный леверидж (скажем, 90 % и выше), то ее общая стоимость примерно равна стоимости долга. При этом если вы допустите небольшую ошибку в расчете, то после вычета суммы долга из общей дисконтированной стоимости компании у вас вполне может получиться отрицательная стоимость акций. Не показывайте никому отрицательную стоимость акций!

Чтобы избежать этой проблемы, существует еще один вариант DCF-анализа, который называется оценкой денежных потоков акционерам (Free Cash Flows to Equity или FCFE). Давайте рассмотрим, как он работает.

Суть метода в следующем: в расчете денежных потоков вы уже учитываете все платежи кредиторам. В результате вы получаете только те денежные потоки, которые можно распределить акционерам. Эти денежные потоки вы дальше и дисконтируете по ставке, учитывающей риск акционеров.

Давайте рассмотрим пример, чтобы понять, как все это работает.

Пример:

Мы собираемся приобрести компанию, EBIT которой сейчас равен 130 млн руб. в год. EBIT будет расти на 5 % в год в бесконечность. Долгов у компании нет. Цена компании, которую хотят получить владельцы, – 1,3 млрд руб. Мы можем привлечь 1,1 млрд руб. в виде кредита. Нам надо будет вложить 200 млн наших денег. Стоит ли это делать?

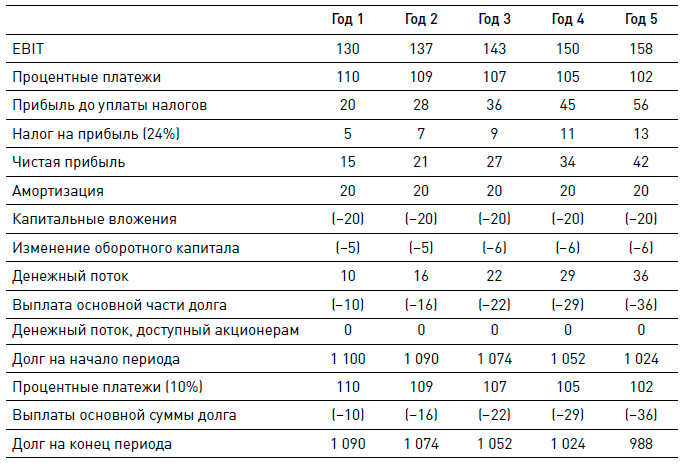

Давайте попробуем посчитать денежные потоки компании в случае, если мы ее приобретем. Мы планируем выйти из проекта через пять лет. Из-за большого долга все свободные денежные потоки в течение 5 лет будут уходить на выплату долга. Вот расчет денежных потоков, доступных акционерам компании в течение пяти лет:

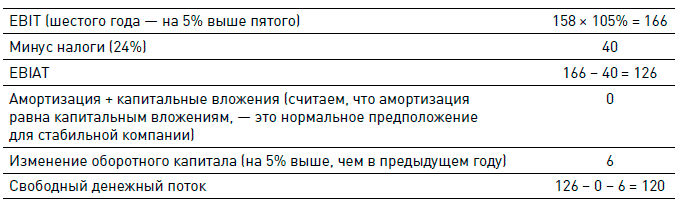

Далее нам предстоит оценить терминальную стоимость актива на конец пятого года. Сделать это можно с помощью мультипликаторов или с помощью перпетуитета. Например, мы решили использовать перпетуитет с ростом в 5 %. Но для получения стоимости дисконтированных денежных потоков нам надо будет оценить ставку дисконтирования. Предположим, что в данном случае безрисковая ставка будет равна 5 %, риск-премия рынка – 8 %, чистая бета, предположим, равна 0,8 (точнее, это можно оценить с использованием сравнительных компаний, но предположим, что мы это уже сделали). Используя принцип APV, мы можем сказать, что общая стоимость компании составит стоимость денежных потоков плюс налоговый щит. В этом случае ставка дисконтирования all-equity будет 5 % + 0,8 ? 8 % = 11,4 %. Денежный поток в шестом году мы считаем стандартным способом:

В этом случае терминальная стоимость денежных потоков компании составит 120 / (11,4 % – 5 %) = 1870,6 млн. Далее нам надо будет сделать предположения относительно налогового щита. Предположим, что компания будет постепенно уменьшать свой леверидж, сохраняя неизменной сумму долга (D) в бесконечность. В этом случае налоговый щит с использованием можно посчитать с использованием формулы перпетуитета. Он составит t ? kd ? D / kd = 24 % ? 988 = 237 млн. Суммарно общая стоимость компании составит в этом случае 1870,6 + 237 = 2107,6 млн.

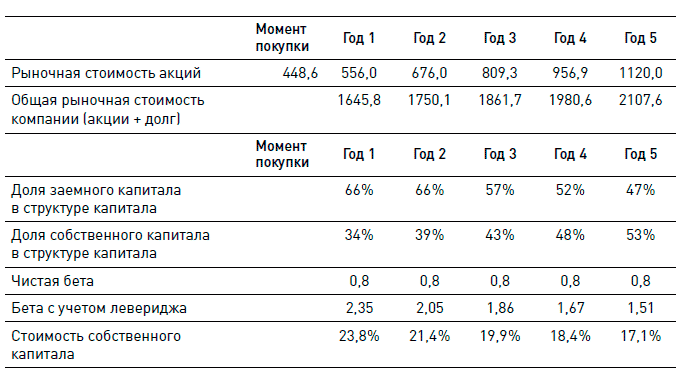

Для получения стоимости акций нам надо вычесть стоимость долга на конец пятого года. Таким образом, стоимость акций компании на конец пятого года составит 2107,6 – 988 = 1120 млн руб.

Далее нам нужно будет каким-то образом продисконтировать эту сумму, чтобы в результате получить значение стоимости акций на текущий момент. Не забывайте, что 11,4 % – это стоимость собственного капитала при 100 %-ном собственном финансировании, что не отражает структуру капитала и рискованность акций компании. Для расчета ставки дисконтирования в пятом году нам надо будет найти структуру капитала. Это несложно. Общая стоимость – 2107,6 млн, долг 988 млн. Соответственно доля equity в капитале составляет 1120 / 2107,6 = 53 %. Бета equity (с учетом левериджа) в этом случае составит 0,8 / 53 % =1,51, то есть стоимость equity равна 5 % + 1,51 ? 8 %= 17 %. Дисконтируем стоимость акций в пятом году по этой ставке до четвертого года: 1120 / (1 + 17 %) = 956,9 млн. Это стоимость акций в конце четвертого года. Поскольку в четвертом году у компании другая структура капитала для дисконтирования стоимости акций в четвертом году нам снова понадобится вычислить ставку дисконтирования. По нашим расчетам долг в конце четвертого года составит 1024 млн руб. Дисконтированная стоимость собственного капитала на конец четвертого года равна 956,9 млн. Опять же находим бету equity с использованием новой структуры капитала ?e = 0,8 ? (1024 + 956,9) / 1024 = 1,66. Соответственно стоимость собственного капитала в четвертом году будет составлять ke = 5 % + 1,66 ? 8 % = 18,2 %. Дисконтируя стоимость акций к началу третьего года получаем 956,9 / (1 + 18,2 %) = 809,3 млн руб. Продолжая использовать эту же логику, получаем стоимость акций на момент инвестирования (см. таблицу – модель в файле на www.gerasim.biz).

Итак, мы вкладываем в акции компании 200 млн руб., при этом реальная стоимость этих акций при такой структуре сделки на момент покупки составит около 450 млн руб. Надо покупать…

Пара нюансов использования метода FCFE:

• Выпуск нового долга. Не забывайте, что в FCFE-методе выплата долга является отрицательным денежным потоком, но при этом получение нового кредита – положительным.

• Положительные денежные потоки акционерам. В нашем примере весь свободный денежный поток в первые пять лет шел на погашение долга. Иногда часть денежного потока остается для акционеров – выплачивается им в виде дивидендов. В этом случае при дисконтировании от пятого года назад вам надо будет учитывать, что к терминальной стоимости будет добавляться дивиденд соответствующего года.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

70. Методы расчета денежных потоков, их особенности и преимущества

70. Методы расчета денежных потоков, их особенности и преимущества Расчет чистого денежного потока по предприятию в целом, отдельным структурным его подразделениям (центрам ответственности), различным видам хозяйственной деятельности или отдельным хозяйственным

71. Отражение денежных потоков в финансовой отчетности предприятия

71. Отражение денежных потоков в финансовой отчетности предприятия Для ведения хозяйственной деятельности, исполнения обязательств и обеспечения доходности компании нужны денежные средства.Способность генерировать денежные потоки — важнейший показатель

73. Расчеты денежных потоков на основе матричных методов

73. Расчеты денежных потоков на основе матричных методов Современная логистика — наука, изучающая материальные и финансовые потоки в экономике, дает потоку следующее определение:Поток — совокупность объектов, воспринимаемая как единое целое, существующая как процесс

109. Анализ денежных потоков организации

109. Анализ денежных потоков организации Существует два основных подхода к построению отчета о движении денежных средств организации – прямой и косвенный . В первом случае анализируются валовые денежные потоки предприятия по их основным видам: выручка от реализации,

II Классификация денежных потоков

II Классификация денежных потоков 7. Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.8. Денежные потоки организации классифицируются в зависимости от характера операций, с которыми они связаны, а также от

III Отражение денежных потоков

III Отражение денежных потоков 14. Денежные потоки организации отражаются в отчете о движении денежных средств с подразделением на денежные потоки от текущих, инвестиционных и финансовых операций.15. Каждый существенный вид поступлений в организацию денежных средств и

Оценка денежных потоков проектов на практике

Оценка денежных потоков проектов на практике Только что мы познакомились со всей теорией, которая необходима для оценки инвестиционных проектов. Сейчас давайте рассмотрим несколько практических моментов, которые возникают при оценке денежных потоков инвестиционных

Категории денежных потоков

Категории денежных потоков Инкрементальные денежные потоки при расчете инвестиционных проектов можно разделить на категории по нескольким признакам.По знаку:• положительные;• отрицательные.По частоте возникновения:• однократные;• текущие.Сначала представим

54. Анализ и оценка денежных потоков от инвестиционной деятельности

54. Анализ и оценка денежных потоков от инвестиционной деятельности Центральное место в комплексе мероприятий по оценке степени обоснованности инвестиционных решений и анализу эффективности выдвигаемые проектов занимает оценка будущих денежных потоков, возникающих в

Глава 5 Анализ денежных потоков

Глава 5 Анализ денежных потоков 5.1. Основные понятия, связанные с движением денежных потоков Исследование управления денежными потоками (Cach-Flow) является новым направлением для российского финансового менеджмента. В западных корпорациях управление потоками денежной

5.2. Классификация и методы измерения денежных потоков

5.2. Классификация и методы измерения денежных потоков Денежные потоки подразделяются на:1) генерируемые в результате использования капитальных вложений при реализации реальных инвестиционных проектов;2) формируемые в условиях действующего предприятия от текущей,

5.7. Прогнозирование денежных потоков

5.7. Прогнозирование денежных потоков Важнейшим документом по прогнозированию денежных потоков предприятия является план движения денежных средств на счетах в банках и кассе (платежный баланс). Он разрабатывается на предстоящий месяц с разбивкой по декадам или

54. Учет уровня доходности и анализ денежных потоков

54. Учет уровня доходности и анализ денежных потоков В экономическом анализе широко используют оценку доходности капитала в период владения активом – важную характеристику финансового анализа. Наиболее привычной является годовая оценка доходности капитала. В то же

2.3. Задачи и этапы анализа денежных потоков

2.3. Задачи и этапы анализа денежных потоков Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.По результатам анализа денежных потоков можно

2.5. Методы оптимизации денежных потоков

2.5. Методы оптимизации денежных потоков Основу оптимизации денежных потоков предприятия составляет обеспечение сбалансированности объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие

Седьмое проявление «Я привлекаю множество денежных потоков»

Седьмое проявление «Я привлекаю множество денежных потоков» Я их ищу и нахожу – все новые источники дохода. У меня их так много, что возникает необходимость расставлять приоритеты. Я планирую «запуск» каждого нового источника дохода, предварительно составляя