Чтение финансовых отчетов с использованием коэффициентов

Чтение финансовых отчетов с использованием коэффициентов

Поняв, каким образом бухгалтер создает финансовые отчеты, давайте введем в оборот несколько инструментов для их толкования, а именно коэффициенты. Абсолютные величины в финансовом отчете сами по себе зачастую имеют ограниченное значение. Реальную информацию можно получить, анализируя отношение одного показателя к другому или данных по одной компании к данным по другой в той же отрасли, то есть используя аналитические коэффициенты. В нашей бакалейной игре прибыли обычно невелики по сравнению с объемом продаж, поэтому бакалейщики для получения сколько-нибудь существенной прибыли должны продавать много. Ювелирный магазин выживает при менее высоких темпах продаж, но получает более высокую прибыль с каждого проданного украшения. Именно поэтому коэффициенты используются для сравнения деятельности компаний одной отрасли или для сравнения текущей деятельности компании с ее же деятельностью в прошлом.

Существуют четыре основные категории коэффициентов:

• Критерии ликвидности: сколько активов можно конвертировать в наличные средства для оплаты счетов?

• Критерии капитализации: насколько тяжко бремя задолженности компании? Финансируют ли компанию инвесторы? Как компания финансирует собственную деятельность?

• Критерии активности: насколько активно компания размещает свои активы? (МВА размещает, а не просто использует активы.)

• Критерии прибыльности: насколько прибыльна компания с учетом ее активов и продаж, которые приносят прибыль?

Существуют сотни различных коэффициентов, но почти все они являются производными восьми базовых коэффициентов четырех приведенных выше категорий. Используя финансовые отчеты Боба, я рассчитал эти восемь коэффициентов для его магазина и ниже привожу каждый из них с пояснениями.

Коэффициент ликвидности

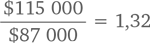

1. Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства

В состоянии ли компания без напряжения платить по счетам? Значение коэффициента более 1 указывает на ликвидность. Иными словами, есть запас текущих активов для оплаты текущих обязательств.

Коэффициенты капитализации

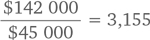

2. Финансовый рычаг = (Совокупные обязательства + Собственный капитал) / Собственный капитал

Когда компания допускает, чтобы ее задолженность превышала сумму, инвестированную владельцами, она использует финансовый рычаг. В прибыльной компании с высоким уровнем задолженности доходность собственного капитала гораздо выше, так как в знаменателе этой дроби стоит меньшая величина. «Та же самая» сумма поступлений делится на меньший собственный капитал. Коэффициент более 2 свидетельствует о чрезмерном использовании заемных средств. Подробнее я объясню этот показатель при рассмотрении коэффициентов, характеризующих прибыльность.

3. Соотношение долгосрочной задолженности и капитала = Долгосрочная задолженность / (Обязательства + Собственный капитал

Платежи по долгам являются фиксированными обязательствами, подлежащими неукоснительному исполнению, в отличие от выплаты дивидендов инвесторам, поэтому степень задолженности служит важным критерием риска для компании. Если величина отношения превышает 50 %, это свидетельствует о высоком уровне задолженности. Будет ли этот уровень рискованным, зависит от распределения денежных потоков компании во времени и от их стабильности. Стабильные компании коммунального энергоснабжения имеют предсказуемые объемы продаж и движение наличных средств, поэтому 50 %-ное соотношение для них нормально. Специалисты Уолл-стрит по анализу инвестиций считают подобный уровень задолженности умеренным.

Коэффициенты активности

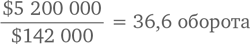

4. Оборачиваемость активов за учетный период = Продажи / Совокупные активы

Это соотношение показывает, насколько активно компания использует свои ресурсы. О компании, которая может обеспечить больший объем продаж, используя определенную совокупность активов, говорят, что она эффективно управляет своими активами. Оборачиваемость активов зависит от отрасли. Тридцатишестикратная оборачиваемость активов высока практически для любой отрасли, однако для антикварного магазина высокой может считаться и трехкратная оборачиваемость. Уникальная антикварная вещь ждет, пока за ней придет настоящий коллекционер. В торговле бакалейными товарами указанная оборачиваемость, равная 36,6 раза в год, нормальна, так как все товары, выложенные на полки супермаркета, распродаются примерно за неделю. Запас сельскохозяйственных товаров, молока и туалетной бумаги за неделю оборачивается несколько раз, в то время как на продажу экзотических специй требуется гораздо больше времени.

5. Оборачиваемость ТМЗ за учетный период = Себестоимость проданной продукции / Средний уровень ТМЗ, поддерживаемый в течение учетного периода

(Простой способ расчета «среднего уровня ТМЗ»: сложить остатки ТМЗ на начало и конец учетного периода и разделить на два.)

6. Количество дней, необходимое для продажи ТМЗ = ТМЗ на конец учетного периода / (Себестоимость проданной продукции / 365)

Последние два коэффициента, характеризующие активность, показывают, насколько успешно компания размещает свои ТМЗ. Лежат ли ТМЗ на полках, собирая пыль, или распродаются, едва успев коснуться полок? В высокооборотном бизнесе, каким является торговля бакалейными товарами, ТМЗ оборачиваются в течение года многократно, и наличных ТМЗ хватает всего на несколько дней торговли. Многие бакалейные товары относятся к скоропортящимся и часто покупаемым.

Коэффициенты прибыльности

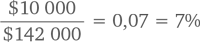

7. Рентабельность продаж = Чистая прибыль / Продажи

Коэффициент рентабельности очень легко рассчитать, и специалисты по анализу инвестиций часто им пользуются. Они рассчитывают рентабельность чуть ли не по каждой части балансового отчета и отчета о прибылях и убытках. Еще один общераспространенный критерий – рентабельность активов.

8. Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Соотношение между задолженностью и собственным капиталом непосредственно влияет на коэффициенты прибыльности. Если компания имеет высокий уровень задолженности и небольшой собственный капитал, рентабельность собственного капитала может значительно измениться. Это объясняется финансовым рычагом, о котором я говорил ранее при обсуждении коэффициентов, характеризующих капитализацию. Для примера рассмотрим следующую ситуацию. Боб и его отец могли оставить в компании в 2012 г. очень незначительный собственный капитал. Всю чистую прибыль в размере $30 000, полученную компанией в 2012 г., они могли изъять из компании в форме дивидендов, а для финансирования будущих потребностей в наличности использовать заемные средства. Представим, что это произошло. Тогда в балансовом отчете баланс долгосрочной задолженности определяется суммой $40 000 ($10 000 + $30 000), а собственного капитала – суммой всего $15 000 ($45 000 – $30 000). В результате соотношение задолженности и собственного капитала вырастает с 7 % до 28 %, а рентабельность собственного капитала – с 67 до 200 % ($30 000 / $15 000). Таким образом, на рассматриваемые показатели может очень сильно влиять используемый финансовый рычаг. Выбор низкого уровня собственного капитала может «как рычагом» поднять рентабельность собственного капитала на невероятную высоту.

Коэффициент рентабельности собственного капитала широко используется для оценки успешности компании. Если цель руководства заключается в достижении повышенного показателя прибыльности посредством финансового рычага, то платой за такой выбор будет риск. Высокая степень задолженности обусловливает более значительные затраты на уплату процентов, на что не хватит средств, если операции компании будут не слишком удачными. Крах многих компаний, последовавший в 2008 г. за банкротством Lehman Brothers и Washington Mutuals, – пример того, как руководство пошло на риск, увеличив финансовый рычаг, – и проиграло.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

134. Анализ финансовых коэффициентов

134. Анализ финансовых коэффициентов Финансовые коэффициенты отражают соотношения между различными статьями отчетности (выручкой и суммой активов, себестоимостью и размером кредиторской задолженности и т. д.).Процедура анализа при помощи финансовых коэффициентов

Чтение табличек

Чтение табличек Вывески и таблички, сколь бы вездесущими они ни казались, прохожие зачастую игнорируют (кроме тех, кто попал в какую-нибудь угрожающую жизни ситуацию). А вот для заядлого наблюдателя, жаждущего понять городскую среду, встречающиеся в них надписи и скрытые

109. Анализ финансовых коэффициентов и комплексная оценка деятельности предприятия

109. Анализ финансовых коэффициентов и комплексная оценка деятельности предприятия Комплексный анализ финансовых коэффициентов, в которых отражены все стороны производственно-хозяйственной деятельности предприятия, является заключительным этапом аналитической

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности Расчет финансовых коэффициентов – один из наиболее известных и часто используемых приемов анализа финансовой отчетности.Финансовые коэффициенты находят наиболее

56. Система финансовых коэффициентов

56. Система финансовых коэффициентов Применяется пять групп коэффициентов для оценки кредитоспособности.1. Коэффициент ликвидности: а) коэффициент текущей ликвидностиКтл = Текущие активы / Текущие пассивы; б) коэффициент быстрой ликвидностиК6л = Ликвидные активы /

6.4. Составление финансовых отчетов

6.4. Составление финансовых отчетов Отчет «Книга покупок» вызывается из подпункта «Книга покупок» пункта «Бухгалтерские отчеты» главного меню программы «Отчеты». Книга покупок формируется на основании записей книги покупок. Записи книги покупок могут быть сформированы

Глава 7 Эффективное чтение

Глава 7 Эффективное чтение Однажды, задавшись целью помочь двум студентам улучшить навыки чтения, я решил посмотреть, какую информацию они подчеркнули на 20 страницах учебника химии. Один из них подчеркивал каждое второе предложение. Другой из всей главы выделил только

Чтение новостей

Чтение новостей Если вы хотите научиться эффективно читать, поставьте перед собой цель и придерживайтесь ее. Каждое утро меньше чем за час я просматриваю четыре газеты, используя следующий подход.• Boston Globe: читаю политические новости штата Массачусетс и раздел

АНАЛИЗ КОМПА-КОЭФФИЦИЕНТОВ

АНАЛИЗ КОМПА-КОЭФФИЦИЕНТОВ Компа-коэффициент (краткая форма от сравнительных коэффициентов) измеряет соотношение в дифференцированной структуре оплаты между фактической ставкой оплаты и ставкой, предусмотренной политикой компании в процентном выражении. Сумма,

Чтение

Чтение Для того чтобы чтение принесло максимальную пользу, выбирайте авторов, а не названия. Не пытайтесь найти книгу, обращая внимание на броские названия и яркие обложки. Лучше посоветуйтесь с авторитетными коллегами и составьте список «обязательного чтения», включив

Анализ коэффициентов

Анализ коэффициентов В предыдущих разделах, посвященных финансовой эффективности, мы дали определение нескольким финансовым коэффициентам. Теперь настало время узнать, как систематически использовать эти коэффициенты для анализа финансовой эффективности. Анализ

Эффективное использование коэффициентов

Эффективное использование коэффициентов Если в коэффициентах нет универсальных, точных значений, то как их можно трактовать? Как определить, хорошо или плохо идут дела компании? Существуют три подхода, основанных на разных критериях эффективности: сравнение

Анализ коэффициентов

Анализ коэффициентов Как ни удивительно, но относительно простые вычисления позволяют получить очень интересную информацию о вашей компании и о прибыльности ее деятельности. Даже если сейчас вы уверены в том, что сложные математические расчеты – удел близоруких

7.3.1. Правильная интерпретация коэффициентов

7.3.1. Правильная интерпретация коэффициентов Комплементарность (взаимодополняемость). Коэффициенты измеряют минимальный (PR) и максимальный (OR) уровень ожидаемой конкуренции относительно определенного количества лотов и участников. Фактический уровень конкуренции

Анализ коэффициентов

Анализ коэффициентов Применение коэффициентов рассматривается в разделах: «Показатели финансовой деятельности» и «Коэффициенты фондового рынка».Показатели финансовой деятельности Их можно классифицировать так: Некоторые руководители считают анализ показателей

Чтение и письмо

Чтение и письмо С методикой обучения посредством чтения и письма мы все знакомы очень хорошо, потому что она продолжает доминировать в системе образования во всем мире. (Но имейте в виду, это еще не означает, что она лучшая из всех.) Этот стиль обучения придает основное