7.5. Операционный анализ прибыли в составе маржинального дохода

7.5. Операционный анализ прибыли в составе маржинального дохода

Формирование и использование прибыли (как формы дохода) – основа предпринимательской деятельности и ее конечный финансовый результат. Сравнение массы прибыли с затратами характеризует эффективность работы предприятия. Одним из самых доступных методов управления предпринимательской деятельностью является операционный анализ, осуществляемый по схеме: издержки—объем продаж—прибыль. Данный метод позволяет выявить зависимость финансового результата производственно-коммерческой деятельности от изменения издержек, цен, объема производства и сбыта продукции. В отличие от внешнего финансового анализа (по данным публичной бухгалтерской отчетности) результаты операционного (внутреннего) анализа составляют коммерческую тайну предприятия.

С помощью операционного анализа можно решить широкий спектр управленческих задач:

1) оценить прибыльность производственно-торговой деятельности;

2) прогнозировать рентабельность предприятия на основе показателя «Запас финансовой прочности»;

3) оценить предпринимательский риск;

4) выбрать оптимальные пути выхода из кризисного состояния;

5) оценить результаты начального периода функционирования новой фирмы или прибыльность инвестиций, осуществляемых для расширения основного капитала;

6) разработать наиболее выгодную для предприятия ассортиментную политику в сфере производства и реализации товаров.[13]

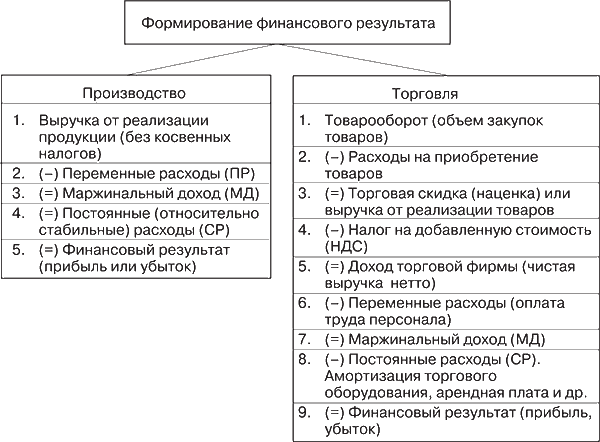

Ключевыми элементами операционного анализа выступают пороговые значения показателей деятельности предприятия: критический объем производства и реализации товаров, порог рентабельности и запас финансовой прочности. На практике они тесно связаны с понятием «маржинальный доход», означающим результат от реализации продукции после возмещения переменных расходов (ПР). Схема расчета маржинального дохода в сфере производства и торговли приведена на рис. 7.2.

Рис. 7.2. Формирование финансового результата в сфере производства и торговли

В финансовом менеджменте операционный анализ тесно связан с понятием производственного (операционного) рычага, расчет которого базируется на определении силы воздействия производственного рычага (СВПР).

СВПР = (Маржинальный доход) / (прибыль). (59)

СВПР показывает, во сколько раз маржинальный доход превышает прибыль. Чем выше СВПР, тем больше предпринимательский риск, связанный с данным предприятием.

На практике встречаются следующие случаи:

1. МД = 0. В данном случае выручка от реализации покрывает только переменные расходы, т. е. предприятие работает с убытком в размере постоянных издержек.

2. 0 < МД < постоянных издержек, если выручка от продажи товаров покрывает переменные издержки и часть постоянных.

3. МД = постоянным издержкам, если выручки от реализации достаточно, чтобы возместить все издержки (переменные и постоянные). При этом прибыль равна нулю.

4. МД > постоянных издержек, если деятельность предприятия прибыльна. Из выручки от продаж покрываются не только все издержки, но и образуется прибыль (прибыль больше нуля).

Эффект производственного рычага проявляется в том, что любое изменение выручки от реализации товаров приводит к еще более интенсивному колебанию финансового результата (прибыли или убытка).

Действие данного эффекта связано с неодинаковым влиянием переменных и постоянных издержек на конечный финансовый результат при изменении объема производства (продаж или делового оборота). Если порог рентабельности пройден, то доля постоянных издержек в суммарных расходах снижается и СВПР падает. Наоборот, повышение удельного веса постоянных издержек усиливает действие производственного рычага. Порог рентабельности предприятия определяется по формуле:

Порог рентабельности = (Постоянные издержки (СР)) / (Коэффициент маржинального дохода). (60)

Коэффициент маржинального дохода (КМД) показывает его удельный вес в выручке от реализации (в деловом обороте предприятия).

Кмд = (Маржинальный доход) / (Выручка от реализации товаров). (61)

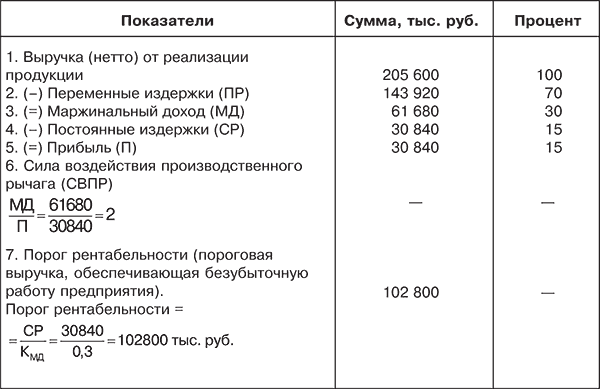

Этот коэффициент выражается в долях единицы либо в процентах. Например, если предприятие А имеет возможность увеличить объем реализации продукции на 10 %, то денежная выручка также возрастет на эти 10 %. Прибыль в таких условиях с учетом действия эффекта производственного рычага (ЭПР = 2) увеличится на 20 % (10 % ? 2). Исходные данные для расчета эффекта прибыли по предприятию А представлены в табл. 7.6. Обязательным условием для подобного расчета является сохранение стабильности постоянных издержек в данном временном (релевантном) периоде.

Итак, сила воздействия производственного рычага – объективный фактор, выражающий уровень предпринимательского риска, связанного с предприятием. Чем выше эффект, определенный в табл. 7.6, тем больше предпринимательский риск.

Таблица 7.6. Финансовое положение предприятия А

Чтобы обеспечить безопасность и безубыточность своего производства, предприятие с небольшой долей постоянных расходов (СР) может производить относительно меньше продукции (в физическом выражении), чем предприятие с более высокой их долей в суммарных издержках.

Величина запаса финансовой прочности у первого предприятия выше, чем у второго. Финансовый результат предприятия с низким уровнем постоянных расходов в меньшей степени зависит от изменения физического объема производства. Предприятие с высокой долей постоянных расходов вынуждено в значительно большей мере опасаться падения объемов производства и продаж.

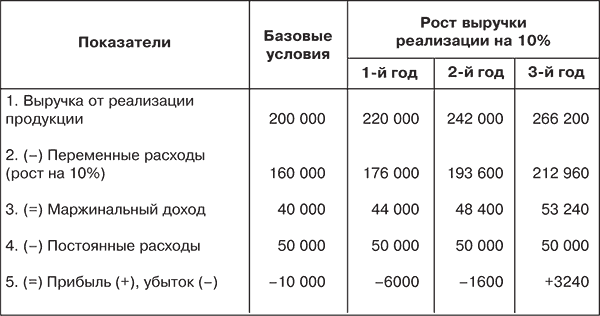

В случае снижения выручки от реализации продукции (за счет уменьшения объема производства) сила воздействия производственного рычага характеризует возможную потерю прибыли (или увеличение убытка). В особо трудное положение попадает то предприятие, у которого в условиях спада производства убытки превышают маржинальный доход, то есть эффект производственного рычага по модулю ниже единицы. Увеличение выручки от реализации продукции на таком предприятии влечет за собой снижение убытков в меньшей степени, чем рост объема производства, вызвавший его. Наоборот, предприятие, имеющее убытки ниже маржинального дохода, быстрее выйдет из кризисного состояния, так как аналогичный рост объема реализации продукции вызовет более интенсивное снижение убытков. Покажем эту зависимость на следующем примере (табл. 7.7).

Таблица 7.7. Зависимость величины убытка от роста выручки от реализации продукции, тыс. руб.

Примечание. При сумме убытка свыше 10 000 тыс. руб. его покрытие затянется на более длительный период.

Операционный анализ показывает также чувствительность, то есть возможную реакцию финансового результата на изменение внешних и внутренних факторов производства и сбыта товаров, и в частности, отвечает на вопрос: на сколько можно изменить объем продаж без потери прибыли? Решение данного вопроса связано со следующей ситуацией. В современных условиях на первый план выходит проблема не роста массы прибыли, а ее сохранения в заданных самим предприятием параметрах, обеспечивающих оптимальное соотношение между производственными и социальными выплатами и величиной налоговых платежей. Часто эти ограничения не соответствуют максимально возможному уровню прибыли.

В основу анализа чувствительности положен объем производства, который обеспечивает исходный финансовый результат при изменении одного из следующих показателей: постоянных расходов, переменных издержек и цены за единицу изделия.

Рассмотрим возможные варианты.

1. Если изменяются постоянные расходы (СР), то объем производства (Q) в физическом выражении, обеспечивающий исходные (базовые) условия, определяется по формуле:

Q1 = (МД?) / (К0МД) / Ц0

где МД? – маржинальный доход в отчетном периоде; К0МД – коэффициент маржинального дохода в базисном периоде; Ц0 – цена за единицу изделия в базисном периоде.

2. Если изменяются переменные издержки (ПР), то объем производства в физическом выражении (Q2) устанавливается по формуле:

Q2 = (МД0) / (К?МД) / Ц0

3. Если изменяется цена (Ц), то объем производства (Q3) в физическом выражении вычисляется по формуле:

Q3 = МД0 / К?МД / Ц1

где МД0 и МД? – базовый и новый маржинальный доход; К0МД и К?МД – базовый и новый коэффициенты маржинального дохода, доли единицы; Ц0 и Ц1 – базовая и новая цена за единицу изделия.

Пример. Рассмотрим порядок проведения операционного анализа на материалах промышленного предприятия, выпускающего 10 тыс. штук изделий по цене 20 560 руб. за единицу (в том числе 14 392 руб. – переменные издержки), а общая сумма постоянных расходов (СР) – 30 840 тыс. руб.

Итак, базовые условия:

1) выручка от реализации (объем продаж) – 205 600 тыс. руб. (100 %);

2) переменные издержки (ПР) – 143 920 тыс. руб. (70 %);

3) маржинальный доход – 61 680 тыс. руб. (30 %);

4) постоянные издержки (СР) – 30 840 тыс. руб. (15 %);

5) прибыль (П) – 30 840 тыс. руб. (15 %).

Оценим 10 % увеличение цены до 23 616 руб. (20 560 ? 1,1). Тогда при исходном объеме производства в 10 тыс. штук изделий показатели деятельности предприятия примут вид:

1) выручка от реализации продукции – 236 160 тыс. руб. (100 %);

2) переменные издержки (прежние) – 143 920 тыс. руб. (60,9 %);

3) маржинальный доход – 92 240 тыс. руб. (39,1 %);

4) постоянные издержки (СР) – 30 840 тыс. руб. (13,1 %);

5) прибыль (П) – 61 400 тыс. руб. (26,0 %).

Далее подставим базисные и новые показатели деятельности предприятия в приведенные выше формулы (62–64). В итоге получим следующий результат.

1. Если изменяются постоянные издержки (СР), то объем производства (Q) в физическом выражении составит:

Q1 = 92240 / 0,3 / 20,56 = 14954 изделия.

Следовательно, в результате увеличения постоянных издержек на 10 % (с 30 840 тыс. до 34 924 тыс. руб.) для обеспечения базисного финансового результата предприятие вынуждено будет дополнительно произвести 4954 изделия.

2. Если изменяются переменные издержки, то объем производства в физическом выражении равен:

Q2 = 61680 / 0,391 / 20,56 = 7673 изделия.

Итак, в результате роста переменных расходов на 10 % предприятие вынуждено снизить объем производства на 2327 изделий (10 000 – 7673).

3. Если увеличивается продажная цена, то объем производства в физическом выражении составит:

Q3 = 61680 / 0,391 / 23,616 = 6679 изделия.

Следовательно, 10 % рост продажной цены (с 20,56 тыс. до 23,616 тыс. руб.) способствовал снижению объема производства на 3321 изделие (10 000 – 6679), что характерно для предприятий-монополистов.

На основе операционного анализа можно оценить факторы, влияющие на изменение прибыли. Например, если рассмотреть последовательно 10 % изменения переменных и постоянных издержек, то получим следующие результаты.

1. Увеличение переменных издержек (на 10 %) привело к снижению прибыли на 14 392 тыс. руб. [(205 600–143 920 – 30 840 = 30 840) – (205 600 – 1583 12–30 840 = 16 448)], или 46,7 %.

2. Рост постоянных издержек (на 10 %) вызвал снижение прибыли на 3084 тыс. руб. [(205 600–143 920 – 30 840 = 30 840) – (205 600–143 920 – 33 924 = 27 756)], или 10 %.

3. Рост продажной цены изделия на 10 % привел к росту прибыли на 30 560 тыс. руб. (61 400 – 30 840), или 49,8 %.

Таким образом, приоритетное значение по степени влияния на прибыль имеет изменение цены и менее существенное колебание постоянных издержек. Данное соотношение указывает на значительный запас финансовой прочности предприятия. Поясним это положение на примере.

Пример. 1. Порог рентабельности = СР / Кмд = 30840 / 0,3 =102 800 тыс. руб.

2. Запас финансовой прочности (ЗФП) = Выручка от реализации – Порог рентабельности = 205 600–102 800 тыс. руб. = 102 800 тыс. руб. или 50 % к сумме выручки от реализации.

Это означает, что предприятие сможет выдержать 50 % снижение выручки от реализации продукции без серьезной угрозы для своего финансового состояния. В рассмотренной ситуации руководство предприятия должно сконцентрировать внимание на разработке обоснованной ценовой политики, которая при успешной ее реализации даст максимальный финансовый результат.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

92. Показатели маржинального анализа: маржинальный и относительный доход, производственный (операционный) рычаг

92. Показатели маржинального анализа: маржинальный и относительный доход, производственный (операционный) рычаг Показатель маржинального дохода широко используется при ценообразовании. Краткосрочное ценообразование на основе маржинального дохода используется для

89. Анализ нераспределенной прибыли и оценочных резервов

89. Анализ нераспределенной прибыли и оценочных резервов Нераспределенная прибыль – это часть капитала держателей остаточных прав (собственников), аккумулирующая невыплаченную в виде дивидендов прибыль, которая является внутренним источником финансовых средств

100. Анализ качества прибыли и факторов, используемых для прогнозирования финансовых результатов

100. Анализ качества прибыли и факторов, используемых для прогнозирования финансовых результатов Качество прибыли – это содержание прибыли, характер ее формирования под воздействием различных факторов. Это характеристика факторов формирования показателей финансовых

Пример 18. В целях налогообложения прибыли учитывается амортизация, начисленная по имуществу, которое налогоплательщик не использует в деятельности, направленной на получение дохода

Пример 18. В целях налогообложения прибыли учитывается амортизация, начисленная по имуществу, которое налогоплательщик не использует в деятельности, направленной на получение дохода В 2005 году Минфин России в своем письме от 06 мая 2005 года № 03-03-01-04/1/236 официально

Пример 2. Организация заключила гражданско-правовой договор (договор подряда) с физическим лицом на выполнение работ в другом городе. Командировочные расходы, выплаченные данному лицу, учтены в составе расходов в целях налогообложения прибыли

Пример 2. Организация заключила гражданско-правовой договор (договор подряда) с физическим лицом на выполнение работ в другом городе. Командировочные расходы, выплаченные данному лицу, учтены в составе расходов в целях налогообложения прибыли Понятие служебной

9.4. Анализ структуры и динамики прибыли до налогообложения по данным отчетности

9.4. Анализ структуры и динамики прибыли до налогообложения по данным отчетности В форме № 2 «Отчет о прибылях и убытках» приводятся данные о составе бухгалтерской прибыли (до налогообложения) в разрезе слагаемых за два аналогичных периода времени. При анализе эти данные

9.5. Анализ формирования чистой прибыли

9.5. Анализ формирования чистой прибыли Чистая прибыль – это часть бухгалтерской прибыли, остающаяся в распоряжении коммерческой организации после начисления текущего налога на прибыль, а также с учетом отложенных налоговых активов и отложенных налоговых обязательств,

36. Факторный анализ формирования прибыли от продаж и оценка запаса финансовой прочности

36. Факторный анализ формирования прибыли от продаж и оценка запаса финансовой прочности Основную часть прибыли предприятия получают от обычных видов деятельности, к которой относят прибыль от продаж продукции (работ, услуг). Прибыль от продаж продукции в целом по

7.3. Анализ бухгалтерской прибыли

7.3. Анализ бухгалтерской прибыли Анализ бухгалтерской прибыли (до налогообложения) начинается с исследования ее динамики и структуры как по общей сумме, так и в разрезе составляющих ее элементов. Для оценки уровня и динамики показателей бухгалтерской прибыли составим

7.4. Анализ прибыли от реализации продукции

7.4. Анализ прибыли от реализации продукции Важнейшим составляющим элементом бухгалтерской прибыли является прибыль от реализации продукции (прибыль от продаж). Поэтому в первую очередь анализируют общее изменение прибыли от реализации (табл. 7.3).Таблица 7.3. Оценка

2.5. Анализ чувствительности прибыли к изменениям затрат

2.5. Анализ чувствительности прибыли к изменениям затрат Экономический метод управления прибылью предприятия, основанный на оптимизации соотношения постоянных и переменных затрат, называется производственным левериджем (от англ. leverage – «рычаг»). Метод (или рычаг)

Метод маржинального дохода

Метод маржинального дохода Метод маржинального дохода используется для определения вклада каждой единицы продукции либо каждого подразделения фирмы в ее валовой доход. Метод маржинального дохода используется для ответа на вопрос: «Какой дополнительный доход принесет

Вопрос 46 Анализ формирования нераспределенной прибыли

Вопрос 46 Анализ формирования нераспределенной прибыли Анализ нераспределенной прибыли целесообразно начать с изучения ее состава и динамики изменения отдельных статей. В состав нераспределенной прибыли должны быть включены следующие статьи формы № 2 «Отчет о

Вопрос 50 Анализ использования чистой прибыли

Вопрос 50 Анализ использования чистой прибыли Контроль за распределением прибыли на практике осуществляется посредством представления соответствующей отчетности. Однако календарный год, за который представляется отчетность, является частью общего периода развития

XXV. Обязательно проводите анализ прибыли на инвестиции

XXV. Обязательно проводите анализ прибыли на инвестиции Анализ размера прибыли на сделанные инвестиции – мощный инструмент продаж, помогающий привлечь новых клиентов и найти новое применение для продукции. Такой анализ помогает рассчитать экономическую выгоду, которую