4.2. Перечень возможных способов расчета процентной ставки по ипотечному кредиту

4.2. Перечень возможных способов расчета процентной ставки по ипотечному кредиту

Итак, предположим, банк выдал вам в кредит на 10 лет 20 тыс. долл. США, а ставка – 10 % годовых. Сколько всего вы уплатите банку? И когда?

Понятно, банк не будет ждать 10 лет, пока вы вернете всю сумму с процентами сразу, он предпочтет получать от своего кредита стабильные доходы на протяжении всего срока. Но как нам начислять проценты? Они будут простыми или сложными?

Вариант 1: справедливый, но не очень удобный.

Самый простой путь – равномерное погашение кредита с уплатой процентов на остаток задолженности – аналогичен регулярному снятию процентов с банковского вклада. Тут разницы между простыми и сложными процентами нет. В конце первого года будут возвращены:

4000 долл. = 2000 долл. (1/10 суммы) + 2000 долл. (10 % годовых), и сумма долга уменьшится до 18 000 долл. В конце второго года платим:

3800 долл. = 2000 долл. (1/10 суммы) + 1800 долл. (10 % годовых).

Сумма долга – 16 000 долл.; и т. д. Общая сумма выплат снижалась бы год от года, и в конце срока мы бы отдали всего лишь 2200 долл. (последние 2000 долл. + 200 долл. процентов).

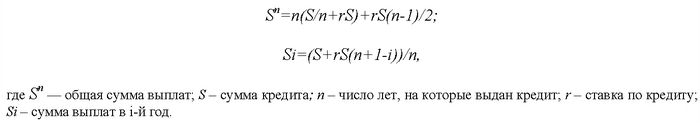

В общем виде получаются следующие формулы:

(Для удобства считаем, что проценты платятся ежегодно, хотя чаще встречаются ежемесячные выплаты. Формула станет более громоздкой, но принципиальных отличий не будет.)

Банку этот вариант выгоден: он быстрее получает деньги назад, но вот заемщику обычно хочется сдвинуть выплаты подальше в будущее и платить равными долями (а лучше – с постепенным увеличением выплат). Как будет устроен такой расчет?

Вариант 2: простой, но грабительский.

Воспользовавшись неграмотностью заемщика, банк может предложить следующее: берем проценты за 10 лет (простые проценты – видите, мы нежадные!), прибавляем их к сумме основного долга: 20000 долл. + (0,1х20000 долл.)х10 = 40000 долл. Теперь делим все это на 10 лет – выходит по 4000 в год. Позвольте! Почему по 4000 долл. в год? По первой формуле выходило заметно меньше!

А по второму варианту мы платим проценты на всю сумму кредита в течение всего срока! В том числе и на ту часть, которую давно вернули!

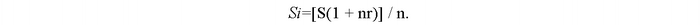

Общая формула:

Это просто ростовщический подход, и в чистом виде он встречается редко, по крайней мере, у солидных банков. Но его варианты могут вам попасться и осложнить жизнь. Сравните: вы заплатите за весь период 40 000 долл., а в первом случае все расходы составят 31 000 долл.!

Вариант 3: сложный, но честный.

Чтобы понять, какие суммы выплачиваются при равных регулярных платежах, вернемся к понятию дисконтирования, ведь выплаты разделены временем, и просто складывать их – не вполне корректно. Правильнее найти их суммарную приведенную стоимость, а потом в формулу подставить сумму кредита и определить, чему равен разовый платеж. Исходный момент – выдача кредита в «нулевом году».

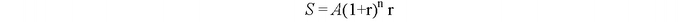

Пусть выплаты составляют А рублей в год на протяжении n лет при годовой процентной ставке r. Дисконтированная выплата рублей в конце первого года равна А/(1+r). Дисконтированная выплата второго года составит А/(1+r)2 и т. д. Получается геометрическая прогрессия с первым членом А/(1+r) и знаменателем 1/(1+r). Первоначальная сумма кредита (дисконтированная) составит:

Разделив величину кредита (в нашем случае 20 000 долл.) на выражение (1+r)n r (аннуитетный множитель), получим искомую сумму разового платежа.

Аннуитетный множитель зависит от процентной ставки и числа периодов; его можно найти в специальных таблицах. Для срока 10 лет и ставки 10 % он равен 6,144567, так что годовой платеж составит 20000 долл.: 6,14 = 3255 долл. В этой сумме уже есть и проценты, и постепенное погашение основного кредита. Год от года доля процентов снижается.

При третьем способе общая сумма выплат за десять лет будет больше, чем при первом: 32550 долл., а не 31000 долл. Но это справедливо: ведь при третьей схеме выплаты больше смещены к концу срока. Приведенная же стоимость всех выплат оказывается одинаковой и в первой, и в третьей схеме, – 20000 долл. (если дисконтировать по ставке 10 %). А вот при второй схеме ее величина равна 24578 долл., что, явно невыгодно для потребителя.

Вариант 4: непростой, но привлекательный.

Если третья схема типична для западного банка, то первая – для банка российского, озабоченного собственной судьбой больше, чем благом заемщика. Ведь к моменту погашения кредита может не только измениться экономическая ситуация в России, но и исчезнуть сама рыночная экономика. И банк хочет вернуть свои деньги как можно скорее.

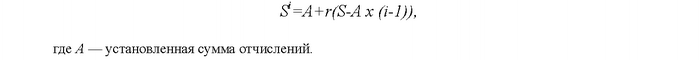

Но заемщику это не очень-то удобно. И некоторые банки устанавливают определенную сумму регулярных отчислений в счет погашения кредита, а на оставшуюся сумму начисляют проценты. При такой схеме образуется некоторый «хвост», погашаемый в конце срока. Например, при сумме кредита в те же 20000 долл. заемщик погашает в течение 9 лет по 1500 долл. (плюс проценты на остаток), а в десятый год платит последние 6500 долл. (плюс годовые проценты по ним). Общая формула:

В этом случае общая сумма выплат будет большей, чем в первой и третьей схемах (при той же приведенной стоимости). Но взамен банк принимает на себя дополнительные риски, связанные как с невозвратом, так и с возможным ростом инфляции: «хвост», погашение которого отложено, обесценится сильнее, чем это было бы при равномерных выплатах.

Что выгоднее заемщику

Первая проблема – соотношение «декларируемой» и реальной ставок.

Банк может манипулировать порядком расчета процентов и получать разные результаты. Для оценки привлекательности нескольких схем посчитаем их приведенные стоимости – при любом осмысленном коэффициенте дисконтирования. В первом приближении выгоднее будет тот вариант, у которого PV ниже.

Вторая проблема – риск изменения процентных ставок (если угодно, риск инфляции). При дисконтировании мы исходим из постоянства процентных ставок на весь период выплат. Но ведь они могут измениться. Если ставки вырастут (деньги начнут обесцениваться сильнее), для вас выгоднее вариант № 4 – с «хвостом»: вам легче уплатить крупную сумму в конце срока, когда она обесценится. Если ставки будут падать, интереснее вариант № 1, где выплаты смещены к началу: их общая сумма при этой схеме оказывается меньше.

Для банка, понятно, выгодность схем формулируется «с точностью до наоборот». Может ли он подстраховаться от невыгодных для себя изменений ставки процента?

Возможен кредитный договор с «плавающей ставкой» – с правом ее пересмотра при изменении уровня инфляции или ставки рефинансирования Банка России. Это опасная для заемщика схема, поскольку влиять на изменения ставки он, видимо, не сможет.

(При рассмотрении схем мы исходили из того, что суммы выплат, предусмотренные договором, не подлежат пересмотру.)

Таким образом, обобщая все сказанное, подведем итоги:

1) приняв решение о необходимости получить ипотечный кредит, подавайте документы не в один банк, а сразу в несколько;

2) учтите, что бывают банки, условия кредитования которых вас не устроят, они не соответствуют вашим возможностям заемщика.

Конечно, ипотека – не дешевое удовольствие. Как видно из вариантов расчетов процентов по кредиту, по мере погашения долга сумма выплат постепенно уменьшается (если только у вас не используется схема с фиксированным размером выплат).

Кроме того, помимо выплаты ежемесячного взноса, оплаты страховки и процентов по кредиту, возникает необходимость в различных дополнительных выплатах – за выдачу кредита, открытие счета, оценку квартиры, и т. п.

Не исключено, что по требованию банка не исключено, что придется заверять нотариально и договор купли-продажи жилья, и договор ипотеки (хотя в данном случае их нужно зарегистрировать).

Однако, несмотря на все те трудности, через которые нужно пройти потенциальному клиенту ипотечного кредитования, намечаются и заметны положительные сдвиги, своеобразный прогресс в сфере ипотечного кредитования. Поэтому количество заемщиков должно возрастать с течением времени.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

65. Виды затрат банка на проведение ссудных операций и методика расчета нормы (ставки) процента

65. Виды затрат банка на проведение ссудных операций и методика расчета нормы (ставки) процента Ссудный процент имеет определенный уровень, или норму.Норма процента представляет собой отношение суммы годового дохода, получаемого на ссудный капитал, к сумме капитала,

Простая стратегия управления риском процентной ставки – построение «облигационной лестницы»

Простая стратегия управления риском процентной ставки – построение «облигационной лестницы» Вспомните рис. 6.1 – если, по вашему мнению, процентные ставки будут расти, следует покупать краткосрочные облигации или оставаться на денежном рынке. Если же вы ожидаете

61. Анализ эффективности процентной политики коммерческого банка

61. Анализ эффективности процентной политики коммерческого банка Оказание кредитных услуг – важнейшая функция банков. Выступая как финансовые посредники, банки фактически передают средства, полученные у вкладчиков, в распоряжение заемщиков.Наиболее точным

50. Анализ эффективности процентной политики коммерческого банка

50. Анализ эффективности процентной политики коммерческого банка Оказание кредитных услуг – важнейшая функция банков. Выступая как финансовые посредники, банки фактически передают средства, полученные у вкладчиков, в распоряжение заемщиков.Наиболее точным

Пример 1. В налоговом учете проценты по выданному долгосрочному кредиту признаны доходом единовременно по окончании срока кредита

Пример 1. В налоговом учете проценты по выданному долгосрочному кредиту признаны доходом единовременно по окончании срока кредита К примеру, организация предоставила кредит сроком на 3 года. Согласно условиям договора проценты за пользование кредитными средствами

И снова о возможных способах организации вложений ваших денег…

И снова о возможных способах организации вложений ваших денег… Есть у меня знакомый, назовем его Сергей, который рассказал мне свою историю знакомства с фондовым рынком. Близкий друг Сергея – бывалый спекулянт, работающий на американской бирже, – посоветовал ему тоже

2.3 Как защитить свои доли и акции от возможных рисков

2.3 Как защитить свои доли и акции от возможных рисков В последнее время число так называемых недружественных поглощений или рейдерских захватов достигло огромных размеров. Тема рейдеров является основной в средствах массовой информации, а полки книжных магазинов

4.1. Формулы расчета процентной ставки по ипотечному кредиту

4.1. Формулы расчета процентной ставки по ипотечному кредиту Банковский ипотечный кредит, как и любой другой кредитный договор всегда возмезден.Согласно п.1. ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные

Создайте целый портфель возможных источников финансирования

Создайте целый портфель возможных источников финансирования Чтобы извлечь максимум возможного из своего портфеля ИТ-стратегий новому CIO-лидеру предстоит создать и целый портфель возможностей финансирования. Используя разные источники финансирования, а не один только

2.4. Перечень значимых для расчета налоговой нагрузки показателей, возникающих на этапе продажи продукции (работ, услуг) и формирования финансового результата

2.4. Перечень значимых для расчета налоговой нагрузки показателей, возникающих на этапе продажи продукции (работ, услуг) и формирования финансового результата Последний – третий этап кругооборота капитала связан с определением финансового результата деятельности

Разновидности процентной ставки

Разновидности процентной ставки ПРОЦЕНТНАЯ ставка по кредиту – это плата заемщика за предоставленные банком средства. Эта плата может начисляться по разным схемам. В зависимости от схемы ставка может быть фиксированной, плавающей или комбинированной.По кредиту с

Что делать, если вы не можете платить по кредиту

Что делать, если вы не можете платить по кредиту ХОТЯ в банке тщательно рассчитывают размер взносов по кредиту так, чтобы они не разорили клиента, иной раз оказывается, что принятые им на себя обязательства чрезмерно осложняют жизнь. Приобретенная квартира не в радость,

2.2. Влияние процентной политики на доходность кредитных операций

2.2. Влияние процентной политики на доходность кредитных операций Большое внимание должно уделяться вопросу о стоимости кредита, куда входят определение процентной ставки, размер компенсационного остатка на счете, комиссии за выдачу и оформление кредита и т. д.Одной из

Игры с процентной ставкой

Игры с процентной ставкой Как подчеркивает Вагнер, представление, будто австрийский цикл зависит от систематических предсказуемых ошибок со стороны предпринимателей, возникает из-за того, что не проводится различия между индивидуальными и агрегированными

ПРОВЕСТИ АНАЛИЗ ТРЕБОВАНИЙ, ВОЗМОЖНЫХ ИСТОЧНИКОВ И ОСОБЕННОСТЕЙ РАБОТЫ

ПРОВЕСТИ АНАЛИЗ ТРЕБОВАНИЙ, ВОЗМОЖНЫХ ИСТОЧНИКОВ И ОСОБЕННОСТЕЙ РАБОТЫ Во-первых, необходимо определить, сколько вакансий должно быть заполнено и в какой срок. Затем обратиться к должностной инструкции и перечню требований к кандидатам, чтобы получить информацию об

Шаг 3: подумайте о возможных действиях

Шаг 3: подумайте о возможных действиях Напишите план действий, соответствующий позиции вашей фирмы в матрице.• Если вы окажетесь в позиции № 1, как вам повысить свои самостоятельность или привлекательность?• Если вы окажетесь в позиции № 2, как вам работать над