5. Налоговые риски и управление ими

5. Налоговые риски и управление ими

Финансовый менеджмент связан с управлением финансовыми рисками. Государственный налоговый менеджмент не является исключением. В процессе управления налогами также необходимо учитывать фактор риска, всегда присутствующий при исполнении бюджетов, включая налоговые бюджеты.

Налоговый риск государства представляет собой возможность недоимок фактических налоговых поступлений по сравнению с планом (прогнозом) как в целом по налоговым доходам бюджета, так и по отдельным видам и группам налогов.

Наибольшая степень риска в современных российских условиях присуща налоговым формам, непосредственно связанным с обложением прибыли и доходов организаций и физических лиц. Поэтому степень риска недоимок должна быть заложена в плановых налоговых поступлениях, что обеспечит более точное исполнение бюджета. Целью определения налогового риска является повышение эффективности управления налогами в масштабе страны или ее отдельной территории. Налоговый риск связан с событием, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата:

– нулевой (совпадение запланированных и полученных значений);

– положительный (получение налоговых доходов, выше запланированных значений);

– отрицательный (недополучение налоговых доходов).

Налоговые риски можно классифицировать по следующим содержательным признакам[11]:

1) по времени действия:

– временные риски – действующие в течение одного бюджетного периода (года) (например, риск недоучета налоговых льгот, предоставленных на один налоговый год);

– постоянные – многолетние, циклические (например, риск уклонений от уплаты налогов);

2) по важности результата:

– основные риски (влекущие за собой значительные финансовые диспропорции, например, риск недоимок по косвенным налогам, особенно НДС);

– второстепенные – оказывающие меньшее воздействие (например, риск просрочки платежей по налогу на имущество физических лиц);

3) по уровню бюджетной системы:

– риски федерального бюджета;

– риски бюджета субъекта РФ;

– риски местного бюджета.

В зависимости от причин, вызвавших тот или иной налоговый риск, можно также выделить следующие их группы[12]:

1. Налоговый риск экономического кризиса. Возникает в ситуации резкого и трудно предсказуемого изменения экономической ситуации в стране в течение бюджетного года. Такой риск может привести к значительному изменению не только отдельных показателей бюджета, но и к полной переделке всего бюджетного плана.

2. Налоговый риск инфляции. Наиболее разработанный в современной хозяйственной практике вид риска, но традиционно применяемый только в коммерческой сфере деятельности. Оценка риска инфляции при налоговом менеджменте позволит обеспечить реальное наполнение объемов ассигнований в течение всего бюджетного года.

3. Налоговый риск снижения платежеспособности налогоплательщиков в течение бюджетного периода. Представляет собой последствие сокращения объема свободных денежных средств у предприятий и организаций. Падение платежеспособности налогоплательщиков, как правило, носит постепенный характер. Выражается такой риск в постепенном росте задолженности платежей в бюджет.

4. Налоговый риск политической конъюнктуры возникает в случае совпадения периода планирования с предвыборным периодом. Политические силы в этот момент могут использовать бюджет для демонстрации своих популистских устремлений, пропагандируя, например, рост социальных расходов. Это накладывает отпечаток на структуру налоговых доходов бюджета.

5. Налоговый риск изменения правовой базы возникает при внесении соответствующих поправок в налоговое законодательство.

6. Налоговый риск задержки налоговых и иных перечислений. Возникает при увеличении сроков прохождения платежных документов в банковской системе. В данном случае создается сложная ситуация, когда налогоплательщик считается исполнившим свои обязательства перед бюджетом, а бюджет денег не получает.

7. Налоговый риск ошибки планирования. Ошибкой планирования может стать не только техническая ошибка, но и некорректный учет любого обстоятельства, в том числе предположения о значимости и величине любого из рассматриваемых рисков.

Управлять налоговыми рисками – значит прогнозировать наступление положительного или отрицательного результата и заранее принимать меры к снижению степени риска. В связи с тем, что налоговый риск определяется вероятностными показателями, характеризующими возможные финансовые потери (возможный дополнительный доход), возникает необходимость разработки специальных процедур и методик оценки и прогнозирования развития различных ситуаций поведения субъектов управления в условиях таких рисков.

Управление налоговыми рисками предполагает следующие действия:

– формирование политики управления налоговыми рисками,

– формирование подходов к управлению налоговыми рисками,

– характеристика налоговых риска,

– идентификация отдельных видов налоговых рисков,

– оценка информации, необходимой для определения уровня налоговых рисков,

– определение факторов, влияющих на налоговые риски,

– установление предельно допустимого уровня налоговых рисков,

– определение размера возможных финансовых потерь по отдельным видам налоговых рисков,

– выбор и использование внутренних механизмов нейтрализации негативных последствий отдельных видов налоговых рисков,

– оценка результативности нейтрализации налоговых рисков,

– организация мониторинга налоговых рисков,

– оценка результативности мониторинга налоговых рисков.

В рамках государственного налогового менеджмента его субъекты должны выбирать такую стратегию налогового управления, которая позволит уменьшить налоговые риски. Располагая информацией о возможном налоговом риске органы налогового управления должны принимать меры по более эффективному управлению налоговыми потоками.

Для оценки величины налогового риска бюджета используют статистические показатели: математические ожидаемое исполнение налогового бюджета, стандартное отклонение исполнения налогового бюджета. [13]

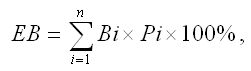

Ожидаемое исполнение налогового бюджета определяется по формуле:

Где ЕВ – ожидаемое исполнение налогового бюджета;

Вi – i-е исполнение налогового бюджета,

Pi – вероятное отклонение i-го исполнения налогового бюджета,

n – общее число возможных вариантов исполнения налогового бюджета.

Ожидаемое исполнение налогового бюджета – это средневзвешенная величина возможных значений исполнения налогового бюджета, где весовыми коэффициентами являются вероятности их наступления.

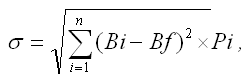

Стандартное отклонение исполнения налогового бюджета измеряет разброс величин. Чем больше стандартное отклонение исполнения налогового бюджета, тем больше его изменчивость, и выше налоговый риск.

где ? – стандартное отклонение исполнения налогового бюджета;

Вi – i-е исполнение налогового бюджета,

Bf – наиболее вероятное отклонение,

n – общее число возможных вариантов исполнения налогового бюджета.

Квадрат стандартного отклонение исполнения налогового бюджета (?2) называют дисперсией распределения исполнения бюджета по налогам.

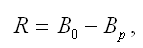

Общей мерой риска служит размах вариации показателя исполнения бюджета по налогам:

где В0 – налоговый бюджет по оптимистической оценке,

Bр – налоговый бюджет по пессимистической оценке.

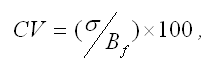

Значение стандартного отклонения может быть недостаточным при сравнении рисков или неопределенностей, поскольку не учитывает величину риска, приходящегося на единицу ожидаемого исполнения бюджета по налогам. С целью определения относительного риска бюджета рассматривается коэффициент вариации (CV – coefficient of variation). Коэффициент вариации является мерой относительной дисперсии (риска), приходящегося на единицу ожидаемого исполнения налогового бюджета. Он определяется как частное стандартного отклонения и ожидаемого показателя исполнения бюджета:

где ? – стандартное отклонение исполнения налогового бюджета,

Bf– вероятностное исполнение налогового бюджета.

Чем больше CV, тем больше относительный риск исполнения бюджета по налогам.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Риски

Риски Кризисный риск • Кризис – это главная неприятность, поджидающая инвесторов. Случается он всегда достаточно неожиданно. Цена реализации активов в этот момент стремительно падает. Во время последнего кризиса 2008 года цены на жилую недвижимость в Москве упали на

4.6.3.1. Неоднозначность оценочных критериев признания затрат и налоговые риски

4.6.3.1. Неоднозначность оценочных критериев признания затрат и налоговые риски Итак, признаваемые в налоговом учете любые расходы, в том числе и расходы на рекламу и маркетинг, должны быть экономически оправданными, и это является аксиомой и для налогоплательщиков, и для

6.2.3. Налоговые риски, связанные с незаконным использованием товарного знака

6.2.3. Налоговые риски, связанные с незаконным использованием товарного знака Незаконное использование товарного знака может повлечь за собой помимо прочего и налоговые последствия.Зачастую товарным знаком пользуются несколько организаций, связанных между собой (если

38. НДС: налоговые ставки, налоговые льготы

38. НДС: налоговые ставки, налоговые льготы Налоговые ставки. Общая налоговая ставка составляет 18% от налоговой базы. Льготная (пониженная) ставка в размере 10% установлена для ряда социально значимых категорий товаров – некоторых продовольственных товаров (мяса, молока,

41. Акцизы: налоговые ставки, порядок исчисления и уплаты, налоговые льготы

41. Акцизы: налоговые ставки, порядок исчисления и уплаты, налоговые льготы Налоговые ставки. Устанавливаются отдельно по каждой категории подакцизных товаров. Адвалорная (процентная) ставка применяется как добавочная в отношении сигарет и папирос. Все остальные ставки

46. ЕСН: налоговый период, налоговые ставки, порядок исчисления и уплаты, налоговые льготы

46. ЕСН: налоговый период, налоговые ставки, порядок исчисления и уплаты, налоговые льготы Налоговый период составляет календарный год. Отчетные периоды по налогу – первый квартал, полугодие и девять месяцев календарного года.Налоговые ставки. Включают как твердо

Управление временем — управление собой

Управление временем — управление собой Если вы действительно захотите что-то сделать, то найдете для этого время. И вам не нужен будет тренер-эксперт по распоряжению временем, который объяснит, как это делается. Я приведу несколько примеров.Предположим, я собираюсь

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы»)

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы») Согласно п.18 ПБУ 18/02 отложенное налоговое

III Отложенные налоговые активы и отложенные налоговые обязательства, их признание и отражение в бухгалтерском учете

III Отложенные налоговые активы и отложенные налоговые обязательства, их признание и отражение в бухгалтерском учете 14. Для целей Положения под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога

Управление уровнями услуг (управление уровнем сервиса)

Управление уровнями услуг (управление уровнем сервиса) В настоящее время на предприятиях не используется ни внутренняя сервисная модель, ни модель взаимоотношения с аутсорсинговыми организациями на принципах соглашений об уровне обслуживания.Отношения с внутренними

2.2. Налоговые обязательства и налоговые вычеты, возникающие на этапе приобретения ресурсов

2.2. Налоговые обязательства и налоговые вычеты, возникающие на этапе приобретения ресурсов На этапе I, развернуто представленном на схеме 5, предприятие создает запас ресурсов (активов), необходимых для ведения хозяйственной деятельности. В соответствии с классификацией,

1.2. Риски

1.2. Риски Руководство фирмы может нивелировать потенциальные риски со стороны кредиторов и дебиторов, риск неисполнения публичных обязательств и имиджевые

Риски

Риски Значение и роль фондовой биржи переоценить трудно, в ее механизм вовлечены практически все граждане страны и все предприятия, в ходе операций «прокручиваются» астрономические суммы. Причем, эти операции далеко не безрисковые. Помимо «обычных» рисков,

УПРАВЛЕНИЕ ЧЕЛОВЕЧЕСКИМ КАПИТАЛОМ И УПРАВЛЕНИЕ ЧЕЛОВЕЧЕСКИМИ РЕСУРСАМИ

УПРАВЛЕНИЕ ЧЕЛОВЕЧЕСКИМ КАПИТАЛОМ И УПРАВЛЕНИЕ ЧЕЛОВЕЧЕСКИМИ РЕСУРСАМИ По мнению А. Мэйо (2001), главное различие между УЧК и УЧР заключается в том, что первое считает сотрудников активом организации, а второе – источником издержек. Кирнс (2005) утверждает, что для УЧК «люди

Риски

Риски Любой бизнес предполагает риск. Только самые наивные и неопытные предприниматели полагают, что их бизнес изначально «обречен на победу». Работая над этим разделом плана, попытайтесь рассмотреть различные риски, с которыми может столкнуться новое

Глава 2 Управление рисками – это управление проектами для взрослых

Глава 2 Управление рисками – это управление проектами для взрослых Руководитель группы: Мы проводим завтра собрание по этому поводу, но боюсь, станет еще хуже. Руководитель проекта: Не проводите собрание. Глава определений, относящихся к управлению рисками, начинается с