Выбирая, что делать (и чего не делать)

Выбирая, что делать (и чего не делать)

Каждая компания должна решить, в каких видах деятельности она будет специализироваться, и найти в себе силы отказаться от остальных. Однако определить эти виды деятельности не так легко, поскольку их набор может со временем меняться. В вопросах, касающихся роста и расширения, всегда присутствует определенный элемент романтики. В большинстве случаев рост – как посредством приобретения других фирм, так и через расширение товарного ассортимента – первоначально удостаивается хвалебных заголовков. Он создает впечатление, что компания находится в движении. Кроме того, даже самый недалекий руководитель знает о прямо пропорциональной связи между размером фирмы и зарплатой ее главы.

Существует почти непреодолимая тенденция для многих фирм к расширению своего товарного ассортимента. У некоторых это получается весьма успешно. McDonald’s, например, расширила свою продуктовую линейку в Америке, включив в нее такие предложения, как кофе, подающийся в кофейнях «Маккафе», сэндвич с яйцом «макэгг», куриное филе «чикен макнаггетс» и, в отдельных ресторанах, сэндвич с ребрышками «макриб». За пределами Соединенных Штатов компания предлагает «лаксе» в Финляндии, сэндвичи «чиз катсу» в Китае и «чикен маккарри» в Индии.

Общим признаком продуктовой экспансии McDonald’s является то, что она расширяет свое меню в рамках существующей модели производства и продаж. Новую продукцию компании продвигают ее вездесущие местные франшизные фирмы, число которых уже перевалило за 33 000. Компании нет надобности приобретать существенные материальные и интеллектуальные ресурсы для продвижения этих новых продуктов.

К началу 2013 г. McDonald’s продала более 300 млрд гамбургеров, однако ее прибыль для акционеров в 2012 г. составила минус пять процентов. Компания не всегда могла убедить инвесторов в состоятельности своей бизнес-модели.

В то же время McDonald’s решила, что другие фирмы лучше умеют выращивать и поставлять картофель, который является основой знаменитой картошки фри. Поэтому вместо вертикальной интеграции для получения незаменимого картофеля она предпочла заключить соглашение на огромную сумму с тремя привилегированными поставщиками. Смысл в том, что McDonald’s тщательно анализировала свои возможности и, определив сильные и слабые места, действовала соответственно.

Приведем еще один пример. Компания Canon с успехом добавила к своему основному ассортименту – фотокамерам – офисное оборудование. Как и McDonald’s, Canon смогла применить имеющиеся производственные и торговые ресурсы для выпуска новой продукции, использовав для этого многие свои традиционные навыки и преимущества.

Увы, не всегда все складывается так удачно. National Semiconductor потерпела фиаско, когда попробовала выпускать электронную бытовую технику, в которой использовались ее полупроводники. Hewlett-Packard очень удивилась, когда один из объектов ее приобретений – производитель программного обеспечения Autonomy Corporation – был обвинен в намеренном искажении данных, что заставило HP списать колоссальную сумму – $8,8 млрд.

Немногие генеральные директора или члены совета директоров могут похвастаться, что в их кабинете стоит магический шар. Еще меньше шансов найти такой шар, который давал бы готовые ответы. Более того, часто крупная организация принимает решение по продукции или по приобретению довольно долго, а на исправление ошибок, если предпринятый шаг оказывается неверным, и вовсе уходит масса времени. Тем временем упускаются шансы, финансовые показатели ухудшаются. Проще говоря, нелегко превратить компанию из 20-миллиардной в 40-миллиардную, а затем в 60-миллиардную, как это было в случае с Caterpillar. Чтобы все было сделано правильно, требуется большое количество талантливых людей, принимающих правильные решения. Приведенные выше примеры показывают, что многим компаниям не удается пройти это испытание.

Диверсификация продукции и бизнеса обеспечивает новые возможности для продаж, сглаживает колебания прибыли и сокращает риски. Наиболее успешные примеры диверсификации обычно подразумевают расширение, напрямую связанное с продуктовой линейкой либо с поглощением ключевых поставщиков. Среди поучительных примеров продуманного расширения товарного ассортимента – Coca-Cola, включившая в свое предложение диетическую колу, и Toyota, увеличившая свои масштабы посредством новых, более дорогих моделей автомобилей, таких как Lexus. Не столь удачные примеры – попытка Northrup Grumman перейти от самолетостроения к судостроению. Только на первый взгляд это казалось расширением товарного ассортимента: строительство самолетов и строительство морских судов – фундаментально разные сферы бизнеса. Exxon приобрела печальную известность тем, что недальновидно обратилась к производству электроники.

Какое отношение эти примеры имеют к Caterpillar? CAT старательно избегала крутых изменений в своем товарном ассортименте. Предложение нового продукта или услуги не только должно обещать прибыль, оно также должно быть напрямую связанным с деятельностью компании и служить дополнением к тому, что CAT уже производит. Классическим примером является приобретение Caterpillar в 1981 г. компании Solar – производителя промышленных газотурбинных установок. Этот шаг позволил CAT расширить диапазон мощности турбин, предлагаемых клиентам на рынке, который был ей хорошо знаком, но на котором у нее было минимальное присутствие. Поглощение также дало компании возможность осуществлять поставки на морской, газовый и нефтяной рынки, которые имеют б?льшие перспективы для быстрого роста, чем экономика в целом. Сейчас Solar – главный генератор денежных средств для CAT, поскольку ее компрессорные установки широко используются на газопроводах, и аналитики предполагают, что CAT получает весьма приличную прибыль от этих продаж. Фанатичное распространение метода гидроразрыва пластов в Соединенных Штатах в последние годы заставляет лишний раз убедиться, что решение о поглощении Solar было на редкость прозорливым.

В двух словах, CAT хочет производить продукты и услуги, которые позволят ей расти быстрее, чем мировая экономика. Она считает, что может сделать это, если будет прикреплять свою эмблему на те отрасли мировой экономики, которым предначертано развиваться наиболее быстрыми темпами. В таких областях как строительство, горная добыча и двигателестроение она сосредоточилась на продуктах, которые приносят прибыль благодаря росту населения, стремительной урбанизации, повышению уровня доходов и внедрению экологически чистых двигателей. CAT стремится стать мировым лидером по поставкам техники, которая удовлетворит появляющиеся нужды. Но это еще не все. Следуя тезису Дона Файтса о том, что приобретенная потребителем техника представляет собой актив, который будет со временем приносить дополнительный доход, CAT и ее дилерская сеть хотят предоставлять сервисное обслуживание и комплектующие в течение всего срока службы этой техники.

Такой акцент на элементе бизнеса под названием ОРЭ (техническое обслуживание, ремонт и эксплуатация), который сама Caterpillar именует «сажай, выращивай и собирай урожай», был тонким, но блестящим стратегическим решением компании. Оно выровняло поток выручки Caterpillar и помогло «привязать» к компании ее клиентскую базу. Финансовые рынки отметили эти тенденции с одобрением, что понизило стоимость капитала Caterpillar.

Многие фирмы тяжелой промышленности инвестировали значительные средства в восходящую вертикальную интеграцию: они приобрели многих из своих поставщиков производственных ресурсов. Так, сталелитейные фирмы приобрели компании по добыче железной руды, производители алюминия – поставщиков бокситов, а нефтяные компании выкупили нефтяные месторождения. Совсем недавно Delta Airlines сделала шаг, привлекший внимание общественности, – приобрела нефтеперерабатывающий завод, чтобы защититься от роста цен на авиационное топливо. Общей целью этих и других аналогичных действий является снижение степени неопределенности в отношении поставок производственных ресурсов, а также, возможно, установление выгодных внутрикорпоративных цен на сырье. В некоторых случаях могут также присутствовать мотивы борьбы с конкуренцией, поскольку контроль над поставками ресурсов в определенных ситуациях позволяет компании затруднить действия своих конкурентов или установить для них повышенную цену на эти ресурсы. Alcoa, например, занимала доминирующее положение в производстве бокситов (необходимых для выпуска алюминия) вплоть до Второй мировой войны и использовала эту сильную позицию как орудие усмирения своих конкурентов.

В целом, Caterpillar воздерживалась от восходящей вертикальной интеграции. Как и Apple, она не владеет многими из своих крупных поставщиков. Вместо этого, как мы уже рассказывали, CAT решила использовать фьючерсные рынки для хеджирования цен, по которым она платит за многие из производственных ресурсов, и стать лучшим другом для крупных поставщиков, откомандировав своих людей на предприятия производителей сырья. Помимо этого компания по возможности заключает договоры с множеством разнообразных источников снабжения и остается непреклонной в том, чтобы ее коллективные трудовые соглашения не ограничивали ее способность пользоваться любыми источниками необходимых производственных ресурсов по собственному усмотрению.

Это не значит, что Caterpillar никогда не занималась восходящей вертикальной интеграцией (дилерская сеть CAT представляет собой нисходящую вертикальную интеграцию). Примером может служить приобретение компанией фирмы, занимавшейся полной модернизацией и ранее бывшей поставщиком. Тем не менее Caterpillar всегда действовала осторожно при поглощении поставщиков. Она предпочитает тесно сотрудничать с поставщиками – вплоть до размещения своего персонала на их предприятиях. Это обусловлено четырьмя факторами. Во-первых, CAT может быть не уверена, что сможет выполнять работу поставщиков так же хорошо, как они сами. Во-вторых, производство широкого ассортимента ресурсов может отвлечь компанию от ее основной деятельности. В-третьих, в определенной мере CAT может заставить своих поставщиков частично разделять риски, связанные с поставками производственных ресурсов для CAT. В-четвертых, если CAT будет самостоятельно осуществлять всю поставку необходимого ей производственного ресурса (например, генераторов), это станет аналогом поставки ресурсов из единственного источника – а ведь именно такой системы она всегда старалась избегать, чтобы сохранить гибкость в принятии решений.

Caterpillar имеет выдающиеся показатели в том, что касается тщательного выбора «поля битвы» и осуществления шагов, необходимых для победы над конкурентами на этом «поле». Она редко тратит ресурсы на цели или задачи, которые, может, и кажутся интересными, но по сути своей являются отклонением от той миссии, которую она для себя определила. Как сказал нам Кент Адамс, возглавляющий Caterpillar Financial: «Мы не выпускаем холодильники!» Он имел в виду, что в последние годы простая рентабельность не была достаточной причиной для CAT, чтобы внедриться в какую-либо отрасль. Для этого компании требовалось нечто большее.

За последние двадцать лет (и чем ближе к сегодняшнему дню, тем отчетливее прослеживается эта тенденция) Caterpillar внедрила передовую программу по приобретению фирм, которые, по ее убеждению, удовлетворяют трем критериям: (1) приобретаемые фирмы тесно связаны с основными направлениями бизнеса CAT; (2) они способствуют тому, чтобы компания завоевала значительную долю рынка; и (3) они в кратчайшие сроки начинают приносить прибыль. Что касается рентабельности, то пороговая ставка доходности, приемлемая для CAT, обычно составляет 17 % до уплаты налогов. Инвестиции, которые не гарантируют этого ожидаемого уровня рентабельности, обычно отклоняются.

Только в 2010–2011 г. Caterpillar осуществила восемь серьезных поглощений, включая Electro-Motive Diesel (EMD) и немецкую MWM – изготовителя экологически чистых двигателей и источников энергопитания. Ее приобретения в 2011 г. увенчались поглощением Bucyrus – уважаемой фирмы, производителя горнодобывающего оборудования. Это позволило клиентам Caterpillar осуществлять все закупки в области горнодобывающего оборудования – как для открытых, так и подземных разработок полезных ископаемых – в одном месте. Позднее, в 2012 г., CAT получила официальное разрешение китайского правительства на поглощение ERA Mining Machinery.

Хотя некоторые первоначально бледнели при виде сумм, которые выплачивала Caterpillar за свои приобретения (она потратила $8,8 млрд на Bucyrus, которая, вероятно, сегодня не стоит так дорого), корпорация заслужила уважение за стратегический характер этих приобретений. Они позволили ей завоевать выгодное положение в растущих сегментах рынка (горнодобывающем, локомотивостроительном сегментах, в производстве экологически чистых двигателей и источников энергопитания). Чтобы профинансировать покупку Bucyrus, CAT должна была взять кредит на большую сумму, однако генеральный директор Даг Оберхелман, который всегда смотрел в будущее, считает, что эти стратегические приобретения позволят компании достичь новых постоянных темпов роста, превышающего среднемировой уровень. И, кроме того, процентные ставки были так низки, что компания смогла занять деньги на финансирование своих поглощений с минимальными потерями. Это была удачная возможность, которая могла больше не представиться в течение следующих десяти или более лет.

До своего приобретения Caterpillar компания Bucyrus получала, возможно, более чем 30 %-ную прибыль от своей деятельности в области поставок запчастей и обслуживания. Теперь на вторичном рынке работают дилеры CAT. Пока не совсем понятно, как это изменит рентабельность данного вида деятельности. Ответ на этот вопрос имеет существенное значение, поскольку около 45 % CAT в горнодобывающем бизнесе приходится на вторичный рынок.

На наш взгляд, Caterpillar переплатила при покупке Bucyrus, вероятно, намного большую сумму, чем готова была бы отдать любая другая фирма. Однако нам кажется, что поглощение Bucyrus еще будет считаться одним из лучших решений компании благодаря тому стратегическому положению, которое оно обеспечило CAT в горнодобывающей отрасли. Иногда здравое стратегическое мышление превалирует над краткосрочными финансовыми интересами.

Инвесторы и аналитики с Уолл-стрит в целом согласны с подходом Caterpillar, хотя некоторые высказывали опасения в том, что CAT, возможно, приобрела эти компании на пике международного экономического цикла, а не на его низшей точке. Эксперт Джоэл Тисс из BMO Capital Markets, который проанализировал деятельность компании за 15 лет, с энтузиазмом относится к CAT. Однако он обеспокоен тем, что ее стремительные приобретения дополнительных производственных мощностей в последние годы могут, по мере замедления темпов роста мировой экономики или даже его остановки, поставить ее в сложную ситуацию. По его словам, с Caterpillar в этом случае произойдет то же, что и с героем мультфильма «Веселые мелодии» Хитрым Койотом, который, со всего разбега добежав до края скалы, по инерции оказывается в воздухе. Другие аналитики, такие как Роб Вертхаймер из Vertical Research Partners, считают, что в результате уровень запасов CAT может в определенной степени «раздуться».

В «лучшем из возможных миров» компании тщательно прогнозируют бизнес-циклы, принимают решения и осуществляют планирование, руководствуясь полученными данными. Ранее Caterpillar удавалось делать это относительно успешно, но поскольку ее выручка и прибыль были крайне чувствительны к перепадам бизнес-цикла, эффективность компании иногда по своей динамике соответствовала периодам бума или спада. Вряд ли имеет смысл рассуждать, являются ли выручка и доходы CAT чувствительными к бизнес-циклу: естественно, являются. Нет сомнений, что CAT – это цикличная фирма. Но в связи с этим неизбежно возникают два вопроса: (1) может ли компания точно прогнозировать пики и спады и использовать их с выгодой для себя? (2) В состоянии ли она быстро переходить от низшей точки спада к росту и должным образом восстанавливать уровень своей выручки и прибыли?

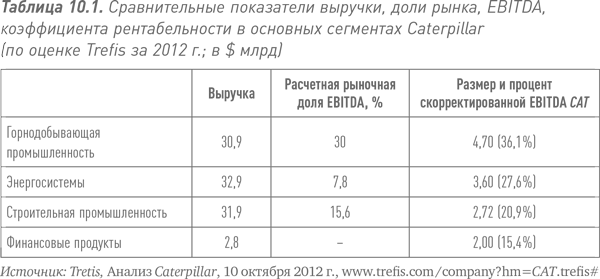

Негласной целью генеральных директоров Caterpillar в предыдущие десятилетия была диверсификация источников выручки и доходов компании. Ранее выручка и прибыль поступали прежде всего со строительных рынков. Еще в 2006 г. аналитики из компании Trefis подсчитали, что до 60 % прибыли CAT получает от своих продаж и деятельности именно на этих рынках (CAT говорила о существенно более низких цифрах). К 2012 г., однако, Trefis Stock Analysts сообщила, что на строительство приходится всего 20,9 % скорректированной EBITDA, что гораздо больше соответствует неофициальной оценке CAT.

В таблице 10.1 приводится оценка финансовой и рыночной доли Caterpillar по четырем основным сегментам. Можно заметить, что на горнодобывающую промышленность и системы энергоснабжения приходится около двух третей от расчетного дохода Caterpillar за 2012 г. и почти две трети расчетной скорректированной EBITDA за этот же год. При этом коэффициент прибыльности CAT выше, а ее доля на рынке больше в горнодобывающей промышленности и системах энергоснабжения по сравнению со строительными отраслями. Эти показатели отражают постепенную диверсификацию со смещением акцента с деятельности в области строительства в сторону поставок оборудования и услуг фирмам, занимающимся добычей природных ресурсов и энергетикой.

Среди четырех основных фронтов наступления Caterpillar больше всего в своей относительной значимости за последние годы потеряла строительная сфера, которая в международном масштабе имеет перспективы наименее динамичного роста. Выработка энергии, нефтяной и газовый бизнес и горнодобывающая отрасль – именно в указанном порядке – таят в себе более привлекательные возможности для роста. Во многом это происходит потому, что строительный рынок переполнен сильными конкурентами, тогда как в трех других областях существует меньшее число опытных соперников, способных к росту. В строительстве, например, есть двадцать или более серьезных конкурентов, тогда как в энергоснабжении количество важных игроков значительно меньше: Caterpillar, Cummins и финская W?rtsil?. Помимо этого, в Китае – на, возможно, крупнейшем рынке строительства в мире – CAT уступает таким компаниям, как Komatsu (Япония), Sany (Китай) и Zoomlion (Китай), занимающим б?льшую долю рынка. Чтобы изменить сложившуюся ситуацию, CAT придется приложить немало усилий.

И напротив, если верить Робу Вертхаймеру из Vertical Research Partners, доля Caterpillar на рынке в отраслях, связанных с нефтью и газом, может превосходить в Соединенных Штатах 50 %. Главным словом здесь является слово «может», поскольку Caterpillar традиционно скупа на раскрытие данных о своих продажах и рыночной доле; авторы этой книги и аналитики могут давать только примерные оценки, так как CAT крайне неохотно сообщает подобную информацию.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Что можно и чего нельзя делать

Что можно и чего нельзя делать Ученики часто задают мне такие вопросы: «Стоит ли ввязываться в эту сделку?» или «С чего начинать?» Очень трудно ответить каждому лично. Тем не менее за долгие годы я выработал определенные принципы, которые помогали мне в работе. Думаю,

5. Из каких источников отец-пенсионер собирается продолжать делать вклады (так как по тексту он планирует делать это до своих 80 лет)?

5. Из каких источников отец-пенсионер собирается продолжать делать вклады (так как по тексту он планирует делать это до своих 80 лет)? Честно говоря, я не думал об этом – инвестируемые суммы столь незначительны, что вряд ли у отца будут проблемы с инвестированием, и он

Чего не следует делать при заключении контракта

Чего не следует делать при заключении контракта В нашей компании нет трудовых договоров. Как вы уже знаете из предыдущих глав, мы прекрасно относимся к своему коллективу, потому что это правильно и потому что хорошее обращение с людьми приносит существенную выгоду в

Что можно и чего нельзя делать при проектировании процессов

Что можно и чего нельзя делать при проектировании процессов Потратьте время на то, чтобы изучить процесс, который вы хотите перестроить. Отличный способ сделать это – принять участие в выполнении заказа или какого?то этапа процесса и проследить его ход от начала до

Что можно и чего нельзя делать при создании системы показателей

Что можно и чего нельзя делать при создании системы показателей • Изучите, как влияют используемые в настоящее время показатели эффективности на поведение работников. Возможно, именно из?за них вы не можете достичь желаемых результатов.• Учитывайте при создании

Что можно и чего нельзя делать при организации руководства процессом

Что можно и чего нельзя делать при организации руководства процессом • Полностью узаконьте новую роль руководителя процесса и сообщите всем работникам о том, какими полномочиями он будет обладать.• Выберите на эту должность человека, обладающего достаточным влиянием

Что можно и чего нельзя делать при построении инфраструктуры и организации работы исполнителей процесса

Что можно и чего нельзя делать при построении инфраструктуры и организации работы исполнителей процесса • Советуйтесь с теми, кто будет участвовать в процессе, для этого включите их в команду по проектированию.• Разработайте программы обучения для участников

Что можно и чего нельзя делать, чтобы у предприятия были хорошие лидеры и сильная корпоративная культура

Что можно и чего нельзя делать, чтобы у предприятия были хорошие лидеры и сильная корпоративная культура • Удостоверьтесь в том, что высшее руководство компании понимает все тонкости новых процессов и всю серьезность грядущих перемен. Ведь руководителям предстоит не

Что делать и чего не делать для того, чтобы мыслить как Черепахи

Что делать и чего не делать для того, чтобы мыслить как Черепахи 1. Торгуйте в настоящее время: не концентрируйтесь на прошлом и не пытайтесь предсказать будущее. Первое непродуктивно, второе невозможно.2. Думайте в терминах вероятности, а не прогноза: вместо того чтобы

Что делать и чего не делать

Что делать и чего не делать Вот несколько советов, как использовать юмор в речи:• Никогда не повторяйте концовку анекдота. Этот прием – безошибочный признак плохого оратора. Вы словно говорите этим: «Я должен убедиться, что вы, остолопы, все поняли, поэтому повторяю еще

Что делать и чего не делать

Что делать и чего не делать Вот некоторые рекомендации тем, кто проводит или пишет представление:• Не пытайтесь затмить собой оратора. Помните, что представление – это закуска, а не основное блюдо.• Не затягивайте представление. Обычно достаточно двух-трех минут. При

ЧТО НУЖНО И ЧЕГО НЕЛЬЗЯ ДЕЛАТЬ НА ОТБОРОЧНОМ СОБЕСЕДОВАНИИ

ЧТО НУЖНО И ЧЕГО НЕЛЬЗЯ ДЕЛАТЬ НА ОТБОРОЧНОМ СОБЕСЕДОВАНИИ В заключение приводится список того, что нужно и чего нельзя делать на отборочном собеседовании.Нужно:• выделять себе достаточно времени;• планировать собеседование, для того чтобы иметь возможность

Чего нельзя делать во время кризиса: три предупреждения

Чего нельзя делать во время кризиса: три предупреждения Не паникуйтеЧтобы дать продуманный отпор новому кризису, задайте себе несколько вопросов.• Перед тем как строить планы: действительно ли нам стоит участвовать в этом?• Наше ли это дело, наша ли

Чего не нужно делать

Чего не нужно делать Продающее письмо – основной инструмент продаж ваших тренингов и вебинаров. Его первый блок – введение, hero story. Затем нужно составить следующий блок под рабочим названием «Чего не нужно делать».Ваш инфобизнес должен решать какую-то проблему, например

Чего я не рекомендую делать

Чего я не рекомендую делать Как коучу по коммуникациям, мне приходится иметь дело с языком каждый день. Моя работа вращается вокруг того, что стоит сказать, чего не следует говорить и что при этом делать или не делать. Я помогаю телеведущим, писателям, спортсменам,