8.1. Входной НДС по нормируемым рекламным расходам

8.1. Входной НДС по нормируемым рекламным расходам

Если рекламные расходы нормируются для целей налогообложения прибыли (абз. 5 п. 4 ст. 264 НК РФ), то и входной НДС по таким рекламным расходам у плательщиков НДС принимается к вычету не полностью, а только в размере, соответствующем указанным нормам (абз. 2 п. 7 ст. 171 НК РФ; письма Минфина России от 09.04.2008 № 03-07-11/134, от 11.11.2004 № 03-04-11/201, письмо УФНС России по г. Москве от 12.08.2008 № 19–11/75319).

Напомним, что согласно п. 7 ст. 171 НК РФ вычетам подлежат суммы налога, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций.

Если в соответствии с гл. 25 НК РФ расходы принимаются для целей налогообложения по нормативам, суммы налога по таким расходам подлежат вычету в размере, соответствующем указанным нормам.

В этой связи всем организациям необходимо следить за вычетами входного НДС по нормируемым гл. 25 НК РФ расходам и, в первую очередь, однозначно квалифицировать рекламные расходы, регламентированные абз. 5 п. 4 ст. 264 НКРФ.

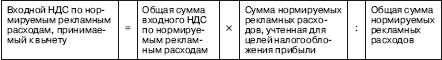

Для расчета суммы входного НДС по нормируемым рекламным расходам, принимаемого к вычету, формула будет следующей:

Таким образом, сумма входного НДС по нормируемым рекламным расходам подлежит вычету только в пределах этих ограничений.

Суммы НДС, относящиеся к сверхнормативным расходам на рекламу и не принятые к вычету, не уменьшают налогооблагаемую базу по налогу на прибыль на основании п. 49 ст. 270 НК РФ. Кроме того, указанные суммы нельзя принять к вычету в последующих отчетных периодах, даже если абсолютная величина нормируемых расходов на рекламу увеличилась в связи с увеличением выручки (письмо Минфина России от 11.1 1.2004 № 03-04-11 /201).

Судебная арбитражная практика по данному вопросу неоднозначна. Существуют положения арбитражных судов, в которых указано, что суммы НДС по нормируемым в целях налогообложения прибыли расходам на рекламу принимаются к вычету в размере, соответствующем установленным нормам (постановления ФАС Московского округа от 10.01.2007 по делу № КА-А41/12981-06, от 30.12.2005 по делу № КА-А40/13021-05-П, от 15.03.2005 по делу № КА-А40/1512-05, от 27.05.2005 по делу № КА-А40/4502-05, ФАС Западно-Сибирского округа от 21.07.2004 по делу № Ф04-5004/2004(А81 -3059-31)).

Однако существуют и противоположные судебные решения, согласно которым положения п. 7 ст. 171 НК РФ не распространяются на вычеты по расходам на рекламу и организации вправе принять к вычету в полном объеме суммы НДС по нормируемым в целях налогообложения прибыли расходам на рекламу. В частности, такие выводы содержатся в постановлениях ФАС Поволжского округа от 22.01.2008 по делу № А55-5349/2007 (ВАС РФ в определении от 29.04.2008 № 5420/08 отказал налоговым органам в пересмотре этого постановления), ФАС Московского округа от 03.11.2005 по делу № КА-А40/10907-05.

Таким образом, организациям нужно выработать собственное профессиональное суждение по проблеме учета входного НДС по нормируемым рекламным расходам с учетом изложенной информации.

По ненормируемым рекламным расходам входной НДС принимается к вычету в полном размере в соответствии с порядком, установленным п. 2 ст. 171 и п. 1 ст. 172 НКРФ.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

4.1. Общие требования к рекламным расходам в налоговом учете

4.1. Общие требования к рекламным расходам в налоговом учете Необходимость четкой идентификации рекламных расходов в налоговом учете обусловлена тем, что, во-первых, часть рекламных расходов, включаемых в себестоимость продукции (работ, услуг), нормируются для целей

8. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ ПО РЕКЛАМНЫМ РАСХОДАМ

8. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ ПО РЕКЛАМНЫМ РАСХОДАМ Можно выделить три проблемы исчисления НДС по рекламным расходам, с которыми приходится сталкиваться

«Входной» НДС

«Входной» НДС При покупке основного средства организация-покупатель оплачивает его стоимость с учетом налога на добавленную стоимость. Однако возместить из бюджета сумму «входного» НДС предприятие, применяющее упрощенную систему налогообложения, не может. Эта сумма

16.6. ВЫПЛАТЫ, НЕ ОТНОСЯЩИЕСЯ К РАСХОДАМ НА ОПЛАТУ ТРУДА

16.6. ВЫПЛАТЫ, НЕ ОТНОСЯЩИЕСЯ К РАСХОДАМ НА ОПЛАТУ ТРУДА При расчете единого налога организации, применяющие УСН, могут уменьшить налогооблагаемые доходы на сумму расходов, направленных на оплату труда работников (п. 6 ст. 346.16 НК РФ).При этом следует учитывать, что часть

Пример 4. Организация относит к рекламным расходам затраты на продукцию собственного производства, предназначенную в качестве сувениров участникам деловых переговоров

Пример 4. Организация относит к рекламным расходам затраты на продукцию собственного производства, предназначенную в качестве сувениров участникам деловых переговоров В соответствии с подп. 28 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией

Пример 6. Организация при исчислении налоговой базы по налогу на прибыль отнесла к ненормируемым рекламным расходам полную стоимость календарей, распространяемых в рамках рекламной кампании

Пример 6. Организация при исчислении налоговой базы по налогу на прибыль отнесла к ненормируемым рекламным расходам полную стоимость календарей, распространяемых в рамках рекламной кампании Согласно определению, данному в ст. 2 Федерального закона от 18 июля 1995 года

Пример 1. С суммы отпускных, относящихся к расходам будущих периодов, не начисляется ЕСН

Пример 1. С суммы отпускных, относящихся к расходам будущих периодов, не начисляется ЕСН На основании ст. 241 НК РФ дата осуществления выплат и иных вознаграждений или получения доходов определяется как день начисления выплат и иных вознаграждений в пользу

Пример 8. Организацией не был восстановлен входной НДС ранее принятый к вычету по товарам, впоследствии реализованным в розницу

Пример 8. Организацией не был восстановлен входной НДС ранее принятый к вычету по товарам, впоследствии реализованным в розницу В соответствии с п.4 ст. 170 НК РФ если организация занимается реализацией товара как оптом, так и в розницу, то необходимо вести раздельный учет.

Глава 8: Личное богатство. Инвестиции, отношение к расходам

Глава 8: Личное богатство. Инвестиции, отношение к расходам Нельзя зависеть только от бизнеса. В бизнесе лучше не держать лишние деньги. Их можно инвестировать в другие бизнесы, в фондовый рынок, в недвижимость. Важно правильно планировать свои расходы и инвестиции.Как

УРОК 100. Отчет по доходам и расходам предприятия

УРОК 100. Отчет по доходам и расходам предприятия И последний отчет, с которым мы познакомимся, содержит данные о доходах и расходах организации, рассчитанные методом начислений "по отгрузке". Для перехода в режим работы с этим отчетом в панели действий раздела Финансы

14.6. Некоторые особенности при отнесении к производственным расходам определенных видов затрат

14.6. Некоторые особенности при отнесении к производственным расходам определенных видов затрат 14.6.1. Автомобили в собственности предприятия При приобретении автомобиля предприятие может получить от финансового ведомства возврат налога на добавленную стоимость,

XX. Заработайте себе «входной билет»

XX. Заработайте себе «входной билет» В каждой корпорации, на самой верхушке, есть своя «коза ностра», закрытая и привилегированная «семья». Эта группа в конечном счете решает, кто станет генеральным директором и на какой срок он сохранит полномочия. Вы должны войти в эту

Технические и редакционные требования к графическим рекламным объявлениям

Технические и редакционные требования к графическим рекламным объявлениям Приведенные выше принципы помогут вам составлять эффективные графические объявления. Однако следует соблюдать определенные стандарты, чтобы ваша реклама получила от Google одобрение на

Форма В9 – основа для работы над рекламным сообщением

Форма В9 – основа для работы над рекламным сообщением Трудно придерживаться цели, если не знаешь, какова она. Сэм Хорн Итак, вы накопили достаточный запас слов для рассказа о том, почему ваш проект важен и жизнеспособен. Следующая задача – ужать форму В9 в рекламный

18.4.4. Входной аспект механизмов обратной связи

18.4.4. Входной аспект механизмов обратной связи Когда мы задаемся целью надлежащим образом разработать механизм обратной связи, возникает ряд вопросов. Например: обратная связь должна быть числовой (оценки), качественной (текстовые комментарии), или и то, и другое?

Вам может понадобиться «зажим» для своих привычек к расходам

Вам может понадобиться «зажим» для своих привычек к расходам • Возьмите в привычку платить наличными или дебетовой карточкой. Поль зуйтесь кредитной карточкой только в случае крайней необходимости.• Отучите себя от импульсивных покупок. Используйте силу воли,