Переговоры

Переговоры

Оценка компании

Покупатели:

• должны исходить из:

– прогноза будущей прибыли и денежных потоков,

– наличия преимуществ, вытекающих из положения в структуре материнской компании или холдинга;

• оценивая при этом:

– валюту баланса и стоимость дополнительных активов;

– временны?е и финансовые затраты, связанные с реализацией вариантов, альтернативных приобретению компании.

Продавцы:

• должны оценивать:

– стоимость компании с точки зрения покупателя,

– преимущества других покупателей и финансовых возможностей,

– последствия продажи компании для своего образа жизни и его перспектив в будущем,

– своевременность продажи (не является ли сделка преждевременной),

– стратегическую значимость или уникальность продаваемой компании.

При корректировке суммы дохода за последний год:

• покупатели должны корректировать его сумму с учетом грядущих изменений, например:

– изменения учетной политики, способа начисления износа,

– потребности в найме финансового директора,

– возрастания объема страховой ответственности,

– изменения коэффициентов начисления заработной платы,

– возникновения дополнительных пенсионных расходов;

• продавцам необходимо обратить внимание на:

– слишком высокие заработки и пенсионные выплаты директорам,

– затраты, связанные с родственниками владельцев, не являющимися сотрудниками компании;

– наличие у владельцев яхт, самолетов и прочей дорогостоящей собственности;

– изменения в руководстве компании;

– значительные разовые издержки, например крупные безнадежные долги или расходы на организацию представительств за рубежом.

Путем корректировки дохода и денежных потоков за текущий и будущие годы необходимо выявить:

• допущения, на которых основывался прогноз;

• новшества, которые покупатель мог бы привнести в деятельность компании:

– дополнительные возможности для сбыта,

– рационализацию и сокращение затрат,

– усиление финансового контроля,

– преимущества, связанные с принадлежностью к группе или холдингу.

Процесс оценки стоимости компании

Отношение цены к доходу является широко используемым показателем, не позволяющим, однако, учитывать фактор денежных потоков:

• дает представление о «рыночной стоимости» компании;

• служит полезным ориентиром для продавцов;

• рассчитывается по формуле:

P/E = (текущий курс акции) / (доход на акцию в предыдущем году)

• опыт показывает, что P/E компаний, акции которых не котируются на биржевом рынке, зачастую занижается при продаже:

– в сложных рыночных ситуациях разница может составлять от 33–40 до 5 %, за исключением стратегически важных и уникальных компаний, при продаже которых отношение цены к доходу может завышаться.

Рентабельность инвестиций является краткосрочным и среднесрочным показателем:

• рассчитывается по формуле:

ROI = (балансовая прибыль) / (чистые инвестиции)

• чистые инвестиции = цена покупки + необходимые дополнительные вложения денежных средств – выручка от реализации дополнительных активов;

• многие компании, котируемые на биржевом рынке, стремятся к тому, чтобы в финансовом году, следующем за годом приобретения, рентабельность инвестиций приобретаемых ими компаний составляла не менее 25 %.

При приобретении компаний дисконтирование денежных потоков, т. е. оценка будущих поступлений в масштабе настоящего времени (см. главу 11), производится по следующим принципам:

• начальные инвестиции = начальная цена покупки;

• годовой денежный поток = денежные поступления, необходимые для осуществления деятельности + выручка от реализации дополнительных активов – платежи по сделке с последующим выкупом.

При дисконтировании денежных потоков используйте:

• процентную долю нормы прибыли и дисконтированный срок окупаемости;

• анализ чувствительности (для получения картины возможных вариантов развития).

Обеспеченность чистыми активами (для убыточных компаний):

• стремитесь приобретать компанию по цене ниже стоимости чистых активов, поскольку:

– это избавит владельцев от проблем;

– покупателю может потребоваться гарантийный резерв.

Имейте в виду, что на стоимость компании оказывают влияние:

• доходность акций (для котирующихся компаний):

– оцените динамику курса акций в текущем году,

– убедитесь в том, что в течение данного периода не происходило разводнения капитала,

– примите во внимание платежи по сделке с последующим выкупом;

• уникальность и дефицитность производимых компанией товаров/услуг (может заставить многих покупателей повысить цену).

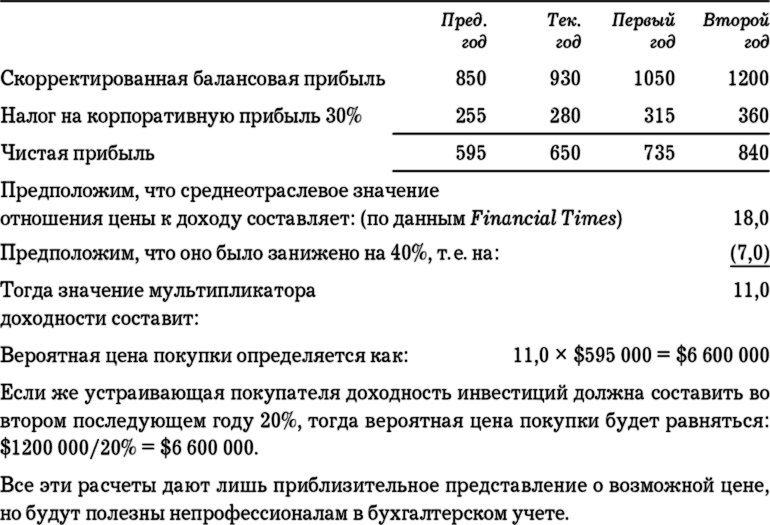

Практический пример оценки стоимости компании (для непрофессионалов в бухгалтерском учете):

Если же устраивающая покупателя доходность инвестиций должна составить во втором последующем году 20 %, тогда вероятная цена покупки будет равняться: $1200 000/20 % = $6 600 000.

Все эти расчеты дают лишь приблизительное представление о возможной цене, но будут полезны непрофессионалам в бухгалтерском учете.

Сделка с последующим выкупом за счет прибыли

Основы сделки с последующим выкупом:

• приобретайте сразу 100 % акций;

• сумма, выплачиваемая сразу по заключении сделки, должна:

– отражать разумную цену прибыли компании на момент сделки,

– не быть меньше суммы обеспечения чистыми активами;

• компания должна иметь перспективу дополнительных денежных поступлений и/или увеличения балансовой прибыли в будущем;

• продавцам необходимо тщательно оценить долгосрочные (более 2 лет) перспективы роста доходов компании;

• покупателям следует оговорить максимальную сумму последующих платежей.

Сделка с последующим выкупом за счет прибыли имеет смысл, если:

• успех компании будет продолжать зависеть от ее владельцев;

• размер обеспечения чистыми активами невелик (например, в случае компании, занимающейся предоставлением услуг);

• ожидается быстрый рост доходов компании;

• прибыли компании находятся под угрозой (например, в случае утраты крупного клиента после окончания действия договора);

• владелец компании должен продолжать исполнять обязанности генерального директора.

При осуществлении сделки с последующим выкупом продавцу необходимо уделить внимание следующим вопросам:

• оценке балансовой прибыли в целях определения размера платежей по выкупу и соответствующих условий контракта, в частности:

– учетной политике,

– затратам на содержание управленческого аппарата (заработной плате, выплатам по договорам о найме и т. п.),

– стоимости основных используемых услуг (например услуг по реализации),

– ценовой политике в рамках группы компаний или холдинга,

– стоимости будущего финансирования,

– дивидендной политике;

• вопросам управления компанией:

– перед определением условий сделки необходимо согласовать: любые действия, ведущие к изменению размеров затрат (например, назначение финансового директора),

проекты, запланированные на ближайшее будущее (например открытие филиалов за рубежом), круг недопустимых действий (например, конкуренция с другими дочерними компаниями),

– с самого начала необходимо установить: полномочия совета директоров, порядок подготовки смет, предоставления ежемесячных отчетов и ежегодных прогнозов, а также разрешения деликатных вопросов (например, законодательных споров и отношений со СМИ).

(ВНИМАНИЮ ПОКУПАТЕЛЕЙ: если бизнес начинает разваливаться, покупайте немедленно!)

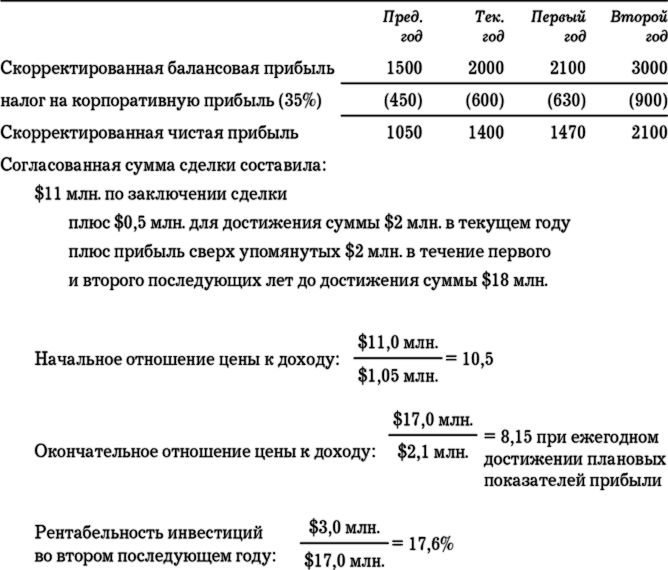

Практический пример сделки с последующим выкупом за счет прибыли (для непрофессионалов в бухгалтерском учете).

• Рассмотрим компанию, занимающуюся организацией конференций и рекламных акций для крупнейших производителей автомобилей в Европе, США и Азии. Ее рост зависит от расширения автомобильной промышленности, но в большей мере от того, сможет ли компания заключить контракт с крупнейшим игроком прибыльного фармацевтического сектора. Обеспечение чистыми активами составляет всего лишь $900 000. В следующем году прибыль сократится, поскольку компания примет на работу специалистов из фармацевтической отрасли.

Обсуждение условий сделки

Требуемые навыки:

• предыдущий опыт;

• умение вести переговоры;

• познания в области налогообложения и права.

Полезные советы:

• сократите, насколько возможно, число участников с вашей стороны;

• в самом начале оговорите предел обсуждаемой цены;

• определите круг проблем, способных воспрепятствовать заключению сделки.

По завершении формального этапа, обсудите и согласуйте следующие вопросы:

• предмет сделки (акции либо активы и производственные мощности);

• форму сделки (непосредственно покупка либо сделка с последующим выкупом);

• круг активов, исключаемых из обсуждения;

• увольнение/отставку директоров и их родственников;

• наиболее привлекательные формы оплаты;

• возможность условной покупки (позволяет избежать налогов на доход с капитала на протяжении года);

• дату окончательного обсуждения.

Возможные формы оплаты покупки:

• денежные средства;

• акции;

• облигации и долговые обязательства;

• дивиденды;

• персональные пенсии;

• приобретение активов;

• контракты на предоставление услуг;

• соглашения о предоставлении консультационных услуг.

Примерная программа окончательного обсуждения:

• изменения с момента предыдущей встречи;

• подтверждение согласованных условий сделки;

• приобретение директорами компании ее активов (например, автомобилей, яхт и т. п.);

• договоры о найме директоров/основного персонала;

• действующие льготы по приобретению акций компании ее сотрудниками;

• перевод пенсионного фонда;

• интеллектуальная собственность;

• схема и срок сделки с последующим выкупом;

• основные гарантии и условия возмещения;

• цена покупки и порядок осуществления платежей;

• порядок юридического оформления сделки.

Порядок юридического оформления сделки:

• подписание соглашения или протокола о намерениях, включающего пункты о:

– сроке действия исключительных прав,

– неразглашении информации,

– возмещении издержек продавцу;

• получение соглашения о приобретении акций;

• аудиторская проверка компании;

• получение покупателем отчета об аудиторской проверке;

• окончательное согласование условий контракта с участием сторон и их юридических консультантов;

• получение подтверждения законности сделки от контролирующих органов;

• подписание контракта.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

4.3.3. Детальные переговоры

4.3.3. Детальные переговоры Этап детальных переговоров с инвесторами из короткого списка содержит следующие меры:? проведение инвестором у себя серии неформальных обсуждений перспектив проекта (наиболее сложная часть);? распространение инвестиционного флайера (executive

Искусство вести переговоры

Искусство вести переговоры Представьте себе, что вы — руководитель компании или начальник крупного отдела, а значит и ответственность за принятие важных деловых решений лежит именно на вас. От того, насколько грамотно и эффективно вы используете собственный богатый

Совещания и переговоры

Совещания и переговоры Каковы встречи, таковы и речи. (Народная мудрость) Любые совещания и различного рода переговоры в деловой среде также являются хорошей возможностью заявить о себе и раскрыть свои профессиональные таланты. Соблюдение деловой этики общения,

Переговоры

Переговоры

ГЛАВА 3. ПЕРЕГОВОРЫ

ГЛАВА 3. ПЕРЕГОВОРЫ «Сделка – это сама сущность соглашения между неприятелями… разве все люди не стараются снизить цену того, что они приобретают? Я утверждаю, что даже дружеская сделка – это объявление войны». Лорд Байрон, Письмо, 14 июля 1821 года. Если вы являетесь

3.1 Нормальные переговоры

3.1 Нормальные переговоры Заявление о том, что мыв самом деле знаем, как точно оценить сроки, бюджет и ресурсы какого-либо нетривиального проекта, наверняка вызовет бурные дебаты между различными группами софтверных профессионалов и менеджеров. Наши результаты,

Как вести переговоры успешно

Как вести переговоры успешно Конечно, можно просто прийти в галерею, магазин или написать письмо в какой-нибудь центр и сказать, что вы предлагаете то-то и то-то. И иногда этого будет достаточно для успеха. Однако подготовка к разговору, как и подготовка к продажам,

КОЛЛЕКТИВНЫЕ ПЕРЕГОВОРЫ

КОЛЛЕКТИВНЫЕ ПЕРЕГОВОРЫ Система отношений между работниками и работодателями контролируется процессом коллективных переговоров, определенным Фландерсом (1970) как социальный процесс, который «постоянно и надлежащим образом превращает разногласия в соглашения».

ПЕРЕГОВОРЫ ЗА ОДНИМ СТОЛОМ

ПЕРЕГОВОРЫ ЗА ОДНИМ СТОЛОМ При данной процедуре за одним столом собирают вместе все профсоюзы в организации как одну единицу переговоров. Причины, по которым успешность организации требует «соглашения за одним столом», представляют собой:• озабоченность тем, что

СОБСТВЕННО ПЕРЕГОВОРЫ

СОБСТВЕННО ПЕРЕГОВОРЫ После первого хода наступает главная фаза переговоров, в которой расхождение ограничено начальными позициями и стороны пытаются убедить друг друга в том, что их аргументация достаточно веская, чтобы заставить другую сторону заключить соглашение,

5.3. Конкурентные торги и переговоры

5.3. Конкурентные торги и переговоры Мы продолжаем утверждать, что выбор структуры платежей по контракту должен быть связан с выбором механизма присуждения контракта, точнее, с выбором между процедурой конкурентных торгов и переговорами с выбранным поставщиком.

Предложите переговоры

Предложите переговоры Даже если вы не можете придумать позитивного варианта, который отвечал бы вашим интересам и одновременно подходил бы собеседнику, все же можно предложить процесс переговоров, в результате которых подобный вариант мог бы быть выработан.Участник

5.3 Переговоры на высшем уровне

5.3 Переговоры на высшем уровне Часто войны заканчивались, не начавшись, благодаря искусной дипломатии. А без тайных пактов представить себе ни одну мало-мальски значительную военную компанию невозможно. С тех пор как люди научились говорить, они начали

Переговоры

Переговоры Помимо суммы сделки необходимо оговорить следующие моменты:• возможность и стоимость использования централизованного сервиса в течение переходного периода, пока не будут построены отдельные мощности внутри новой компании (например, доступ к ИТ-системе

Деликатные переговоры

Деликатные переговоры Пример II. Работник ОТК был отстранен от работы за то, что просмотрел дефекты в процессе обработки продуктов питания, которые могли иметь самые печальные последствия для потребителей. Администрация одобрила ваше решение и поддержала вас в тяжбе,

Переговоры с позиции изобилия

Переговоры с позиции изобилия Ко всяким переговорам Просветленный Миллионер подходит с позиции изобилия, исходя из принципа, что всего всем хватит. Это означает, что он старается сотрудничать с противной стороной, чтобы достичь ситуации, выигрышной для всех. Сделка не