Основной этап

Основной этап

При аудите дебиторской задолженности аудитор должен учитывать, что в ее состав входит задолженность:

– поставщиков и подрядчиков по выданным им авансам, учтенная по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»;

– покупателей и заказчиков по отгруженным им товарам (работам, услугам), учтенная по дебету счета 62 «Расчеты с покупателями и заказчиками»;

– налоговой инспекции по излишне уплаченным налогам и сборам, учтенная по дебету счета 68 «Расчеты по налогам и сборам»;

– подотчетных лиц по выданным и не возвращенным в кассу фирмы подотчетным средствам, учтенная по дебету счета 71 «Расчеты с подотчетными лицами»;

– работников фирмы по предоставленным им ссудам и займам, а также по возмещению материального ущерба, учтенная по дебету счета 73 «Расчеты с персоналом по прочим операциям»;

– учредителей по вкладам в уставный капитал фирмы, учтенная по дебету счета 75 «Расчеты с учредителями»;

– по штрафам, пени и неустойкам, которые признаны должником или по которым получены решения суда об их взыскании, учтенная по дебету счета 76 «Расчеты с разными дебиторами и кредиторами».

Аудитор должен сопоставить дебетовое сальдо по вышеуказанным счетам и данные формы № 1 «Бухгалтерский баланс», указанные по строкам 230 «Дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты» и 240 «Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты».

По строке 620 «Кредиторская задолженность» формы № 1 «Бухгалтерский баланс» отражается общая сумма кредиторской задолженности организации, не погашенная на отчетную дату. Указывается задолженность:

– перед поставщиками и подрядчиками (строка 621);

– перед персоналом фирмы (строка 622);

– перед государственными внебюджетными фондами (строка 623);

– по налогам и сборам (строка 624);

– перед прочими кредиторами (строка 625).

Также необходимо обратить внимание на то, что при составлении формы № 1 «Бухгалтерский баланс» следует учитывать, что сальдо расчетов с поставщиками, покупателями и другими лицами надо показать в балансе развернуто, т. е. дебетовое сальдо – в активе баланса (строки 230 и 240), кредитовое – в пассиве (строки 620 и 625).

Поскольку в соответствии с п. 34 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденного приказом Минфина России от 06.07.1999 № 43н, в бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.

Аудитор должен сопоставить данные о составе дебиторской и кредиторской задолженности, указанные в форме № 5 «Приложение к бухгалтерскому балансу» со счетами: 58 «Финансовые вложения»; 60 «Расчеты с поставщиками и подрядчиками», субсчет «Расчеты по авансам выданным»; 62 «Расчеты с покупателями и заказчиками»; 66 «Расчеты по краткосрочным кредитам и займам»; 67 «Расчеты по долгосрочным кредитам и займам»; 68 «Расчеты по налогам и сборам»; 69 «Расчеты по социальному страхованию и обеспечению»; 70 «Расчеты с персоналом по оплате труда» (излишне начисленная работникам зарплата); 71 «Расчеты с подотчетными лицами»; 73 «Расчеты с персоналом по прочим операциям»; 75 «Расчеты с учредителями»; 76 «Расчеты с разными дебиторами и кредиторами» (выборочно), например долг фирме за оказанные ею услуги, по претензиям и т. п.

При проверке операций по авансам выданным необходимо выяснить, открыт ли специальный отдельный субсчет «Расчеты по авансам выданным». В том случае, если в проверяемом периоде были получены материальные ценности (выполнены работы, оказаны услуги), аудитор должен проверить зачет выданного аванса.

Нередко в договорах указано, что товар (работы, услуги) оплачивается в рублях по курсу иностранной валюты на день перечисления денег покупателем. В данной ситуации аудитор должен проверить правильность применения Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006, утвержденного приказом Минфина России от 27.11.2006 № 154н, а именно выяснить:

– отражена ли задолженность контрагента на момент перехода к нему права собственности на отгруженные ценности (по курсу иностранной валюты, действующему на этот момент);

– была ли увеличена или уменьшена дебиторская задолженность исходя из суммы денежных средств, фактически перечисленных покупателем.

В том случае, если курс валюты на дату оплаты материальных ценностей выше, чем на дату их отгрузки, аудитор должен проверить полноту исчисления положительной суммовой разницы (задолженность увеличивается и доначисляется НДС).

Если курс валюты на дату оплаты материальных ценностей ниже, чем на день их отгрузки, то возникает отрицательная суммовая разница. Соответственно задолженность покупателя уменьшается, НДС сторнируется.

Часто организации используют товарные векселя. В этом случае аудитор должен обратить внимание на следующие моменты:

– открыт ли для учета задолженности по выданным товарным векселям отдельный субсчет к счету 62 «Векселя полученные»;

– правильно ли отражены хозяйственные операции в регистрах бухгалтерского учета;

– верно ли отражена полученная разница в случае превышения номинальной стоимости товарного векселя, выдаваемого покупателем поставщику, над суммами его задолженности. Она должна быть отражена как процент, уплаченный за отсрочку платежа, и на эту сумму должна быть увеличена сумма дебиторской задолженности.

В ходе аудита необходимо обратить внимание на задолженность, срок исковой давности по которой истек (три года с момента исполнения должником своих обязательств). В этом случае организация имеет право списать указанную задолженность.

Если организацией принято решение о списании (имеется приказ, подобран полный комплект документов о невозможности ее взыскания), сумма списанной задолженности должна быть отражена в бухгалтерском учете в составе прочих расходов.

Списанная задолженность должна быть учтена на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет.

Если организация определяет выручку для целей налогообложения по оплате, то в соответствии с п. 5 ст. 167 НК РФ датой оплаты товаров (работ, услуг) – датой начисления НДС признается наиболее ранняя из следующих дат:

1) день истечения указанного срока исковой давности;

2) день списания дебиторской задолженности.

Следовательно, аудитор должен проверить полноту исчисления НДС со списанной дебиторской задолженности.

Часто организация создает резервы по сомнительным долгам. Аудитор сначала должен проверить, как данный факт отражен в учетной политике, а затем проверить, была ли проведена инвентаризация дебиторской задолженности.

Необходимо выяснить, как была определена величина резерва на счете 63 «Резервы по сомнительным долгам». В соответствии с действующим законодательством величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва по сомнительным долгам, этот резерв в какой-либо части не будет использован, то при составлении бухгалтерского баланса на конец отчетного года неизрасходованные суммы должны быть присоединены к финансовым результатам.

При проверке правильности формирования кредиторской задолженности перед поставщиками аудитор должен внимательно изучить комплект документов, на основании которых задолженность была сформирована, а именно договоры поставки (оказания услуг, выполнения работ), накладные, счета-фактуры, акты выполненных работ.

Отсутствие любого из вышеуказанных документов не является основанием для формирования кредиторской задолженности в регистрах бухгалтерского учета.

В случае списания кредиторской задолженности по истечении срока исковой давности (три года) аудитор должен проверить приказ на списание задолженности и комплект документов, на основании которых было принято такое решение.

При этом необходимо подтвердить полноту включения списанных сумм в состав прочих доходов для целей как бухгалтерского, так и налогового учета. Сумма НДС по поставленным материальным ценностям (работам, услугам), не оплаченным поставщику, должна быть включена в состав прочих расходов.

Аудитор должен учитывать следующий момент: в соответствии со ст. 200 ГК РФ срок исковой давности начинает отсчитываться с той даты, не позже которой покупатель должен перечислить деньги по договору. Если дата в договоре не установлена, то срок исковой давности исчисляется с того момента, когда право собственности на товар перешло от продавца покупателю.

Срок исковой давности может быть прерван и отсчитываться снова. Для этого поставщик должен обратиться в суд с иском к организации. В этом случае срок исковой давности прерывается в тот день, когда суд принял исковое заявление. Кроме того, срок исковой давности прерывается, если организация признала за собой долг письменно (должно быть в наличии письмо или акт сверки расчетов с поставщиком). Срок прерывается и в том случае, если организация перечислила поставщику часть суммы денег.

Во всех вышеуказанных случаях организация не имеет оснований для списания кредиторской задолженности.

В ходе аудита расчетов с подотчетными лицами необходимо установить, что все расчеты осуществляются с помощью счета 71 «Расчеты с подотчетными лицами». Выданные под отчет суммы дебетуются в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или с другими счетами в зависимости от характера произведенных расходов.

В целях обеспечения внутреннего контроля над сохранностью денежных средств в организации должен был приказ, в котором установлены лица, имеющие право получать денежные средства, размеры и сроки, на которые выдаются денежные средства.

В соответствии с Инструкцией по применению Плана счетов подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94 «Недостачи и потери от порчи ценностей».

В дальнейшем эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда» (когда они могут быть удержаны из оплаты труда работника) или 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника).

Аудитору необходимо проверить, ведется ли аналитический учет по счету 71 «Расчеты с подотчетными лицами» по каждой сумме, выданной под отчет.

Необходимо обратить внимание на то, что лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести по ним окончательный расчет.

Необходимо сопоставить суммы, указанные в авансовых отчетах, и первичные документы, подтверждающие указанные расходы. Дата авансового отчета должна быть не раньше даты приложенных документов, подтверждающих расходы.

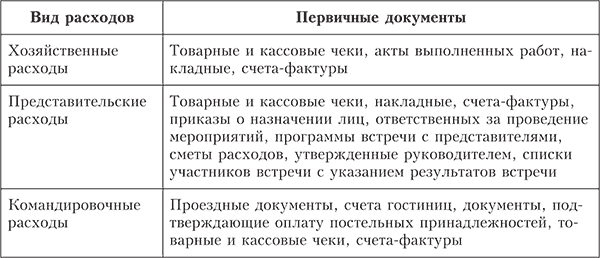

Перечень первичных документов, которые аудитор должен проанализировать для того, чтобы признать вышеуказанные расходы правомерными, приведен в табл. 8.1.

Отсутствие документов, подтверждающих расходы подотчетных лиц, является основанием для налоговых органов доначислить НДС, налог на прибыль.

Необходимо отметить, что с 28.06.2003[7] на всей территории Российской Федерации действует закон, который обязывает организации и индивидуальных предпринимателей осуществлять наличные денежные расчеты за реализованные товары, выполненные работы и оказанные услуги с применением контрольно-кассовой техники (далее – ККТ), включенной в государственный реестр.

Таким образом, ККТ применяется при всех наличных денежных расчетах с юридическими и физическими лицами, включая предоплату за оказание услуг, что и должен проконтролировать аудитор.

При принятии к учету авансового отчета подотчетного лица наличие чека ККТ как оправдательного документа по расходу подотчетных денежных сумм является обязательным.

Наиболее спорным моментом при проведении аудита подотчетных лиц является применение налогового вычета по НДС в части расходов на оплату проживания в гостинице. Налоговые органы требуют представлять счета-фактуры,[8] однако гостиницы отказываются их выдавать.

При оплате за наличный расчет подотчетными лицами услуг гостиниц (относящихся к расходам на наем жилого помещения) в период служебной командировки, услуг по перевозке работника к месту служебной командировки и обратно, включая услуги по предоставлению в пользование в поездах постельных принадлежностей, основанием для вычета суммы НДС, уплаченной по таким услугам, является бланк строгой отчетности с выделенной в нем отдельной строкой суммой налога, а при отсутствии бланка строгой отчетности основанием для вычета сумм НДС являются счет-фактура и документы, подтверждающие фактическую уплату суммы налога (в том числе кассовые чеки с выделенной в них отдельной строкой суммой налога).

Основанием для вычета сумм НДС, уплаченных за услуги по проезду к месту служебной командировки и обратно, включая услуги на пользование в поездах постельными принадлежностями при приобретении за наличный расчет подотчетными лицами проездных документов (билетов) к месту служебной командировки и обратно (пункт отправления и назначения которых находятся на территории Российской Федерации), является сумма НДС, выделенная в проездном документе (билете).

В бланках строгой отчетности, подтверждающих фактическую уплату суммы НДС по услугам гостиниц, по услугам по пользованию в поездах постельными принадлежностями (не включенными в стоимость проездного документа), в проездном документе (билете) выделение отдельной строкой соответствующей суммы НДС является обязательным условием для обоснования права на вычет.

Следовательно, наличие бланков строгой отчетности по оплате командировочных расходов является основанием для вычета по НДС.

Аудитору лишь остается собрать необходимый комплект документов, подтверждающих командировочные расходы.

Основные виды нарушений, которые могут быть выявлены в результате проведения расчетов с поставщиками, покупателями, дебиторами и кредиторами, подотчетными лицами:

– отсутствие договоров на поставку продукции (выполнение работ, оказание услуг), первичных документов, подтверждающих возникновение дебиторской (кредиторской) задолженности;

– нарушение порядка составления бухгалтерской отчетности в части формирования показателей о размере дебиторской (кредиторской) задолженности, нарушения в части составления первичных документов, подтверждающих формирование показателей о дебиторской (кредиторской) задолженности;

– отсутствие или ненадлежащее ведение аналитического учета, инвентаризации дебиторской (кредиторской) задолженности;

– несоблюдение порядка оформления и предъявления претензий по договорам;

– выдача денежных средств под отчет лицам, не отчитавшимся за ранее выданные суммы;

– отсутствие первичных документов, подтверждающих расходы подотчетных лиц;

– неправомерное применение налоговых вычетов по НДС в части расходов, понесенных подотчетными лицами.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Основной этап

Основной этап Основной задачей аудита учетной политики является изучение системы организации бухгалтерского учета. Аудитору необходимо установить, раскрыты ли в учетной политике следующие положения:– способ начисления амортизации основных средств.Амортизация

Основной этап

Основной этап На этом этапе аудитору необходимо проверить правильность оформления первичных документов, на основании которых в бухгалтерском учете отражаются операции по приобретению объектов ОС. В соответствии со ст. 9 Федерального закона «О бухгалтерском учете»

Основной этап

Основной этап На этом этапе подтверждается первичная оценка системы внутреннего контроля и бухгалтерского учета НМА, проверяются своевременность и полнота отражения в бухгалтерском учете операций с НМА при соблюдении требований законодательства Российской

Основной этап

Основной этап На этом этапе аудиторы на основе полученной информации заполняют тесты. По результатам тестирования оцениваются системы внутреннего контроля и бухгалтерского учета затрат на производство продукции. Оценка сравнивается с первоначальной оценкой,

Основной этап

Основной этап На данном этапе производится проверка сохранности наличных денежных средств в кассе. Аудитор должен установить, проводится ли инвентаризация кассы перед составлением годовой бухгалтерской отчетности, при смене материально ответственных лиц, при

Основной этап

Основной этап На данном этапе аудита финансовых вложений производятся подтверждение первичной оценки системы внутреннего контроля и бухгалтерского учета финансовых вложений, проверка своевременного и полного отражения в бухгалтерском учете операций с финансовыми

Основной этап

Основной этап При аудите дебиторской задолженности аудитор должен учитывать, что в ее состав входит задолженность:– поставщиков и подрядчиков по выданным им авансам, учтенная по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы

Основной этап

Основной этап Основной задачей аудита кредитов, займов и средств целевого финансирования является подтверждение информации о кредитах, займах, целевых средствах в их финансовой отчетности, аудитору необходимо изучить весь комплект представленной бухгалтерской

Основной этап

Основной этап На этом этапе при проверке сначала необходимо обратить внимание на наличие трудовых договоров, подписанных сторонами и заверенных печатью организации, а также первичных документов, которыми должны оформляться прием на работу (форма № Т-1), перевод

Основной этап

Основной этап На этом этапе производится углубленная проверка тех участков налогового учета, на котором выявлены проблемные зоны с учетом значения уровня существенности.Данный этап включает:– оценку правильности определения налогооблагаемой базы по ЕСН и

Основной этап

Основной этап На данном этапе проводится углубленная проверка участков налогового учета, на которых выявлены проблемные зоны с учетом значения уровня существенности. Для этого выполняются:– оценка правильности определения налогооблагаемой базы по НДС;– проверка

Основной этап

Основной этап На данном этапе проводится углубленная проверка участков налогового учета, в которых выявлены проблемные зоны с учетом значения уровня существенности. При этом:– оценивается правильность определения налогооблагаемой базы по налогу на

Основной этап

Основной этап На данном этапе проводится углубленная проверка правильности формирования постоянных и временных разниц.Под постоянными разницами понимаются доходы и расходы:– формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при

Основной этап

Основной этап На основном этапе аудитор, используя метод прослеживания, обобщает результаты процедур, выполненных на ознакомительном этапе, и оценивает влияние выявленных отклонений на следующие показатели формы № 2 «Отчет о прибылях и убытках»: выручка,

Основной этап

Основной этап Изучая виды деятельности, осуществляемые предприятием, аудиторы должны установить их соответствие видам деятельности, которые зафиксированы в уставе. Необходимо также проверить наличие всех лицензий.Аудитору следует убедиться, что изменение (уменьшение,

Основной этап

Основной этап На основном этапе аудита бухгалтерской отчетности необходимо изучить состав и содержание бухгалтерской отчетности. В настоящее время организации представляют в обязательном порядке квартальную и годовую бухгалтерскую отчетность. Годовой бухгалтерский

Бычкова Светлана Михайловна

Просмотр ограничен

Смотрите доступные для ознакомления главы 👉