Теория ограничений[17] – где тонко, там и рвется

Теория ограничений[17] – где тонко, там и рвется

В любом бизнесе в любой момент необходимо понимать, в чем состоит основная проблема, не позволяющая зарабатывать больше денег.

• Вы доктор-косметолог. У вас есть две пациентки – Маша и Люба.

Маша за процедуру платит 200 долларов, а Люба – 150. Но у Маши случай более тяжелый, и вы на нее расходуете целый тюбик импортного препарата для омоложения лица, а на Любу – всего полтюбика. Препарат дешевый, поэтому уровень его расхода непринципиален. Для вас Маша, конечно же, более выгодный клиент, чем Люба.

Теперь предположим, что ваш поставщик что-то перепутал и очередную партию данного препарата вы получите только через месяц. У вас остался всего один тюбик. И в этот момент неожиданно выяснится, что Люба более выгодный клиент. Ведь на ее обслуживании можно заработать 300 долларов, тогда как работа с Машей даст только 200. Выбор сделан: надо звонить Маше и рассказывать ей сказки о том, что вы срочно уезжаете в отпуск.

Мы видим, что понятие «выгодности» напрямую зависит от того, что именно является ограничением для бизнеса. Пока таковым было ваше время, Маша считалась более выгодным клиентом, но как только возникла проблема с поставкой препарата – им стала Люба.

Предприятия постоянно сталкиваются с тем, что определенные станки не справляются с нагрузкой, в то время как остальные задействованы только на 50 % своей мощности. Получение максимальной прибыли в таких условиях становится неочевидной задачей, полностью противоречащей общепринятым принципам планирования производства.

Теория ограничений играет существенную роль и в мире финансов.

• В 2009 году я встречался с представителями московского офиса крупнейшего швейцарского банка UBS. Наши взгляды на перспективы рынка облигаций, процентные ставки и ожидаемый уровень инфляции полностью совпадали. Тем не менее «Совкомбанк» покупал «короткие» облигации (с погашением до трех лет), а UBS – «длинные» (с погашением от трех до семи лет). «Длинные» бумаги обычно являются более доходными. Но в случае падения рынка они могут потерять в цене гораздо больше. Для UBS такие потери не страшны – они всегда могут рассчитывать на помощь материнского банка. А мы должны избегать убытков. Для нас величина потенциальных потерь – реальное ограничение. Поэтому мы были вынуждены покупать малодоходные, но зато менее рискованные бумаги.

Инвесторам надо хорошо разбираться, что является ограничением для роста мировой экономики.

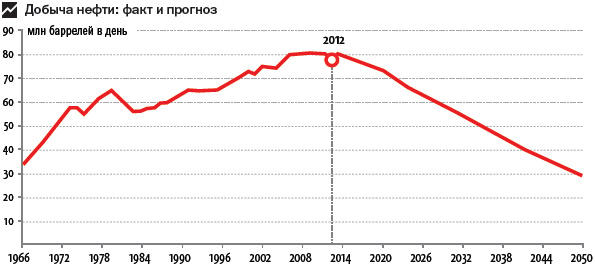

• Кончится когда-нибудь нефть или нет? Ответ на этот вопрос принципиально важен для нефтедобывающих стран и, в частности, для России. Некоторые утверждают, что потребление нефти растет такими темпами, что не за горами момент, когда будут исчерпаны основные месторождения и добыча начнет неуклонно снижаться. Их точка зрения отражена на диаграмме ниже.

Согласно этой диаграмме добыча нефти должна расти до 2012 года, а затем будет неуклонно падать.

С другой стороны, утверждают, что запасы нефти практически неисчерпаемы. Вопрос только в ее цене и скорости технологического прогресса. «Доказанных» запасов нефти – тех, которые выгодно разрабатывать уже сегодня, – 1,4 трлн баррелей. При текущем уровне потребления в 32 млрд баррелей в год их хватит на 40 с лишним лет. Но в реальности нефти гораздо больше.

Глава крупнейшей в мире нефтяной компании Saudi Aramco заявил[18] в 2006 году следующее:

«Помимо доказанных запасов в 1,2 трлн, мы получим 1 трлн баррелей от еще не разведанных месторождений. Улучшение технологий даст миру еще один триллион баррелей за счет уменьшения уровня потерь при разработке известных месторождений. Из нетрадиционных источников можно будет получить еще 1,5 трлн баррелей. Всего мы имеем почти 5 трлн баррелей запасов. Таким образом, нефти хватит еще на 140 лет при текущем уровне потребления. И это не считая горючих сланцев»[19].

В 2011 году он же оценил потенциальные запасы нефти в мире уже в 15 трлн баррелей. То есть запасы «черного золота», с его точки зрения, безграничны. Мы разделяем именно эту точку зрения – на нашем веку нефти будет предостаточно. Прекрасным предисловием к подобному спору является книга Дэниела Ергина «Добыча»[20].

Непонимание того, что реально сдерживает мировой рост, а что является лишь временной проблемой, приводит к печальным финансовым последствиям.

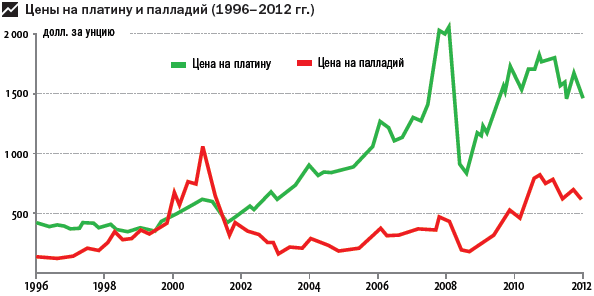

• Каталитический конвертер – устройство в выхлопной системе автомобилей, предназначенное для снижения токсичности отработанных газов. В их производстве используется палладий. Основным мировым производителем этого металла является Россия и, в частности, «Норильский никель». Гохран России[21] в 2001 году заявил, что вывоз палладия из страны будет ограничен. Цены на металл начали безудержно расти, и вскоре палладий стоил дороже платины.

Именно в этот момент компания Ford решила подстраховаться и купить впрок редкого металла. Идея оказалась неудачной. Вскоре цены упали на 75 %. Можно представить себе удивление акционеров Ford, когда им сообщили об убытке в 1 млрд долларов из-за операций с драгоценным металлом. Кто заработал эти деньги? Правильно, Михаил Прохоров, который в 2012 году баллотировался в президенты России.

Частному инвестору всегда важно понимать, что для него является самым значимым. Иногда это вовсе не общее количество денег. Предсказуемость потоков и наличие определенных сумм в конкретные моменты зачастую становятся гораздо более важными условиями.

1. У вас есть 20 тысяч долларов, и вам предстоит оплачивать учебу собственного сына в институте. Поступать он будет через три года. В этом случае вы должны купить облигации или положить деньги на банковский депозит, потому что не можете рисковать деньгами. Вам нужна конкретная сумма к конкретной дате.

2. Вам 45 лет. У вас есть лишние 100 тысяч долларов. Вы хотите увеличить свои пенсионные выплаты. В этом случае имеет смысл купить недвижимость и сдавать ее в аренду. Это надежный источник средств на многие годы. Стоимость недвижимости не упадет из-за обесценения валюты.

3. Вам 25 лет. Вы получили в качестве бонуса 10 тысяч долларов. Вы ничем не ограничены. Деньги можно вложить в акции. Во-первых, это интересно. Во-вторых, если вы правильно подберете портфель компаний, то много заработаете. В-третьих, даже потеряв часть суммы, вы будете иметь все шансы поправить свое финансовое положение в будущем.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3 Последствия банковской кредитной экспансии, не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите

3 Последствия банковской кредитной экспансии, не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите В этом разделе мы рассмотрим воздействие, оказываемое банками на производственную структуру,

Не устанавливайте себе ограничений и планок

Не устанавливайте себе ограничений и планок Не устанавливайте себе каких-либо ограничений и планок. Вы не можете предвидеть все результаты даже самого простого действия. Вы не знаете действия всех сил, которые привели в движение. Многое может зависеть от того, как вы

3 Последствия банковской кредитной экспансии, Не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите

3 Последствия банковской кредитной экспансии, Не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите В этом разделе мы рассмотрим воздействие, оказываемое банками на производственную структуру,

1. Австрийская школа: теория предельной полезности как теория ценообразования

1. Австрийская школа: теория предельной полезности как теория ценообразования Австрийская школа появилась в 70-х гг. XIX в. Самые яркие ее представители – Карл Менгер (1840 – 1921), Ойген (Евгений) Бем-Баверк (1851 – 1914) и Фридрих фон Визер (1851 – 1926). Они явились основателями

69. Теория фиксированных курсов и нормативная теория валютного курса

69. Теория фиксированных курсов и нормативная теория валютного курса Сторонники теории валютных курсов рекомендовали установить режим фиксированных паритетов валют, допуская их изменение лишь при фундаментальном неравновесии платежного баланса. Опираясь на

Уничтожение ограничений Гласса-Стигала

Уничтожение ограничений Гласса-Стигала Одним из первых действий Гринспена в качестве председателя ФРС состояло в призыве к отмене Акта Гласса-Стигала, за что горячо выступали его старые друзья в JP Morgan и Citibank. [5]Закон Гласса-Стигала, официально Закон о банках 1933 года,

2.5.6. Воздействие ограничений

2.5.6. Воздействие ограничений При защите свободного предприятия предполагается, что все ограничения на деятельность управляющих одинаково вредны и должны быть отвергнуты. Однако опыт показал, что одни ограничения вызывают меньше возражений, чем другие, а некоторые

3. Сила ограничений

3. Сила ограничений Художники, работающие над нашими фильмами, настолько сильно заботятся о каждой детали, что готовы тратить дни или даже недели на совершенствование того, что Кэтрин Сарафьян, продюсер Pixar, называет «эквивалентом монетки на ночном столике, которую вы

Уничтожение ограничений Гласса-Стигала

Уничтожение ограничений Гласса-Стигала Одним из первых действий Гринспена в качестве председателя ФРС состояло в призыве к отмене Закона Гласса-Стигала, за что горячо выступали его старые друзья в «Дж. П. Морган» и «Ситибанк». {876} Закон Гласса-Стигала (официально «Закон о

«Информация рвется на свободу»

«Информация рвется на свободу» Когда в анкете дело доходит до все более и более либеральных схем принятия решений (приближенных к точке идеального баланса), пристрастия становятся еще очевиднее. Когда подход можно описать фразой: «делиться соображениями с каждым

Основы классической теории ограничений

Основы классической теории ограничений Отвлечемся на время от Роя и его отеля и обратимся к теории. Существуют ли общие проблемы, с которыми сталкиваются все менеджеры?Собственно, таких ключевых проблем две, и они взаимосвязаны. Первая состоит в управлении сложной

При чем здесь теория ограничений?

При чем здесь теория ограничений? Я считаю, что все наши рассуждения шли в соответствии с пятью направляющими шагами ТОС. За фактор, которому должны быть подчинены все процессы, мы приняли полученную от руководства установку о недопустимости ни при каких обстоятельствах

Теория ограничений как инструмент работы со знаниями

Теория ограничений как инструмент работы со знаниями Господи, дай же ты каждому того, чего у него нет. Умному дай голову… Булат Окуджава Большинству руководителей знакомо ощущение, когда они находятся на пределе интеллектуальных возможностей и, столкнувшись со

1 Введение в теорию ограничений

1 Введение в теорию ограничений Глубинные знания должны прийти в систему извне и только по приглашению. Э.

Понятие ограничений системы

Понятие ограничений системы Предположим, что вы, менеджер, определились с целью системы и условиями, необходимыми для ее достижения. Теперь вы приблизились к цели? Если нет, можете ли вы что-то предпринять? Многие согласятся, что могли бы, например, быстрее двигаться к

Перемены и теория ограничений

Перемены и теория ограничений Деминг говорит о «преобразовании» – это слово само по себе несет понятие «перемены». Теория ограничений Голдратта по сути своей посвящена преобразованиям. Если вы будете следовать ее принципам и подходам, то сможете ответить на три главных