Уничтожение ограничений Гласса-Стигала

Уничтожение ограничений Гласса-Стигала

Одним из первых действий Гринспена в качестве председателя ФРС состояло в призыве к отмене Закона Гласса-Стигала, за что горячо выступали его старые друзья в «Дж. П. Морган» и «Ситибанк». {876} Закон Гласса-Стигала (официально «Закон о банках 1933 года») отделял коммерческую банковскую систему от уолл-стритовского инвестиционного и страхового банкинга. Изначально Закон Гласса-Стигала предназначался для обуздания трёх основных проблем, которые привели к жестокой волне банковских крахов и депрессии в 1930-е.

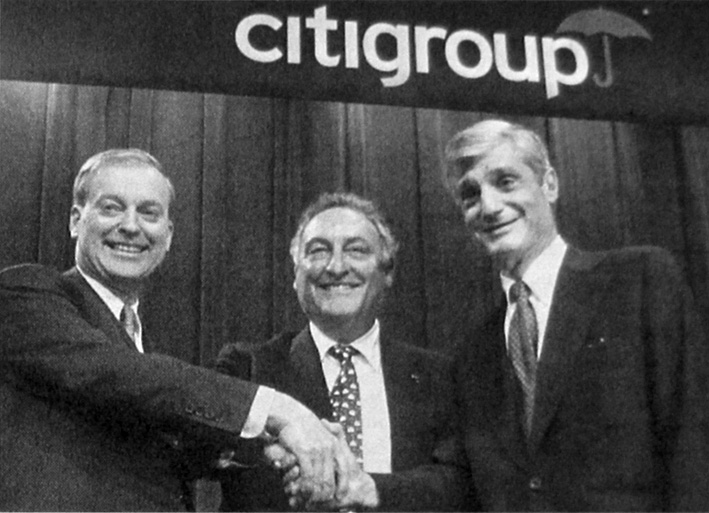

Рис. 18. В 1999 году глава «Ситигруп» Санди Вейл (в центре) при поддержке министра финансов администрации Клинтона Роберта Рубина (справа) добился отмены Закона Гласса-Стигала 1933 года

Одна из проблем, на которую он был направлен, состояла в том, что до 1929 года банки инвестировали свои активы в ценные бумаги с последующим риском для коммерческих и сберегательных вкладчиков в случае биржевого краха. Недоброкачественные займы выдавались банками для того, чтобы искусственно поддерживать цены на некоторые ценные бумаги или финансовые позиции компаний, в которые банк инвестировал свои собственные активы. Банковский финансовый интерес в собственности, ценообразовании или распределении ценных бумаг неизбежно искушал банковских чиновников давить на своих банковских клиентов, чтобы те инвестировали в бумаги, которые сам банк был вынужден продавать. Это был колоссальный конфликт интересов и приглашение для мошенничества и злоупотреблений. Та эпоха была справедливо названа «Ревущими двадцатыми», поскольку фондовый рынок с рёвом взлетел к новым завышенным максимумам.

Банки, которые предлагали услуги инвестиционного банкинга и инвестиционные фонды, стали субъектами конфликта интересов и других злоупотреблений, что приводило к нанесению ущерба собственным клиентам, в том числе заёмщикам, вкладчикам и банкам-корреспондентам. Закон Гласса-Стигала от 1933 года специально был принят, чтобы предотвратить это.

После отмены Закона в 1999 году, когда исчезли ограничения Гласса-Стигала, банки предлагали секьюритизированные ипотечные обязательства и аналогичные продукты через полностью принадлежащие им специализированные финансовые организации[49], которые они создавали, чтобы вывести риск «из банковской отчетности». Они были непосредственно и сознательно замешаны в том, что войдет в историю как величайшее финансовое мошенничество всех времен – мошенничество субстандартной секьюритизации.

Комментируя происхождение Закона Гласса-Стигала в 1930?х годах, гарвардский экономист Джон Кеннет Гэлбрайт отмечал:

«Конгресс был обеспокоен тем, что коммерческие банки в целом и банки-члены Федеральной резервной системы, в частности, понесли значительный урон в связи с падением фондового рынка отчасти из?за своего прямого и косвенного участия в торговле и владении спекулятивными ценными бумагами.

Законодательная история закона Гласса-Стигала свидетельствует о том, что Конгресс также задумывался и неоднократно фокусировался на более тонких опасностях, которые возникают, когда коммерческий банк выходит за рамки бизнеса, действуя в качестве попечителя или управляющего, и вступает в инвестиционный банковский бизнес либо непосредственно, либо путём создания филиалов, чтобы держать и продавать частные инвестиции.

В течение 1929 года один только инвестиционный дом «Голдман, Сакс и Ко.» организовал и продал почти на миллиард долларов ценных бумаг в трёх взаимосвязанных инвестиционных трестах: «Голдман Сакс Трейдинг Корпорэйшн», «Шенандо Корпорэйшн» и «Блю Ридж Корпорэйшн». Все они в конечном итоге обесценились до нуля». {877}

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

ГЛАВА 4. Уничтожение счетов-фактур

ГЛАВА 4. Уничтожение счетов-фактур Счет-фактура является документом, служащим подтверждением применения правомерности получения вычета по НДС у покупателя и документом, подтверждающим правильность исчисления НДС к уплате в бюджет у продавца. В соответствии со статьей 23

Уничтожение ограничений Гласса-Стигала

Уничтожение ограничений Гласса-Стигала Одним из первых действий Гринспена в качестве председателя ФРС состояло в призыве к отмене Акта Гласса-Стигала, за что горячо выступали его старые друзья в JP Morgan и Citibank. [5]Закон Гласса-Стигала, официально Закон о банках 1933 года,

7. Уничтожение народного государства имперской государственной властью

7. Уничтожение народного государства имперской государственной властью В середине 17 века восстание родоплеменной общественной власти украинской ветви древнерусской народности на Украине вызвало Великую Смуту во всей Речи Посполитой. Под воздействием православной

2.4. Хранение, списание и уничтожение документов

2.4. Хранение, списание и уничтожение документов Все документы, создающиеся в процессе деятельности учреждений, организаций, предприятий, фирм, содержат информацию, ценность которой различна. Значительная часть документов несет информацию, имеющую разовое значение,

Уничтожение культуры Chrysler: поучительная история

Уничтожение культуры Chrysler: поучительная история Все, кто наблюдал возрождение Chrysler под началом Ли Якокка, знают, каким плодотворным было его решение вложить деньги в создание модели K, которая стала базовой при разработке всех новых легковых автомобилей в 1980-е годы. Это

2.5.6. Воздействие ограничений

2.5.6. Воздействие ограничений При защите свободного предприятия предполагается, что все ограничения на деятельность управляющих одинаково вредны и должны быть отвергнуты. Однако опыт показал, что одни ограничения вызывают меньше возражений, чем другие, а некоторые

3. Сила ограничений

3. Сила ограничений Художники, работающие над нашими фильмами, настолько сильно заботятся о каждой детали, что готовы тратить дни или даже недели на совершенствование того, что Кэтрин Сарафьян, продюсер Pixar, называет «эквивалентом монетки на ночном столике, которую вы

Уничтожение сберегательных банков

Уничтожение сберегательных банков Шоковая терапия Волкера была взята на вооружение бездарным президентом Картером, который в марте 1980?го года охотно подписал беспрецедентный закон – «Закон об отмене регулирования депозитарных учреждений и кредитно-денежного

Уничтожение категории

Уничтожение категории Была и третья возможность – попросту игнорировать новичка, как Coke это долго делала в отношении Snapple. Когда Snapple только появилась, она позиционировала себя как более здоровую альтернативу содержащим сахар или его искусственные заменители

При чем здесь теория ограничений?

При чем здесь теория ограничений? Я считаю, что все наши рассуждения шли в соответствии с пятью направляющими шагами ТОС. За фактор, которому должны быть подчинены все процессы, мы приняли полученную от руководства установку о недопустимости ни при каких обстоятельствах

1 Введение в теорию ограничений

1 Введение в теорию ограничений Глубинные знания должны прийти в систему извне и только по приглашению. Э.

Понятие ограничений системы

Понятие ограничений системы Предположим, что вы, менеджер, определились с целью системы и условиями, необходимыми для ее достижения. Теперь вы приблизились к цели? Если нет, можете ли вы что-то предпринять? Многие согласятся, что могли бы, например, быстрее двигаться к

Перемены и теория ограничений

Перемены и теория ограничений Деминг говорит о «преобразовании» – это слово само по себе несет понятие «перемены». Теория ограничений Голдратта по сути своей посвящена преобразованиям. Если вы будете следовать ее принципам и подходам, то сможете ответить на три главных

Уничтожение инноваций с помощью дубинки

Уничтожение инноваций с помощью дубинки Кажущаяся назойливой бюрократия в действительности стремится делать больше, чем просто избегать катастроф, которые могут произойти из-за неэффективной координации. Действовать согласно бюрократическим правилам – это способ