5.3. Российские принципы

Объектами лизинга, т. е. видами оборудования, машин и техники, которые можно сдавать в аренду, являются элементы активной части основных фондов. В частности, в лизинг можно передавать практически любое имущество, если оно не используется в производственном цикле. Это означает, что между лизингом и ленд-лизом имеются определенные различия. В частности, в период Второй мировой войны по ленд-лизу в СССР завозилось большое количество продовольствия и сырья, которое впоследствии не подлежало оплате. Но это было практикой военных лет, которая в дальнейшем не повторялась.

Сравнивая типы поставлявшихся в период войны военной техники, оборудования, транспортных средств с послевоенным развитием лизингового рынка, удалось обнаружить, что практически все виды гражданской техники, конечно, в уже более усовершенствованном виде, пользуются постоянным спросом.

Как отмечает В.Д. Газман[343], историю развития лизинговых правоотношений в России можно условно разделить на три этапа.

Первый этап включает период с конца 1980-х до середины 1990-х гг., т. е. время, когда лизинговый продукт был импортирован в нашу страну из-за рубежа. Начало развитию лизинговых операций на отечественном рынке в современном понимании было положено благодаря внедрению арендных форм хозяйствования. Так, в 1988 г. было создано совместное советско-финское лизинговое СП «Арендмаш» по сдаче в аренду строительной техники инофирмам, работавшим в СССР. Сначала в лизинг сдавалось оборудование, необходимое компании-учредителю. Затем лизинговый продукт стал использоваться в более широких масштабах, и его потребителями стали предприятия и организации различных отраслей.

Международный лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения или реализации крупногабаритных универсальных станков, поточных линий, дорожно-строительного, кузнечно-прессового, энергетического оборудования, а также самолетов, морских судов, автотранспортных средств, вычислительной техники. В соглашениях, заключенных между советскими и иностранными партнерами, лизинг обычно фиксировался как аренда на определенный срок. По окончании или по истечении срока аренды по взаимному соглашению в качестве обязательного условия предусматривалось приобретение имущества арендатором. Например, таким способом Мин-флот СССР получил несколько сухогрузов, пассажирских судов и танкеров. Из автомобильного транспорта на условиях лизинга с последующим выкупом внешнеторговым объединением «Совтрансавто» были приобретены тягачи, рефрижераторы и тентовые полуприцепы, кузова, контейнерные шасси.

В негосударственных международных операциях лизинг применялся крайне незначительно. Это связано прежде всего с тем, что до конца 80-х гг. XX в. развитию такого вида услуг препятствовало отсутствие у советских предприятий иностранной валюты для оплаты оборудования. Как только были отменены ограничения на открытие валютных счетов, операции международного лизинга в нашей стране заметно оживились.

Ссылаясь на данные Центрального банка СССР, Т. Кларк отмечал, что в 1989 г. Советский Союз занял 32-е место на мировом рынке лизинговых услуг, причем объемы лизинговых операций в том году составили 400 млн. долл.13 На этом этапе стали формироваться первоначальные правила ведения лизинговых операций. Эти правила основывались на действовавшем законодательстве об аренде, некоторых правительственных нормативных документах, регулировавших деятельность международных лизинговых компаний с участием отечественных компаний, и, главное, на использовании зарубежного опыта. Были созданы первые российские лизинговые компании.

В тот период стоимость заключавшихся в течение года лизинговых договоров составляла всего несколько миллионов долларов. Характерными особенностями первого этапа были: чрезвычайно ограниченная возможность получения «длинных денег» (договоры кредита на срок свыше одного года составляли всего 3 %); высокая стоимость кредитных ресурсов (ставка рефинансирования достигала 150–200 % годовых); отсутствие законодательной базы по лизингу и льгот для участников лизинговых операций; объективно необходимый период ученичества лизинговому бизнесу (известны случаи, когда на учебу за рубеж выезжал весь состав лизинговой компании); разработка лизингодателями собственных лизинговых продуктов.

Второй этап хронологически охватывает промежуток с конца 1994 до середины 2001 г. Этот этап ознаменовался появлением российских законодательных и нормативно-правовых актов по лизингу. В первом нормативном документе – Указе Президента РФ от 17 сентября 1994 г. № 1929 «О развитии финансового лизинга в инвестиционной деятельности» давалось определение лизинга как «вида предпринимательской деятельности, направленного на инвестирование временно свободных или привлеченных финансовых средств в имущество, передаваемое по договору физическим и юридическим лицам на определенный срок». В качестве предметов лизинга рассматривалось любое движимое и недвижимое имущество, относящееся к основным средствам. Первоначально предполагалось, что предметом договора о лизинге могут быть имущественные права. В дальнейшем нематериальные активы так и не стали предметом лизинга, поскольку исходили из того, что они не являются вещью.

В течение последующих четырех лет был принят ряд правительственных постановлений, в соответствии с которыми предоставлялись льготы участникам лизинговых операций. В частности, в публично-правовых актах по лизингу в Российской Федерации были установлены коэффициенты ускоренной амортизации, одни из самых высоких в мире. Сделано это было для минимизации рисков лизингодателей и быстрейшего возврата им вложенных в лизинговый проект средств.

Первым законодательным актом по лизингу стал Гражданский кодекс, часть вторая которого, содержащая гл. 34 «Аренда» (п. 6, ст. 665–670), стала действовать с 1 марта 1996 г. Затем были приняты Федеральный закон от 8 февраля 1998 г. № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге» и Федеральный закон от 29 октября 1998 г. Na 164-ФЗ «О финансовой аренде (лизинге)», более поздняя версия его в редакции Федерального закона от 29 января 2002 г. № 10-ФЗ.

Востребованность лизинга в России обусловлена объективной необходимостью замены изношенных основных фондов, внедрения современных технологий на новом оборудовании. Лизинг стал постепенно приживаться на российской почве благодаря формированию правовых условий ведения этого бизнеса.

В течение второго этапа границы рынка лизинговых услуг в России существенно расширились. В реальную лизинговую деятельность были вовлечены многие тысячи участников из различных отраслей хозяйствования, в том числе сотни лизинговых компаний. В нашей стране стала образовываться лизинговая индустрия. По оценке, основанной на анализе данных более чем ста лизинговых компаний, стоимость ежегодно заключавшихся лизинговых договоров превысила 2 млрд. долл. Суммарно на долю этих компаний приходилось 73 % стоимости договоров, заключенных на российском рынке.

Второй этап можно подразделить на два подэтапа – до и после финансового кризиса 1998 г. Эта градация совпала с принятием Закона «О лизинге», его практическим использованием, разработкой новой версии этого закона и других законодательных актов, регулирующих лизинговую деятельность в России.

В докризисное время для отечественных лизингодателей постепенно открывался доступ к различным источникам заимствования, а для некоторых и к относительно недорогим зарубежным кредитным ресурсам, к коммерческому кредитованию.

По оценке Д. Блума, партнера американской юридической компании «Coudert Brothers», занимающейся оказанием правовой поддержки осуществлению многих лизинговых сделок, к 1997 г. Россия стала активным участником международного лизинга с участием коммерческих, а не государственных структур, когда более 80 % операций связано с арендой средств связи: оборудование сотовой связи, телекоммуникационных и мобильных телефонных сетей. По мнению многих пользователей, лизинг обеспечивает получение оборудования без его полной оплаты, позволяет организовать новое производство без привлечения крупных затрат. Лизинговая компания, аккумулируя заявки различных клиентов по большому количеству однородных видов оборудования (например, мини-пекарни), имеет значительно больше возможностей для согласования с поставщиками оборудования наиболее приемлемых, минимальных цен.

После кризиса многие российские лизинговые компании и лизинговый рынок в целом понесли потери. Хотя рост стоимости заключенных договоров продолжился, его темпы сократились, и в течение года рынок недосчитался порядка 300–400 млн. долл. Вместе. с тем в отличие от банков в лизинговых компаниях не было массового сокращения персонала. Руководители ведущих компаний сделали вывод, что в ближайшее время лизинг в России будет востребован в еще большей степени, чем до кризиса.

Несмотря на всю пагубность, кризис сыграл положительную роль для российского лизинга, привнеся ряд благоприятных и неожиданных на первый взгляд импульсов, которые сказались на стратегическом развитии отечественной экономики. И вот почему. Во-первых, банки вынуждены были менять ориентиры – быстрее переходить от операций с «короткими» деньгами к среднесрочному и долгосрочному кредитованию реального сектора экономики, т. е. к осуществлению инвестиций в производство. Для этой цели лизинг просто незаменим, поскольку предоставляет дополнительные гарантии лизингодателям. Во-вторых, выход из кризиса сопровождался развитием отечественного производства различных видов оборудования, усилением кооперационных связей с участниками лизинговых операций в ближнем и дальнем зарубежье. В-третьих, лизинговые компании, лизингополучатели, банки, страховщики, поставщики стали активно разрабатывать новые схемы финансирования и предоставления гарантий. В-четвертых, финансовый кризис высветил недостатки в законодательстве по лизингу, его слабые и спорные места.

Третий этап развития лизинга в нашей стране ознаменовался принятием новых законодательных актов, регулирующих проведение лизинговых операций; определенной экономической стабилизацией, проявившейся в ослаблении общей налоговой нагрузки; уменьшением величины налогообложения; улучшением условий кредитования лизинговых компаний; постепенным сокращением ставки рефинансирования и соответственно изменением стоимости заимствований, повышением инвестиционного рейтинга нашей страны; возобновлением зарубежного кредитования, возвратом на рынок многих потенциальных участников (российских и иностранных).

Определенное развитие получил лизинг, связанный с малым предпринимательством в области строительства и в агропромышленном комплексе. И хотя на долю лизингодателей, работающих с малыми предприятиями, приходится около 3 % от стоимости всех заключенных в России договоров лизинга, на самом деле значимость этих компаний для ближайшего будущего развития российской экономики очень велика, поскольку позволяет в короткие сроки включить в реальное производство большое количество предпринимателей, активно заинтересованных в создании новых принципов хозяйствования.

Лизинговые компании, осуществляющие свою деятельность в Российской Федерации, можно сгруппировать по двум принципам. Первый предусматривает разделение лизингодателей на шесть групп в зависимости от их учредителей:

• банков (российских и зарубежных). Действительно, лизинговая компания может сократить и значительно упростить свой путь к финансовым ресурсам, если ее учредителем выступит банк, который в свою очередь заинтересован в надежном заемщике, каковым является лизинговая компания. Обычно банки не только финансируют деятельность дочерних лизинговых компаний, но и направляют им потенциальных лизингополучателей из числа своих клиентов, которые обращаются в банк за кредитом[344]. С другой стороны, банки заинтересованы в расширении спектра предоставляемых ими банковских услуг, к коим относятся лизинговые операции. Банки также заинтересованы в минимизации налогообложения при приобретении. необходимого им оборудования, то есть они заинтересованы выступить в роли лизингополучателей. Те банки, которые сумели в ходе приватизации или несколько позднее приобрести пакеты акций интересных им компаний, также заинтересованы в минимизации расходов по техническому перевооружению и модернизации этих предприятий;

• производственных структур (предприятий, финансово-промышленных групп);

• государственных органов управления (как федеральных, так и региональных). При этом в значительной степени используются бюджетные средства, которые предоставляются лизингодателям по стоимости 1/2 или 1/4 от ставки рефинансирования Центрального банка России. Вместе с тем учредители могут потребовать участия лизинговой компании в проектах, которые не всегда являются для нее экономически выгодными;

• страховых компаний, которые заинтересованы в расширении лизингового бизнеса, поскольку это позволяет значительно увеличить объемы различных видов страхования;

• физических лиц;

• иных учредителей.

Величина лизинговых проектов, их количество, частота заключений договоров лизинга напрямую зависят от величины собственного капитала, а еще больше – от суммы активов кредитора, возможности банка не только самому предоставить необходимый кредит, но и выступить в качестве организатора синдицированного кредита, уполномоченного западных кредиторов или гаранта лизинговой сделки.

В соответствии с направлениями деятельности лизинговой компании и примерной схемой ее работы целесообразно создание следующих отделов: маркетинговых исследований; анализа и проектного финансирования лизинговых сделок; гарантийного обслуживания проектов; договорно-правовой работы и экспертизы; технического надзора; аудита и оценки имущества; бухгалтерии и расчетных операций. Расширение деятельности лизинговой компании повлияет на численность штатных и привлекаемых специалистов, на увеличение текущих расходов.

Группирование лизинговых компаний в Российской Федерации имеет определенные отличия от американских и европейских принципов дифференциации лизингодателей.

Консультационно-внедренческая компания «Гарантинвест» проводила с моим участием обследования развития лизинга в России по итогам 1998–2002 гг. Одними из целей этих обследований были определение видов техники, передаваемой в лизинг, расчет удельного веса ее стоимости, а также сопоставление современных поставок оборудования по лизингу с теми поставками, которые осуществлялись в рамках ленд-лиза.

Конечно, оборудование, которое поставлялось по ленд-лизу в 1940-е гг., по техническим характеристикам несопоставимо с оборудованием конца XX в. Например, тогда не было компьютеров. Однако номенклатуру сравнивать все же можно. Скажем, по ленд-лизу поставлялось такое имущество, как грузовые и легковые автомобили, средства связи, авиатехника, суда, тракторы, металлорежущие станки, паровозы, оборудование для нефтеперерабатывающих, шинных заводов и др.

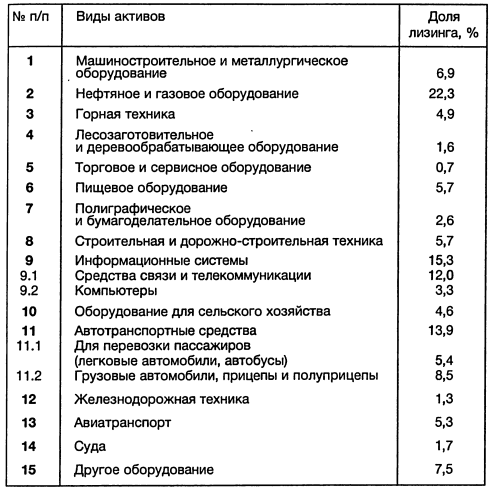

Приведенный выше перечень имущества можно сравнивать со структурой оборудования, представленной в табл. 5.5.

Среди машиностроительного и металлургического оборудования в лизинг передавались: оборудование для металлообработки (токарные, фрезерные, расточные станки, обрабатывающие центры), прессовое и сварочное оборудование, оборудование для электронной и электротехнической промышленности, для литья и термообработки и др.

Таблица 5.5

Структура лизинговых активов в 2001 г.

В секторе нефтяного и газового оборудования объектами лизинга становились: оборудование для нефте– и газодобычи (буровая техника, двигатели), оборудование для переработки и очистки нефти, для переработки газового конденсата, двигатели для перекачки газа, трубоукладчики, оборудование для геологоразведки, геофизическое оборудование.

Лизинг горной техники включал проходческие комбайны, золотодобывающую технику, тяжелую дорожную технику, экскаваторы, грохота, мельницы и др.

В состав передававшегося в лизинг лесозаготовительного и деревообрабатывающего оборудования входили: лесовозы, трелевочная техника, оборудование для лесозаготовки, оборудование по переработке леса (лесопилки), деревообрабатывающая техника, сушильные камеры, фрезерные станки, оборудование для производства широкоформатной фанеры и др. Объемы заключенных договоров лизинга за 2001 г. выросли в полтора раза.

В секторе торгового и сервисного оборудования лизинговые компании по заказу лизингополучателей приобретали: оборудование для упаковки жидких и сыпучих продуктов, технику для ведения торговых операций (весы, кассовые терминалы), складское оборудование (стеллажи, погрузчики), оборудование для химчисток, автосервисное оборудование и др.

Наиболее часто предметами лизинга пищевого оборудования были: линии по переработке пищевых продуктов, оборудование для производства кондитерских изделий, хлебопекарное оборудование, оборудование для изготовления макаронных изделий, для производства мясной и молочной продукции, для солодовен, для производства сахара, для производства детского питания, линии по розливу напитков, оборудование для переработки рыбы. В этом секторе рынка превалирует более короткий срок окупаемости инвестиционных проектов по сравнению с другими отраслями народного хозяйства, поэтому стоимость оборудования относительно невысока.

Среди строительного и дорожно-строительного оборудования преобладали: оборудование для производства цемента и бетона, строительных материалов; опалубка, бульдозеры (колесные, гусеничные), грейдеры, автокраны, подъемники, башенные краны, автобетоносмесители, линии по производству строительного и облицовочного материалов, оборудование для изготовления стеклопакетов, для производства мягкой кровли, техника для укладки асфальта, бетона и др. Как показывает зарубежная практика ведения лизингового бизнеса, сделки со строительным оборудованием – наиболее подходящие для оперативного лизинга.

Большой интерес зарубежные производители и поставщики проявляют к российскому рынку средств связи. Международные операторы и производители телекоммуникационного оборудования получают колосальные прибыли и наращивают экспансию на новые рынки, среди которых Россия, безусловно, представляется одним из самых перспективных.

Из сельскохозяйственной техники чаще всего в лизинг передаются зерно– и свеклоуборочные комбайны, тракторы, животноводческое оборудование, технологическое оборудование для агропромышленного и животноводческого комплексов.

Быстрыми темпами растет лизинг автотранспортных средств. Это обусловлено рядом причин. Во-первых, развитие рынка лизинговых услуг в целом ряде стран мира во многом определяется динамикой в секторе автотранспортных средств. Это не случайно. Исстари в аренду, в лизинг больше всего сдавались средства передвижения. Обновляемость этой техники одна из самых высоких среди всех активов. Во-вторых, многие лизинговые компании активизировали свою деятельность именно в этом секторе рынка только после того, как был отменен налог на приобретение автотранспортных средств. Более того, фактор уменьшения налогового бремени в ряде случаев стал по сути определяющим при создании новых специализированных лизинговых компаний. В-третьих, легковые и грузовые автомобили постоянно пользуются большим покупательским спросом. В большинстве своем автотранспортная техника является высоколиквидной, и, что очень важно, она может служить хорошим обеспечением для многих лизинговых сделок. В-четвертых, в России уже налажен достаточно приемлемый механизм их страхования.

По данным В.Д. Газмана[345], в 2001 г. удельный вес тех компаний, которые занимались лизингом автотранспортных средств для перевозки пассажиров (т. е. передавали в лизинг от нескольких штук до нескольких сотен автомобилей), в общем числе всех лизингодателей составил в России 58,9 %, а тех компаний, которые заключали договоры лизинга на поставку автомобилей для перевозки грузов, – 48,5 %. Значительно увеличилось количество лизинговых операций с автобусами. Причем активными инициаторами этих проектов часто

выступали администрации регионов. У многих лизингополучателей большим спросом пользовались немецкие, японские, шведские, чешские и российские легковые автомобили. Характерная особенность развития российского автолизинга – укрепление контактов лизинговых компаний и автосалонов. Некоторые дилеры крупных автозаводов сами стали выступать в качестве лизингодателей.

Кроме перечисленного нами, в лизинг передавались: оборудование для атомной промышленности, медицинская техника, оборудование для производства фармакологической продукции, оборудование для химической промышленности, водонасосное оборудование, мебель, оборудование для кондиционирования, банковское, швейное оборудование, фотолаборатории, оборудование для кинотеатров и др.

Анализ структуры оборудования, передаваемого в аренду в последние годы в нашей стране, позволяет утверждать, что почти все его крупные группы, поставлявшейся по лизингу в современных условиях, имели место и при поставках по ленд-лизу. Однако доля гражданской техники, поставлявшейся по ленд-лизу, была значительно меньше, чем военной. Правда, ряд видов оборудования имел двойное предназначение, т. е. мог использоваться как для гражданских, так и для военных нужд. Например, автотранспорт, трактора, средства связи и т. д.

Возникает вопрос: а передается ли в настоящее время в лизинг военное имущество? Если да, то насколько это похоже на операции межгосударственного лизинга, проводившиеся по ленд-лизу? Отвечая на этот вопрос, следует отметить, что передача в лизинг военной техники в настоящее время рассматривается на высшем государственном уровне. Так, в августе 1999 г. бывший в то время премьер-министром страны С.В. Степашин провел заседание комиссии правительства по военно-промышленным вопросам, на котором обсуждались проблемы и перспективы отечественного ВПК, вопросы взаимодействия по производству высокоточного оружия. С.В. Степашин высказал мнение, что проблемы ВПК нужно решать активнее, в том числе и с помощью лизинга[346].

Организация современного межгосударственного лизинга в военной технике получила определенное развитие в ходе подготовки и проведения визита Президента России В.В. Путина в Индию. Можно привести примеры со сдачей в лизинг четырех российских бомбардировщиков Ту-22МЗ и тяжелого авианесущего крейсера «Адмирал Горшков» для вооруженных сил Индии[347]. Поскольку в России поставки военной техники за рубеж жестко регулируются правительством, то в качестве лизингодателя выступает Российская Федерация, а в качестве лизингополучателя – Индия. Предусмотрено, что в конце срока договора бомбардировщики будут выкуплены по остаточной стоимости.

Соглашение о сдаче четырех бомбардировщиков Ту-22М3[348]имеет ясно выраженный политический оттенок. Они были созданы специально для борьбы с авианосцами, а недавнее (начиная с сентября 2001 г.) появление в Индийском океане американской военно-морской армады насторожило индийцев и серьезно повлияло на принятие решения официальным Дели. Кроме того, немалую роль сыграло очередное обострение индийско-пакистанских отношений. Таким образом, обострение внешних отношений положительно повлияло на реализацию российско-индийской программы военнотехнического сотрудничества. Планируется заключение лизингового соглашения на поставку нескольких российских самолетов дальнего радиолокационного дозора, обнаружения и наведения (А-50). За это соглашение Индия заплатит России 1,9 млрд, долл.[349]

Бывшие партнеры по ленд-лизу – Россия и США рассматривают возможность сдачи в лизинг плавучих АЭС мощностью 300–400 МВт. Их предусматривается строить на Севмашпредприятии в Северодвинске, тем самым решая проблему конверсии завода.

Все эти примеры свидетельствуют об использовании исторического опыта ленд-лиза, хотя и с существенной оговоркой – в мирное время.

Ряд важных принципов организации ленд-лиза предполагается использовать и при обращении с атомным топливом на основе договоров лизинга, позволяющих вести работы по временному технологическому хранению и рециклированию облученного ядерного топлива, полученного из-за рубежа, в том числе из США. Речь идет об использовании экономического механизма лизинга для утилизации отработанного ядерного топлива. Для реализации этой цели в 2001 г. Государственная дума Российской Федерации приняла поправки к трем законопроектам, а в начале 2002 г. Комитет по экологии Госдумы подготовил еще один законопроект, изменяющий Федеральный закон «Об использовании атомной энергии» (в части определения порядка ввоза в Российскую Федерацию и вывоза из Российской Федерации тепловыделяющих сборок ядерных реакторов и продуктов их переработки).

Необходимость принятия такого закона обусловлена тем, что пока у нас законодательно не установлены правила перехода права собственности и других вещных прав на отработанное ядерное топливо при лизинге. Неясно, кто выступает в качестве лизингодателя, лизингополучателя и продавца (поставщика), не определены статус лизинговых компаний и порядок осуществления контроля за ними, порядок осуществления лизинговых платежей. Непонятно, каким образом и на каких условиях бюджет будет получать средства от лизинговых компаний. Законопроектом предусмотрено, что ввозимые в Россию на временное технологическое хранение и (или) переработку тепловыделяющие сборки ядерных реакторов могут быть переданы в собственность Российской Федерации в соответствии с условиями контракта[350].

Некоторые эксперты и политики, включая министра атомной промышленности, утверждают (хотя, на мой взгляд, эти заявления не представляются достаточно убедительными), что такого рода законодательные шаги являются положительным импульсом для развития с помощью лизинга атомной энергетики и стабилизации энергетической системы страны в целом.

В целом схема проведения подобной лизинговой операции определена рядом условий. Например, Российская Федерация заключает с Соединенными Штатами договор лизинга тепловыделяющих сборок (TBC). Срок договора может быть 7 лет, поскольку именно на такой срок рассчитана амортизация этого имущества как основного средства, а может быть и короче, если использовать в соответствии с п. 7 ст. 259 Налогового кодекса в качестве льготы участнику лизинговой операции ускоренную амортизацию с коэффициентом не выше 3. Может возникнуть вопрос: ведь ТВС – это потребляемое в процессе производства имущество, как же оно может быть предметом лизинга? Ответ прост – все равно может. Дело в том, что Минатом России предложил считать ТВС и основным, и оборотным средством одновременно, в зависимости от использования. Так, если они экспортируются по договору лизинга, то в этом случае ТВС являются основным средством. Если используются внутри России – это оборотное средство.

В договоре лизинга ТВС предусматривается, что после его окончания имущество не будет выкупаться по остаточной стоимости лизингополучателем, как это обычно делается, а оно должно возвратиться к собственнику. В результате переработка тепловыделяющих сборок ядерных реакторов будет происходить не в США, а в России.

Определенную заинтересованность в расширении лизинговых операций в России с участием американского капитала проявляют государственные деятели США. Так, министр финансов Пол О’Нил, побывав в июле 2001 г. в Нижнем Новгороде, обсудил возможность провести лизинг американской сельскохозяйственной техники для нижегородского агропромышленного комплекса, а министр торговли Дональд Эванс, посетив Москву в октябре 2001 г., утвердил меморандум о сотрудничестве по осуществлению совместной работы над финансированием поставок американского оборудования на российский рынок, подписанный американским «Эксимбанком» и компанией «Дельта Лизинг» – дочерним предприятием инвестиционного фонда США – Россия. В соответствии с соглашением стороны намереваются разрабатывать лизинговую программу, направленную на расширение поставок американского производственного оборудования и оказание услуг малым и средним российским компаниям.

Существенными для Российской Федерации являются объемы лизингового бизнеса, которые приходятся на те договоры международного лизинга, что заключали с российскими лизингополучателями в 1996–2001 гг. более двух десятков компаний из Великобритании и США, в том числе «Caterpillar», «Empire Investments», «Motorola Credit Corporation», «Panax», «Xerox Leasing (Europe)», «UBK Holding», «Krueger Trade Inc.», «John Deer Credit», «Hewlett Packard», «First Atlantic Investments», «Romex Productions», «JCB», «MC ISS (Europe) Limited» и др.

В некоторых случаях в России создавались лизинговые компании-резиденты с американским или британским капиталом. Например, «РусЛизингСвязь» (с участием «Andrew Financial Service Corporation») в 1997 г., «Сити Лизинг» (дочерняя структура «Citibank» в Москве) в 2001 г., «Фалкон» (с участием «Case») в 1997 г.

Иногда для продвижения своего оборудования в Россию фирмы США и Великобритании заключают соглашения с российскими лизинговыми компаниями. Например, «Atlas Copco Wagner Inc.» заключила такой договор с компанией «Лизингпромхолд», «CisCo» – с «Райффайзен-лизинг» (Москва), «Petrofac» – с компанией «Авангард-лизинг» и др. Объектами таких соглашений стали средства связи и телекоммуникаций, горнодобывающее, строительное оборудование, нефтеперерабатывающий завод. Для организации подобного рода сделок в качестве агентства по страхованию экспортно-импортных операций привлекался «Эксимбанк» (США).

Анализ ситуации на рынке лизинговых услуг в России свидетельствует о постоянно наблюдаемой в течение уже нескольких лет динамичности его развития. Прирост объема лизинговых операций по стоимости заключенных в течение года договоров в 2001 г. составил 38,5 %, что значительно превышало прирост валового внутреннего продукта и объема промышленного производства (5–6 %). Такая динамика нашла соответствующее отражение и в международном рейтинге нашей страны. Если в 1995 г. Российская Федерация находилась почти в конце первой полусотни стран в мировом табеле о рангах, то в 2001 г. она поднялась на 24-е место, а в Европе наша страна была 14-й по объему лизинговых операций.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК