4.6. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с подотчетными лицами

4.6. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с подотчетными лицами

Нарушения авансовой дисциплины чаще всего проявляются в отсутствии приказа о назначении подотчетных лиц и установлении сроков представления отчетов по выданным авансам. Кроме того, очень часто не прилагаются к расходным кассовым ордерам утвержденные руководством заявления о выдаче подотчетных сумм. В отдельных случаях расходы по подотчетным суммам списываются по расходным кассовым ордерам без оформления их авансовыми отчетами.

Иногда, в оправдание израсходованных сумм при приобретении у других организаций имущества представляются только квитанции к приходным кассовым ордерам продавца и не прикладываются кассовые чеки. Это может быть расценено как отсутствие документального подтверждения расходов в нарушение требований ст. 5 Федерального закона от 22.05.2003 года № 54-ФЗ, которой установлено, что организации и индивидуальные предприниматели обязаны выдавать покупателям (клиентам) при осуществлении наличных денежных расчетов отпечатанные контрольно-кассовой техникой кассовые чеки.

Практически на каждом предприятии есть командировочные расходы. Они складываются из стоимости проезда, затрат на гостиницу и суточных. К сожалению, многие бухгалтеры свершают ошибки из-за незнания, можно ли принимать к вычету НДС, выделенный в железнодорожных или авиабилетах.

НДС по расходам на проезд к месту командировки и обратно принимается к вычету на основании билетов, в которых сумма налога выделена отдельной строкой. Счета-фактуры в данном случае не требуются, а записи в книгу покупок делаются на основании проездных документов. Разумеется, возмещать НДС вы можете, если командировка носила производственный характер и все документы (приказ, командировочное удостоверение, авансовый отчет) оформлены в соответствии с установленными требованиями. Если в билете сумма НДС не выделена, то определять ее расчетным путем вы не должны, так как Налоговым кодексом оговорены все возможные ситуации, в которых НДС начисляется (принимается к вычету) по расчетным ставкам. Командировки и связанные с ними расходы в их число не входят. Следовательно, если в билете сумма НДС не указана, у предприятия отсутствует право на вычет.

Если в проездном документе, который принесло вам подотчетное лицо, НДС вообще не упоминается, то всю стоимость билета нужно включить в состав прочих расходов, уменьшающих налогооблагаемую прибыль (Письмо МНС России от 4 декабря 2003 года № 03-1-08/3527/13-АТ995). Если же в билете написано «в том числе НДС 18 процентов», но сама сумма налога не указана, то в этом случае бухгалтеру необходимо самостоятельно рассчитать НДС и исключить его из стоимости билета. Однако ни принять к вычету, ни признать расходом при расчете налога на прибыль эту сумму нельзя.

Нередко бывает такая ситуация, когда работник получил деньги, приобрел товар, составил авансовый отчет, но неизрасходованный остаток в кассу не возвратил. Эту сумму бухгалтер удерживает из зарплаты работника по истечении месяца.

Первое, о чем вы должны помнить, что у работника не возникает материальная выгода. Ведь деньги он не вернул, а значит, какое-то время ими пользовался. Согласно ст. 212 НК РФ доходом в виде материальной выгоды признается:

• экономия на процентах за пользование заемными средствами, полученными от организаций или предпринимателей;

• экономия по сделкам, совершенным с взаимозависимыми лицами;

• экономия по сделкам с ценными бумагами (рассчитывается в особом порядке).

Иных источников материальной выгоды Налоговый кодекс не предусматривает. Поэтому никакого налога на доходы физических лиц с несвоевременно возвращенных подотчетных сумм вы удерживать не вправе.

Часто встречающейся ошибкой является и то, что предприятия не производят оприходование купленных подотчетными лицами за наличный расчет материалов с использованием счета 10 «Материалы», а сразу списываются в состав расходов основного производства, либо управленческих расходов.

Согласно Плану счетов бухгалтерского учета и Инструкции по его применению, счет 10 «Материалы» предназначен для обобщения информации о наличии и движении сырья, материалов, топлива, запасных частей, инвентаря, хозяйственных принадлежностей, тары и других ценностей организации (в том числе находящихся в пути и переработке). Материалы должны учитываться на счете 10 «Материалы» по фактической себестоимости их приобретения (заготовления) или учетным ценам.

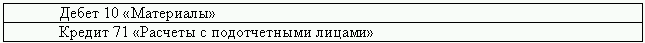

Приобретение материалов подотчетным лицом следует отражать бухгалтерскими записями:

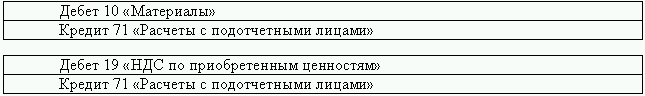

или, если в расчетных документах выделен НДС:

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1. Учет расчетов с подотчетными лицами

1. Учет расчетов с подотчетными лицами Подотчетные лица – работники предприятия, получающие денежные авансы на осуществление хозяйственных расходов и на затраты по случаю командировок. Порядок ведения кассовых операций определяет порядок выдачи денег под отчет.

12. Учет расчетов с подотчетными лицами

12. Учет расчетов с подотчетными лицами Подотчетные лица – работники предприятия, получающие денежные авансы на осуществление хозяйственных расходов и на затраты по случаю командировок. Порядок ведения кассовых операций определяет порядок выдачи денег под отчет.

1. Общие правила расчетов с подотчетными лицами

1. Общие правила расчетов с подотчетными лицами 1.1. Законодательное и нормативное регулирование расчетов с подотчетными лицами1.1.1. Общие положенияВ предпринимательской деятельности организаций весьма часто возникает необходимость осуществления расчетов наличными

4. Основные бухгалтерские проводки по учету расчетов с подотчетными лицами

4. Основные бухгалтерские проводки по учету расчетов с подотчетными

4.1. Порядок выявления и исправления ошибок, выявленных при отражении операций с основными средствами и нематериальными активами

4.1. Порядок выявления и исправления ошибок, выявленных при отражении операций с основными средствами и нематериальными активами При проверке правильности ведения учета основных средств часто встречаются такие нарушения, как не на все принятые основные средства

4.2. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету товарно-материальных ценностей (ТМЦ) и готовой продукции

4.2. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету товарно-материальных ценностей (ТМЦ) и готовой продукции Очень часто встречаются ошибки, когда оприходование и списание материалов производится с нарушением установленных

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов При проверке правильности ведения кассовых операций следует руководствоваться Порядком ведения кассовых операций в Российской Федерации,

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений При проверке правильности отражения операций по учету финансовых вложений рекомендуется проверить производится ли

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям Типичными ошибками при проверке правильности учета операций по учету расчетов с работниками по оплате труда является то,

4.7. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету затрат

4.7. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету затрат Законодательство РФ предъявляет к документальному оформлению затрат определенные требования.Первое, сделки между юридическими лицами согласно ст. 160 и ст.161 ГК РФ должны

4.8. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету уставного капитала и расчетов с учредителями

4.8. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету уставного капитала и расчетов с учредителями Цель проверки уставного капитала и расчетов с учредителями заключается в подтверждении законных оснований деятельности экономического

4.9. Порядок выявления и исправления ошибок, допущенных при формировании финансовых результатов деятельности предприятия

4.9. Порядок выявления и исправления ошибок, допущенных при формировании финансовых результатов деятельности предприятия Целью проверки финансовых результатов деятельности предприятия является определение соответствия применяемой промышленными предприятиями

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС)

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС) В настоящее время наиболее часто встречающимся нарушением, выявляемым налоговыми органами (с предъявлением организациям значительных санкций), являются недостатки, связанные с

3.2. Учет расчетов с подотчетными лицами

3.2. Учет расчетов с подотчетными лицами 3.2.1. Кто может выступать в качестве подотчетного лица?Подотчетными лицами могут выступать работники организации, получившие авансом наличные суммы денежных средств на предстоящие административно-хозяйственные и операционные

94. Учет расчетов с подотчетными лицами

94. Учет расчетов с подотчетными лицами Подотчетными лицами считаются работники предприятия, получающие авансом наличные денежные средства на предстоящие операционные, административные, командировочные расходы.Выдача наличных денег под отчет должна производиться из

5.3. Учет расчетов с подотчетными лицами (2-й ур.)

5.3. Учет расчетов с подотчетными лицами (2-й ур.) Подотчетные лица – работники учреждения, получившие под отчет наличные суммы денежных средств на предстоящие административно-хозяйственные и командировочные расходы.Авансы под отчет выдаются только лицам, работающим в