4.2. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету товарно-материальных ценностей (ТМЦ) и готовой продукции

4.2. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету товарно-материальных ценностей (ТМЦ) и готовой продукции

Очень часто встречаются ошибки, когда оприходование и списание материалов производится с нарушением установленных требований. Так, не оформляется должным образом на соответствующих унифицированных бланках материальный учет прихода и расхода (списания) материальных ценностей или же заполняются не все необходимые реквизиты этих форм.

Действующий порядок учета материальных запасов изложен в Методических указаниях по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 г. № 119н. В соответствии с ними порядок приемки и оприходования, отпуска и списания материалов устанавливается руководством организации. При этом следует учитывать и то, что материальный учет (отличается от бухгалтерского учета) должен осуществляться соответствующим подразделением, а вовсе не бухгалтерией. При этом поступающие материалы должны оформляться, как правило, путем составления приходных ордеров (типовая межотраслевая форма № М-4, утвержденная Постановлением Госкомстата России от 30.10.1997 г. № 71а. При установлении несоответствия поступающих материалов ассортименту, количеству и качеству приемку осуществляет назначаемая приказом руководителя организации комиссия с оформлением Акта о приемке материалов. Состав комиссии должен быть установить приказом руководителя организации.

Отпуск материальных ценностей должен оформляться с использованием лимитно-заборных карт (типовая межотраслевая форма № М-8), накладных (формы № 11 и № 15) и карточек складского учета формы № М-17, а списание материалов может производиться на основании акта расходов (списания).

Рекомендуется разработать в организации положение по учету материально-производственных запасов, отражающее специфику производства организации и соответствующее указанным Методическим указаниям. В таком положении целесообразно установить порядок установления норм расхода материалов на производство, порядок списания отходов, цен на готовую продукцию, должностных лиц, ответственных за разработку норм и цен.

Проверьте наличие приказа об определении круга материально ответственных лиц, договоров о материальной ответственности и сверьте, соответствует ли метод учета списания ТМЦ, фактически применяемый в организации, утвержденной в учетной политике

При формировании расходов, учитываемых при налогообложении, следует учитывать требования Налогового кодекса по документальному оформлению и экономической целесообразности произведенных расходов. Так, в утверждаемых нормах расхода материалов необходимо четко обосновывать объем технологических потерь сырья, материалов.

Убедитесь в правильности оприходования ТМЦ путем сверки итоговых сумм, отраженных в ведомостях учета ТМЦ, с данными других регистров (по расчетам с поставщиками и подрядчиками, учредителями и т. д.) и с данными Главной книги.

Дебетовое сальдо по счету 60 «Расчеты с поставщиками и подрядчиками» должно отражать стоимость оплаченных материалов, оставшихся на конец месяца в пути или не вывезенных со склада поставщика. Это сальдо в конце месяца перечисляется в дебет счета 10 «Материалы» без оприходования их на складах. В начале следующего месяца эти суммы сторнируются и числятся в текущем учете снова как дебиторская задолженность по счету 60, пока эти материалы не будут приняты и оприходованы. При учете материалов по учетным ценам необходимо убедиться, что на счете 16 «Отклонения в стоимости материалов» отражается разница между фактической стоимостью ТМЦ и учетной их стоимостью. Общий итог остатков в суммарном выражении по каждому счету сальдовой ведомости на конец месяца должен соответствовать остаткам на конец месяца, приведенным в ведомости учета ТМЦ. Сопоставление производится по каждому складу в отдельности на 1-е число проверяемого периода. Общие обороты выбытия ТМЦ за месяц по всем складам и остатки ТМЦ на конец месяца, приведенные в ведомости, сверьте с кредитовым оборотом и остатком по счету 10 «Материалы» в Главной книге. Если есть расхождения, необходимо выявить причину и исправить ошибку.

Завершающим этапом проверки использования ТМЦ является установление обоснованности отклонений в стоимости материалов на выпуск готовых изделий. По ведомости учета материальных ценностей, товаров, тары проверяется техника расчета отклонений, правильность подсчета среднего процента отклонений по направлениям, материалам, включая и остаток их на складе.

В связи с изменениями, внесенными Федеральным законом от 06.06.2005 г. № 58-ФЗ в ст. 320 НК РФ бухгалтера очень часто допускают нарушения в порядке списания транспортных расходов. В связи с этим помещаю ниже следующие рекомендации по учету транспортных расходов.

Торговые организации имеют право самостоятельно определять порядок бухгалтерского учета транспортных расходов в случае, если они не включены в цену товара, установленную договором. Пунктом 6 ПБУ 5/01 предусмотрено, что их можно включить в себестоимость товаров, а пунктом 13 – в состав расходов на продажу.

В налоговом учете расходы по доставке товаров до склада покупателя с 01 января 2006 года также можно учитывать вышеназванными двумя способами (ст. 320 НК РФ). Для того, чтобы понять какой из вариантов вам больше всего подходит, сравним эти два способа между собой.

Включение транспортных расходов в себестоимость часто оказывается проблематичным для бухгалтера. Дело в том, что при включении этих затрат в себестоимость их общую сумму бухгалтеру нужно распределить между всеми наименованиями закупленных товаров. А это достаточно трудоемкий процесс, потому что часто на практике в сопроводительных документах поставщиков указываются товары нескольких (иногда нескольких десятков) наименований. Кроме того, очень часто бывает так, что транспорт используется сразу для нескольких целей. Поэтому в общих случаях все-таки целесообразнее списывать транспортные расходы вторым способом, то есть включать в издержки обращения в налоговом учете и в состав расходов на продажу в бухгалтерском учете.

Теперь рассмотрим, как учитываются транспортные расходы по доставке товаров в издержках обращения в налоговом учете. Расходы по торговым операциям, согласно ст. 320 НК РФ, подразделяются на прямые и косвенные. Суммы расходов на доставку товаров до склада покупателя (транспортные расходы), если они не включены в цену приобретения товаров, относятся, как и сама цена приобретения, к прямым расходам. Все остальные расходы, за исключением внереализационных, в том числе и транспортные, связанные с реализацией товаров, при исчислении налога на прибыль признаются косвенными. Они списываются полностью в том периоде, в котором были реализованы товары (пп. 3 п. 1 ст. 268 НК РФ).

Прямые транспортные расходы по доставке включаются в затраты на конец месяца в той части, которая относится к реализованным товарам по состоянию на конец месяца.

Остаток транспортных расходов, приходящийся на нереализованные товары определяется по среднему проценту:

Пср. = (ТРн + ТРм / Рм + Ок) х 100 %,

где ТРн – сумма прямых транспортных расходов, приходящихся на остаток нереализованных товаров на начало месяца;

ТРм – прямые транспортные расходы за месяц;

Рм – покупная стоимость товаров, реализованных за месяц;

Ок – стоимость приобретения остатка нереализованных товаров на конец месяца.

Обратите внимание: в новой редакции ст. 320 НК РФ при расчете среднего процента теперь используется понятие нереализованные товары, включающее в себя не только товары на складе (как в старой редакции), но и отгруженные, но не реализованные товары. Таким образом, противоречие в порядке распределения прямых транспортных расходов, содержащееся в п. 2 ст. 318 НК РФ и ст. 320 НК РФ устранено.

Далее определяется сумма прямых транспортных расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка нереализованных товаров на конец месяца:

ТРк = Ок х Пср. / 100

Например, торговая организация ООО «Купец» в августе 2006 года закупила товаров на сумму 1 552 000,00 руб. (в том числе НДС – 236 746,00 руб.). Реализовано товаров на сумму 950 000,00 руб. (без НДС).

На начало месяца: стоимость нереализованных товаров составляла 280 000,00 руб., величина транспортных расходов, приходящаяся на нереализованные товары на начало августа составила 15 000,00 руб. Сумма транспортных расходов по доставке товаров за август 2006 года составила 53 480,00 руб. (в том числе НДС – 8 158,00 руб.).

Остаток нереализованных товаров на 1 сентября 2006 года составил 645 254,00 руб. (280 000,00 руб. + (1 552 000,00 руб. – 236 746,00 руб.) – 950 000,00 руб.).

Сумма транспортных расходов, которую нельзя списать на расходы для целей налогообложения в августе, рассчитаем следующим образом:

((15 000,00 руб. + (53 480,00 руб. – 8 158,00 руб.))/(950 000,00 руб. + 645 254,00 руб.))*645 254,00 руб. = 24 399,00 руб.

Таким образом, величина транспортных расходов, на которую в августе можно уменьшить налогооблагаемый доход, составит 35 923,00 руб. (15 000,00 руб. + (53 480,00 руб. – 8 158,00 руб.) – 24 399,00 руб.

В бухгалтерском учете, если организация включает затраты по доставке товаров в состав расходов на продажу, то согласно п. 9 ПБУ 10/99 «Расходы организации», утвержденное Приказом Минфина России от 06.05.1999 г. № 33н, она вправе эти затраты полностью учесть в себестоимости проданных товаров. То есть, согласно Плану счетов и Инструкции по его применению, по окончании месяца все расходы, собранные на счете 44 «Расходы на продажу», могут списываться на дебет счета 90 «Продажи». При этом на конец месяца счет 44 будет иметь нулевое сальдо.

Например, воспользуемся данными предыдущего примера. При этом согласно приказу об учетной политике в бухгалтерском учете транспортные расходы по доставке учитываются в составе расходов на продажу на счете 44 «Расходы на продажу» и списываются на себестоимость продаж полностью.

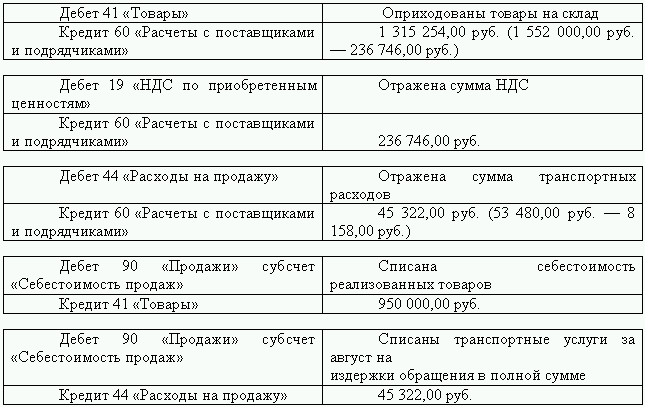

Хозяйственные операции торговой организации ООО «Купец» в августе 2006 года будут отражены следующими записями:

Таким образом, наглядно продемонстрировано различие в оценке транспортных расходов при включении в себестоимость товаров и при включении в состав расходов на продажу.

Проверку операций по учету готовой продукции и ее реализации производят на основании ведомости выпуска готовой продукции, в которой:

• по первичным документам (приемо—сдаточным накладным или актам) в течение отчетного месяца накапливаются данные о выпуске готовой продукции;

• из аналитического учета к счету 20 «Основное производство» переносятся и суммируются данные по фактической производственной себестоимости готовой продукции по видам.

Проверьте правильность расчета отклонений плановой и фактической себестоимости выпущенной продукции по ведомости выпуска готовой продукции по каждому виду и по всему объему. Итоговые показатели о себестоимости продукции из накопительной ведомости выпуска готовой продукции необходимо сверить с аналогичными показателями в журнале – ордере № 10.

Проверку достоверности данных о выпуске готовой продукции можно проводить путем взаимного контроля на оприходование готовой продукции с документами на отпуск материалов в производство и по учету труда и его оплаты (сменные рапорты, маршрутные листы).

Вам необходимо проверить записи по отпуску и реализации готовой продукции в ведомости № 16 «Учет движения готовых изделий, реализации продукции и материальных ценностей»:

• правильность переноса в ведомость остатков нереализованной продукции из ведомости за прошлый месяц;

• обоснованность записей в текущем месяце об отгрузке по первичным документам, приложенным к отчетам материально ответственных работников;

• соответствие данных по оплате платежных документов покупателями банковским данным.

Для проверки достоверности расчетов по исчислению фактической себестоимости реализованной продукции используют журнал – ордер № 11 и ведомость № 16. По первому разделу ведомости № 16 проверяется правильность исчисления процентного отношения фактической себестоимости остатка и поступившей из производства готовой продукции к стоимости ее по учетным ценам. Полученный показатель используют для последующей проверки расчета фактической себестоимости отгруженной продукции.

Необходимо также проверить правильность включения в расчет остатка готовой продукции на складе на конец месяца и исчисления его фактической себестоимости согласно исчисленному проценту. Для определения фактической себестоимости отгруженной продукции к остатку продукции на начало месяца по фактической себестоимости прибавляется продукция, поступившая на склад за месяц по фактической себестоимости, и вычитается исчисленная фактическая себестоимость остатка продукции на конец месяца на складе.

Хотелось бы немного остановиться о правильности отражения излишков товаров, выявленных в ходе проведения инвентаризации.

Отражение в налоговом учете в составе себестоимости реализованных покупных товаров, учетной стоимости реализованных излишков является неправомерным.

Согласно п.1 ст.254 НК РФ к материальным расходам относятся, в частности, затраты налогоплательщика на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг).

Пунктом 2 ст. 254 НК РФ установлено, что стоимость товарно-материальных ценностей, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета сумм налогов, подлежащих вычету либо включаемых в расходы, включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей (п.2 ст.234 НК РФ).

Учитывая, что расходы на приобретение имущества в виде излишков товаров, выявленных в результате инвентаризации, отсутствуют, доходы от реализации этих излишков на их рыночную стоимость не уменьшаются.

Согласно п.20 ст.250 НК РФ внереализационными доходами налогоплательщика признаются доходы в виде стоимости излишков товарно-материальных ценностей и прочего имущества, которые выявлены в результате инвентаризации.

Статьей 274 НК РФ установлено, что внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст.40 Кодекса. При этом рыночные цены определяются в порядке, аналогичном порядку, установленному абз.2 п.3, а также п.п. 4 – 11 ст.40 НК РФ, на момент реализации или совершения внереализационных операций без включения в них налога на добавленную стоимость и акциза (в рассматриваемом случае – на дату проведения инвентаризации). Рыночной ценой товара согласно п.4 ст.40 НК РФ признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров в сопоставимых экономических (коммерческих) условиях.

Следовательно, сумма излишка товаров, выявленная при инвентаризации, исходя из рыночной стоимости на дату проведения инвентаризации, образует внереализационный доход организации для целей налогообложения.

Оценка рыночной цены на продукцию может быть осуществлена в соответствии с Федеральным законом от 29.07.1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» оценщиком, получившим лицензию в установленном порядке.

Кроме того, при определении рыночных цен товара учитывается информация о заключенных на момент реализации этого товара (в рассмотренном случае – на момент признания внереализационных доходов) сделках с идентичными (однородными) товарами в сопоставимых условиях. В частности, учитываются такие условия сделок, как количество (объем) поставляемых товаров, сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные разумные условия, которые могут оказывать влияние на цены.

В соответствии с п. 3 ст. 12 Федерального закона от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» и п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 г. № 34н, выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке: излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации.

Таким образом, с точки зрения внереализационных доходов расхождений в бухгалтерском и налоговом учете не возникает, так как в том и в другом учете признается доход по рыночной стоимости. Также не будет расхождений с точки зрения признания выручки от реализации излишков в бухгалтерском и налоговом учете.

Разница возникает при определении стоимости реализованных товаров. В налоговом учете стоимость излишков не учитывается при определении стоимости реализованных товаров, то есть при списании реализованных излишков их налоговая стоимость признается равной нулю.

В бухгалтерском же учете выявленные в ходе инвентаризации излишки принимаются к учету в качестве товаров, и их стоимость списывается при реализации. В результате чего между данными бухгалтерского и налогового учета возникает постоянная разница.

По поводу учета товаров, полученных безвозмездно. Для целей налогового учета порядок учета товаров, полученных безвозмездно аналогичен учету излишков: при принятии к учету безвозмездно полученных товаров возникает внереализационный доход в размере рыночной стоимости указанных ценностей, а при реализации безвозмездно полученных товаров их рыночная стоимость не учитывается в стоимости реализованных товаров.

При этом следует учитывать, что если организация определяет дату получения доходов по методу начисления, то согласно пп. 1 п. 4 ст. 271 НК РФ безвозмездно полученные товарно-материальные ценности (ТМЦ) должны учитываться в составе налогооблагаемой прибыли на дату подписания акта приемки-передачи товаров.

В бухгалтерском учете товары, полученные безвозмездно, учитываются в составе ТМЦ по фактической себестоимости, определяемой исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету. При этом под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов (п. 9 ПБУ 5/01). Кроме того, в соответствии с п. 11 ПБУ 5/01 в фактическую себестоимость полученных безвозмездно ТМЦ включаются также фактические затраты организации на доставку и приведение их в состояние, пригодное для использования, перечисленные в п. 6 ПБУ 5/01.

Рыночная стоимость ТМЦ, полученных безвозмездно, при приобретении на них права собственности отражается по дебету счета учета ТМЦ (Дебет счета 10 «Материалы» или 41 «Товары») в корреспонденции со счетом 98 «Доходы будущих периодов», субсчет «Безвозмездно полученные ценности».

Таким образом, при безвозмездном получении ТМЦ, их рыночная стоимость может формировать налогооблагаемую прибыль в одном отчетном периоде (в момент получения ТМЦ), а бухгалтерскую прибыль – в другом отчетном периоде (в момент реализации или использования безвозмездно полученных ТМЦ), что приводит к образованию временной вычитаемой разницы, а следовательно к образованию отложенного налогового актива.

По мере признания в бухгалтерском учете доходов от безвозмездного получения ТМЦ будут погашаться вычитаемые временные разницы и налоговый актив.

В результате того, что признанная в бухгалтерском учете в себестоимости продаж стоимость товаров, ранее полученных безвозмездно, не уменьшает доход от продажи, определяемый для целей исчисления налога на прибыль, как отчетного, так и последующих отчетных периодов, в бухгалтерском учете организации по мере реализации (использования) ТМЦ признается постоянная разница.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

7.2. АУДИТ СОХРАННОСТИ ТОВАРНО-МАТЕРИАЛЬНЫХ ЦЕННОСТЕЙ

7.2. АУДИТ СОХРАННОСТИ ТОВАРНО-МАТЕРИАЛЬНЫХ ЦЕННОСТЕЙ Проверка сохранности и использования товарно-материальных ценностей на предприятии, как правило, начинается знакомством с работой материального отдела бухгалтерии. Предметом внимания аудитора являются: состав,

4.1. Порядок выявления и исправления ошибок, выявленных при отражении операций с основными средствами и нематериальными активами

4.1. Порядок выявления и исправления ошибок, выявленных при отражении операций с основными средствами и нематериальными активами При проверке правильности ведения учета основных средств часто встречаются такие нарушения, как не на все принятые основные средства

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов

4.3. Порядок выявления и исправления ошибок, выявленных при отражении операций по ведению кассовых операций и расчетных счетов При проверке правильности ведения кассовых операций следует руководствоваться Порядком ведения кассовых операций в Российской Федерации,

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений

4.4. Порядок выявления и исправления ошибок, выявленных при отражении операций по отражению хозяйственных операций по учету финансовых вложений При проверке правильности отражения операций по учету финансовых вложений рекомендуется проверить производится ли

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям

4.5. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с персоналом по оплате труда и по прочим операциям Типичными ошибками при проверке правильности учета операций по учету расчетов с работниками по оплате труда является то,

4.6. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с подотчетными лицами

4.6. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету расчетов с подотчетными лицами Нарушения авансовой дисциплины чаще всего проявляются в отсутствии приказа о назначении подотчетных лиц и установлении сроков представления отчетов

4.7. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету затрат

4.7. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету затрат Законодательство РФ предъявляет к документальному оформлению затрат определенные требования.Первое, сделки между юридическими лицами согласно ст. 160 и ст.161 ГК РФ должны

4.8. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету уставного капитала и расчетов с учредителями

4.8. Порядок выявления и исправления ошибок, выявленных при отражении операций по учету уставного капитала и расчетов с учредителями Цель проверки уставного капитала и расчетов с учредителями заключается в подтверждении законных оснований деятельности экономического

4.9. Порядок выявления и исправления ошибок, допущенных при формировании финансовых результатов деятельности предприятия

4.9. Порядок выявления и исправления ошибок, допущенных при формировании финансовых результатов деятельности предприятия Целью проверки финансовых результатов деятельности предприятия является определение соответствия применяемой промышленными предприятиями

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС)

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС) В настоящее время наиболее часто встречающимся нарушением, выявляемым налоговыми органами (с предъявлением организациям значительных санкций), являются недостатки, связанные с

2.3.2. Бюджет прямых материальных затрат (бюджет закупок основных материалов и запасов товарно-материальных ценностей)

2.3.2. Бюджет прямых материальных затрат (бюджет закупок основных материалов и запасов товарно-материальных ценностей) Имея данные об объемах производства можно приступить к разработке бюджета прямых материальных затрат.Бюджет прямых материальных затрат и

22. Учет товарно—материальных ценностей

22. Учет товарно—материальных ценностей При формировании учетной политики в отношении ТМЦ предприятие решает два вопроса:1) по какой цене учитывать товары, сырье и материалы на складе;2) по какой цене и в каком порядке списывать ТМЦ со склада.Первый вопрос связан с тем,

Глава 3. Типичные ошибки по учету товарно-материальных ценностей

Глава 3. Типичные ошибки по учету товарно-материальных ценностей Часто встречаются ошибки, когда оприходование и списание материалов производится с нарушением установленных требований. Так, не оформляется должным образом на соответствующих унифицированных бланках

Пример 21. Порядок отражения выявленных при инвентаризации товарно-материальных ценностей

Пример 21. Порядок отражения выявленных при инвентаризации товарно-материальных ценностей В бухгалтерском учете выявленные при инвентаризации товарно-материальных ценностей (расхождение между фактическим наличием имущества и данными бухгалтерского учета)

57. Инвентаризация товарно-материальных ценностей

57. Инвентаризация товарно-материальных ценностей Инвентаризация ТМЦ должна проводиться в порядке расположения ценностей в данном помещении.При хранении ТМЦ в разных изолированных помещениях у одного материально ответственного лица инвентаризация проводится

Полная инвентаризация товарно-материальных ценностей

Полная инвентаризация товарно-материальных ценностей В некоторых случаях для выявления возможных злоупотреблений, хищений и иных негативных проявлений необходимо провести полную инвентаризацию хранящихся на складе товарно-материальных ценностей.Следует отметить,