Инвестиционные решения

Инвестиционные решения

Компания может осуществлять множество инвестиционных проектов. Работа финансового менеджера заключается в оказании помощи руководству по оценке инвестиционных проектов, ранжировании их и осуществлении правильного выбора. МВА называют эту деятельность бюджетированием капиталовложений.

В главе «Количественный анализ» на примере компании Quaker Oats описаны методы принятия решения о целесообразности или нецелесообразности покупки нового оборудования для дробления овса. Менеджеры компании использовали метод дисконтирования денежных потоков для расчета чистой приведенной стоимости проекта. В главе, посвященной маркетингу, для оценки решения о выпуске новой марки кофе на рынок использовался более простой критерий – период окупаемости капиталовложений. Однако по некоторым инвестиционным проектам финансовый анализ неуместен. Например, пожертвования на благотворительные цели обеспечивают получение компанией нематериальных выгод, самостоятельно оценить которые менеджеры финансового отдела не могут.

Любое инвестиционное решение подпадает под одну из трех основных категорий:

• Принятие или отказ от отдельного инвестиционного предложения.

• Выбор в пользу одного инвестиционного проекта и против другого.

• Рационализация капитала. Выбор конкретных проектов в условиях ограниченного ресурса инвестиций.

Каждая компания использует собственные критерии рационального использования ограниченных ресурсов. Основные критерии МВА:

• Срок окупаемости.

• Чистая приведенная стоимость.

Метод срока окупаемости. Многие компании считают, что наилучшим способом оценки целесообразности инвестиционного проекта является расчет времени, которое потребуется для возврата вложенных средств:

Аналитику не составит труда рассчитать сроки окупаемости и выработать простое решение: принять или отвергнуть инвестиционный проект в зависимости от требующегося срока окупаемости. Проекты, соответствующие этому параметру, принимаются, остальные отвергаются. К примеру, менеджеры небольшой компании могут считать, что все трудо– и энергосберегающие устройства должны окупаться максимум за три года, все новое оборудование – за восемь лет, а исследовательские проекты – за десять. Подобные требования основаны на мнении руководства компании, их опыте и нежелании рисковать.

Принимая проекты с более длительным сроком окупаемости, руководство соглашается с более высоким уровнем риска. Чем длительнее период окупаемости, тем ненадежнее и рискованнее инвестиционный проект. Это схоже с применяющимся к облигациям критерием дюрации: чем больше времени требуется инвестору для возврата половины своих вложений в облигации, тем они рискованнее.

Применение в качестве критерия срока окупаемости желательно, так как его легко рассчитывать и использовать, он понятен. Однако при этом игнорируется распределение потоков денежных средств во времени и, соответственно, временная стоимость денег. Проекты со значительно различающейся структурой денежных потоков могут иметь одинаковый период окупаемости. Например, исследовательский проект, предусматривающий возмещение инвестиций в размере $100 000 тремя равными платежами по $33 333 в течение трех лет, имеет такой же период окупаемости, как и проект с полным возвратом такой же инвестированной суммы в конце трехлетнего периода.

Еще один недостаток этого критерия заключается в том, что игнорируются поступления денежных средств после полного возмещения вложений. Что, если исследовательский проект стоимостью $100 000 с трехлетним периодом окупаемости обеспечит вечный приток доходов – процент с изобретения? Очевидно, что такой проект стоит гораздо больше, чем проект с разовым возмещением вложений в размере $100 000 по истечении третьего года от реализации изобретения.

Метод чистой приведенной стоимости. Для оценки инвестиционных проектов применяется тот же метод, что и для оценки потоков денежных средств по операциям с облигациями и акциями. Это наиболее точный и теоретически корректный метод.

Чем дальше в будущее отодвинуто получение денег, тем выше неопределенность (риск) и тем значительнее утрата возможностей использовать эти средства (вмененные издержки). Соответственно, будущие поступления денежных средств дисконтируются тем существеннее, чем выше рискованность проекта.

NPV = Будущие поступления денежных средств ? (1 + Ставка дисконта) – Число периодов

(расчет производится с использованием таблиц из Приложения или же на компьютере или калькуляторе)

Способы, которыми компания намерена финансировать собственную деятельность, определяются решениями о финансировании, и эти решения не зависят от инвестиционных. Наиболее вопиющая ошибка, которую совершают при оценке проектов те, кто незнаком с программой МВА, заключается в использовании коэффициента дисконтирования, равного ставке процента на денежные средства, заимствуемые для нужд компании в целом. Конкретные проекты, в которые стабильное предприятие готово вложить средства, не являются такими же стабильными, как само предприятие. Поэтому менеджеры финансового отдела обязаны использовать ставку дисконта, соизмеримую с рискованностью конкретного проекта.

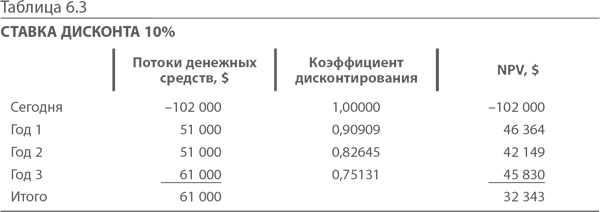

В примере с фабрикой компании Quaker Oats из главы о количественном анализе распределение потоков денежных средств во времени выглядело следующим образом (табл. 6.3):

Метод NPV показывает, что проект обеспечивает возврат инвестированных средств – с избытком при данном уровне риска в размере $32 343. Проекты с NPV, равной 0, также являются приемлемыми, так как обеспечивают полный возврат вложений. Проекты с отрицательным значением NPV заведомо непригодны.

Метод NPV имеет множество достоинств. Ему свойственна гибкость при выполнении расчетов для сравнения разных проектов.

Рискованность проектов. При расчете NPV аналитик может использовать разные значения ставки дисконта. Если, например, он считает получение прибыли от использования нового оборудования компании Quaker Oats сомнительным, то при ставке дисконта 15 или 20 % проект будет стоить $21 019 или $11 217 соответственно.

Несовпадение жизненных циклов проектов. Аналитик имеет возможность оценить потоки денежных средств за ряд лет, используя разные коэффициенты дисконтирования, значения которых определяются по ставкам дисконта, скорректированным с учетом риска. Проект компании Quaker Oats можно сравнить со многими другими проектами по критерию потока денежных средств в течение одного года, десяти лет или неограниченного срока. Коэффициент дисконтирования можно использовать для приведения к текущей стоимости всех потоков денежных средств – это позволит провести сравнение.

Различия в масштабах потоков денежных средств. Использование метода NPV при дисконтировании потоков денежных средств разной величины позволяет определять чистую приведенную стоимость и сравнивать проекты разных размеров. Коэффициент дисконтирования позволяет также оценивать потоки денежных средств в любое время в будущем.

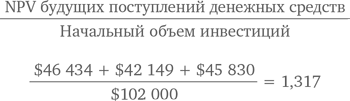

Поскольку капитал нужно рационировать, как должен действовать МВА, выбирая среди потенциальных проектов? Метод NPV помогает выбрать наилучшие проекты, но не наилучшую группу проектов. Здесь может пригодиться индекс доходности (ИД). ИД есть результат деления NPV будущих поступлений денежных средств на начальный объем инвестиций. Например, проект компании Quaker Oats имеет ИД, равный 1,317.

В ситуации, когда деньги не лимитированы, все проекты с ИД выше 1,00 следовало бы принять. Привлекательны любые проекты, доходность которых выше нормы прибыли, скорректированной с учетом риска. Когда финансовые ресурсы ограниченны, выбираются только инвестиционные проекты с наивысшим ИД, с тем чтобы группа таких проектов могла обеспечить для акционеров наивысшую NPV.

В подобных случаях задача аналитика со степенью MBA – проанализировать NPV и ИД разных комбинаций наилучших проектов и выбрать группу с наивысшей возможной NPV.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Инвестиционные решения

Инвестиционные решения Компания может осуществлять множество инвестиционных проектов. Работа финансового менеджера заключается в оказании помощи руководству по оценке инвестиционных проектов, ранжировании их и осуществлении правильного выбора. МВА называют эту

2.3.2. Инвестиционные процессы

2.3.2. Инвестиционные процессы Если вложить деньги сейчас, через какое-то время они должны вернуться с прибылью, то есть некая сумма денег сейчас эквивалентна в будущем этой сумме, увеличенной на величину прибыли. В мире есть финансовые рынки и рынки капитала, на которых

32. Инвестиционные банки

32. Инвестиционные банки Инвестиционные банки – специальные кредитные институты, осуществляющие финансирование и кредитование инвестиций. Эти банки являются специфическими банковскими учреждениями, что связано как с особенностями рынка ссудных капиталов, так и с

20. Инвестиционные банки

20. Инвестиционные банки Инвестиционные банки – специальные кредитные институты, осуществляющие финансирование и кредитование инвестиций. Эти банки являются специфическими банковскими учреждениями, что связано как с особенностями рынка ссудных капиталов, так и с

2. Инвестиционные фонды США

2. Инвестиционные фонды США Фондовый рынок США – самый большой и самый ликвидный рынок в мире. Имея доступ к биржам США, вы можете инвестировать деньги в любую страну и в любые сектора не только в США, но и по всему миру.Сейчас я покажу вам, как можно инвестировать деньги в

3.1. Инвестиционные инструменты

3.1. Инвестиционные инструменты В настоящее время на рынке предлагаются следующие инвестиционные инструменты:– банковские депозиты;– накопительные программы страховых компаний;– ценные бумаги (акции, облигации);– паевые инвестиционные фонды;– ETFs – ценная бумага,

Инвестиционные банки

Инвестиционные банки Это не банки в традиционном смысле. Они выполняют функции прямого финансирования на финансовых рынках. Специализируются на помощи бизнесу и правительству в размещении выпусков их ценных бумаг на первичных рынках для финансовых инвестиций. Виды

I. Инвестиционные инструменты

I. Инвестиционные инструменты Существует два типа инвесторов – те, кто не знает, куда движется рынок, и те, кто не знает, что они этого не знают. Третий тип инвестора – инвестиционный профессионал, который знает, чего он не знает, но получает средства к существованию в

Инвестиционные фонды

Инвестиционные фонды Инвестиционные фонды – это идеальный инструмент инвестирования для людей без опыта инвестирования на фондовом рынке. Такие фонды можно подобрать под любой вкус, предпочтения, уровень знаний о фондовом рынке.Существует два основных вида

15.2. Инвестиционные решения фирм

15.2. Инвестиционные решения фирм 15.2.1.Поведение фирм при формировании автономных инвестиций В макроэкономической теории существуют несколько концепций принятия инвестиционных решений, касающихся автономных инвестиций.Согласно неоклассической теории фирма в условиях

15.3. Воздействие государства на потребительские и инвестиционные решения экономических субъектов

15.3. Воздействие государства на потребительские и инвестиционные решения экономических субъектов 15.3.1. Бюджетный дефицит и государственный долг Будучи самостоятельным экономическим субъектом, государство осуществляет расходы и нуждается в доходах. Самым важным

15.3.2. Влияние государственных расходов и налогов на потребительские и инвестиционные решения частного сектора

15.3.2. Влияние государственных расходов и налогов на потребительские и инвестиционные решения частного сектора Государство оказывает воздействие на потребительское поведение домохозяйств при помощи влияния налогов на их межвременные бюджетные ограничения. Домашние

Занятие 6 Инвестиционные решения фирм

Занятие 6 Инвестиционные решения фирм Семинар Учебная лаборатория: обсуждаем, отвечаем, дискутируем… Обсуждаем1. Тип инвестиций. Функции инвестиций. Мотивы принятия инвестиционных решений.2. Оптимальный запас капитала и формирование индуцированых инвестиций. Принцип

Занятие 7 Воздействие государства на потребительские и инвестиционные решения экономических субъектов

Занятие 7 Воздействие государства на потребительские и инвестиционные решения экономических субъектов Семинар Учебная лаборатория: обсуждаем, отвечаем, дискутируем… Обсуждаем1. Доходы, расходы и сбережения государственного сектора экономики.2. Бюджетный дефицит и

8. Если для решения задачи не хватает какой-то важной информации, продумайте различные возможные сценарии. Вы почти всегда обнаружите, что эта недостающая информация не нужна для решения проблемы

8. Если для решения задачи не хватает какой-то важной информации, продумайте различные возможные сценарии. Вы почти всегда обнаружите, что эта недостающая информация не нужна для решения проблемы Почти всегда то, что мы называем логическими головоломками, использует

Инвестиционные счета

Инвестиционные счета Не храните излишние средства у биржевых брокеров или в инвестиционных банках, поскольку вполне вероятно, что некоторые брокеры и инвестиционные банки, даже в ведущих странах, разорятся. Для того чтобы вернуть принадлежащие вам ценные бумаги

Силбигер Стивен

Просмотр ограничен

Смотрите доступные для ознакомления главы 👉