Роджер Гаррисон Механика экономического цикла[6]

Роджер Гаррисон Механика экономического цикла[6]

Моя тема сегодня - механика экономического цикла. И я подумал, что возможно стоит дать вам две точки зрения: австрийской школы и Алана Гринспена.

Прежде чем мы займемся механикой цикла, позвольте мне сделать обзор уровня безработицы, начиная с 1989 года по настоящее время.

Я хочу напомнить вам, что существует так называемый естественный уровень безработицы. Как убедительно показал в своей вчерашней лекции Гвидо Хюльсман, считается, что естественный уровень безработицы в настоящих условиях составляет 5—6 процентов. Некоторые утверждают, что в последние годы она изменилась, но не намного. За рассматриваемый период времени радикальных изменений не произошло. Это не тот показатель, который устанавливается мгновенно, и не может и обычно не меняется радикально на протяжении коротких периодов времени. И, безусловно, этот показатель не меняется в пределах одного цикла. (Таким образом, на графике (рис. 1) полная занятость показана на уровне [безработицы] между 5 и 6 процентами.) Это противоречит заявлениям некоторых экономистов, к числу которых принадлежит и Гринспен, считающих, что мы вступили в эпоху так называемой «новой экономики». В «новой экономике» естественный уровень безработицы якобы падает до 4 процентов. Я так не считаю. На мой взгляд это не «новая экономика»» а стимулированный бум [unsustainable boom].

Чтобы показать вам, что происходит с безработицей, я прежде всего выделил область полной занятости. Если безработица намного превышает этот уровень, мы называем это рецессией, если это состояние затягивается — депрессией. Если безработица снижается ниже уровня полной занятости, мы говорим, что экономика перегрета, что означает развитие стимулированного бума.

Итак, во время рецессии Буша пик был достигнут на уровне безработицы 7,8 процента, но затем, еще до конца президентского срока Буша безработица начала снижаться к нормальному, естественному уровню, достигнув его в конце 1995 года. На этом уровне безработица держалась на протяжении 1996 года. Затем вы видите стимулированный бум: безработица падает ниже уровня 4 процентов, до 3,9 процентов в третьем квартале 2000 года.

Кроме всего прочего, это указывает на то, что не террористический акт 11 сентября виноват в наших сегодняшних проблемах. Вы видите, что безработица начала увеличиваться уже в конце 2000 года, и с этого момента продолжает расти. Без сомнения, ее рост ускорился после террористического акта, но ее нельзя полностью приписывать ему.

Существует некоторая непоследовательность в том, как экономисты понимают рецессию. Если вы используете в качестве критерия уровень безработицы, то должны сделать вывод, что экономика все еще находится в состоянии полной занятости, но, безусловно, движется в сторону рецессии.

Большая разница между этой интерпретацией и общепринятыми комментариями, заключается в том, что первая рассматривает текущую ситуацию, а вторые, сообщаемые в новостях, сфокусированы на направлении изменений, иными словами, определение даты начала рецессии, основано на том, когда начался спад. Судя по этому графику, он начался в конце 2000 года, что подтверждает сказанное сегодня утром Фрэнком Шостаком. Если вы определяете начало рецессии моментом, когда начинает расти безработица, то это произошло в конце 2000 года. Но безработица еще не вышла за пределы диапазона полной занятости, хотя это, безусловно, случится.

Если вы посмотрите на график, то увидите, что в середине 1996 года экономика вошла в состояние полной занятости. Именно на этой области я хотел бы сосредоточить свое внимание. Потому что согласно этому критерию экономика находилась в состоянии полной занятости, происходила «мягкая посадка» (или это только казалось).»

Я думаю, критическим моментом стал конец января 1996 года. Это был год перевыборов Клинтона. Именно тогда Гринспен впервые за время пребывания Клинтона на президентском посту сделал нечто, что шло вразрез с макроэкономической теорией и было основано на политической мотивации. К моменту выборов экономика вошла бы в рецессию. И Гринспен сделал то, что сделал бы любой макроэкономист мейнстрима: держал процентные ставки на низком уровне, стимулировал экономику и т.д. До тех пор, пока экономика не вернется к состоянию полной занятости. Именно эта цель имелась в виду, когда организовывали «мягкую посадку». И только в начале 1996 года Гринспен в своих действиях натолкнулся на ограничения. Что он делал? Он делал политически полезные для Клинтона вещи, правильные с точки зрения основного направления макроэкономической теории. В общем контексте этот эпизод занимает важное место. В январе 1996 года он еще раз снизил процентную ставку. Важно также знать, что даже в то время финансовая пресса писала, что это снижение неоправданно и похоже вызвано политическими, а не экономическими соображениями. Такого рода меры, применяемые в то время, когда экономика находится в границах полной занятости, ведут к дальнейшему снижению уровня безработицы и создают очень лукавую ситуацию, которую Гринспен истолковывал неправильно: он говорил, что это был подлинный рост, в то время как это был рост, стимулированный расходами.

Итак, «австрийская» теория бума и краха. Здесь я буду опираться на свою книгу «Время и деньги». Вначале о термине «спрос и предложение кредитных ресурсов» [loanable funds]. Это неудачный термин. «Спрос и предложение кредитных ресурсов», «рынок кредитных ресурсов». Для представителей австрийской школы, начиная с Бём-Баверка, предложение кредитных ресурсов - это желание людей делать сбережения, а спрос на кредитные ресурсы - это желание фирм либо заимствовать эти сбережения и инвестировать их, либо получать их путем выпуска акций. То есть это неправильный термин. Он не означает буквально банковские займы. Он обозначает все формы сбережений, которые способствуют приросту структуры капитала. Бём-Баверк и даже Кейнс говорили, что лучше называть этот график «спросом и предложением инвестиционных [in-vestable] ресурсов». Другими словами, значительная часть текущего объема производства потребляется, а часть, которая не потребляется позволяет увеличивать запас капитала, наращивать структуру капитала.

На рис 2 ось абсцисс показывает сбережения (люди соглашаются финансировать инвестиции через сбережения или покупку акций) и инвестиции (желание бизнесменов использовать эти сбережения, реализуя инвестиционные проекты). Этот график приведен для того, чтобы показать, что сбережения равны инвестициям только при определенной ставке процента (ставка 5 процентов взята только для примера). Для нормальной работы этого рынка, необходимо, чтобы процентная ставка отражала истинное положение дел на рынке кредитных ресурсов. Если она верно отражает положение дел, а особенно изменения, тогда этот рынок будет работать хорошо. Инвестиции будут направляться существующим ресурсным фондом [pool of funding], имеющимся в распоряжении объемом сбережений. Однако если процентная ставка будет отражать деятельность не в меру активного центрального банка, все пойдет наперекосяк.

Предложение отражает желание людей сберегать, и очень важно, чтобы когда желание людей делать сбережения меняется, эти изменения точно отражались на рынке. Люди могут решить сберегать больше, чем раньше. Люди могут менять свои предпочтения. Кейнсианцы, правда, утверждают обратное. Кейнс утверждал, что предельная склонность к сбережению фиксирована и зависит от дохода, а не от каких-то изменений в предпочтениях. Конечно, это неверно. Люди могут менять свои решения о том, сколько сберегать. Они могут решить сберегать больше, чтобы накопить себе пенсию. Если система социального обеспечения снижает настоятельность этого направления сбережений, они могут сберегать больше для своих детей, на образование и еще по множеству причин. И если они осуществляют сбережения, это меняет процентные ставки и оказывает прямое влияние на структуру капитала.

Давайте посмотрим, как это происходит. Увеличение сбережений сдвинет вправо кривую предложения кредитных ресурсов, и это будет отражать желание людей сберегать больше. Это приведет к снижению процентной ставки. Вследствие этого изменится спрос на кредитные ресурсы: при более низкой ставке процента инвесторы могут расширить инвестиционную деятельность, и что более важно (не показано здесь, но показано в книге «Время и деньги») увеличение сбережений не только делает возможным рост инвестиций, но более низкая ставка процента стимулирует этот рост инвестиций, а также управляет временной структурой инвестиций; инвестиции становятся более долгосрочными. Долгосрочные инвестиции более чувствительны к изменению ставки процента, чем краткосрочные. Это изменение временной структуры инвестиций полностью согласуется с вызвавшим его гипотетическим изменением предпочтений. Люди осуществили сбережение, но это сбережение преследовало какую-то цель: они ограничили текущее потребление, для того чтобы увеличить объем потребления в будущем. И снижение процентной ставки как раз и проделывает этот фокус, повышая производственную активность, нацеленную в будущее. Именно это отрицал Кейнс. В его версии любое увеличение сбережений ведет не к увеличению инвестиций, а к сокращению дохода. Больше сберегая, вы зарабатываете меньше, и экономика скатывается в рецессию. Это называется «парадоксом бережливости». Кейнс встроил это положение в свою теорию.

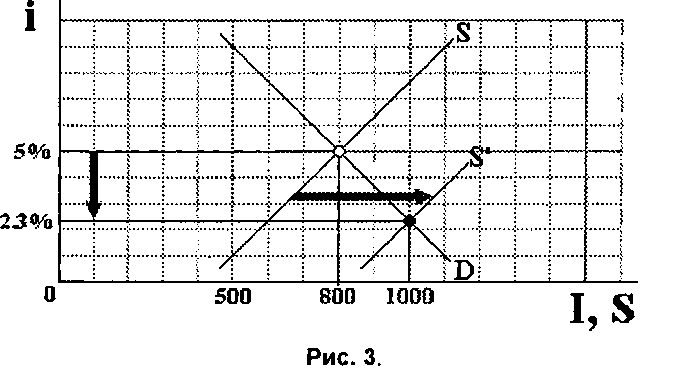

Описанный мной механизм показывает, как рынок может работать правильно (рис. 3).

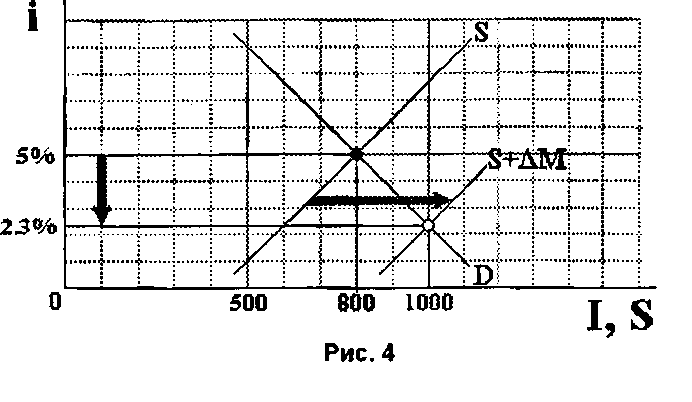

Мы можем столкнуться с ситуацией, когда не происходит роста сбережений (рис. 4).

Предложение и спрос остаются на своих местах, ставка процента остается равной 5 процентам. Темп роста экономики отражает это. Сбережения и инвестиции равны, для примера здесь показано, что они равны 800 млрд (в настоящее время в американской экономике эта величина в два раза больше - 1600 млрд). Если денежная экспансия подталкивает экономику расти быстрее, темп роста невозможно поддерживать долго. Что произойдет, если предложение кредитных ресурсов сместится вправо не потому, что люди решат больше сберегать, а в результате решения центрального банка. Характер этого процесса совершенно иной. Он лишь с виду похож на процесс, описанный нами выше. И именно в этом проблема. Сигналы рынка выглядят как будто люди решили больше сберегать, но в действительности эти сигналы отражают активную политику центрального банка. Природа этого процесса совершенно иная. Речь уже идет не о рыночной экономике, работающей для вас и для меня, а об одном-единственном учреждении, а в действительности, об одном-единственном человеке, принимающем решение и оказывающем влияние на процентную ставку. Это решение приводит к увеличению предложения кредитных ресурсов.

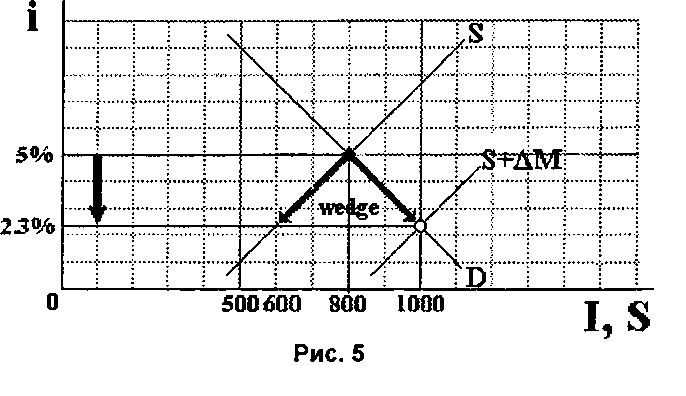

Посмотрите, насколько похож этот график на предыдущий, отражающий увеличение сбережений. Этот же основан не на увеличении сбережение, а наоборот... Накачка денег на кредитный рынок лишь в первый момент оказывает эффект, выглядящий как увеличение сбережений. Когда процентная ставка снижается, увеличение инвестиций происходит при снижении величины сбережений. Потому что функции сбережения (индивидов] не изменились, а при снижении процентной ставки люди сберегают меньше, потому что на свои деньги они получают меньший процент. А когда они сберегают меньше, они потребляют больше. Внутри экономики начинается война. На одной стороне находятся инвесторы, которые инвестируют больше и на более длительные сроки, а на другой стороне находятся потребители, которые не только не делают это возможным, увеличивая сбережения, но наоборот, увеличивают текущее потребление. Это осушает ресурсный фонд, как его назвал Фрэнк Шостак. В то же время инвесторы принимают решения, рассчитанные на больший ресурсный фонд. Это настраивает экономику против самой себя. В недрах роста скрывается противоположный процесс, вырывающийся на поверхность, когда оказывается, что начатые инвестиционные проекты не могут быть завершены. Происходит кризис, начинается спад. Такова история экономического цикла.

Посмотрите на этот треугольник (рис. 5). Двигаясь вдоль по кривой спроса, увеличивают инвестиции, двигаясь по кривой предложения, уменьшают сбережения, а основание треугольника — это, разумеется, количество денег, созданное ФРС и закачанное в кредитный рынок. Они заполняют клин, вбитый между сбережениями и инвестициями. Это механизм экономического цикла, открытый австрийской школой. Людвиг фон Мизес ввел терминологию, описывающую данный процесс. Он писал, что искусственный бум характеризуется (неоднократно используя эти термины в своей книге «Человеческая деятельность») ошибочными инвестициями [malinvestment] и избыточным потреблением [overconsumption]. Ошибочные инвестиции означают инвестиции, нацеленные в слишком отдаленное будущее, избыточное потребление означает увеличение потребления за счет снижения нормы сбережений [вызванного искусственно низкой процентной ставкой].

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Людвиг фон Мизес Австрийская теория экономического цикла[12]

Людвиг фон Мизес Австрийская теория экономического цикла[12] В наши дни в экономической науке принято говорить об австрийской теории экономического цикла. Подобная характеристика чрезвычайно лестна для нас, австрийских экономистов, и мы высоко ценим оказанную нам таким

7 Система национальных счетов не отражает стадии экономического цикла

7 Система национальных счетов не отражает стадии экономического цикла Статистика валового национального продукта (ВНП) и вообще определения и методология системы национальных счетов не обеспечивают надежных указаний на отклонения в экономике. Действительно, валовой

11 Теория экономического цикла и неиспользуемые ресурсы: их роль в начальных стадиях бума

11 Теория экономического цикла и неиспользуемые ресурсы: их роль в начальных стадиях бума Критики австрийской теории экономических циклов часто приводят довод, что эта теория основана на предположении о полной занятости ресурсов, и поэтому наличие неиспользуемых

15 Влияние экономического цикла на банковский сектор

15 Влияние экономического цикла на банковский сектор На этой стадии нашего анализа должно быть несложно распознать влияния и взаимоотношения, связывающие экономический цикл и банковский сектор. Для начала следует признать, что экономический цикл вызывается кредитной

4 Марксистская традиция и австрийская теория экономического цикла. Неорикардианская революция и полемика о переключении технологий

4 Марксистская традиция и австрийская теория экономического цикла. Неорикардианская революция и полемика о переключении технологий В своем критическом анализе капитализма Карл Маркс исходил из объективистской концепции классической школы, согласно которой имеется

Роджер Гаррисон Издержки золотого стандарта

Роджер Гаррисон Издержки золотого стандарта Перевод с издания: Garrison R. W. The Costs of the Gold Standard // The Gold Standard: Perspectives in the Austrian School / Ed. Llewellyn H. Rockwell, Jr. Auburn, ALA: Ludwig von Mises Institute, 1992. Пер. с англ. Н. Эдельмана под ред. А.

Механика M&A – как купить компанию

Механика M&A – как купить компанию Если вы решили включить M&A в стратегический арсенал своей компании, то вам на этом пути придется пройти несколько стадий. Схематично процесс представлен на рисунке. Давайте поподробнее поговорим о каждой стадии процесса M&A. В

7 Система национальных счетов не отражает стадии экономического цикла

7 Система национальных счетов не отражает стадии экономического цикла Статистика валового национального продукта (ВНП) и вообще определения и методология системы национальных счетов не обеспечивают надежных указаний на отклонения в экономике. Действительно, валовой

11 Теория экономического цикла и неиспользуемые ресурсы: их роль в начальных стадиях бума

11 Теория экономического цикла и неиспользуемые ресурсы: их роль в начальных стадиях бума Критики австрийской теории экономических циклов часто приводят довод, что эта теория основана на предположении о полной занятости ресурсов, и поэтому наличие неиспользуемых

15 Влияние экономического цикла на банковский сектор

15 Влияние экономического цикла на банковский сектор На этой стадии нашего анализа должно быть несложно распознать влияния и взаимоотношения, связывающие экономический цикл и банковский сектор. Для начала следует признать, что экономический цикл вызывается кредитной

4 Марксистская традиция и австрийская теория экономического цикла. Неорикардианская революция и полемика о переключении технологий

4 Марксистская традиция и австрийская теория экономического цикла. Неорикардианская революция и полемика о переключении технологий В своем критическом анализе капитализма Карл Маркс исходил из объективистской концепции классической школы, согласно которой имеется

Загадка экономического цикла

Загадка экономического цикла Люди давно заметили, что начало эпохи кризисов совпало по времени с началом эпохи свободной конкуренции и промышленной революции. Множество историков, социологов, политэкономов, политиков и публицистов сотни и тысячи раз твердили, что

16.3. Содержание и общие черты экономического цикла. Фазы цикла

16.3. Содержание и общие черты экономического цикла. Фазы цикла Экономический цикл характеризуется периодическими взлетами и падениями деловой активности, проявляющимися во всевозможных формах несоответствия спроса и предложения. Картина цикла представляет собой

Механика махинаций

Механика махинаций Но есть еще одна причина, объясняющая, почему центробанки стремятся не допустить роста цен на золото. В последнее десятилетие им приходилось держать оборону, доказывая обоснованность хранения своих резервов (или существенной их части) в золоте.

ГЛАВА 13. А кому сейчас легко? О причинах экономического цикла

ГЛАВА 13. А кому сейчас легко? О причинах экономического цикла В экономиках наиболее развитых стран центральный банк управляет денежной массой страны и стремится контролировать — хотя бы в определенной степени — уровень процентных ставок. (В Америке центральный банк