3.2. НДС

Поскольку НДС входит в цену товара и находится «вне» себестоимости, для него важно уменьшать не сам налоговый платеж, а разницу, подлежащую уплате в бюджет. Существуют и другие особенности взимания данного налога, которые обозначают направления его минимизации.

Особенности взимания НДС и предоставления некоторых видов льгот:

? объект обложения НДС – весь оборот (выручка плюс внереализационные доходы), а не добавленная стоимость;

? предоставляя льготу по налогу для одних налогоплательщиков, бюджет возмещает его за счет других (при условии, что освобождается не последнее звено процесса реализации);

? льготы по существу могут не давать ожидаемого эффекта, поскольку делают льготных налогоплательщиков менее конкурентоспособными;

? суммы НДС, от которых освобожден поставщик, фактически уплачиваются в бюджет юридическими лицами – потребителями освобожденной от НДС продукции;

? подобные льготы могут быть выгодны государству и населению при приобретении товаров у предприятия, освобожденного от НДС.

Охарактеризуем основные подходы к минимизации НДС.

Во-первых, налог на добавленную стоимость – многоступенчатый налог, который рассчитывается как разница полученного и оплаченного НДС. Налогооблагаемая база – добавленная стоимость, определяемая как разность между товарной продукцией и стоимостью материальных ценностей, затраченных на ее производство. В этом случае облагаемая база теоретически создает возможность различных методов исчисления НДС (при одной и той же ее ставке). К ним относятся следующие:

? прямой метод – НДС исчисляется в виде доли от предварительно рассчитанной величины добавленной стоимости;

? аддитивный метод – определяется величина налога по отдельным составляющим добавленной стоимости (зарплата, прибыль и т. д.), а затем полученные величины складываются;

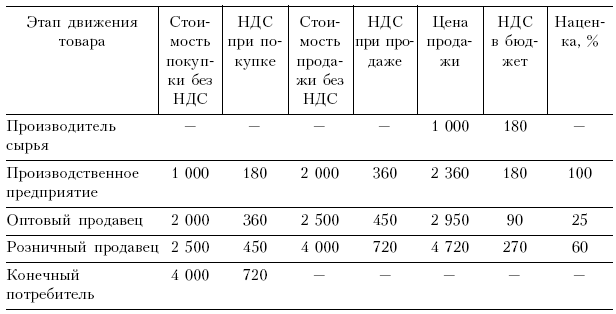

? метод зачета (косвенный метод вычитания, метод возмещения). Используется в большинстве стран, в том числе в Российской Федерации. Способ взимания НДС (ставка 18 %) показан в табл. 3.2.

Таблица 3.2

Взимание НДС (ставка 18 %), руб.

При этом один из налогов при приобретении или реализации товаров может отсутствовать. В этом случае недостаточно очевидна выгодность заключения сделки с партнером, который имеет освобождение от НДС.

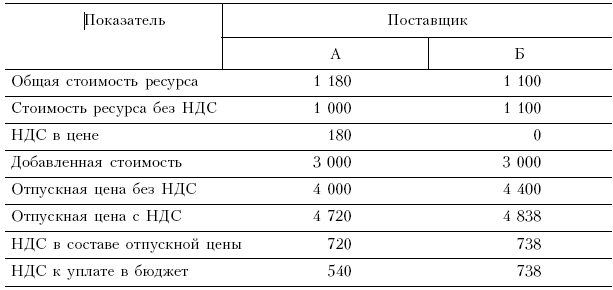

Пример. У предприятия имеются два поставщика одного и того же производственного ресурса (материала):

? поставщик А предлагает его по цене 1180 руб., включая НДС, равный 180 руб.;

? поставщик Б предлагает его по цене 1100 руб., но без НДС. Допустим, предприятие – потребитель данного материала, и добавленная стоимость (заработная плата, амортизация, прибыль и др.) составляет 3000 руб. на единицу продукции. Сопоставим приобретение производственного ресурса у этих двух поставщиков.

Таблица 3.3

Сопоставление приобретения производственного ресурса, руб.

Поэтому предприятию, прежде чем добиваться льготы по налогу, следует определить конкретную выгоду от освобождения от НДС, а также конкурентность цены продукции с учетом включения в себестоимость сумм НДС, уплаченных поставщикам и не предъявляемых к возмещению из бюджета, ибо при приобретении товаров у таких партнеров (например, перешедших на уплату единого налога субъектов малого предпринимательства) нельзя уменьшить сумму платежа по НДС вычетом суммы НДС по приобретенным материальным ценностям.

Освобождение от НДС в основном становится выгодным:

? налогоплательщикам, которые реализуют товары (работы, услуги) конечному потребителю, поскольку последний, приобретая товар, не принимает к вычету входящий НДС;

? налогоплательщикам, у которых доля затрат, оплачиваемых с НДС, незначительна;

? налогоплательщикам, реализующим товары лицам, которые не уплачивают НДС.

К последней категории относятся:

? лица, перешедшие на уплату единого налога;

? лица, освобожденные от обязанностей плательщика НДС (ст. 145 НК РФ);

? лица, оказывающие работы, услуги, местом реализации которых не является территория Российской Федерации (ст. 148 НК РФ);

? лица, реализующие товары (работы, услуги), освобожденные от НДС (ст. 149 НК РФ).

Во-вторых, налогоплательщики могут быть освобождены от исполнения обязанности по уплате налога, если за три предшествующих последовательных календарных месяца суммарная выручка от реализации товаров не превысила 2 млн руб. Организации, состоящие из самостоятельных предприятий, выручка от реализации каждого из которых не превышает этого предела, смогут воспользоваться данной возможностью. В этом случае каждое предприятие будет освобождено от исполнения обязанности по уплате НДС, иначе налог взимался бы со всех оборотов по реализации организации в целом. В данном случае можно говорить о налоговом планировании для относительно небольших организаций, поскольку пороговая сумма выручки, установленная законодательством, невелика.

Одновременно для указанных налогоплательщиков налоговым периодом является квартал, поэтому они могут воспользоваться выгодой ежеквартальной уплаты НДС, отсрочивая таким образом свои платежи в бюджет. В этом случае важно следить за тем, чтобы за каждый месяц квартала сумма выручки от реализации не превышала установленной границы.

В-третьих, необходимо правильное оформление расчетов. По своему экономическому содержанию НДС – это налог с оборота. Следовательно, задача его минимизации – увеличение той части, которая вычитается из сумм налога, исчисленного с оборота. С этой точки зрения необходимо четко соблюдать правила, изложенные в налоговых инструкциях.

Так, чтобы суммы уплаченного поставщикам НДС обоснованно могли быть предъявлены к возмещению из бюджета, необходимо во всех расчетных и платежных документах разграничивать и отдельно указывать:

? стоимость товара (работ, услуг);

? НДС;

? итого к оплате.

Все плательщики НДС обязаны составлять счета-фактуры, а покупатели – регистрировать их поступление в установленном порядке.

В-четвертых, необходимо своевременно предъявлять к вычету входящий НДС. Наличие дебетового сальдо по бухгалтерскому счету 19 говорит о том, что организация имеет должника в лице бюджета, но при этом платит ему налог. Это происходит по разным причинам (отсутствует, или неправильно оформлен счет-фактура, НДС выделен, но нет полного комплекта документов и др.). В подобных случаях должно действовать неукоснительное правило: право на налоговые вычеты входного НДС – это задача всей организации, а не только бухгалтерии.

При этом необходимо учитывать, что для принятия к налоговому вычету сумм входного НДС приобретаемые товары (работы, услуги) должны быть предназначены для осуществления операций, облагаемых НДС.

В-пятых, в отдельных случаях использование посреднических договоров позволяет снизить налогообложение. Пусть продавец является неплательщиком НДС, и он реализует товар по договору поручения или по агентскому договору. В данном эпизоде поверенный (неплательщик НДС) продает товар от имени и за счет доверителя (поставщика), который в установленном порядке обязан выделить сумму НДС. Покупатель фактически покупает товар у поставщика, и он вправе принять НДС к вычету.

Предприятиям розничной торговли с точки зрения налогообложения выгоден вариант, когда они берут на реализацию товар у лиц, не уплачивающих НДС по договору комиссии. В этом случае НДС начисляется со стоимости только комиссионного вознаграждения (ст. 156 НК РФ), а покупателю нет разницы, по какому виду договора был приобретен товар.

Налоговая база по НДС определяется с учетом сумм авансовых и иных платежей, полученных в счет предстоящих поставок товаров (ст. 162 НК РФ). С учетом этого покупатель приобретает банковский вексель и передает его продавцу по договору купли-продажи. После поставки продукции составляется акт взаимозачета. До момента взаимозачета не возникает облагаемого оборота ни в части авансов, ни в части реализации товаров.

В заключение можно сделать вывод, что освобождение от уплаты НДС выгодно, если реализуемый без НДС товар потребляется налогоплательщиком, также освобожденным от его уплаты, или конечным потребителем, приобретающим товар для личных (а не производственных) целей.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК