4.1. Использование упрощенной системы налогообложения

С 1 января 2003 г. введена в действие глава 26.2 «Упрощенная система налогообложения» (УСН) Налогового кодекса Российской Федерации (НК РФ), а Федеральный закон от 29 декабря 1995 г. № 22-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» (далее – Закон об УСН) утратил силу. В связи с этим специальная система налогообложения для субъектов малого предпринимательства, применяемая практически без изменений с 1995 г., существенно изменилась.

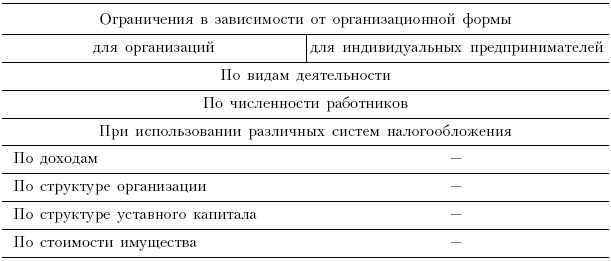

Ограничения на применение упрощенной системы. Переход на упрощенную систему налогообложения доброволен. Вместе с тем существуют определенные ограничения на применение упрощенной системы налогообложения (табл. 4.1).

Таблица 4.1

Ограничения на применение УСН

Ограничение по доходам. В 2007 г. для перехода на УСН применяется ограничение, предусмотренное п. 2 ст. 346.12 НК РФ, в соответствии с которым организации могут переходить на упрощенную систему налогообложения, если по итогам девяти месяцев

2006 г., в котором они подают заявление о переходе на эту систему налогообложения, доходы, определяемые в соответствии со ст. 248 НК РФ, не превысили 15 млн руб. (без учета НДС).

Указанная величина подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год, а также на коэффициенты-дефляторы, которые применялись в соответствии с настоящим пунктом ранее.

Коэффициент-дефлятор на 2007 г. равен 1,241 (приказ Министерства экономического развития и торговли Российской Федерации от 3 ноября 2006 г. № 360). То есть, чтобы перейти на упрощенную систему налогообложения с 2008 г., фирме за девять месяцев 2007 г. нужно получить доход в размере не более 18 млн 615 тыс. руб. (15 000 тыс. руб. ? 1,241).

Ограничение по видам деятельности. Не вправе применять упрощенную систему налогообложения:

? негосударственные пенсионные фонды. Это особая организационно-правовая форма некоммерческой организации социального обеспечения;

? ломбарды. Под их деятельностью понимается деятельность по принятию от граждан в залог в целях выдачи краткосрочных кредитов и (или) на хранение движимого имущества, предназначенного для личного потребления, и по реализации невыкупленного или невостребованного имущества – в порядке, установленном законодательством Российской Федерации;

? организации и индивидуальные предприниматели, занимающиеся добычей и реализацией полезных ископаемых, за исключением общераспространенных.

К полезным ископаемым относится продукция горнодобывающей промышленности и разработки карьеров (если иное не предусмотрено п. 3 ст. 337 НК РФ), содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье, по своему качеству соответствующая государственному стандарту Российской Федерации, стандарту отрасли, региональному или международному стандарту, а в случае отсутствия указанных стандартов для отдельно добытого полезного ископаемого – стандарту организации (предприятия). К общераспространенным полезным ископаемым относятся полезные ископаемые, включенные в региональные перечни общераспространенных полезных ископаемых, определяемые органами государственной власти Российской Федерации в сфере регулирования отношений недропользования (Министерство природных ресурсов Российской Федерации) совместно с субъектами Российской Федерации (Закон Российской Федерации от 21 февраля 1992 г. № 2395-1 «О недрах»);

? частные нотариусы. На должность нотариуса в Российской Федерации назначается в порядке, установленном Основами законодательства Российской Федерации о нотариате, гражданин Российской Федерации, имеющий высшее юридическое образование, прошедший стажировку сроком не менее одного года в государственной нотариальной конторе или у нотариуса, занимающегося частной практикой, сдавший квалификационный экзамен, имеющий лицензию на право нотариальной деятельности (ст. 2 Основ законодательства Российской Федерации о нотариате, утвержденных Верховным Советом Российской Федерации от 11 февраля 1993 г. № 4462-1). Нотариус, занимающийся частной практикой, должен быть членом нотариальной палаты. Кроме того, нотариальная деятельность подлежит лицензированию;

? организации, являющиеся участниками соглашений о разделе продукции;

? организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог). Налогоплательщики, переведенные на уплату единого сельскохозяйственного налога, не вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности, подлежащих налогообложению в общеустановленном порядке;

? организации, в которых доля непосредственного участия других организаций составляет более 25 %. Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %. Если совокупная доля участия федеральной собственности, собственности субъектов Российской Федерации или муниципальных образований в организациях составляет более 25 %, то такие организации не вправе применять упрощенную систему налогообложения;

? организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом Федеральной службой государственной статистики (Росстат), превышает 100 человек;

? организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн руб.

? банки;

? страховщики;

? организации и индивидуальные предприниматели, занимающиеся игорным бизнесом, и др.

Ограничение по структуре организации. Организация не вправе применять упрощенную систему налогообложения, если она имеет филиалы и (или) представительства (подп. 1 п. 3 ст. 346.12 НК РФ).

Согласно ст. 55 Гражданского кодекса Российской Федерации, к филиалам относятся обособленные подразделения, находящиеся вне места нахождения организации и осуществляющие те же функции (в полном объеме или частично), что и головная организация. Обособленные подразделения, которые занимаются исключительно представлением и защитой интересов головной организации, называются представительствами.

Обязательное условие для осуществления деятельности филиала или представительства – указание о нем в учредительных документах создавшего его юридического лица. Поэтому организация не может применять упрощенную систему налогообложения, если в ее учредительных документах указаны филиалы или представительства.

Филиалы и представительства – это одни из разновидностей обособленных подразделений организации. Следовательно, организации, имеющие иные обособленные подразделения, вправе перейти на упрощенную систему налогообложения (письмо Министерства финансов Российской Федерации (Минфин России) от 15 февраля 2006 г. № 03-11-04/2/39, постановление Федерального арбитражного суда Центрального округа от 6 мая 2003 г. по делу № А09-585/03-30).

Иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации, также не могут применять упрощенную систему налогообложения.

Ограничение по структуре уставного капитала. Это условие распространяется только на организации. Доля участия других юридических лиц в уставном капитале организации, предполагающей переход на УСН, не должна превышать 25 % (подп. 14 п. 3 ст. 346.12 НК РФ).

Льготы по соблюдению этого условия имеют организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, при условии, что среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %. Если хотя бы одно из этих условий не выполняется, организация не вправе перейти на упрощенную систему налогообложения.

Кроме того, данное ограничение не распространяется на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 г. № 3085-1 «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом.

Государственные и муниципальные унитарные предприятия также могут применять упрощенную систему налогообложения при выполнении ими всех остальных условий, предусмотренных ст. 346.12 НК РФ (письмо Минфина России от 29 августа 2003 г. № 04-02-05/7/1).

Ограничение по численности работников. Ограничение по численности касается как организаций, так и индивидуальных предпринимателей.

Для перехода на УСН число работающих в организации или у индивидуального предпринимателя не должно превышать 100 человек (подп. 15 п. 3 ст. 346.12 НК РФ).

Средняя численность работников определяется в соответствии с порядком, установленным Росстатом (постановление от 3 ноября 2004 г. № 50), по состоянию на 1 октября текущего года.

Это значит, что для расчета средней численности работников предприятия используются данные о списочной численности работников за период с января по сентябрь года, в котором налогоплательщик подает заявление о переходе на упрощенную систему налогообложения.

Ограничение по использованию различных систем налогообложения. Переход на УСН невозможен в случае, если налогоплательщик переведен на уплату единого сельскохозяйственного налога в соответствии с главой 26.1 НК РФ (подп. 13 п. 3 ст. 346.12 НК РФ).

Организации и предприниматели, переведенные на уплату единого налога на вмененный доход (ЕНВД) по одному из видов предпринимательской деятельности, могут применять УСН в отношении других видов своей деятельности (п. 4 ст. 346.12 НК РФ). Среднюю численность работников и остаточную стоимость имущества при этом необходимо определять, исходя из всех видов осуществляемой деятельности.

Ограничение по стоимости имущества. Для того чтобы организация имела право на применение упрощенной системы налогообложения, остаточная стоимость ее основных средств и нематериальных активов не должна превышать 100 млн руб. При этом учитывается только имущество, которое подлежит амортизации и признается амортизируемым имуществом в соответствии с главой 25 НК РФ.

Остаточная стоимость основных средств и нематериальных активов определяется по данным бухгалтерского учета (подп. 16 п. 3 ст. 346.12 НК РФ) на 1-е число месяца, в котором было подано заявление о переходе на УСН.

Учет при применении УСН. В соответствии со ст. 346.11 НК РФ упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с общей системой налогообложения, предусмотренной законодательством Российской Федерации о налогах и сборах. Однако это сходство относится только к режиму налогообложения, так как глава 26.2 НК РФ не затрагивает вопросов бухгалтерского учета.

Однако ст. 4 Федерального закона (в ред. от 31 декабря 2002 г. № 191-ФЗ) «О бухгалтерском учете» предусмотрено, что организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета. Организации и индивидуальные предприниматели, применяющие УСН, ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ. Организации, применяющие УСН, ведут учет основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете.

В соответствии со ст. 346.11 НК РФ налогоплательщики, перешедшие на УСН, не освобождаются от обязанностей по ведению учета кассовых операций, а также от обязанностей налоговых агентов, установленных главой 24 НК РФ.

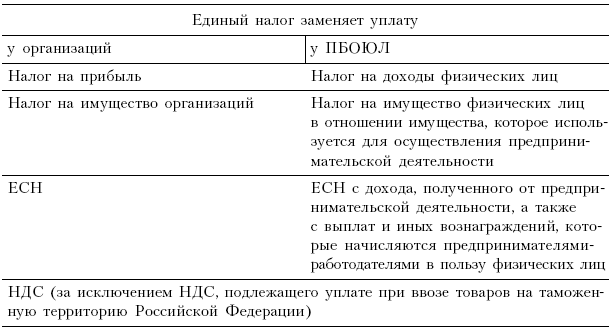

Главой 26.2 НК РФ при применении УСН предусмотрен принцип замены ряда налогов одним.

Преимущества УСН. Перейти на применение УСН организации и предприниматели могут в добровольном порядке. Эта система дает дополнительные преимущества в виде возможности применять кассовый метод учета доходов и расходов, а также упрощенную форму бухгалтерского учета.

Применение УСН, предусмотренной главой 26.2 НК РФ, подразумевает замену единым налогом целого ряда налогов (табл. 4.2).

Таблица 4.2

Налоги, заменяемые уплатой единого налога

Кроме единого налога организации или индивидуальные предприниматели, применяющие УСН, должны платить страховые взносы в Пенсионный фонд Российской Федерации, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также прочие налоги и сборы (земельный налог, транспортный налог, налог на добычу полезных ископаемых, налог за пользование недрами, плату за пользование водными объектами, таможенные платежи и сборы, госпошлину и др.).

Уплата страховых взносов на обязательное пенсионное страхование регулируется Федеральным законом от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», а взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – Федеральным законом от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». При этом индивидуальный предприниматель уплачивает страховые взносы на обязательное пенсионное страхование как в отношении наемных рабочих, так и в отношении себя.

Организации и предприниматели, перешедшие на УСН, должны также исполнять обязанности налоговых агентов (п. 5 ст. 346.11 НК РФ). Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению и удержанию налогов у налогоплательщика (из выплачиваемых ему агентом средств) и перечислению их в соответствующий бюджет (внебюджетный фонд) (ст. 24 НК РФ).

В большинстве случаев налогоплательщики выступают в качестве налоговых агентов при исчислении доходов физических лиц. При этом они должны рассчитывать, удерживать и перечислять в бюджет налог на доходы физических лиц.

Выполнять функции налогового агента организациям и предпринимателям, перешедшим на упрощенную систему налогообложения, необходимо и в отношении налога на добавленную стоимость (НДС) при аренде государственного, муниципального имущества или имущества субъектов Российской Федерации.

Порядок и условия начала и прекращения применения УСН. В соответствии со ст. 346.13 НК РФ организации и индивидуальные предприниматели, изъявившие желание перейти на УСН, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на УСН, в налоговый орган по месту своего нахождения заявление. При этом организации в нем сообщают о размере доходов за девять месяцев текущего года.

Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена УСН. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на УСН налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена УСН.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на УСН, вправе подать заявление о переходе на УСН одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае организации и индивидуальные предприниматели вправе применять эту систему в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

По результатам рассмотрения поданных налогоплательщиками заявлений налоговый орган в месячный срок со дня их регистрации в письменной форме уведомляет налогоплательщиков о возможности либо о невозможности применения УСН.

Налогоплательщики, применяющие эту систему налогообложения, не вправе до окончания налогового периода перейти на общий режим налогообложения. Однако, если по итогам налогового (отчетного) периода доход налогоплательщика превысит 20 млн руб. или остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превысит 100 млн руб., такой налогоплательщик считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено это превышение. При этом суммы налогов, подлежащих уплате при использовании общего режима налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей. Указанные налогоплательщики не уплачивают пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором они перешли на общий режим налогообложения.

Налогоплательщик обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором его доход превысил ограничения, установленные п. 4 ст. 346.13 НК РФ.

Организации и индивидуальные предприниматели, применяющие УСН, вправе перейти на общий режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором они предполагают перейти на общий режим налогообложения в письменной форме.

НК РФ установлено, что налогоплательщик, перешедший с УСН на общий режим налогообложения, вправе вновь перейти на УСН не ранее чем через один год после того, как он утратил право на ее применение.

Объект налогообложения. Порядок определения доходов и расходов. В соответствии со ст. 346.14 НК РФ объектом налогообложения признаются:

? доходы;

? доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком. Причем этот объект не может меняться налогоплательщиком в течение всего срока применения УСН.

Статьей 346.20 НК РФ установлено, что в случае если объект налогообложения – доходы, налоговая ставка устанавливается в размере 6 %. В случае если объект налогообложения – доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 %.

Организации при определении объекта налогообложения учитывают следующие доходы:

? доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст. 249 НК РФ;

? внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

При определении объекта налогообложения организациями не учитываются доходы, предусмотренные ст. 251 НК РФ.

Индивидуальные предприниматели при определении объекта налогообложения учитывают доходы, полученные от предпринимательской деятельности. При этом следует иметь в виду, что в составе таких доходов налогоплательщики – индивидуальные предприниматели учитывают все поступления как в денежной, так и в натуральной форме от реализации товаров (работ, услуг), реализации имущества, используемого в процессе осуществления предпринимательской деятельности, стоимость такого имущества, полученного на безвозмездной основе, а также иные доходы от предпринимательской деятельности, аналогичные доходам, установленным ст. 250 НК РФ.

НК РФ установлен перечень расходов, на сумму которых налогоплательщик может уменьшить полученные доходы при определении объекта налогообложения.

Прежде всего это расходы на приобретение основных средств. Они принимаются в следующем порядке.

В отношении основных средств, приобретенных в период применения УСН, – в момент их ввода в эксплуатацию.

В отношении основных средств, приобретенных налогоплательщиком до перехода на УСН, стоимость основных средств включается в расходы на приобретение основных средств в следующем порядке:

? в отношении основных средств со сроком полезного использования до трех лет включительно – в течение одного года применения УСН;

? в отношении основных средств со сроком полезного использования от трех до 15 лет включительно: в течение первого года применения УСН – 50 % стоимости, второго года – 30 % стоимости и третьего года – 20 % стоимости;

? в отношении основных средств со сроком полезного использования свыше 15 лет – в течение десяти лет применения УСН равными долями от стоимости основных средств.

При этом в течение налогового периода расходы принимаются по отчетным периодам равными долями. Стоимость основных средств принимается равной остаточной стоимости этого имущества на момент перехода на УСН.

При определении сроков полезного использования основных средств следует руководствоваться Классификацией основных средств, включаемых в амортизационные группы, утвержденной Правительством Российской Федерации в соответствии со ст. 258 НК РФ. Для тех видов основных средств, которые не указаны в этом документе, сроки их полезного использования устанавливаются налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

В случае реализации (передачи) основных средств, приобретенных после перехода на УСН, до истечения трех лет с момента их приобретения (в отношении основных средств со сроком полезного использования свыше 15 лет – до истечении десяти лет с момента их приобретения) налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими основными средствами с момента их приобретения до даты реализации (передачи) с учетом положений главы 25 НК РФ и уплатить дополнительную сумму налога и пени.

Кроме расходов на приобретение основных средств налогоплательщик может уменьшить полученные доходы на следующие расходы:

? расходы на приобретение нематериальных активов;

? расходы на ремонт основных средств (в том числе арендованных);

? арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

? материальные расходы;

? расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

? расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

? суммы налога на добавленную стоимость по приобретаемым товарам (работам, услугам);

? проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

? расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

? суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации;

? расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации;

? расходы на командировки, в частности на проезд работника к месту командировки и обратно к месту постоянной работы. Сюда же относятся: наем жилого помещения (по этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах, за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами); суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации; оформление и выдача виз, паспортов, ваучеров, приглашений и иных аналогичных документов; консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы;

? плату государственному и (или) частному нотариусу за нотариальное оформление документов. Эти расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

? расходы на аудиторские услуги;

? расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

? расходы на канцелярские товары;

? расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

? расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

? расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

? расходы на подготовку и освоение новых производств, цехов и агрегатов;

? суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

? расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на сумму НДС по приобретаемым товарам (работам, услугам).

Вышеназванные расходы принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ.

Расходы, перечисленные в п. 5, 6, 7, 9—21, принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций ст. 254, 255, 263, 264, 268 и 269 НК РФ.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Расходами налогоплательщиков признаются затраты после их фактической оплаты. Расходы на приобретение основных средств отражаются в последний день отчетного (налогового) периода.

Налоговая база. Порядок исчисления и уплаты налога. Если налогоплательщик в качестве объекта налогообложения выбрал доходы, то в качестве налоговой базы признается денежное выражение доходов организации или индивидуального предпринимателя. В том случае если объект налогообложения – доходы организации или предпринимателя, уменьшенные на величину расходов налоговой базы, признается денежное выражение доходов, уменьшенных на величину расходов. При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Доходы и расходы, выраженные в иностранной валюте, учитываются в совокупности с доходами, выраженными в рублях. При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Центрального банка Российской Федерации (ЦБ РФ), установленному соответственно на дату получения доходов и (или) дату осуществления расходов. Доходы, полученные в натуральной форме, учитываются по рыночным ценам.

В соответствии со ст. 346.19 НК РФ налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Сумма налога (квартальных авансовых платежей по налогу), исчисленная за налоговый (отчетный) период, уменьшается указанными налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством Российской Федерации, а также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (квартальных авансовых платежей по налогу) не может быть уменьшена более чем на 50 % по страховым взносам на обязательное пенсионное страхование.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Уплата налога и квартальных авансовых платежей по налогу производится по месту нахождения организации (месту жительства индивидуального предпринимателя).

Уплаченные авансовые платежи по налогу засчитываются в счет уплаты налога по итогам налогового периода.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период п. 1 ст. 346.23 НК РФ. Квартальные авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Порядок исчисления и уплаты минимального налога. Пунктом 6 ст. 346.18 НК РФ предусмотрена уплата налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов, минимального налога в размере 1 % налоговой базы, которой являются доходы, определяемые в соответствии со ст. 346.15 НК РФ.

Минимальный налог уплачивается налогоплательщиками по итогам налогового периода.

Уплата минимального налога осуществляется только в тех случаях, когда сумма исчисленного в установленном порядке единого налога по итогам налогового периода оказывается меньше суммы исчисленного минимального налога либо когда отсутствует налоговая база для исчисления единого налога по итогам налогового периода (налогоплательщиком получены убытки).

Налогоплательщики, уплатившие за налоговый период минимальный налог, вправе в следующие налоговые периоды включить сумму разницы между уплаченной суммой минимального налога и суммой исчисленного в общем порядке единого налога в расходы при исчислении налоговой базы за последующие налоговые периоды либо увеличить сумму полученных убытков, переносимых на будущие налоговые периоды.

Порядок переноса убытка или части убытка на следующие налоговые периоды. Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. При этом под убытком понимается превышение расходов, определяемых в соответствии со ст. 346.16 НК РФ, над доходами, определяемыми в соответствии со ст. 346.15 НК РФ.

Указанный убыток не может уменьшать налоговую базу более чем на 30 %. При этом оставшаяся часть убытка может быть перенесена на следующие налоговые периоды, но не более чем на десять налоговых периодов.

Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Убыток, полученный налогоплательщиком при применении общего режима налогообложения, не принимается при переходе на УСН. Убыток, полученный налогоплательщиком при применении УСН, не принимается при переходе на общий режим налогообложения.

Сроки представления налоговой декларации. Порядок ведения налогового учета. Налогоплательщики-организации по истечении налогового (отчетного) периода представляют налоговые декларации в налоговые органы по месту своего нахождения. Налоговые декларации по итогам налогового периода представляются налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода представляются не позднее 25 дней со дня окончания соответствующего отчетного периода.

Налогоплательщики – индивидуальные предприниматели по истечении налогового периода представляют налоговые декларации в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода представляются не позднее 25 дней со дня окончания соответствующего отчетного периода.

Форма налоговых деклараций и порядок их заполнения утверждаются Федеральной налоговой службой (ФНС).

Налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов.

Форма книги учета доходов и расходов и порядок отражения в ней хозяйственных операций организациями и индивидуальными предпринимателями, применяющими УСН, утверждаются ФНС по согласованию с Минфином России.

Особенности исчисления налоговой базы. Организации, ранее применявшие общий режим налогообложения с использованием метода начислений, при переходе на УСН выполняют следующие правила:

? на дату перехода на УСН в налоговую базу включаются суммы денежных средств, полученные в период применения общего режима налогообложения в оплату по договорам, исполнение которых налогоплательщик осуществляет после перехода на УСН;

? на дату перехода на УСН в налоговом учете отражается остаточная стоимость основных средств, приобретенных и оплаченных в период применения общего режима налогообложения, в виде разницы между ценой приобретения и суммой начисленной амортизации в соответствии с требованиями главы 25 НК РФ. В отношении основных средств, числящихся у налогоплательщика, оплата которых будет осуществлена после перехода на УСН, остаточная стоимость, определяемая в соответствии с настоящим пунктом (учитывается начиная с месяца, следующего за месяцем, в котором была осуществлена оплата такого объекта основных средств);

? не включаются в налоговую базу денежные средства, полученные после перехода на УСН, если по правилам налогового учета по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль организаций при применении общего режима налогообложения;

? расходы, осуществленные налогоплательщиком после перехода на УСН, признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления, если оплата таких расходов была осуществлена в течение периода применения общего режима налогообложения, либо на дату оплаты, если оплата была осуществлена после перехода организации на УСН;

? не вычитаются из налоговой базы денежные средства, уплаченные после перехода на УСН в оплату расходов налогоплательщика, если до перехода на УСН такие расходы были учтены при исчислении налоговой базы по налогу на прибыль организаций в соответствии с главой 25 НК РФ.

Организации, применявшие УСН, при переходе на общий режим налогообложения с использованием метода начислений выполняют следующие правила:

? не включаются в налоговую базу денежные средства, полученные после перехода на общий режим налогообложения, если по правилам налогового учета указанные суммы были включены в доходы при исчислении налоговой базы при применении УСН;

? расходы, осуществленные налогоплательщиком в период после перехода на общий режим налогообложения, признаются расходами, вычитаемыми из налоговой базы, на дату их осуществления независимо от даты оплаты таких расходов.

Обоснование объекта налогообложения. Организации (предпринимателю), чтобы перейти на УСН, нужно выбрать объект налогообложения и указать его в заявлении о переходе на УСН.

Объект налогообложения, избранный налогоплательщиком, нельзя изменить в течение всего срока применения УСН.

Главой 26.2 НК РФ предусмотрены два объекта налогообложения:

? доходы;

? доходы, уменьшенные на сумму расходов.

В первом случае ставка единого налога составляет 6 % (п. 1 ст. 346.20 НК РФ). При этом расходы налогоплательщика, осуществленные в течение налогового периода, не учитываются при расчете единого налога.

В то же время сумма единого налога может быть уменьшена на величину страховых взносов на обязательное пенсионное страхование, перечисленных в Пенсионный фонд Российской Федерации (ПФР) (п. 3 ст. 346.21 НК РФ), а также на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств организации или предпринимателя (п. 3 ст. 346.21 НК РФ). Общая сумма пенсионных взносов и больничных, которые можно взять в расчет единого налога, не должна превышать 50 % исчисленного налога.

Для налогоплательщиков, которые выбрали в качестве объекта налогообложения доходы, уплата минимального налога и перенос убытков на будущее не предусмотрены.

При выборе объекта налогообложения доходы, уменьшенные на величину расходов, налоговая ставка по нему составляет 15 % (п. 2 ст. 346.20 НК РФ).

При расчете налоговой базы в этом случае величина доходов уменьшается на сумму произведенных и оплаченных документально подтвержденных расходов, в том числе на сумму взносов на обязательное пенсионное страхование, а также на сумму пособий по временной нетрудоспособности, выплаченных организацией или предпринимателем за счет собственных средств (п. 2 ст. 346.18 НК РФ).

Статьей 346.16 НК РФ предусмотрен закрытый перечень расходов при использовании объекта налогообложения доходы минус расходы. Поэтому не все свои расходы налогоплательщик сможет учесть при расчете единого налога.

Если по итогам работы за год сумма единого налога оказалась меньше, чем величина минимального налога, то организации (предпринимателю) придется заплатить в бюджет минимальный налог (п. 6 ст. 346.18 НК РФ). Минимальный налог составляет 1 % от суммы доходов налогоплательщика.

По итогам налогового периода расходы могут превысить доходы. В следующих налоговых периодах налогоплательщик, выбравший в качестве объекта налогообложения доходы, уменьшенные на величину расходов, имеет право уменьшить налоговую базу (доходы минус расходы) на величину убытка, полученного в результате применения УСН (п. 7 ст. 346.18 НК РФ). При этом сумма убытка не должна уменьшать налоговую базу более чем на 30 %. Остальная часть незачтенного убытка может быть перенесена на следующие налоговые периоды в пределах 10 лет.

С учетом отмеченных положительных сторон и недостатков каждого из объектов налогообложения необходимо обосновать данный объект для конкретного предприятия.

Если организация (предприниматель) собирается работать без прибыли или низкорентабельно, то нужно выбрать в качестве объекта налогообложения доходы минус расходы.

Если же организация нацелена на получение прибыли от своей коммерческой деятельности, то ей следует произвести некоторые расчеты в следующей последовательности.

Этап первый. Выбор объекта налогообложения в первую очередь зависит от величины расходов, которые налогоплательщик может учесть при расчете единого налога.

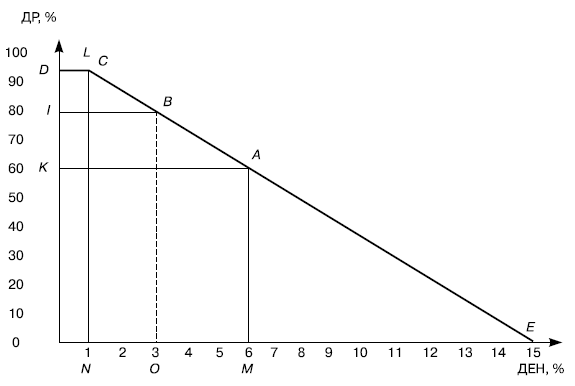

Проанализируем рис. 4.1. По вертикальной оси графика отложена доля расходов в составе доходов налогоплательщика ДР, а по горизонтали – доля единого налога в составе доходов ДЕН.

Рассмотрим вариант, когда организация выбирает в качестве объекта налогообложения доходы, уменьшенные на сумму расходов. В этом случае сумма единого налога зависит только от доли расходов в общей сумме доходов.

Предположим, что расходы налогоплательщика равны доходам. В этом случае доля расходов в составе доходов составляет 100 %:

ДР = Расходы: Доходы ? 100 % = 100 %.

Несмотря на то что разница между доходами и расходами в этом случае равна нулю, прибыли нет, налогоплательщику придется заплатить минимальный налог, который составляет 1 % от суммы доходов.

Рис. 4.1. Обоснование выбора объекта налогообложения при УСН

Сумма минимального налога будет равна сумме единого налога в том случае, если доля расходов ДР составляет 93,33 %:

(1 – D) ? 0,15 = 0,01, D = 0,933 или 93,3 %.

С уменьшением ДР сумма единого налога будет также уменьшаться.

В том случае если у организации (предпринимателя) не будет никаких расходов (ДР = 0 %), которые бы он смог учесть при расчете единого налога, единый налог составит 15 % от суммы полученного дохода (ДЕН = 15 %).

Зависимость единого налога от доли расходов в составе доходов представлена на рис. 4.1 ломаной линией DLE.

Теперь рассмотрим другой объект налогообложения – доходы. В этом случае сумма единого налога не зависит от величины расходов и составляет 6 % от суммы доходов при любой величине ДР. На рис. 4.1 – это линия AM. Она пересекается с линией LE в точке А, где ДР = 60 %, а ДЕН = 6 %. Это означает следующее. В том случае если доля расходов в составе доходов ДР налогоплательщика составляет 60 %, ему совершенно все равно, какой выбирать объект налогообложения, так как сумма единого налога все равно будет одинаковой – 6 % от величины полученных доходов ДЕН.

Если ДР у налогоплательщика меньше 60 %, то ему целесообразно выбирать в качестве объекта налогообложения доходы. Например, если доля расходов ДР равна 30 %, то единый налог будет составлять 10,5 % в составе доходов ДЕН, а в случае если ДР = 20 %, то ДЕН = 12 %, но при этом он будет платить только 6 %.

Пример. Организация переходит на УСН. Обоснуем выбор объекта налогообложения. Доходы за предыдущие три квартала составили 10 млн руб. Величина расходов, на сумму которых можно уменьшить величину доходов, составила 5,5 млн руб. Доля расходов в составе доходов составляет 55 % (5,5: 10,0 ? 100 %).

Так как ДР меньше 60 %, организации лучше выбрать в качестве объекта налогообложения доходы. Если бы организация платила единый налог с доходов, то сумма налога составила бы 600 тыс. руб.: 10 млн руб. ? 6 %. При выборе в качестве объекта налогообложения доходов, уменьшенных на расходы, сумма единого налога будет равна 675 тыс. руб. ((10,0 млн руб. – 5,5 млн руб.) ? 15 %).

В том случае если ДР больше 60 %, однозначного ответа на вопрос, какой следует выбрать объект налогообложения, дать нельзя. Сначала необходимо рассмотреть влияние пенсионных взносов на сумму единого налога при использовании в качестве налогообложения доходов организации (предпринимателя). Для этого выполним дальнейшие расчеты.

Этап второй. Сумма единого налога, которую уплачивают налогоплательщики, выбравшие в качестве объекта налогообложения доходы, может быть уменьшена на сумму взносов на обязательное пенсионное страхование, но не более чем на 50 %. Иными словами, величина единого налога может уменьшиться с 6 до 3 % от общей суммы дохода. На рисунке 4.1 этот предел обозначен линейным пунктиром ДЕН = 3 %.

Линейный пунктир пересекается с линией точечного пунктира в точке В, где ДР = 80 %, а ДЕН = 3 %. Это значит, что для организации (предпринимателя) не имеет значения, какой объект налогообложения выбирать в том случае, если:

? доля расходов в составе доходов составляет 80 %;

? сумма пенсионных взносов равна или больше половины суммы единого налога.

При одновременном выполнении условий сумма единого налога составит 3 % от величины доходов независимо от выбранного объекта налогообложения.

Пример. Предположим, что доходы организации за год составляют 10,0 млн руб., а расходы – 8,0 млн руб. Таким образом, доля расходов в составе доходов равна 80 % (8,0 млн руб.: 10,0 млн руб. ? 100 %).

Если организация выберет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, то сумма единого налога составит 300 тыс. руб. ((10,0 млн руб. – 8,0 млн руб.) ? 15 %). Если организация выберет в качестве объекта налогообложения доходы, то сумма единого налога составит 600 тыс. руб. (10,0 млн руб. ? 6 %). Однако в этом случае можно уменьшить единый налог на сумму взносов на обязательное пенсионное страхование, но не более чем на 300 тыс. руб. (600 тыс. руб. ? 50 %).

Таким образом, если сумма пенсионных взносов, уплаченных организацией за аналогичный период, составит не менее 300 тыс. руб., то сумма единого налога будет одинаковой при любом варианте выбора объекта налогообложения.

На отрезке АВ (рис. 4.1), когда ДР находится в пределах от 60 до 80 %, выбор объекта налогообложения зависит от величины взносов на обязательное пенсионное страхование. В свою очередь величина взносов в ПФР зависит от суммы выплат физическим лицам по трудовым, гражданско-правовым и авторским договорам.

В точке А выплаты физическим лицам равны нулю. Необходимо определить, какую долю в составе доходов составляют выплаты физическим лицам.

Сумма взносов на пенсионное страхование составляет 14 % от величины выплат физическим лицам. В точке В взносы на обязательное пенсионное страхование уменьшают единый налог наполовину, т. е. на 3 %.

Следовательно, в точке В сумма выплат физическим лицам равна 21,429 % от величины полученных доходов: 0,03: 0,14 ? 100 %.

Таким образом, при использовании доходов в качестве объекта налогообложения сумма единого налога зависит от доли выплат физическим лицам, на которые начисляются взносы в ПФР, в общей сумме доходов.

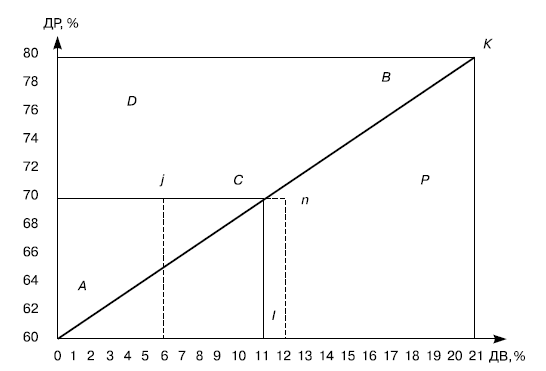

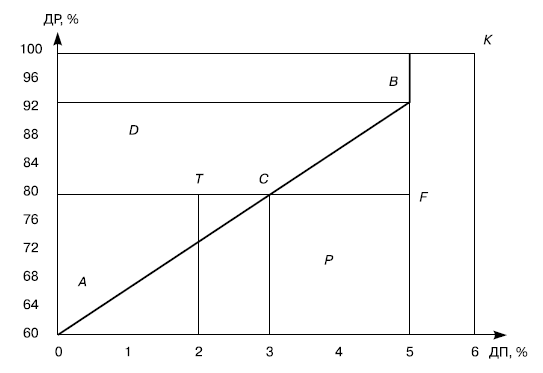

Чтобы подробнее рассмотреть эту зависимость, построим график (рис. 4.2), с помощью которого можно определить, какой объект налогообложения необходимо выбрать при том или ином соотношении доли расходов и доли выплат физическим лицам, на которые начисляются взносы в ПФР.

На вертикальной оси графика отражена доля расходов в составе доходов ДР налогоплательщика, составляющая от 60 до 80 %, а по горизонтальной оси – доля выплат физическим лицам ДВ, на которые начисляются взносы на обязательное пенсионное страхование, от 0 до 21,429 %.

Рис. 4.2. Обоснование выбора объекта налогообложения с учетом соотношения доли расходов и доли выплат физическим лицам, на которые начисляются взносы в ПФР

Отрезок АВ показывает те значения ДР и ДВ, при которых налогоплательщик может выбирать любой объект налогообложения – сумма единого налога будет одинаковой в обоих случаях.

Пример.

Предположим, что доходы организации составляют 10,0 млн руб., а расходы – 7,0 млн руб. Следовательно, доля расходов в составе доходов составляет 70 % (7,0 млн руб.: 10,0 млн руб. ? 100 %). Сумма выплат физическим лицам за этот период I составит 10,714 % в составе доходов: (10,0 млн руб. – 7,0 млн руб.) ? 0,15 = 10,0 ? 0,06 – I ? 0,14, или 1071,4 тыс. руб.

Отметим на графике эту точку – точку С (по вертикали – 70 %, по горизонтали – 10,714 %).

Она лежит на отрезке АВ. Следовательно, организация может выбрать любой объект налогообложения.

Проведем проверку. Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 450 тыс. руб. ((10,0 млн руб. – 7,0 млн руб.) ? 15 %). При выборе другого объекта налогообложения сумма единого налога будет такой же: 10 млн руб. ? 6 % – 1071,4 тыс. руб. ? 14 %.

Отрезок АВ делит плоскость рис. 4.2 на две зоны – D и P. Если точка пересечения значений ДР и ДВ окажется выше отрезка АВ (в зоне D), то в качестве объекта налогообложения необходимо выбрать доходы, уменьшенные на величину расходов.

Пример. Используем условия предыдущего примера (ДР = 70 %). Только на этот раз сумма выплат физическим лицам будет равна 500 тыс. руб., т. е. 5 % (500: 10 000 ? 100 %).

Точка пересечения j (по вертикали – 70 %, по горизонтали – 5 %) находится выше отрезка АВ в зоне D. Следовательно, организации следует выбрать в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 450 тыс. руб. (10,0 млн руб. – 7,0 млн руб.) ? 15 %. При выборе другого объекта налогообложения сумма единого налога будет равна 530 тыс. руб. (10 млн руб. ? 6 % – 500 тыс. руб. ? 14 %).

Если точка пересечения окажется ниже отрезка АВ (в зоне P), то объектом налогообложения лучше выбрать доходы.

Пример. ДР = 70 %, сумма выплат физическим лицам будет равна 1200 тыс. руб. Рассчитаем долю выплат в составе доходов: ДВ = 1200 тыс. руб.: 10 млн руб. ? 100 % = 12,0 %. Точка пересечения n (по вертикали – 70 %, по горизонтали – 12,0 %) находится ниже отрезка АВ в зоне P. Следовательно, организации следует выбрать в качестве объекта налогообложения доходы. Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 450 тыс. руб. (10,0 млн руб. – 7,0 млн руб.) ? 15 %. При выборе другого объекта налогообложения сумма единого налога будет равна 432 тыс. руб. (10 млн руб. ? 6 % – 1200 тыс. руб. ? 14 %).

Организации и предприниматели, которые уплачивают единый налог по ставке 6 %, могут уменьшить его сумму на величину выплаченных за счет собственных средств пособий по временной нетрудоспособности. При этом уменьшать сумму единого налога можно до нуля, так как никаких ограничений НК РФ не устанавливает.

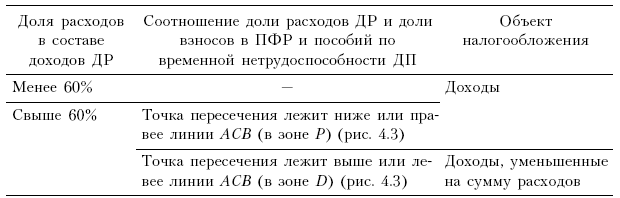

Следовательно, те налогоплательщики, которые не собираются оплачивать дни болезни работников за свой счет, могут сразу сделать окончательный выбор объекта налогообложения. Для этого можно воспользоваться табл. 4.3.

При необходимости частичной оплаты больничных листов за счет средств организации или индивидуального предпринимателя необходимо провести дальнейшие расчеты.

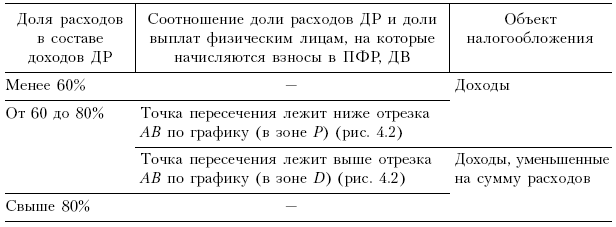

Таблица 4.3

Обоснование выбора объекта налогообложения

Этап третий. Он заключается в необходимости расчета предполагаемой суммы пособий по временной нетрудоспособности, которую организации придется выплатить за год своим работникам.

Исходя из фактических данных, сложившихся за предыдущие годы, можно установить максимальную и минимальную сумму больничных, которую организации, возможно, придется выплатить за свой счет. С учетом этих двух показателей следует определить, какой объект налогообложения для организации наиболее выгоден.

Предположим, что организация выберет в качестве объекта налогообложения доходы. Сумма единого налога составит 6 % от общей суммы дохода. Поэтому если сумма пособий по временной нетрудоспособности и взносов на обязательное пенсионное страхование будет превышать 6 % от величины доходов, то организации ничего не придется платить в бюджет. Следовательно, величина единого налога при использовании доходов в качестве объекта налогообложения зависит от доли взносов в ПФР и пособий по временной нетрудоспособности, которые организация выплачивает за счет собственных средств, в составе доходов. Для того чтобы решить, какой из двух объектов налогообложения экономичнее, построим график (рис. 4.3).

Значения вертикальной оси графика характеризуют долю расходов в составе доходов ДР налогоплательщика от 60 до 100 %, а горизонтальной оси – долю взносов в ПФР и пособий по временной нетрудоспособности ДП от 0 до 6 %. Ломаная линия АСВ делит плоскость графика на две зоны – D и Р. Если точка пересечения значения ДР и значения ДП окажется выше отрезка АСВ (в зоне D), то в качестве объекта налогообложения необходимо выбрать доходы, уменьшенные на величину расходов.

Рис. 4.3. Обоснование выбора объекта налогообложения с учетом сумм пособий по временной нетрудоспособности

Пример. Предположим, что доходы организации составляют 10,0 млн руб., а расходы – 8,0 млн руб. Следовательно, доля расходов в составе доходов составляет 80 % (8,0: 10,0 ? 100 %).

Сумма взносов в ПФР и пособий за этот период составила 300 тыс. руб., или 3 % от величины доходов: 300: 10 000 ? 100 %. Отметим на графике эту точку – точку C (по вертикали – 80 %, по горизонтали – 3 %). Она лежит на линии АСВ. Следовательно, организация может выбрать любой объект налогообложения. Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 300 тыс. руб. (10 000 тыс. руб. – 8000 тыс. руб.) ? 15 %. При выборе другого объекта налогообложения сумма единого налога будет такой же: 10 000 тыс. руб. ? 6 % – 300 тыс. руб. = 300 тыс. руб.

Если точка пересечения окажется ниже линии АСВ (в зоне Р), то объектом налогообложения должны стать доходы.

Пример. Используем условия предыдущего примера (ДР = 80 %). Сумма взносов в ПФР и пособий будет равна 500 тыс. руб. Рассчитаем долю пенсионных взносов и пособий по временной нетрудоспособности в составе доходов: ДП = 500 тыс. руб.: 10 000 тыс. руб. ? х 100 % = 5 %. Точка пересечения F (по вертикали – 80 %, по горизонтали – 5 %) находится ниже линии АСВ в зоне Р. Следовательно, организации следует выбрать в качестве объекта налогообложения доходы. Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 300 тыс. руб. (10 000 тыс. руб. – 8000 тыс. руб.) ? 15 %. При выборе другого объекта налогообложения сумма единого налога будет равна 100 тыс. руб. (10 000 тыс. руб. ? 6 % – 500 тыс. руб.).

Если точка пересечения окажется выше линии АСВ (в зоне D), то в качестве объекта налогообложения необходимо выбрать доходы, уменьшенные на величину расходов.

Пример. ДР = 80 %, сумма взносов в ПФР и пособий будет равна 200 тыс. руб. Доля пенсионных взносов и пособий в общей сумме доходов составит 2 % (200: 10 000 ? 100 %).

Точка пересечения T (по вертикали – 80 %, по горизонтали – 2 %) находится выше линии АСВ в зоне D. Следовательно, организации следует выбрать в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Проведем проверку. Если в качестве объекта налогообложения организация выберет доходы минус расходы, то сумма единого налога составит 300 тыс. руб. (10 000 тыс. руб. – 80 000 руб.) ? 15 %. При выборе другого объекта налогообложения сумма единого налога будет равна 400 тыс. руб. (10 000 тыс. руб. ? 6 % – 200 тыс. руб.).

На основании произведенных расчетов налогоплательщик может окончательно выбрать свой объект налогообложения. Для этого можно воспользоваться табл. 4.4.

Таблица 4.4

Обоснование выбора объекта налогообложения

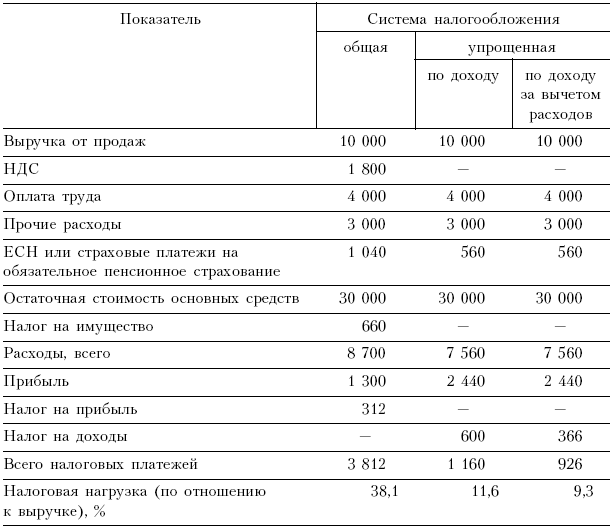

Как видно из данных табл. 4.5, переход на УСН позволяет существенно уменьшить налоговую нагрузку на предприятие.

При переходе на общий режим налогообложения в налоговом учете на дату указанного перехода отражается остаточная стоимость основных средств, определяемая исходя из их первоначальной стоимости за вычетом сумм амортизации, исчисленной за период применения УСН в порядке, предусмотренном главой 25 НК РФ.

Таблица 4.5

Минимизация налоговой нагрузки при переходе на УСН, тыс. руб.

При этом суммы расходов на приобретение основных средств, принятых при исчислении налоговой базы за этот период в соответствии с настоящей главой, если они превысили суммы амортизации, исчисленные в соответствии с главой 25 НК РФ, не уменьшают остаточную стоимость основных средств на дату перехода налогоплательщика на общий режим налогообложения, а полученная разница признается доходом при переходе на общий режим налогообложения.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК