12.8. Учет расчетов по социальному страхованию и обеспечению

Основным документом, определяющим порядок расчета и уплаты страховых взносов, а также порядок предоставления отчетности, является Федеральный закон от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Согласно ст. 5 вышеуказанного закона:

Плательщиками страховых взносов являются страхователи, определяемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования, к которым относятся:

1) лица, производящие выплаты и иные вознаграждения физическим лицам:

а) организации;

б) индивидуальные предприниматели;

в) физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой (далее – плательщики страховых взносов, не производящие выплаты и иные вознаграждения физическим лицам), если в федеральном законе о конкретном виде обязательного социального страхования не предусмотрено иное.

Индивидуальные предприниматели могут являться плательщиками по двум основаниям, поскольку они уплачивают взносы за самого себя и за работников, при их наличии.

По общему правилу объектами обложения страховыми взносами являются все выплаты работникам, которые предусмотрены трудовыми, гражданско-правовыми договорами или же действующим коллективным договором, соглашением и локальными нормативными актами работодателя.

Взносами облагаются все выплаты в пользу физических лиц по трудовым или гражданско-правовым договорам (подряда, услуг) вне зависимости от того, пойдут ли они на уменьшение налога на прибыль или нет.

Для организаций и индивидуальных предпринимателей, производящих выплаты и иные вознаграждения физическим лицам, базой для начисления страховых взносов является сумма этих выплат и иных вознаграждений, являющихся объектом обложения страховыми взносами.

Сумма страховых взносов исчисляется и уплачивается страхователем отдельно в отношении каждого государственного внебюджетного фонда согласно установленным ставкам (в Пенсионный фонд – еще отдельно страховая и накопительная часть).

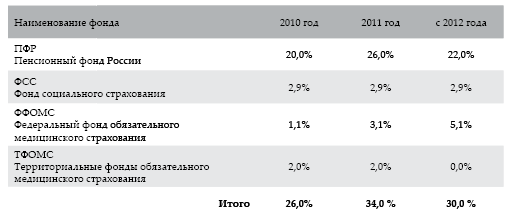

Федеральный закон от 3 декабря 2011 г. № 379-?3 «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам установления тарифов страховых взносов в государственные внебюджетные фонды» снижает на 2012–2013 годы максимальный тариф страховых взносов в государственные внебюджетные фонды для основной массы налогоплательщиков с 34 до 30 % (в ПФР – 22 %, в ФСС – 2,9 % и в ФОМС – 5,1 %). Параллельно для данных плательщиков устанавливается тариф страховых взносов с сумм превышения предельной величины базы для начисления страховых взносов (512 000 руб.) в Пенсионный фонд в размере 10 %. Т. е. вводится регрессивная шкала страховых взносов или, как называют суть этого платежа эксперты, «налог для богатых работников». В 2012 году дополнительно нужно будет платить 10 % в ПФР с ежемесячного заработка свыше 46 667 рублей.

Наряду с этим с 2012 г. снижен тариф взносов в государственные внебюджетные фонды для отдельных налогоплательщиков, применяющих УСН, – до 20 % (в ПФР – 20 %, в ФСС – 0 % и в ФОМС – 0 %).

Кроме того, право на льготу по взносам будут иметь некоммерческие организации, работающие в области социального обслуживания населения и благотворительные организации на УСН. Льготу по страховым взносам получат и отдельные плательщики ЕНВД: аптечные организации, признаваемые таковыми в соответствии с Федеральным законом от 12 апреля 2010 г. № 61-ФЗ и индивидуальные предприниматели, имеющие лицензию на фармацевтическую деятельность.

Ниже приводится сравнительная таблица общих тарифов страховых взносов в государственные внебюджетные фонды, начиная с 2010 г.

Таблица 9

База для начисления страховых взносов рассчитывается отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. Указанные выше процентные ставки перестают взиматься, когда облагаемый взносами доход работника за год превышает установленный лимит.

Размер налогооблагаемого заработка, с которого работодатели с 2010 года платят не единый социальный налог, а страховые взносы, индексируется ежегодно. В 2010 году его размер составлял 415 000 рублей. В 2011 году, когда взносы были увеличены с 26 до 34 %, порог был проиндексирован до 463 000 рублей. Теперь с учетом роста средней заработной платы в РФ предельная величина базы для начисления страховых взносов в государственные внебюджетные фонды на 2012 год составит 512 000 рублей, а в 2013 году этот лимит планируется увеличить до 567 000 рублей.

Расчет взносов производится с доходов каждого работника, затем эти рассчитанные взносы суммируются и уплачиваются сразу за всех работников по установленным реквизитам.

Страхователи уплачивают страховые взносы в виде ежемесячных обязательных платежей. Срок уплаты – не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж.

Сумма взносов, зачисляемая в ФСС РФ, подлежит уменьшению плательщиками на произведенные ими самостоятельно расходы на выплату обязательного страхового обеспечения, предусмотренного законодательством Российской Федерации.

В сроки, установленные для уплаты взносов, плательщики обязаны представить в ФСС РФ сведения о суммах:

1) начисленных взносов в Фонд социального страхования РФ;

2) использованных на выплату пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком, при рождении ребенка, на возмещение стоимости гарантированного перечня услуг и социального пособия на погребение;

3) направленных ими на приобретение путевок;

4) расходов, подлежащих зачету;

5) уплачиваемых в Фонд социального страхования РФ.

Для учета расчетов по взносам на социальное страхование, в Пенсионный фонд и на медицинское страхование используется счет 69 «Расчеты по социальному страхованию и обеспечению».

Согласно ИППС:

К счету 69 «Расчеты по социальному страхованию и обеспечению» могут быть открыты субсчета:

69-1 «Расчеты по социальному страхованию»;

69-2 «Расчеты по пенсионному обеспечению»;

69-3 «Расчеты по обязательному медицинскому страхованию».

Начисленные суммы в Фонд социального страхования, Пенсионный фонд, в фонды обязательного медицинского страхования относят в дебет тех счетов, на которые отнесена начисленная оплата труда, и в кредит счета 69 «Расчеты по социальному страхованию и обеспечению». При этом составляют следующие бухгалтерские записи:

Дебет 20 «Основное производство»,

23 «Вспомогательные производства»,

25 «Общепроизводственные расходы»,

26 «Общехозяйственные расходы» и др.

Кредит 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1,2,3.

Часть сумм, начисленных в Фонд социального страхования, Пенсионный фонд, используется организацией для выплаты работникам соответствующих пособий по временной нетрудоспособности, беременности и родам, пособий на детей и др. и оформляется следующими бухгалтерскими записями:

Дебет 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1и2

Кредит 70 «Расчеты с персоналом по оплате труда».

Оставшуюся часть отчислений по социальному страхованию перечисляют в Фонд социального страхования, отчислений по пенсионному обеспечению – в Пенсионный фонд, а отчисления по обязательному медицинскому страхованию – в соответствующие фонды. Перечисление оформляют следующими бухгалтерскими записями:

Дебет 69 «Расчеты по социальному страхованию и обеспечению», субсчета 1, 2, 3

Кредит 51 «Расчетные счета».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК