11.4. Совершенствование форм и методов налогового контроля деятельности вертикально интегрированных компаний в целях противодействия негативным последствиям трансфертного ценообразования

Одной из характерных черт мировой экономики второй половины ХХ века стало появление и активное развитие транснациональных корпораций. Деятельность ТНК и их бурное развитие послужило объективной основой для массового использования трансфертного ценообразования, под которым понимается реализация товаров и услуг в рамках группы связанных между собой лиц по ценам, отличным от рыночных. В условиях развитой рыночной экономики трансфертное ценообразование – важный механизм перераспределения финансовых ресурсов в рамках интегрированных структур (холдингов). Производственная или добывающая компания холдинга может реализовывать продукцию сбытовой компании того же холдинга по внутренним (низким) ценам. Сбытовая компания затем реализует товар конечным потребителям по рыночным (более высоким) ценам. В результате финансовые ресурсы концентрируются в едином центре прибыли (сбытовой компании), после чего могут перераспределяться в соответствии с потребностями холдинга в целом. Отношение государства к указанной функции трансфертного ценообразования должно быть нейтральным. Перераспределение собственных финансовых средств холдинга – составная часть экономической политики компании.

Вместе с тем трансфертное ценообразование очень часто преследует иную цель, а именно – минимизации налоговых платежей. В таком случае позиция государства по отношению к трансфертному ценообразованию не может быть нейтральной, поскольку непосредственно затрагивается его экономический интерес. Современные государства, в том числе и Российская Федерация, разрабатывают систему мер противодействия трансфертному ценообразованию с целью защиты интересов доходной части бюджета.

Практика применения ст. 40 НК РФ начиная с 1999 г. свидетельствует о несовершенстве ее категорийного аппарата; с одной стороны, это формальное основание невозможности доначисления налогов в случаях очевидного занижения стоимостной налоговой базы, а с другой – проявляется соответственно в формальном подходе налоговых органов к налогоплательщикам, реализующим товары по отличным от рыночного уровня ценам, но объективным для конкретных условий. Так, за период 2006–2007 гг. в судах было рассмотрено 263 дела, посвященных применению ст. 40 НК РФ. Из них 44 дела (16,7 %) – в пользу налоговых органов, а 219 (83,27 %) – в пользу налогоплательщиков[64].

Для противодействия трансфертному ценообразованию в национальных законодательствах большинства стран появились специальные нормы. Зачастую эти нормы основаны на рекомендациях Организации экономического сотрудничества и развития (ОЭСР), изложенных в Руководстве ОЭСР по трансфертному ценообразованию для многонациональных корпораций и налоговых служб 1995 г. В свою очередь Рекомендации базируются на американских правовых нормах – положениях Кодекса внутренних доходов США.

В основе Рекомендаций ОЭСР лежит принцип «вытянутой руки» (the arm’s length principle). Суть его в том, что взаимозависимые лица «идут рука об руку», в то время как участники рынка – независимыми партнерами по отношению друг к другу, т. е. находятся на расстоянии вытянутой руки.

Принцип «вытянутой руки» изложен в параграфе 1 ст. 9 Типового договора ОЭСР об избежании двойного налогообложения, который является основой для заключения двусторонних договоров между странами-членами организации. Многие страны, которые не входят в состав ОЭСР, также руководствуются положениями этого документа.

Статья 9 Типового договора гласит: «Когда между двумя ассоциированными (взаимозависимыми) предприятиями устанавливаются или навязываются условия в области торговых и финансовых отношений, отличные от условий, которые бы сложились между независимыми предприятиями, тогда любая прибыль, которая в указанных условиях относилась бы на одно из предприятий, но по причине указанных условий не относится на его счет, может быть включена в состав прибыли этого предприятия и соответственно подлежать налогообложению».

Анализ зарубежного опыта противодействия трансфертному ценообразованию ставит два вопроса, на которые необходимо дать ответы с целью определения российской концепции налогового контроля цен.

1. Должен ли налоговый контроль цен применяться только к сделкам между взаимозависимыми лицами?

2. Какой подход (сугубо формальный, фактический или их сочетание) должен использоваться с целью выявления взаимозависимости лиц?

Рассматривая первый вопрос, заметим, что налогоплательщики занижают цены реализации, преследуя цель минимизации налоговых платежей, как правило, тогда, когда контрагентом по сделке выступает фактически взаимозависимая компания. Это следует из сравнения суммы экономии на налогах с недополученной чистой прибылью в результате занижения цены реализации. Представляется, что контроль должен осуществляться только в отношении взаимозависимых лиц.

Термин «трансфертное ценообразование» в международной практике также применяется, как правило, только к сделкам между взаимозависимыми (аффилированными) фирмами. В основе взаимозависимости лиц лежит принцип участия в управлении, контроле или капитале. В налоговом законодательстве зарубежных стран реализовано два основных подхода к определению взаимозависимости сторон по сделке: формальный, основанный на определении порогового значения доли участия (например, в США – более 50 %, Великобритании – более 40 % и т. д.), и фактический, исходящий из анализа взаимоотношений между сторонами. Причем в большинстве стран способы отнюдь не взаимоисключающие, а используются совместно. Так, сделки между лицами, когда одному лицу прямо или косвенно принадлежит более 50 % капитала другого лица, являются контролируемыми по законодательству США на основе формального признака. В тех же случаях, когда формально одному лицу принадлежит 50 % и менее в уставном капитале другого лица, налоговые органы должны более подробно анализировать обстоятельства взаимоотношений между ними на предмет установления наличия «контроля».

Основным подходом в действующей редакции российского налогового законодательства к определению взаимозависимых лиц в ст. 20 НК РФ выступает формальный признак. Принципиально такой подход на первом этапе совершенствования законодательства в части НКЦ представляется вполне правомерным. Однако это не исключает целесообразность уточнения формальных критериев признания лиц взаимозависимыми.

Прежде всего, как и за рубежом, один из критериев взаимозависимости в российском законодательстве – принцип участия, а именно – одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20 % (пп. 1 п. 1 ст. 20 НК РФ).

Приведенная действующая редакция не удовлетворяет современной практике по нескольким причинам. Прежде всего в Налоговом кодексе не установлены правила определения доли непосредственного участия. Одно из выдвигаемых предложений состоит в том, чтобы расчет доли непосредственного участия был основан на определении доли голосующих акций (доли в уставном (складочном) капитале (фонде), учитываемой при голосовании). Однако российское законодательство об акционерных обществах предусматривает возможность выпуска привилегированных (не голосующих) акций с кумулятивным дивидендом. Если предприятие не может выплатить накопленный дивиденд к установленному сроку, то привилегированные акции временно получают статус обыкновенных (голосующих) акций. Не исключена возможность умышленных манипуляций с акциями с целью изменения пропорции голосующих акций. Таким образом, целесообразно уточнить, что в расчете доли не должны принимать участие привилегированные акции, трансформированные в обыкновенные на временной основе.

Кроме того, ст. 20 НК РФ позволяет определять показатель косвенного участия организации в других через последовательность иных организаций в виде произведения долей непосредственного участия организаций этой последовательности одна в другой.

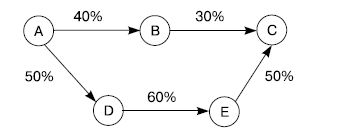

Например, организация А участвует в организации С по цепочке через несколько фирм, доли участия в которых показаны на рис. 11.1. Согласно ст. 20 НК РФ, организации А и С не будут взаимозависимыми, поскольку доля косвенного участия не превышает 20 %-ной величины (50 ? 60 ? 50 + 40 ? 30), хотя с точки зрения экономического результата организации могут быть взаимозависимыми.

Рис. 11.1. Косвенное участие организации А в организации С

В связи с этим целесообразно считать организации лицами, имеющими заинтересованность в совершении сделки, и применять меры контроля в том случае, если доля участия в какой-либо из организаций цепочки превышает 20 %. Одновременно необходимо вменить в обязанность налоговым органам собирать от организаций информацию, раскрываемую, например, в налоговом паспорте, приложениях к бухгалтерской отчетности в электронном виде с максимальной детализацией сведений об аффилированных лицах. При создании единой информационной базы налоговых органов вопрос установления взаимозависимости представляется гораздо менее сложным.

Второй критерий в действующей редакции ст. 20 НК РФ состоит в том, что одно физическое лицо подчиняется другому физическому лицу по должностному положению. Однако, во-первых, отношения между работодателем и работником регулируются трудовым и гражданским кодексом, а не налоговым; во-вторых, многие реальные случаи достаточно спорны (например, продажа квартиры сотруднику при строительстве хозспособом, предоставление кредита, продажа работником предприятию своего патента), в том числе и вследствие их количественной ограниченности.

По третьему критерию п. 1 ст. 20 НК РФ взаимозависимыми считаются лица, состоящие в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого. Отметим, что, во-первых, установить родство или свойства по сделкам ПБОЮЛ не представляется возможным; во-вторых, товары или имущество могут быть проданы как личная собственность; в-третьих, не ясно, какой орган проверяет родство или свойство; в-четвертых, опекаемый достаточно часто ограничен или лишен дееспособности.

Представляется, что такие критерии целесообразнее перевести из законодательно определенной нормы в разряд по усмотрению суда. В противном случае из-за неопределенностей будет совсем не тот результат, на который рассчитывал законодатель, особенно при достаточно большом объеме работы. В качестве компенсации можно предложить следующее. В пп. 16 п. 1 ст. 31 НК РФ среди исков, которые могут предъявлять в суды налоговые органы, иск о признании лиц взаимозависимыми не назван. Следует ввести такую норму в законодательство, что положительно скажется на уровне обоснованности решений при доначислении налоговых платежей.

Более того, в основу дополнений и уточнений должны быть положены наиболее типичные результаты правоприменительной практики, ибо в российском праве отсутствует принцип аналогии. Так, суды признавали взаимозависимость при сделках:

? между организациями, учредителями которых являются одни и те же граждане;

? юридическим лицом и его руководителем;

? двумя юридическими лицами, руководитель одного из которых имеет значительную долю участия в другом юридическом лице;

? организацией и физическим лицом-акционером или участником данной организации;

? организацией и ее единственным покупателем (заказчиком);

? организацией и ее единственным поставщиком (подрядчиком).

Вместе с тем вызывают сомнение некоторые предложения, которые появились на разных уровнях управления и в различных научно-информационных источниках, в том числе и потому, что не было примеров судебного разбирательства (или они были отрицательны).

В частности, требует уточнения такой предлагаемый, вполне обоснованный (см. выше) критерий взаимозависимости, как «организации, когда одно и то же лицо непосредственно или косвенно участвует в этих организациях и доля такого участия превышает 20 %». Возникает вопрос: будут ли подлежать в этом случае налоговому контролю сделки между муниципальными предприятиями, являющимися юридическими лицами, у которых один учредитель – фонд имущества субъекта Федерации. Аналогично – государственные унитарные предприятия. Например, муниципальное унитарное предприятие выиграло тендер на ремонт автомобильных дорог, предложив самую низкую цену, и договор был подписан с администрацией города. Как будут рассматриваться сделки между акционерными обществами, доля государства в уставном капитале которых превышает 20 % или представители государства в совете директоров которых пользуются правами «золотой акции». Представляется, что такие организации также должны быть включены в сферу контроля, но, возможно, проводимого совместно налоговыми органами и Счетной палатой.

Доказательство фактов выявления признаков фактической взаимозависимости лиц, которые могли повлиять на результаты сделок по реализации товаров (работ, услуг), нередко происходит в судебных разбирательствах. Соответственно дальнейшее совершенствование налогового контроля над ценами будет предъявлять более высокие требования к качеству подготовки доказательного материала, а также к квалификации судебных работников. Однако идея включения в налоговое законодательство неких ориентиров, в частности, связь сторон сделок как участников простых товариществ и доверительных отношений, представляется неправомерной даже на современном уровне развития гражданских судов. Суды должны быть свободны в своих решениях исходя из обстоятельств дела, а причины, по которым рассматриваются дела, следует обосновывать самим контролирующим органам (в общем случае истцу).

При анализе сделок с целью выявления фактической взаимозависимости налоговые органы за рубежом, а в последнее время и в российской практике, следуют принципу преобладания экономической сущности сделки над ее юридической формой, что позволяет связанные сделки рассматривать как одну сделку. Например, продажа актива с одновременным заключением опциона может рассматриваться как договор финансирования.

Соответственно основной проблемой становится выявление критериев фактической взаимозависимости, так как все формальные признаки взаимозависимости, как показывает и мировой, и российский опыт, могут быть преодолены. Выявление признаков фактической взаимозависимости, а также разработка действенного механизма их выявления – цель дальнейшего совершенствования НКЦ, причем в общемировом значении. Однако на современном этапе эта цель в российских условиях (и не только) представляется затруднительной по следующим причинам:

1) несовершенство налогового и гражданского законодательства;

2) высокая степень монополизации отдельных секторов экономики;

3) многообразие хозяйственных сделок, суть которых зачастую плохо идентифицируется из-за низкой правовой культуры;

4) значительные масштабы теневого сектора, когда один из контрагентов работает нелегально;

5) презумпция невиновности налогоплательщика, реализованная в российском законодательстве[65].

В связи с этим задача реформирования НКЦ в Российской Федерации может быть представлена в следующем виде.

Первый этап: период, определяемый приблизительно в три года. Совершенствование действующего законодательства в области НКЦ на основе четкого определения формальных признаков взаимозависимости, совершенствования категорийного аппарата и механизма контроля.

Второй этап: начало его возможно после преодоления сформулированных недостатков российской системы. Реализация в налоговом законодательстве механизма контроля цен между фактически взаимозависимыми лицами.

На первом этапе целесообразно сконцентрировать свое внимание на следующих проблемах:

? уточнение критериев признания лиц взаимозависимыми и способы их определения (рассмотрены выше);

? конкретизация состава контролируемых сделок;

? уточнение понятие «рыночная цена» и порядка ее расчета;

? расширение состава косвенных методов определения рыночной цены;

? ограничение корректировок рыночной цены;

? устранение последствий трансфертного ценообразования.

Поскольку предполагаемые пути решения указанных проблем,

кроме последней, были рассмотрены в главе 11.3, остановимся на вопросе об устранении последствий трансфертного ценообразования, что целесообразно исходя из необходимости комплексного подхода к совершенствованию налогового законодательства.

Перенос убытка на будущее в течение десяти лет с 2007 г. осуществляется без ограничения по размеру налоговой базы (ст. 283 НК РФ). Таким образом, убыток стал привлекательным активом, который с выгодой можно продать и купить, что, как показывает мировой опыт, зачастую является важным мотивом в корпоративных реорганизациях. Налогоплательщику-правопреемнику разрешено уменьшать налоговую базу на сумму убытков, полученных реорганизуемыми организациями до момента реорганизации (п. 5 ст. 283 НК РФ). В связи с этим налоговое законодательство (а не только правоприменительная практика) должно содержать правила об ограничении права переноса убытков на будущее в тех случаях, когда приобретение убыточного бизнеса было совершено исключительно с целью уклонения от налогов. В зарубежной практике такие ограничения получили название лимитов на перенос корпоративных налоговых атрибутов. Однако при этом Налоговый кодекс не должен содержать полный запрет переноса права на вычет убытков от одного юридического лица другому по следующим причинам:

? запрет ограничивает права налогоплательщиков, осуществляющих реорганизацию по коммерческой, а не налоговой причине;

? эта норма легко преодолевается, если приобретающей стороной будет выступать убыточная организация.

Представляется, что наиболее целесообразно в ст. 283 НК РФ включить специальный критерий переноса убытков, а именно – экономическую идентичность основной деятельности реорганизованной организации с основной деятельностью убыточной организации. Конкретизация понятия «идентичность» может быть реализована введением в законодательство требования одновременного выполнения следующих условий:

? изменение собственников не более 50 % акций (1/2 доли уставного капитала) убыточной организации;

? продолжение деятельности, осуществляемой убыточной организацией до реорганизации;

? рыночная стоимость приобретенных недавно активов не должна превышать рыночную стоимость активов организации-правопреемника до момента реорганизации.

В том случае, если в реорганизации принимают участие несколько убыточных организаций, то эти условия должны быть соблюдены в отношении каждой реорганизуемой организации.

Важнейший вопрос второго этапа совершенствования налогового контроля за трансфертным ценообразованием в условиях развития холдинговых структур – проблема налогообложения группы взаимозависимых компаний как консолидированного налогоплательщика.

Современной реалией российской хозяйственной практики стали неформальные бизнес-группы (НБГ)[66]. Неформальные бизнес-группы представляют собой совокупность различных юридических единиц, связанных единым управлением. Внешне они выступают как самостоятельные юридические лица, а фактически это звенья хозяйственной деятельности одного объединения. Часто такие группы называют холдингами.

Условно можно выделить несколько стратегических подходов к налоговому регулированию НБГ[67]. Первый подход, применявшийся в России до введения в действие части первой Налогового кодекса в 1999 г., в принципе не предусматривает никаких механизмов признания юридических лиц зависимыми для целей налогообложения. Второй подход, реализованный в НК РФ, признает наличие взаимосвязи между членами группы. При этом выделяются негативный и позитивный аспекты такого признания. Негативный аспект выражается в выработке государством различных форм противодействия трансфертному ценообразованию и иным формам обхода налогов, предпринимаемых в рамках группы. Позитивный аспект состоит в полном или частичном освобождении от налогообложения хозяйственных операций между взаимозависимыми лицами. Третий подход – система консолидированного налогообложения (СКН).

Сущность СКН заключается в том, что группа взаимосвязанных предприятий рассматривается как единый налогоплательщик. При этом исполнение обязанностей по уплате налогов от имени всей группы осуществляет головная организация. По налоговым обязательствам группы заполняется единая налоговая декларация; доходы и убытки членов группы, возникшие после консолидации, объединяются с возможностью их взаимозачета (как следствие – ведение консолидированной отчетности). Внутригрупповые операции освобождены от налогообложения. В некоторой степени как СКН можно рассматривать финансово-промышленные группы.

В настоящее время применяется второй подход к налогообложению неформальных бизнес-групп. Однако все чаще высказываются в пользу того, что система консолидированного налогообложения – оптимальная схема для устранения противоречий между экономическим и юридическим содержанием понятия предприятия.

Следует согласиться с тем, что система налогового администрирования, направленная на конкретное юридическое лицо, с учетом существующего нормативного поля неоптимальна. Субъектный состав неформальной бизнес-группы заранее предопределяет набор типовых схем ухода от налогов, поэтому оценка НБГ как объекта налогового администрирования выгодно отличается от попыток отследить и проверить все сделки юридических лиц, расположенных на одной территории, подведомственной обычной районной налоговой инспекции. Применение системы консолидированного налогоплательщика позволит повысить эффективность налогового администрирования (в том числе налогового контроля цен) в отношении фактически взаимозависимых лиц. Представляется, что в ближайшее время ее использование будет затруднено по следующим причинам.

Первая причина состоит в том, что в условиях системы консолидированного налогоплательщика налоговая база по налогам будет определяться исходя из стоимости товара в момент его выхода за границы НБГ, т. е. при отсутствии взаимозависимости по конечной цене реализации товаров (работ, услуг). Однако в этом случае выпадает из-под контроля объективность налоговой базы по налогу на добычу полезных ископаемых в части полезных ископаемых, облагаемых по адвалорной ставке. Как свидетельствует опыт большинства российских сырьевых компаний, в рамках НБГ может осуществляться весь цикл от добычи до переработки. При этом на стадии добычи (в случае адвалорной ставки на добытое полезное ископаемое) цена на сырье может сознательно занижаться с целью минимизации обязательств по НДПИ. Это препятствие к введению СКН устраняется при переходе на налогообложение по специфическим (твердым) ставкам с ежегодной их индексацией, что осуществлено в системе акцизного налогообложения (за исключением табачной продукции).

Вторая причина заключается в том, что консолидация – это достаточно сложный и трудоемкий вид учетной работы, требующий особой квалификации и навыков со стороны учетных работников. В отличие от западных стандартов учета российский бухгалтерский учет не предписывал составлять консолидированную отчетность группе зависимых компаний. Однако в последнее время ситуация меняется, что связано с законодательно оформленным сближением российских и международных стандартов учета, а также с неформальным внесением западных традиций в российскую практику. Тем не менее должно пройти некоторое время, необходимое для подготовки квалифицированных кадров как для коммерческих предприятий, так и для налоговых органов.

Переход к системе консолидированного налогоплательщика, привлекательной с точки зрения налогового администрирования, возможен только после решения указанных проблем.

Реализация предложенных мер, направленных на ограничение распространения трансфертного ценообразования как средства минимизации налоговых платежей, позволит повысить эффективность налогового контроля над применением цен для целей налогообложения.

Контрольные вопросы

1. Что стало причиной появления правовых норм противодействия трансфертному ценообразованию? Какой принцип лежит в основе Рекомендаций ОСЭР? Какова его суть?

2. Каковы критерии взаимозависимости лиц по российскому законодательству? Какие предложения по уточнению состава признаков взаимозависимости существуют?

3. В чем заключаются преимущества подхода в целях налогообложения к неформальной бизнес-группе как к консолидированному налогоплательщику и каковы сложности его реализации?

4. Какие нормы российского законодательства целесообразны с точки зрения устранения последствий трансфертного ценообразования?

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК