7.6. Метод сравнительных коэффициентов

Сутью данного метода является сравнительная оценка инвестиционной привлекательности компаний при помощи специальных финансовых коэффициентов (или, как их еще называют, мультипликаторов). Инвестиционно привлекательными считаются те компании, у которых значения коэффициентов ниже среднеотраслевых. Если значения коэффициентов у компании выше среднеотраслевого, то такая компания считается переоцененной.

Метод сравнительных коэффициентов предполагает, что недооцененные компании будут сокращать разрыв между значениями собственных коэффициентов и среднеотраслевыми за счет курсового роста своих акций, либо в случае общерыночного снижения за счет более медленного падения.

Коэффициенты соотносят стоимость компании с различными показателями бизнеса. В рассматриваемых нами коэффициентах в числителе находится капитализация компании (P), а в знаменателе один из показателей деятельности бизнеса – прибыль (E), выручка (S), балансовая стоимость (BV), свободный денежный поток (FCF), отраслевые показатели, например запасы нефти (PR).

Рассмотрим использование метода сравнительных коэффициентов на примере двух компаний нефтедобывающей отрасли:

Компания А

Компания Б

Капитализация

1 млрд рублей

200 млн рублей

Чистая прибыль (E)

400 млн рублей

70 млн рублей

Выручка (S)

900 млн рублей

300 млн рублей

Балансовая стоимость (BV)

2 млрд рублей

100 млн рублей

Свободный денежный поток (FCF)

100 млн рублей

60 млн рублей

Запасы нефти (PR)

100 млн баррелей

50 млн баррелей

Начнем с коэффициента P/E (P/E ratio, Price/Earnings). Данный мультипликатор отражает количество лет, за которые окупится цена акции, если предположить, что уровень прибыли постоянен и компания ее выплачивает акционерам в полном объеме. Считать коэффициент можно как в расчете на одну акцию, так и по компании в целом. Можно стоимость всей компании (Р) разделить на ее чистую прибыль (Е), а можно стоимость одной акции разделить на прибыль, приходящуюся на одну акцию – результат будет одинаковым. При прочих равных чем меньше этот коэффициент относительно аналогичных компаний, тем более «дешевая» акция перед нами.

Сравним коэффициенты P/E компаний из примера. Прибыль компании «А» – 400 млн рублей, капитализация составляет 1 млрд рублей. Поделив капитализацию на прибыль, мы получаем текущее значение P/E = 2,5. Прибыль компании «Б» – 70 млн рублей, капитализация составляет 200 млн рублей, таким образом текущее значение P/E компании «Б» = 2,9.

Если предположить, что прибыль компаний останется на том же уровне, то

коэффициент P/E показывает, что инвестиции в «А» окупятся за 2,5 года, а в «Б» только за 2,9. Таким образом, компания «А» выглядит привлекательнее для инвестиций по показателю P/E.

Если в пример добавить среднеотраслевое значение P/E, допустим, на уровне 5, то обе компании, и «А», и «Б» можно будет считать привлекательными для инвестирования. И наоборот, если среднеотраслевое значение будет на уровне 2, то эти компании будут считаться «переоцененными по прибыли», то есть «дорогими» для инвестирования. Поэтому важно также обращать внимание и на абсолютные значения коэффициентов, чтобы не попасть в ситуацию, в которой оказались инвесторы в Японии, покупавшие акции с коэффициентом P/E около 100.

Подробнее о коэффициенте P/E читайте в материале «Такой понятный и загадочный Р/Е».

Коэффициент P/S (P/S ratio, Price/Sales) – соотношение капитализации компании (P) к ее годовой выручке (S), или сколько годовых выручек стоит компания. Выручка и, как следствие, коэффициент P/S – важная характеристика для оценки стоимости того или иного бизнеса, которая отражает размер востребованности бизнеса и его возможную прибыль.

Выручка компании «А» – 900 млн рублей, компании «Б» – 300 млн рублей. Таким образом, коэффициент P/S для компании «А» равен 1,11, для компании «Б» – 0,66.

По показателю выручки компания «Б» выглядит привлекательнее для инвестиций относительно компании «А».

Подробнее о коэффициенте P/S читайте в материале «Коэффициент P/S. А что он может?».

Коэффициент P/BV (P/BV ratio, price-to-book value) показывает, сколько стоит один рубль чистых активов компании. Коэффициент состоит из двух показателей: в числителе, как и прежде, капитализация компании (P), а в знаменателе – ее балансовая стоимость (BV).

Балансовая стоимость компании «А» – 2 млрд рублей, компании «Б» – 100 млн рублей. Таким образом, коэффициент P/BV для компании «А» равен 0,5, для компании «Б» – 2.

Это означает, что при покупке акций компании «А» за 1 рубль Вы получаете 2 рубля стоимости чистых активов компании. При покупке акций компании «Б» на 1 рубль стоимости компании приходится 50 копеек чистых активов.

По данному показателю компания «А» выглядит значительно привлекательнее компании «Б».

Подробнее о коэффициенте P/BV читайте в материале «Коэффициент P/BV».

Коэффициент P/FCF (P/FCF ratio, price-to-free cash flow) показывает, сколько стоит один рубль свободного денежного потока, который генерирует

компания. При расчете капитализация компании (P) делится на размер свободного денежного потока (FCF). Денежный поток – это денежные средства, остающиеся в распоряжении компании после финансирования всех ее инвестиций и операционной деятельности. Если допустить, что весь свободный денежный поток доступен акционерам (например, в виде дивидендов), то можно сказать, что P/FCF показывает, за сколько лет окупятся инвестиции в компанию за счет дивидендов.

Свободный денежный поток компании «А» – 100 млн рублей, компании «Б» – 60 млн рублей. Таким образом, коэффициент P/FCF для компании «А» равен 10, для компании «Б» – 3,33.

Компания «Б» выглядит гораздо привлекательнее с точки зрения размера чистого денежного потока. Инвестируя в нее 1 рубль, Вы получаете 30 копеек денежного потока. В то время как 1 рубль, вложенный в компанию «А», даст только 10 копеек денежного потока.

Подробнее о коэффициенте P/FCF читайте в материале «Чистый денежный поток».

Отраслевые коэффициенты характеризуют потенциал компании по извлечению прибыли в рамках своей основной деятельности. Они интересны тем, что показывают, сколько Вы платите сегодня за возможную будущую прибыль, полученную от использования производственных мощностей или запасов компании. В некоторых случаях отраслевые коэффициенты также показывают запас прочности компании, возможность увеличения объемов деятельности или потенциал повышения эффективности использования основных средств. Рассмотрим отраслевой коэффициент P/PR. Этот коэффициент применим для нефтедобывающих компаний, в его знаменателе находится показатель запасов нефти (в млн баррелей).

Запасы компании «А» – 100 млн баррелей, компании «Б» – 50 млн баррелей. Коэффициент P/PR компании «А» – 10, компании «Б» – 4.

Это означает, что сегодня за 1 баррель запасов компании «А» необходимо заплатить 10 рублей, а за 1 баррель запасов компании «Б» только 4.

Подробнее об отраслевых коэффициентах читайте в материале «Отраслевой коэффициент. А что у него есть?».

Сведем полученные коэффициенты в единую таблицу. Для сравнения мы добавили среднеотраслевые значения, которые предположили сами.

Компания А

Среднеотраслевое значение

Компания Б

Р/Е

2,5

4

2,9

Р/S

1,11

1

0,66

P/BV

0,5

1,5

2

P/FCF

10

10

3,33

P/PR

10

20

4

В нашем примере однозначно сделать выбор в пользу той или иной компании нельзя. Какие-то коэффициенты более привлекательны у компании «А», а какие-то у компании «Б». Однако пример позволяет продемонстрировать преимущества и недостатки метода, а также разработать ряд рекомендаций от УК «Арсагера» для использования метода сравнительных коэффициентов.

Преимущества и недостатки использования метода сравнительных коэффициентов

Простота. Метод сравнительных коэффициентов получил широкое распространение ввиду относительной простоты расчетов, применяемых в нем. Рассчитав значения всего нескольких показателей, можно провести сравнительную оценку компаний и определить, насколько та или иная компания интересна для инвестирования согласно данной методологии.

Использование текущих данных. Текущие значения экономических показателей компании, используемые в расчетах, – это цифровое выражение того, как компания работает «по факту». В текущих данных нет места предположениям или домыслам, ими сложно манипулировать.

Отсутствие прогнозной составляющей. С одной стороны, использование текущих данных – это плюс, но с другой недостаток, который выражается в том, что коэффициенты не характеризуют будущего положения компании. Инвестиции делаются с расчетом получить от них отдачу в будущем и, соответственно, инвестора должно интересовать, что будет с компанией в будущем.

Низкая определенность итогового результата инвестирования. Метод предполагает, что капитализация компании будет расти, приближая значения коэффициентов к среднеотраслевым. Однако метод не дает ответа на вопрос о том, когда закончится этот рост (достигнет ли среднеотраслевых значений или нет). Не являются ли средние значения определенной отрасли завышенными относительно всего рынка? Какую доходность можно получить от инвестиций в ту или иную недооцененную компанию?

Сложность принятия окончательного решения. Данный недостаток уже обозначен при помощи нашего примера: не всегда есть возможность принять однозначное решение на базе коэффициентов.

Ограниченность выборки компаний. Анализ компаний в рамках данного метода можно проводить только в рамках определенной отрасли и, кроме того, их бизнес должен быть устоявшимся и стабильным. Выводы, сделанные на основе анализа развивающихся компаний, не несут практической ценности, так как такие компании могут, например, в одном году иметь огромную прибыль, а в следующем ее вообще не будет или наоборот.

Эффект рефлексии. При использовании сравнительного подхода может возникнуть эффект рефлексии, когда покупают акции, недооцененные по какому-либо коэффициенту, их цена растет и значения коэффициентов достигают среднего уровня. Таким образом, акции, которые ранее были оценены дороже, становятся «средними». Но, как правило, они были относительно дороже не просто так, а ввиду того, что у них, например,

выше качество корпоративного управления или выше ликвидность акций. Поэтому бывшие «дорогие» акции теперь стали вновь привлекательными в глазах инвесторов, что увеличивает их цену и, следовательно, увеличивает среднеотраслевое значение, за которым вновь «тянутся» недооцененные компании и т.д.

Рекомендации УК «Арсагера»

Как мы видим, метод сравнительных коэффициентов обладает рядом недостатков, которые осложняют получение полезных результатов в рамках практического инвестирования. Поэтому мы бы хотели дать несколько рекомендаций, на которые стоит обратить внимание при использовании данного метода оценки инвестиционной привлекательности активов.

• Для применения метода следует формировать выборку компаний, максимально близких друг к другу по условиям работы и финансовому положению. Чаще всего сравниваются компании одной отрасли. Также можно усреднять значения коэффициентов за определенные периоды (например, за 5 лет).

• Прежде чем принимать конкретные инвестиционные решения на базе метода сравнительных коэффициентов, необходимо определиться с тем, значение какого коэффициента будет определяющим. Наиболее универсальным можно считать коэффициент P/E, так как именно прибыль является основной целью деятельности любой коммерческой компании.

• Прогнозные значения экономических показателей компании могут позволить оценить перспективы бизнеса. Однако это может существенно осложнить применение метода, а его эффективность уже будет зависеть от точности прогнозов.

• Повысить определенность инвестирования при помощи данного метода можно с помощью использования перевернутого коэффициента P/E. E/P – годовая процентная ставка, которую будет получать инвестор в процентах от вложений (цены приобретения акции) в виде чистой прибыли. Данная процентная ставка дает ориентир по доходности акций той или иной компании и дает возможность сравнивать ее с уровнем процентных ставок в стране и доходностью альтернативных инвестиций.

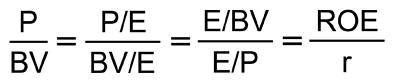

• Необходимо понимать, что финансовые коэффициенты «привязаны» к процентным ставкам в стране и бизнесе. Первый пример – это коэффициент P/E и ставка E/P (обозначим данную ставку, как r). Фактически r – это требуемая рыночная доходность от вложений в тот или иной бизнес.

Коэффициент P/BV можно представить через соотношение рентабельности собственного капитала и требуемой доходности. То есть коэффициент P/BV не может быть равен, например, 10, если рентабельность не будет превышать требуемую доходность в 10 раз.

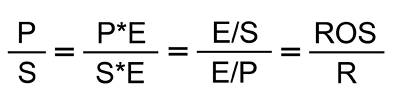

Коэффициент P/S можно представить через соотношение рентабельности выручки и требуемой доходности.

Таким образом, несмотря на простоту метода, его нельзя применять без понимания экономической природы, заложенной в сравнительные коэффициенты. Необходимо учитывать особенности подхода и минимизировать его недостатки, в том числе, используя рекомендации УК «Арсагера».

Отметим, что материал содержит описание именно упрощенного подхода, который дает возможность продемонстрировать общепринятый теоретический взгляд на метод. Если же Вы хотите глубже разобраться в смысле финансовых коэффициентов, то мы рекомендуем ознакомиться с материалами, ссылки на которые представлены в тексте.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК