Разбор полетов Kmart

Разбор полетов Kmart

Итак, у Builders Square неприятности. Надо что-то с этим делать. Какие варианты действий есть у Kmart? Основные имеющиеся опции:

• ликвидировать Builders Square;

• продать Builders Square;

• «починить» Builders Square (самостоятельно или с помощью LGP).

Давайте подробнее рассмотрим все эти варианты.

К черту это гиблое дело!

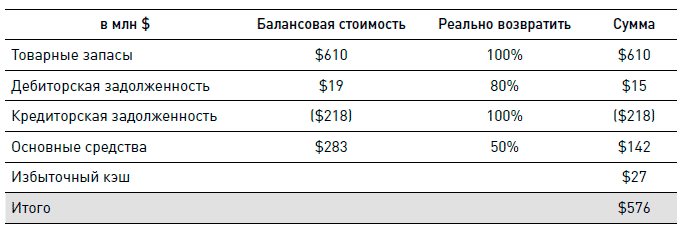

Первый возможный вариант – поднять лапки и сказать: «Home Depot, поздравляю, вы победили!» Что произойдет в этом случае? В этом случае BSQ распродает остатки товарных запасов, расплачивается со всеми, кому должна, и закрывает магазины. Давайте промоделируем последствия этого курса действий для Kmart. Вариант ликвидации предполагает:

• распродажу товаров (считаем, что распродадим по себестоимости без накрутки, то есть выручим 100 % балансовой цифры);

• продажу банкам дебиторской задолженности (дадим дисконт в 20 %);

• распродажу основных средств (зданий, торгового оборудования – предполагаем дисконт в 50 %);

• оплату долгов.

Такой анализ дает нам следующие результаты:

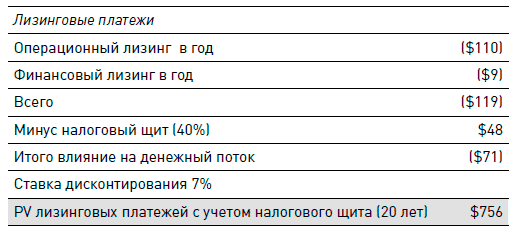

Итак, ликвидация Builders Square дает Kmart $576 млн. Однако мы забыли об одном важнейшем компоненте ситуации Builders Square – лизинговых обязательствах. Хотя большая часть этих обязательств и оформлена в виде операционного лизинга (см. мою первую книгу для более подробного описания учета лизинга), практически все эти договоры Builders Square не может разорвать в одностороннем порядке. После ликвидации Builders Square Kmart будет вынуждена продолжать платить лизингодателям платежи.

Как вообще образовались лизинговые обязательства? Это объясняется спецификой работы ретейла в США. В США обычно каждый занимается своим делом – продавцы продают, строители строят. Каждый зарабатывает свою часть дохода. Когда ретейлер начинает программу расширения, он привлекает к проекту девелопера. Девелопер своими силами организовывает строительство магазина «под ключ». Естественно, девелопер хочет, чтобы ему как-то был гарантирован возврат на его инвестиции. Он не имеет абсолютно никакого желания в один прекрасный день услышать что-нибудь вроде «извини, но мы закрываемся, делай со своим помещением что хочешь». Учитывая, что многие девелоперы строят в основном на заемные деньги (леверидж 70 % и более), это может означать банкротство девелопера. Поэтому он требует от ретейлера долгосрочных гарантий платежей. Долгосрочный арендный договор необходим девелоперу, чтобы получить под этот договор кредит на строительство. В этом случае обычно в долгосрочных договорах либо не предусмотрена возможность его разрыва ретейлером в одностороннем порядке, либо за это предусмотрены существенные штрафы. Аутсорсинг строительства выгоден и ретейлеру – менеджеры могут сосредоточиться на управлении торговым бизнесом, а не тратить свое время и финансовые ресурсы компании на стройку. Это в целом повышает эффективность работы как ретейлера, так и девелопера – каждый занимается своим делом.

Но такая схема таит в себе очевидные риски для ретейлера: если магазин надо закрыть, на тебе по-прежнему «висят» обязательства по арендным платежам. Давайте попробуем посчитать, какую отрицательную стоимость несут в себе эти обязательства. Информация по размеру лизинговых платежей есть в кейсе. Общий размер лизинговых платежей составляет более $2 млрд. Однако это номинальные платежи. Нас интересует их «стоимость» в сегодняшних деньгах, то есть дисконтированная стоимость. Давайте попробуем ее посчитать. Для этого мы будем использовать ставку дисконтирования в 7 % (что примерно соответствует кредитному рейтингу Kmart). Мы также будем считать, что в среднем лизинговые платежи будут длиться 20 лет (магазины относительно новые, а лизинговое соглашение в ретейле обычно заключается на 25 лет). Лизинговые платежи вычитаются из налогооблагаемой базы, поэтому надо не забыть учесть их положительный налоговый эффект для Kmart. Вот что получается (см. иллюстрацию – модель в электронном виде можно скачать на сайте www.gerasim.biz):

Итак, получив от ликвидации Builders Square $576 млн, Kmart потеряет на лизинговых обязательствах $756 млн. Используя принцип APV, мы можем сложить эти два компонента оценки Builders Square. В результате получаем $576 млн – $756 млн = —$180 млн.

Иными словами, общие убытки Kmart от ликвидации Builders Square составят около $180 млн. Здесь, правда, есть один нюанс. Мы забываем, что Kmart может вернуть себе часть денег от лизинга за счет:

• продажи конкурентам части магазинов вместе с лизинговыми обязательствами (такой вариант является очень «живым» для некоторых перспективных магазинов);

• по части помещений лизингодатели смогут самостоятельно найти новых арендаторов;

• часть помещений Kmart сможет сдать в субаренду другим пользователям (пусть даже и со скидкой).

Можно с достаточно большой степенью уверенности сказать, что 50 % лизинговых обязательств в той или иной форме Kmart сможет себе компенсировать. Таким образом, в случае ликвидации Builders Square Kmart получит порядка $576 – $756 / 2 = $198 млн.

Вместе с этим надо понимать, чем этот вариант грозит менеджерам Kmart:

• куча работы, связанной с распродажей товарных запасов и имущества;

• колоссальная головная боль с разбором лизинговых обязательств;

• масса отрицательных эмоций из-за необходимости уволить 23 000 человек;

• в целом серьезное отвлечение внимания менеджеров от ключевого направления работы Kmart, у которого также дела несладки;

• унизительность поражения – не смогли ничего сделать с Home Depot.

В общем, качественные характеристики говорят явно не в пользу этого варианта. Его внутренний рейтинг в головах менеджеров Kmart очень низок.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Разбор полетов «АБВ»

Разбор полетов «АБВ» Давайте разбираться с денежными потоками проекта СуперМ. Сначала проанализируем, какую информацию из приведенной выше мы будем учитывать в проекте, а какую не будем.Во-первых, текущая чистая прибыль компании никакого отношения к проекту не имеет,

Разбор полетов Pearl Propylene

Разбор полетов Pearl Propylene Ситуацию с проектом модернизации «Мерсисайд» мы будем рассматривать отдельно с двух точек зрения:• с точки зрения технической правильности финансовых расчетов;• с точки зрения практики работы большой производственной

Разбор полетов Ameritrade

Разбор полетов Ameritrade Стоимость капитала Ameritrade складывается из трех компонентов формулы CAPM, о которых мы говорили выше:• доходности безрисковых вложений;• риск-премии рынка;• бизнес-риска компании (беты).Давайте разберем все три компонента в кейсе

Разбор полетов American Chemical

Разбор полетов American Chemical Итак, для принятия решения нам нужно посчитать цифры. Будем идти по порядку. Начнем с расчета денежных потоков. Мы уже считали денежные потоки в предыдущих главах, поэтому постарайтесь сначала сделать все

Разбор полетов Bavaria Bier

Разбор полетов Bavaria Bier Разбирать ситуацию Bavaria Bier мы будем постепенно. Сначала поговорим о текущей ситуации в компании, а также о том, что происходило в ней в предыдущие годы. Затем мы рассмотрим кредитную политику Bavaria и проанализируем, насколько она выгодна для компании.

Разбор полетов Massey-Ferguson

Разбор полетов Massey-Ferguson Чтобы выработать целевую структуру капитала, исходя из формулы V (A) = V (all-equity) + V (t) – p ? V (distress), нам надо оценить:• потенциальные потери в случае возникновения финансовых проблем – V (distress);• возможность использования компанией налогового щита – V

Разбор полетов Du Pont

Разбор полетов Du Pont Итак, перед нами Du Pont de Nemours and Co, или просто «Дю Понт» – одна из самых значимых компаний ХХ века, изобретатель нейлона (Neilon®), кевлара (Kevlar®), лайкры (Lycra®) и множества других вещей, которые в наше время из имен брендов стали общеупотребимыми названиями. Это

Разбор полетов eBay

Разбор полетов eBay Итак, eBay нужно принять решение. Каковы будут плюсы и минусы IPO для компании? Давайте постараемся их перечислить.Во-первых, это получение капитала. Впереди большие траты на поддержку технологического и маркетингового преимущества, возможен вход сильных

Kmart – продажа Builders Square

Kmart – продажа Builders Square В июле 1997 года Kmart, одна из крупнейших американских сетей гипермаркетов, готовилась завершить сделку по продаже одного из своих подразделений – сети гипермаркетов товаров для строительства и ремонта Builders Square. Kmart искала покупателей на это

История Kmart

История Kmart Kmart был одним из крупнейших ретейлеров США. Компания была основана в 1912 году. В 1962 году компания открыла в Детройте первый гипермаркет, концепцией которого была торговля на большом объеме с низкой нормой прибыли. Низкая маржа воплощалась в низкие цены для

Решение Kmart

Решение Kmart Итак, давайте сравним предлагаемые варианты между собой: Давайте поставим себя на место CEO Kmart. Что мы имеем на выходе? Покупателей нет, поэтому этот вариант отпадает. Ликвидировать очень не хочется – много мороки и отрицательных эмоций. Продать (точнее,

Разбор полетов Cooper Industries

Разбор полетов Cooper Industries Что мы можем сказать о Nicholson File? Это неплохая компания: хороший, качественный продукт, хороший бренд, хорошая сеть дистрибуции. Сколько стоят акции Nicholson? Давайте посчитаем (см. таблицу – модель на www.gerasim.biz). Примечания к модели:• при построении

Разбор полетов Richardson-Vicks

Разбор полетов Richardson-Vicks Прежде чем говорить о стратегии поглощения, нам нужно оценить, сколько может стоить Richardson-Vicks для Unilever и сама по себе. Если дополнительная премия к акциям невелика, то игра может и не стоить свеч. Давайте попробуем это сделать (см. таблицу – модель

Разбор беседы

Разбор беседы Поскольку вы применяете модель «Права на полезные ископаемые» и принцип 3, который предписывает присутствие и отрешение от всего остального, полезно после каждого разговора разобраться в себе самом. Спросите себя вот о чем:• Меня действительно

КОМПАНИЯ «KMART»

КОМПАНИЯ «KMART» Разве «Kmart», имея такую известную марку, может быть банкротом? Очень даже запросто: «Kmart» забыла о позиционировании. Когда-то компания была лидером по продажам по низким ценам, но, когда конкуренция вынудила ее перейти от ценовой политики, в основе которой

Шаг 2: Разбор полетов

Шаг 2: Разбор полетов Да, это именно то, о чем вы подумали. После того как вы оправились от первичного шока и смогли посмотреть на ситуацию со стороны, настало время разобраться в том, что произошло. На этом этапе вы можете попросить о помощи своего SPARC-приятеля. Является ли