Определение ставки дисконтирования

Ставка дисконтирования – ожидаемая ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования или, другими словами, ожидаемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату проведения оценки.

Ставка дисконтирования отражает взаимосвязь «риск – доход», а также различные виды риска, присущие этой недвижимости.

Теоретически ставка дисконтирования для объекта недвижимости должна прямо или косвенно учитывать следующие факторы:

? безрисковую доходность на рынке;

? компенсацию за риск вложения в недвижимость;

? компенсацию за низкую ликвидность;

? компенсацию за инвестиционный менеджмент.

В процессе оценки необходимо учитывать, что существуют номинальные ставки (включающие в себя инфляцию) и реальные ставки (очищенные от инфляции). При пересчете номинальной ставки в реальную и наоборот целесообразно использовать формулу американского экономиста И. Фишера

где rн – номинальная ставка; rр – реальная ставка; Iинф – индекс инфляции (годовой темп инфляции).

Важно отметить, что при использовании номинальных потоков доходов ставка дисконтирования должна быть рассчитана в номинальном выражении, а при реальных потоках доходов – в реальном выражении.

Денежные потоки и ставка дисконтирования должны соответствовать друг другу и одинаково исчисляться. Результаты расчета текущей стоимости будущих денежных потоков в номинальном и реальном исчислениях одинаковы.

В западной практике для расчета ставки дисконтирования применяются следующие методы:

? кумулятивного построения;

? сравнения альтернативных инвестиций;

? выделения;

? мониторинга.

Метод кумулятивного построения основан на предпосылке, что ставка дисконтирования является функцией риска и рассчитывается как сумма всех рисков, присущих каждому конкретному объекту недвижимости.

Ставка дисконтирования (r) рассчитывается следующим образом:

где rf – безрисковая ставка дохода; p1 – премия за риск вложения в недвижимость; p2 – премия за низкую ликвидность недвижимости; p3 – премия за инвестиционный менеджмент.

Метод кумулятивного построения подробно рассмотрен в параграфе 3.3 данной главы при рассмотрении метода капитализации по расчетным моделям.

Пример 3.10

Определите ставку дисконтирования реальную и номинальную на основе следующих данных. Безрисковая ставка доходности установлена на уровне эффективной доходности к погашению ОФЗ, которая на дату проведения оценки составила 6,8% годовых. Премия за риск случайной потери (вложения в недвижимость) составляет 3,5%. Премия за риск инвестиционного менеджмента составляет 4,5%. Срок экспозиции аналогичных объектов на рынке составляет 6 месяцев. Ожидаемый темп инфляции составляет 8%.

Решение. Рассчитаем премию за низкую ликвидность, используя формулу (3.18). Срок экспозиции – 6 месяцев, или 0,5 года.

p 2 = 6,8 · 0,5 = 3,4%.

Рассчитаем ставку дисконтирования методом кумулятивного построения по формуле (3.32). Получаем номинальную ставку дисконтирования, так как были использованы данные в номинальном выражении (не очищенном от инфляции).

r н = 6,8 + 3,5 + 3,4 + 4,5 = 18,2%.

Для расчета реальной ставки дисконтирования воспользуемся формулой Фишера (3.31)

rр = (0,182– 0,08) : (1 + 0,08) = 0,094, или 9,4%.

Ответ. На основе имеющихся данных ставка дисконтирования номинальная составляет 18,2%, ставка дисконтирования реальная равна 9,4%.

Метод сравнения альтернативных инвестиций применяется чаще всего при расчете инвестиционной стоимости объекта недвижимости. В качестве ставки дисконтирования могут быть взяты:

? требуемая инвестором доходность (задается инвестором);

? ожидаемая доходность альтернативных проектов и финансовых инструментов, доступных инвестору.

Метод выделения – ставка дисконтирования как ставка сложного процента рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости. Этот метод достаточно трудоемок. Механизм расчета заключается в реконструкции предположений о величине будущих доходов и последующем сопоставлении будущих денежных потоков с начальными инвестициями (ценой покупки). При этом расчет будет варьироваться в зависимости от объема исходной информации и размера оцениваемых прав.

Ставка дисконтирования (в отличие от ставки капитализации) прямо из данных о продаже выделена быть не может, так как ее нельзя рассчитать без выявления ожиданий покупателя относительно будущих денежных потоков.

Наилучший вариант расчета ставки дисконтирования методом выделения – интервьюирование покупателя (инвестора) и выяснение, какая ставка была использована при определении цены продажи, как строился прогноз будущих денежных потоков. Если оценщиком полностью получена интересующая его информация, то он может рассчитать внутреннюю норму прибыли (конечную отдачу) аналогичного объекта. На полученную величину он будет ориентироваться при определении ставки дисконтирования.

Хотя каждый объект недвижимости и уникален, при определенных допущениях можно получить значения ставки дисконтирования методом выделения, которые будут соответствовать общей точности прогноза будущих периодов. Однако необходимо учитывать, что в качестве аналогичных должны подбираться сделки купли-продажи таких сопоставимых объектов, существующее использование которых является наилучшим и наиболее эффективным.

Обычный алгоритм расчета ставки дисконтирования по методу выделения следующий:

? моделирование для каждого объекта-аналога в течение определенного периода времени по сценарию наилучшего и наиболее эффективного использования потоков доходов и расходов;

? расчет ставки доходности инвестиций по объекту;

? полученные результаты обработать любым приемлемым статистическим или экспертным способом с целью приведения характеристик анализа к оцениваемому объекту.

Метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость. Подобную информацию необходимо обобщать по различным сегментам рынка и регулярно публиковать. Такие данные служат ориентиром для оценщика, позволяют проводить качественное сравнение полученных расчетных показателей со среднерыночными, проверяя обоснованность различного рода допущений.

Российские оценщики ставку дисконтирования чаще всего рассчитывают методом кумулятивного построения. Это объясняется наибольшей простотой расчета ставки дисконтирования по методу кумулятивного построения в текущих условиях рынка недвижимости.

Рассмотрим пример расчета рыночной стоимости объекта недвижимости методом дисконтирования денежных потоков.

Пример 3.11

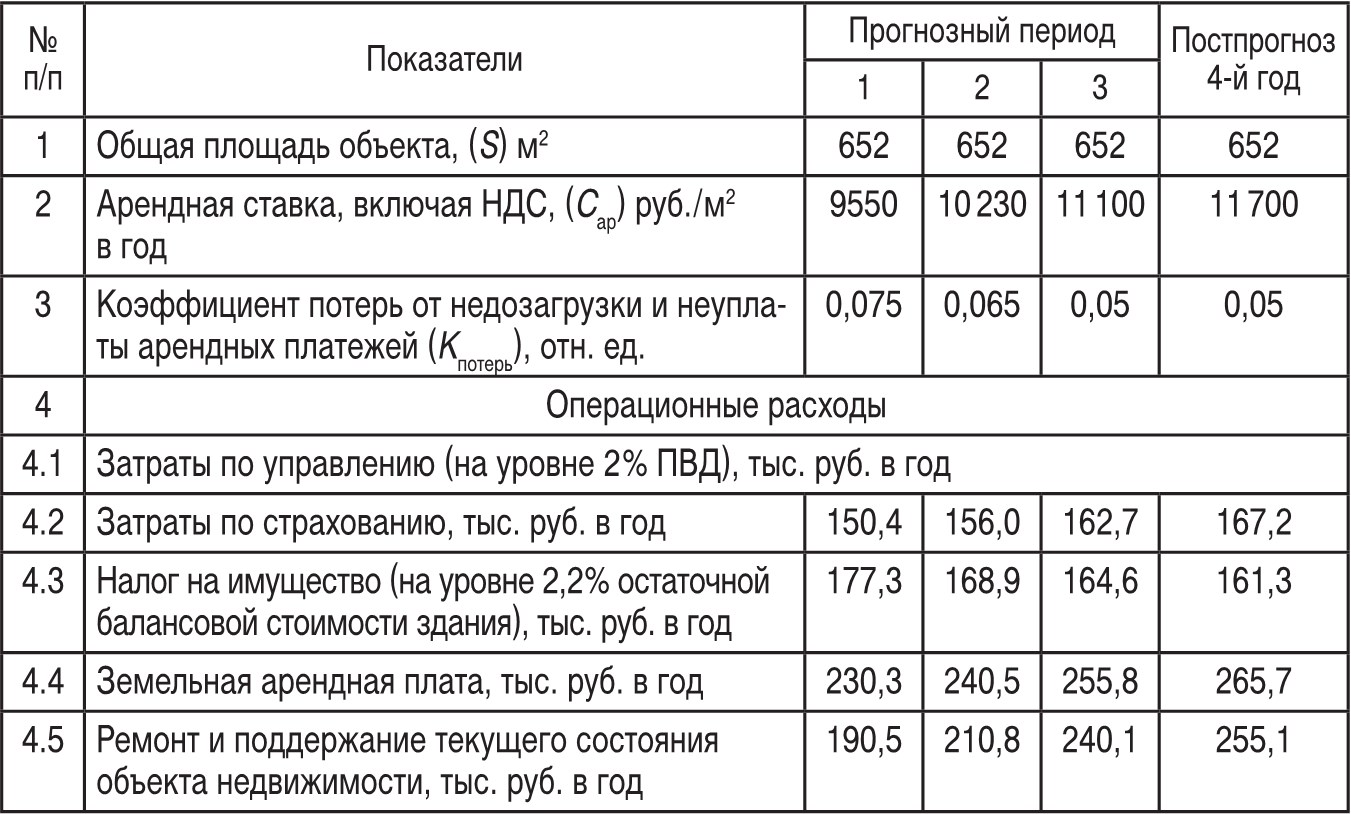

Исходные данные по объекту недвижимости представлены в табл. 3.8 в номинальном выражении. Прогнозный период определен равным 3 годам.

Таблица 3.8

Данные по оцениваемому объекту недвижимости

Капиталовложения в оцениваемый объект не требуются, за исключением ежегодных расходов на замещение.

Ставка капитализации рассчитана одним из способов, изложенных в параграфах 3.2 или 3.3, в данном случае равна 18,2% (см. пример 3.5).

Ставка дисконтирования определена в табл. 3.9.

Таблица 3.9

Определение ставки дисконтирования

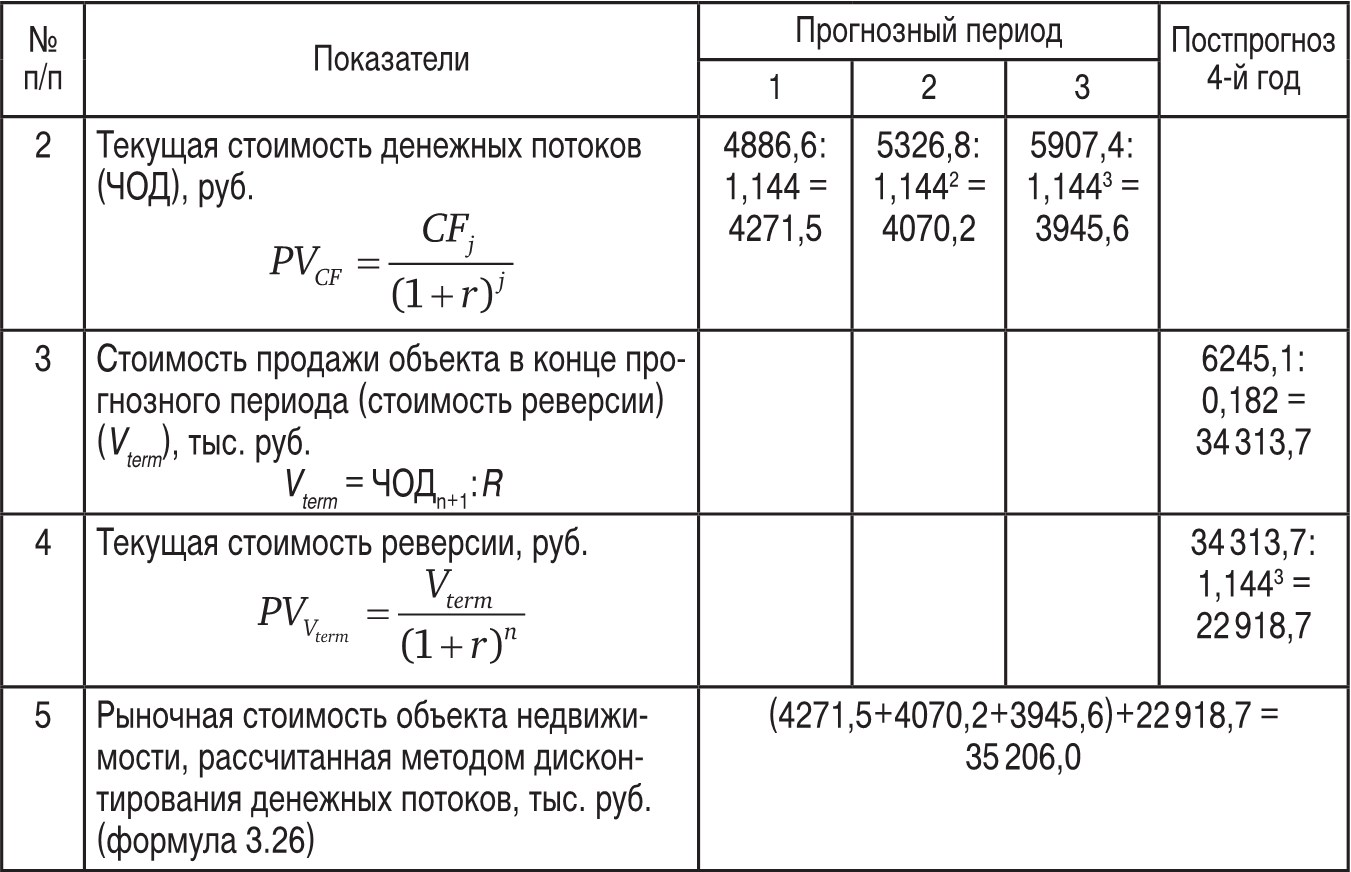

Решение. Расчет рыночной стоимости объекта недвижимости методом дисконтирования денежных потоков в рамках доходного подхода представлен в табл. 3.10–3.11.

Таблица 3.10

Расчет денежных потоков объекта недвижимости

Таблица 3.11

Расчет стоимости объекта недвижимости

Ответ. Рыночная стоимость объекта недвижимости, рассчитанная в рамках метода дисконтирования денежных потоков, составляет округленно 35 206 000 руб.

Данный текст является ознакомительным фрагментом.