Внутренняя ставка доходности проекта

Внутренняя ставка доходности проекта (IRR) – это ставка дисконтирования, приравнивающая сумму текущей стоимости будущих доходов к величине инвестиций. Этот показатель обеспечивает нулевое значение чистой текущей стоимости доходов. IRR показывает максимально допустимый относительный уровень риска, с которым может быть связан данный проект.

Названный показатель можно использовать лишь для классических инвестиционных проектов, основанных на ординарных денежных потоках и предполагающих разовую начальную инвестицию и последующие денежные поступления.

Сравнение критерия внутренней ставки доходности проекта (IRR) и средневзвешенной стоимости капитала (WACC) позволяет судить о целесообразности инвестиций в данный проект.

Если IRR > WACC, то проект является более прибыльным, чем аналогичные проекты в среднем, и должен быть принят. В случае когда IRR < WACC, проект является менее прибыльным, чем аналогичные проекты в среднем. Наконец, при IRR = WACC проект в коммерческом отношении не лучше и не хуже, чем аналогичные.

Использование IRR при анализе и отборе инвестиционных проектов основано на интерпретации этого показателя. Внутренняя ставка является индивидуальным показателем конкретного проекта, представленного не только данной суммой затрат, но и потоком доходов, индивидуальным как по величине каждого слагаемого потока, так и по времени возникновения.

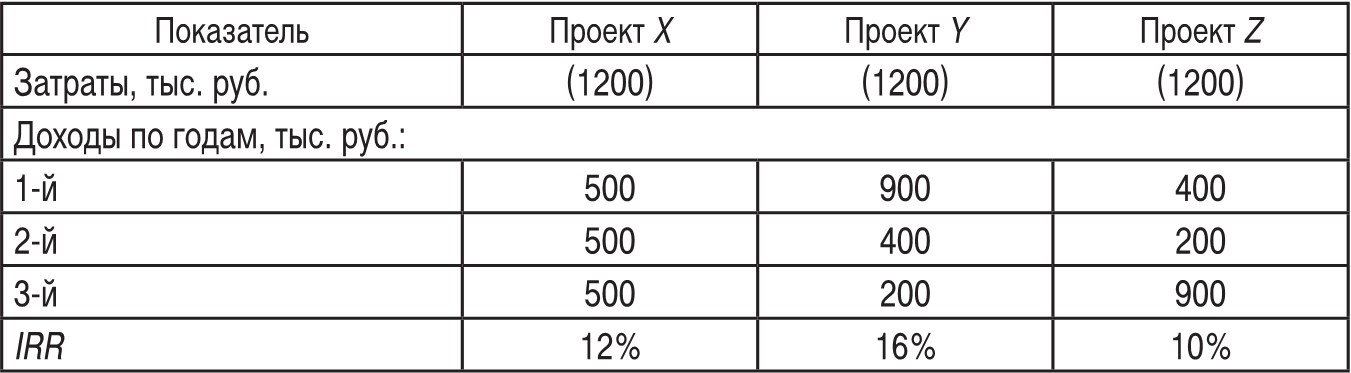

Рассмотрим влияние распределения доходов во времени на показатель IRR (табл. 7.5).

Таблица 7.5

Сравнительный анализ проектов

Все три проекта в табл. 7.5 требуют затрат 1 200 000 руб., совпадает и сумма доходов в том виде, в каком они будут представлены в финансовых отчетах соответствующих лет. Однако различия в распределении потока доходов во времени оказывают существенное влияние на показатель IRR. Внутренняя ставка доходности проекта Y почти в 1,6 раза больше, чем по проекту Z.

IRR можно интерпретировать как некий «запас прочности» проекта, отражающий его устойчивость в условиях возможного повышения риска. Неблагоприятные изменения, затрагивающие как экономику в целом, так и конкретный вид бизнеса, требуют адекватного уровня ставки дисконтирования. Проекты с максимальной величиной IRR более привлекательны, так как потенциально способны выдерживать большие нагрузки на инвестиционный капитал, связанные с возможным повышением его стоимости.

Вследствие неоднократного инвестирования чистая текущая стоимость доходов будет принимать нулевое значение несколько раз. Следовательно, IRR будет иметь столько же решений. Для анализа рекомендуется использовать минимальное значение внутренней ставки доходности проекта.

Сравнение расчетной величины IRR с требуемой ставкой дохода на капитал позволяет на начальной стадии отклонять неэффективные проекты.

Недостатки показателя внутренней ставки доходности проекта (IRR) следующие.

1. IRR сложно использовать для оценки инвестиционного портфеля в целом, так как этот показатель в отличие от показателя NPV не суммируется и характеризует только конкретный проект.

2. IRR требует особого применения при анализе инвестиций, предусматривающих несколько крупных отрицательных денежных потоков в течение экономической жизни проекта, например приобретение недвижимости в рассрочку.

3. Оценка объекта исходит из гипотетического предложения, что генерируемые недвижимостью доходы реинвестируются и приносят доход по ставке, равной IRR. На практике такое совпадение маловероятно. Следовательно, IRR является достаточно абстрактным показателем, однако его использование при отборе проектов дает хорошие результаты.

Данный текст является ознакомительным фрагментом.