Задания

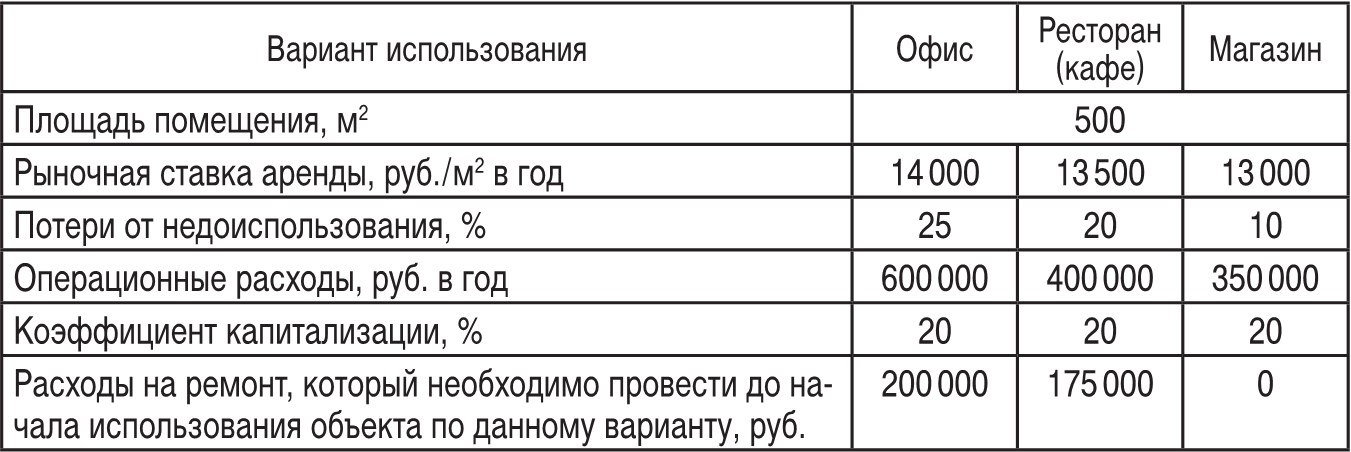

1. Определить наилучшее и наиболее эффективное использование нежилого помещения.

Возможные виды использования нежилого помещения: офис, ресторан или кафе, магазин. Все варианты являются физически осуществимыми и финансово реализуемыми.

Данные по вариантам использования

2. Рассчитать стоимость магазина с годовым чистым операционным доходом 4 500 000 руб., если известны данные по продажам аналогичных объектов недвижимости.

Данные по продажам аналогичных объектов, руб.

3. Рассчитать стоимость магазина с годовым чистым операционным доходом 450 000 руб., если прогнозируется продажа объекта недвижимости через 5 лет за 80% его первоначальной цены.

Безрисковая ставка составляет 6%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 1,2%, премия за инвестиционный менеджмент – 1%. Норму возврата на капитал рассчитать методом Ринга.

4. Рассчитать стоимость офисного помещения с годовым чистым операционным доходом 150 000 руб., если прогнозируется, что прирост цены по истечении 5 лет составит 60%.

Безрисковая ставка составляет 6,5%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 2,2%, премия за инвестиционный менеджмент – 3%. Норму возврата на капитал рассчитать методом Инвуда.

5. Рассчитать стоимость нежилого помещения с годовым чистым операционным доходом 1 700 000 руб., если прогнозируется продажа объекта недвижимости через 5 лет за 20% его первоначальной цены.

Безрисковая ставка составляет 6%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 2,5%, премия за инвестиционный менеджмент – 2,5%. Норму возврата на капитал рассчитать методом Хоскольда.

6. Рассчитайте стоимость объекта недвижимости, если по объекту спрогнозированы величины денежных потоков в размере (прогнозный период 6 лет): 1-й год – 100 000 руб., 2-й год – 300 000 руб., 3-й год – 220 000 руб., 4-й год – 120 000 руб., 5-й год – 170 000 руб., 6-й год – 270 000 руб. Стоимость реверсии в конце прогнозного периода – 1 030 000 руб.

Безрисковая ставка – 6,5%, премии за риски оценены в размере: премия за риск вложения в недвижимость – 2,8%; премия за риск инвестиционного менеджмента – 2,2%; среднерыночный срок экспозиции сегмента рынка недвижимости, которому принадлежит оцениваемый объект, составляет 3 месяца.

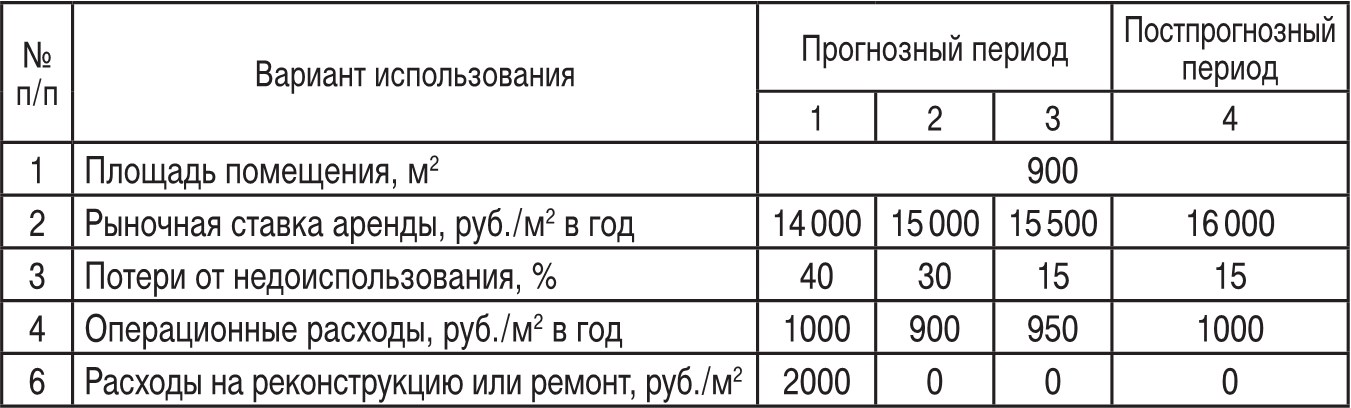

7. Рассчитать стоимость офисного помещения, данные по объекту – в таблице.

Безрисковая ставка составляет 7%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 3,8%, премия за инвестиционный менеджмент – 3,5%. Стоимость реверсии рассчитать методом капитализации дохода, если прогнозируется, что стоимость объекта снизится в среднем на 40% через 20 лет за счет окончания срока эксплуатации объекта.

Прогнозные данные по объекту

Данный текст является ознакомительным фрагментом.