Накопление сбережений для выхода на пенсию: как это делается

Как выглядит процесс распределения средств, когда вы делаете сбережения? Какие инструменты следует использовать? Каким должен быть состав портфеля до выхода на пенсию и после него?

В главе 2 описано несколько вариантов портфеля. Если вы помните, для начала мы приняли решение о соотношении объема акций и облигаций с учетом вашего возраста и толерантности к риску, а затем распределили средства, выделенные на акции, исходя из размера портфеля и вашей толерантности к сложности.

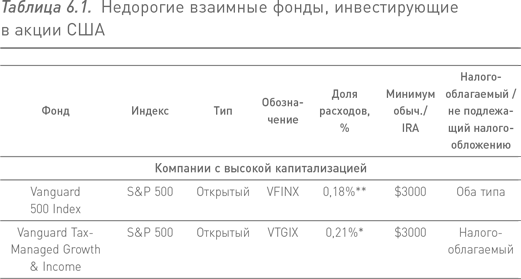

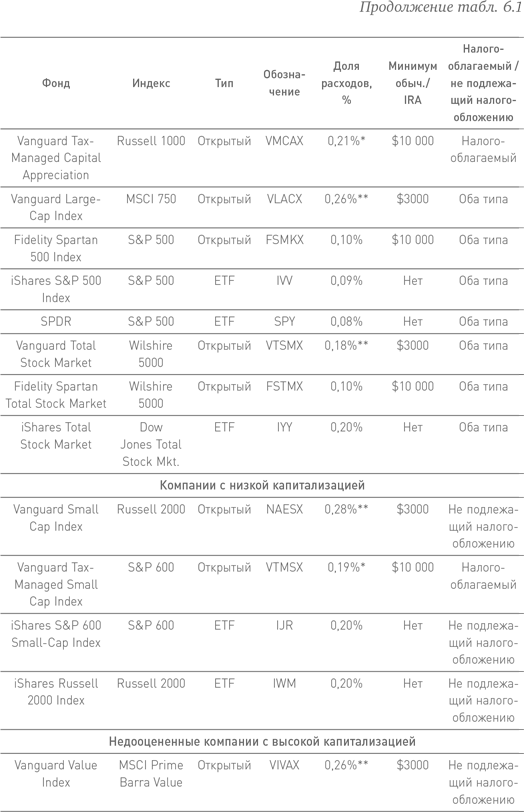

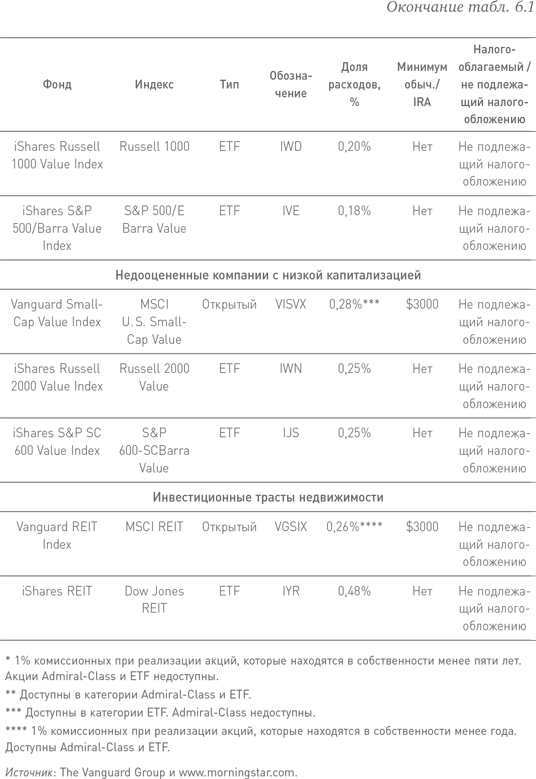

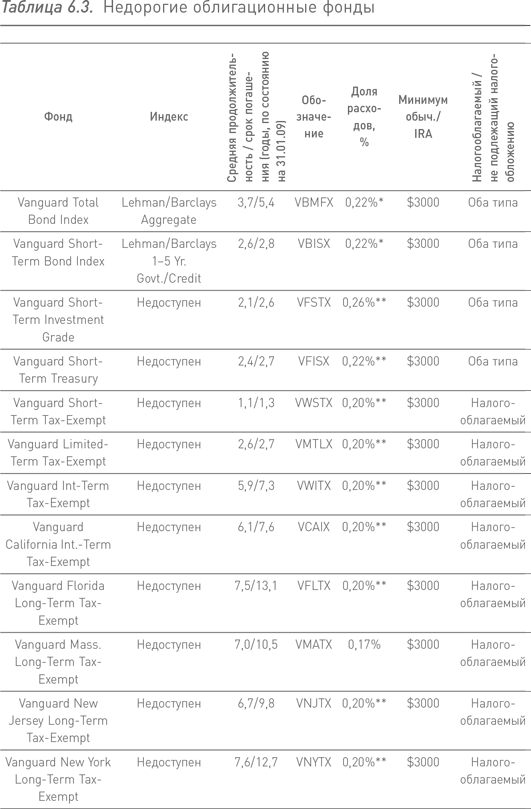

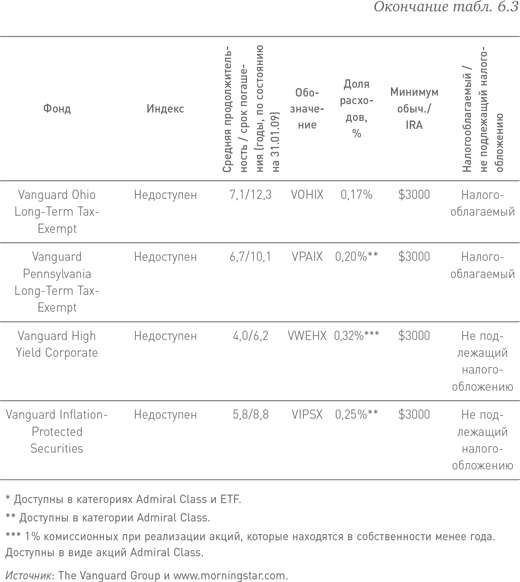

В таблицах 6.1, 6.2 и 6.3 сведены воедино мои рекомендации по распределению активов применительно к акциям США, зарубежным акциям и облигационным взаимным фондам. Для каждого класса активов я привожу перечень традиционных фондов открытого типа, которые можно покупать или продавать только раз в день по рыночной цене на момент закрытия биржи в 4 часа пополудни по североамериканскому восточному времени.

Обратите внимание, что многие фонды Vanguard предлагают три категории акций: Investor-Class с минимальной суммой покупки $3000, Admiral-Class с гораздо более низкими комиссионными и минимальной суммой покупки $100 000 ($50 000, если вы являетесь клиентом фонда более 10 лет) и ETF с чуть более низкими комиссионными, чем Admiral-Class.

Предложения в категории ETF перечислены в примечаниях после таблиц. В сущности, такие фонды аналогичны взаимным, за исключением того, что они торгуются на фондовой бирже и могут покупаться и продаваться в часы работы рынка. При этом процедура эмиссии и выкупа их акций такова, что позволяет уменьшить налоги по сравнению с традиционными фондами открытого типа. Эти преимущества обходятся недешево, поскольку, торгуя ими, вам придется уплачивать комиссионные и спреды бид-аск.

Ничего не имея против ETF, я тем не менее уверен, что большинство инвесторов получат лучшие результаты с помощью традиционных открытых взаимных фондов, и на то есть три причины. Во-первых, комиссии и спреды при торговле ETF быстро съедят сумму, которую вы выиграете на незначительной разнице в расходах. Как показывают таблицы 6.1 и 6.2, в ряде случаев ETF обходятся дороже, чем соответствующие фонды Vanguard или Fidelity. Во-вторых, я не считаю возможность торговать ETF в течение дня преимуществом, поскольку она создает лишнюю психологическую нагрузку. Если вы не способны предсказать движение рынка в течение дня – что само по себе пустая затея, – вы то и дело сталкиваетесь с необходимостью делать выбор: продать или купить. Куда лучше взглянуть на курс акций традиционного открытого фонда в конце дня и заключить нужную сделку. И наконец, я убежден, что покупка ETF сопровождается высокими институциональными рисками. По правде сказать, мне не верится, что большинство нынешних поставщиков ETF обеспечит поддержку этих продуктов в долгосрочной перспективе – все они, кроме Vanguard, представляют собой публично торгуемые компании. Как уже упоминалось выше, крупнейшее семейство ETF, Barclays iShares, было продано крупной публично торгуемой компании BlackRock, которая занимается оказанием финансовых услуг, – не слишком обнадеживающий поворот событий. Если вам придется покупать ETF, оптимальным вариантом остается Vanguard, которая, скорее всего, не исчезнет через пару десятков лет, чего нельзя сказать про другие компании, предлагающие данный продукт.

И все-таки я полагаю, что в ряде случаев приобретение ETF имеет смысл. Первый из них – это ETF iShares EAFE в категории недооцененных компаний, поскольку среди предложений Vanguard нет аналогичного индексного/пассивно управляемого взаимного фонда. Второй случай – это Vanguard All-World ex-U. S. Small-Cap ETF, фонд, который не взимает 0,75 % комиссионных, подлежащих уплате при операциях с акциями Investor-Class, и имеет значительно более низкую долю расходов (0,38 % вместо 0,60 %). Третий – это фонд зарубежных инвестиционных трастов недвижимости iShares (IFGL), для которого нет эквивалентного открытого фонда, доступного большинству мелких инвесторов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК