Приключения с акциями

Есть ли другие разновидности премии за риск, которые может заработать толковый, смелый и собранный инвестор? Оказывается, их еще как минимум две: я имею в виду недооцененные и мелкие компании. Десятки лет исследователи финансовой сферы предполагали, что у акций недооцененных (не самых привлекательных) и мелких компаний более высокая доходность, чем рынок в целом. В июне 1992 г. двое ученых из Чикагского университета – Кеннет Френч и Юджин Фама подтвердили эти предположения{13}.

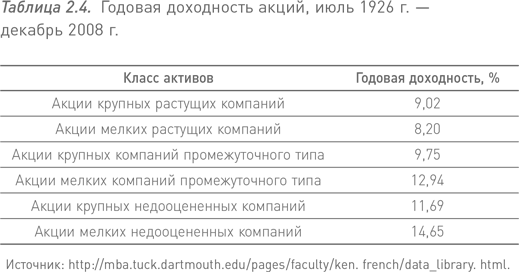

В статье, опубликованной в Journal of Finance, они убедительно доказали, что премии за покупку акций мелких и недооцененных компаний существуют. Френч разбил все компании на фондовом рынке США на крупный и мелкий бизнес, выделив в каждой категории три вида компаний: «растущие», «промежуточные» и «недооцененные». Таким образом, его классификация включает шесть типов компаний. Полученные им данные, которые регулярно обновляются, представлены в таблице 2.4. Термины «мелкий» и «крупный» говорят сами за себя – они показывают, является ли стоимость всех акций в обращении выше или ниже определенной величины. Для открытой акционерной компании США данная сумма составляет около $1 млрд.

Кроме того, Френч выделил растущие и недооцененные компании: акции первых дороги, а вторых – дешевы по отношению к принадлежащим компании активам. Первая группа состоит в основном из привлекательных быстро растущих «хороших» компаний – таких как Wal-Mart, Amgen, Cisco или, по крайней мере до недавнего времени, Starbucks, тогда как ко второй относятся медленно растущие «плохие» компании, например Ford, Sears или Caterpillar. Третья разновидность – компании, которые занимают промежуточное положение между первыми и вторыми.

Прежде всего, обратите внимание, что три вида акций мелких компаний в среднем дают более высокую доходность, чем три вида крупных. Это неудивительно, ведь у мелких компаний больше возможностей для роста, чем у крупных. Более того, акции мелких компаний, безусловно, более рискованны, чем акции крупных, – ассортимент продукции таких предприятий не столь разнообразен, они располагают меньшим капиталом и разоряются чаще своих более крупных собратьев.

Многих инвесторов, в том числе профессионалов, приводит в недоумение тот факт, что у недооцененных акций медленно растущих компаний – как мелких, так и крупных – более высокая доходность, чем у акций популярных стремительно растущих компаний.

Каким образом недооцененные («плохие») компании опережают растущие («хорошие») компании на фондовой бирже, если им не удается сделать это на потребительском рынке? Очень просто – для них это вынужденная необходимость. Подумайте сами: если ожидаемая доходность Ford будет такой же, как у Toyota, кто, будучи в здравом уме, купит Ford? Чтобы привлечь покупателей, которые готовы купить более рискованные акции, Ford вынужден предлагать инвесторам ожидаемую доходность выше, чем у Toyota. Конечно, Ford может не удержаться на плаву, но, если компания выживет, ее акции взлетят до небес. Акции такой компании чем-то напоминают долларовый лотерейный билет, который дает один из десяти шансов выиграть $20. Даже если вам не хочется вкладывать много денег в одну-единственную компанию, если таких «лотерейных билетов» много, по закону средних чисел среди них будет достаточно выигрышных, чтобы компенсировать убытки от приобретения остальных, составляющих большинство.

Хорошие компании – это чаще всего плохие акции, а плохие компании в совокупности – это хорошие акции.

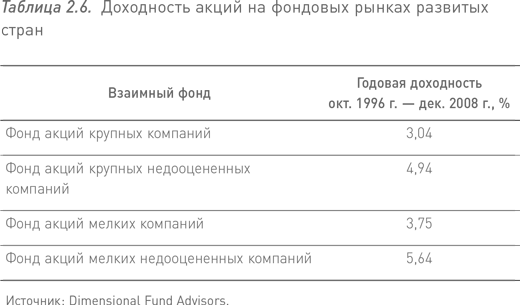

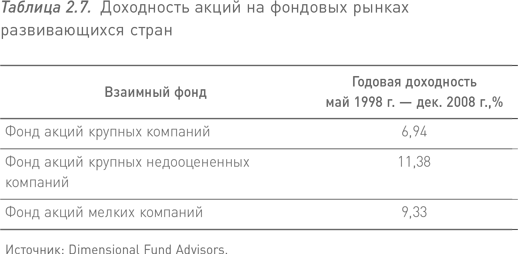

Работа Фамы и Френча вызвала весьма скептический отклик даже у экспертов в инвестиционной сфере. Кое-кто из критиков отметил, что они проанализировали только данные фондового рынка США. Тогда исследователи изучили сведения о зарубежных рынках и обнаружили, что в 15 из 16 развитых стран и в 12 из 16 развивающихся стран недооцененные акции приносят более высокие доходы, чем акции растущих компаний.

Другие, выражая свои сомнения, указывали, что в работе, выполненной в 1992 г., изучался период 1963–1990 гг. и полученные результаты могли оказаться искаженными или случайными. Тогда Фама и Френч провели новое исследование рынка США начиная с 1926 г. и обнаружили те же закономерности.

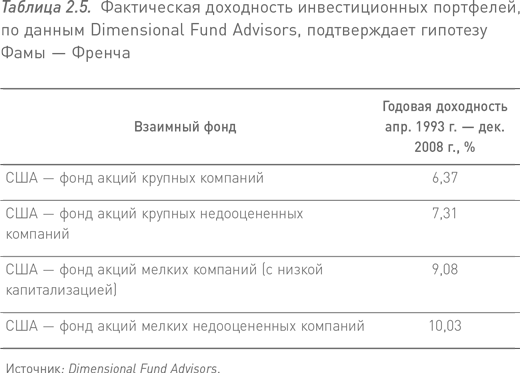

Третье и последнее критическое замечание в отношении их исследования заключалось в том, что, несмотря на наличие исторических данных по доходности мелких и недооцененных компаний, ее нельзя достигнуть на практике из-за операционных издержек. Этот аргумент был опровергнут, когда один из учеников Юджина Фамы Дэвид Бут стал соучредителем инвестиционной компании Dimensional Fund Advisors (DFA), которая строго следовала методике Фамы – Френча. В таблицах 2.5–2.7 представлены данные о доходности по 11 репрезентативным взаимным фондам DFA почти с момента их создания до конца 2008 г.

Хотя эти данные отражают происходящее за относительно короткий отрезок времени, они убедительно подтверждают гипотезу Фамы – Френча о том, что у акций мелких и недооцененных компаний более высокая доходность, чем у акций растущих компаний. Кроме того, они лишний раз свидетельствуют о том, что эти стратегии были «проверены в боях», поскольку на последнее десятилетие приходится два самых серьезных падения рынка в истории США.

Почему бы в таком случае инвестору не приобретать исключительно акции мелких недооцененных компаний, ведь тем самым он захватит ту часть рынка, которая, по мнению Фамы – Френча, приносит максимальный доход? На то есть несколько причин. Прежде всего, такие акции имеют самую высокую доходность именно потому, что это самая опасная территория в мире акционерного капитала. Не следует забывать, что речь идет о самых ненадежных компаниях.

Инвестор должен оценить не только финансовый портфель такой компании, но и ее «рабочий портфель», иначе говоря, человеческий капитал или поток дохода от наемного труда. В том случае, если сам инвестор работает в мелкой или недооцененной компании, ему не следует держать много таких акций, поскольку в период экономического спада они будут подвергаться воздействию тех же неблагоприятных факторов, что и его собственное место работы. Если довести эту мысль до логического завершения, один из самых неразумных шагов для инвестора – купить акции компании, в которой работает сам, поскольку в результате он может лишиться работы и инвестиционного портфеля одновременно. Именно к этому прискорбному выводу пришли сотрудники компании Enron в 2002 г.

И наконец, акции мелких и недооцененных компаний могут подолгу отставать от рынка, для последних такие периоды длятся до 10, а для первых – до 20 лет. Если бы такие акции всегда давали лучшие результаты, чем рынок в целом, это означало бы отсутствие риска, а значит, и отсутствие премии за риск – вознаграждение держателей акций мелких и недооцененных компаний по большей части определяется именно опасностью того, что итоговые результаты будут ниже ожидаемых.

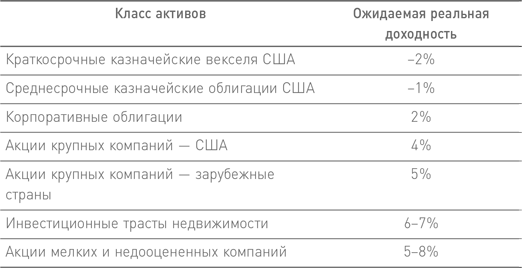

В такой ситуации будет справедливым, если премии за риск по акциям мелких и недооцененных компаний окажутся на 1–2 % выше. Поэтому ожидаемая реальная доходность акций мелких и недооцененных компаний в США составляет 5–6 %, а если имеют место оба фактора риска и речь идет о компании, которая является мелкой и недооцененной одновременно, этот показатель равен 6–8 %.

Обобщим выводы, которые мы сделали в отношении ожидаемой доходности основных категорий акций и облигаций в будущем, начиная с 2009 г.

Но довольно о доходности. Давайте поговорим о риске. В своих предыдущих книгах про финансы я изо всех сил старался растолковать, что такое риск, описывая крупнейшие в истории обвалы рынка. На сей раз подобные усилия излишни – в 2009 г. нет необходимости доказывать инвесторам, что владеть акциями рискованно.

Чтобы оценить волатильность, а тем самым и риск на фондовом рынке, достаточно подсчитать, сколько дней индекс S&P 500 растет или падает более чем на 5 %. За последние шесть месяцев 2008 г. это произошло 18 раз, причем за предыдущие 10 лет это случалось всего лишь шесть раз.

Дальше – больше. Оказывается, акции S&P 500 ведут себя куда лучше, чем другие категории существующих в мире акций. С июля по декабрь 2008 г. курс акций крупных и мелких недооцененных компаний США менялся более чем на 5 % 25 раз, а зарубежных компаний с высокой капитализацией – 23 раза.

Немного математики: риск

Данные о доходах за достаточно длительный период и знание финансовой истории позволяют инвестору достоверно оценить уровень риска того или иного класса активов, не прибегая к высшей математике и даже к простейшим расчетам. Однако это не мешает другим пытаться оценить этот риск более точно.

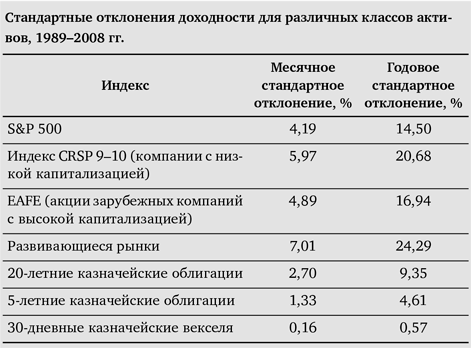

Обычно финансовые экономисты начинают со стандартного отклонения. Ниже представлены стандартные отклонения (СО) доходности для нескольких классов активов за последние 20 лет. Месячные СО рассчитаны на основании данных о доходности за 240 месяцев, а годовые получены путем умножения этого показателя на квадратный корень из 12.

Эти показатели соответствуют уровням риска, представленным в предыдущей таблице, где показаны максимальные краткосрочные убытки за предыдущие 10 лет.

Первое возражение, которое вызывают эти цифры, – обычно оно возникает у специалистов, имеющих математическую подготовку, но не искушенных в финансовом деле, – состоит в том, что при оценке стандартного отклонения учитываются как положительные, так и отрицательные результаты, в то время как случаи с положительным СО не интересуют инвестора, озабоченного проблемой риска.

Это глубокое заблуждение. Почти все капиталовложения с высокими положительными отклонениями от математических ожиданий показывают не меньшие отрицательные отклонения, поэтому СО дает второй шанс выявить классы активов с высоким риском. Классическим примером могут служить данные о доходах, которые содержатся в отчетах хеджевого фонда Long-Term Capital Management (LCTM). Вплоть до банкротства LCTM в 1998 г. показатели его доходности имели очень высокое СО, верная примета высокого риска, заложенного в стратегию. Иначе говоря, поначалу LTCM демонстрировал положительное отклонение от ожидаемых результатов, а затем оно сменилось отрицательным – СО доходности даже в первые удачные годы недвусмысленно свидетельствовало о том, что фонд избрал опасную стратегию.

Более серьезный аргумент против использования СО заключается в том, что доходность ценных бумаг не является нормальным распределением, более того, она отличается значительной асимметрией и ярко выраженными эксцессами. 19 октября 1987 г. индекс S&P 500 упал на 20,46 %, а промышленный индекс Dow Jones – на 22,61 %. Таким образом, падение составило примерно 23 стандартных отклонения за день – событие, вероятность которого составляет 2 ? 10–117. С таким же успехом можно рассчитывать, что ваш дом внезапно распадется на элементарные частицы, а затем соберет себя вновь в соседней галактике. Подобным образом в 2008 г. S&P 500 упал на 37 %, что составляет приблизительно три стандартных отклонения за год, – подобное может случиться раз за 741 год. И все же только за истекшие 100 лет это произошло трижды: в 2008 г., в 1931 г. (–43,25 %) и в 1937 г. (–35,02 %).

Юджин Фама сказал: «Жизнь таит вероятность больших отклонений», однако другие зачастую предпочитают рассуждать про «черных лебедей». Всесторонняя оценка риска требует не только статистического анализа данных, но и знания истории, особенно в том, что касается исчезновения рынков и целых государств. Как уже отмечалось выше, чем лучше вы знаете историю, тем меньше «черных лебедей» встречаете.

Хотя это не относится к делу напрямую, больше всего инвесторы опасаются остаться без средств еще при жизни, и, чтобы не оказаться в подобной ситуации, нужно учитывать долгосрочную перспективу. Из-за исторических перипетий – финансовых, экономических, политических и военных – любой статистический подход к подобным расчетам противоречит здравому смыслу.

Самым распространенным статистическим инструментом является анализ методом Монте-Карло, когда большие массивы данных о доходности, подчиняющиеся закону нормального распределения, сопоставляются с определенной моделью снятия средств со счета.

Результаты анализа методом Монте-Карло вполне закономерны: чем больше активов имеется изначально, тем меньше их тратится после выхода на пенсию; чем больше аннуитетные платежи, тем больше шансы на успех.

Однако я не знаю лучшего инструмента анализа рисков для пенсионеров в возрасте до 70 лет, чем несложное правило: если со счета ежегодно снимается 2 %, ваши сбережения выдержат все, кроме исключительных обстоятельств вроде краха рынка или военных переворотов; при 3 % вы остаетесь в относительной безопасности; при 4 % вы рискуете; при 5 % и выше вам следует задуматься об аннуитизации большей части, а то и всех своих сбережений.

И все же нет класса активов, который вызывает такие же спазмы в желудке, как инвестиционные трасты недвижимости, которые во второй половине 2008 г. меняли свою стоимость на 5 % в течение 45 из 116 биржевых дней. Шестнадцать раз эти колебания превышали 10 %, а три раза – 15 % (два из них в плюс){14}.

Главное, что следует помнить о такой волатильности, – это то, что ни в один из этих безумных дней на рынке не было чистых покупок или продаж. Даже в самые провальные дни любая проданная акция находила покупателя, а когда цена взлетала до небес, любая купленная акция была продана кем-то другим. В дни резких спадов рынка «говорящие головы» на телеэкране извещают, что «рынок заполонили продавцы», а когда рынок растет, что «наблюдается приток денежных средств извне». В действительности это не так: на каждый доллар, поступающий из фондов денежного рынка и с текущих счетов для покупки акций, приходится доллар из выручки продавцов, который возвращается обратно.

Любого, кто говорит подобную чушь, должна задерживать финансовая полиция и вешать ему на шею красную табличку с надписью «невежда». Повторяю, для каждого покупателя есть продавец и наоборот. Все эти изменения и формируют цену, по которой совершаются рыночные сделки. Когда поступают хорошие новости и настроение инвесторов улучшается, цена неизбежно повышается до уровня, на котором те, кто хочет купить акцию, могут склонить держателей акции расстаться с ней. Когда новости или ожидания в отношении той или иной акции ухудшаются, цена падает до уровня, на котором потенциальные покупатели посчитают, что их приобретение окупится должным образом.

Иными словами, даже если компания имеет блестящие перспективы, существует цена, выше которой покупка ее акций не принесет покупателю адекватного дохода. Аналогичным образом, даже если перспективы компании туманны, существует цена, ниже которой ее акции могут принести неплохой доход, даже если его вероятность мала, и покупка таких акций подобна лотерее.

И все же вернемся к инвестиционным трастам недвижимости. По всей вероятности, в перспективе их доходы будут достаточно высоки, чтобы компенсировать волатильность, вызывающую несварение желудка; в ином случае акции не покупал бы никто. С другой стороны, нельзя гарантировать, что их дела пойдут на лад: нет риска, нет премии за риск.

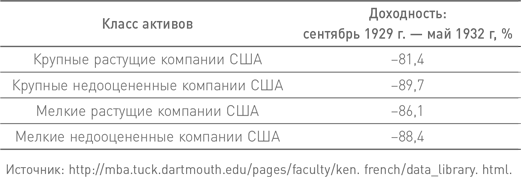

Волатильность и премии за риск такого уровня в последний раз имели место во время Великой депрессии, и будь я законченным мазохистом, я бы подробно рассказал о том, что происходило в те годы. Однако вместо этого я лучше покажу вам таблицу, где представлена доходность акций в период самого серьезного падения рынка в истории США.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК