Историческая связь между коэффициентом цена-прибыль и последующей долгосрочной доходностью

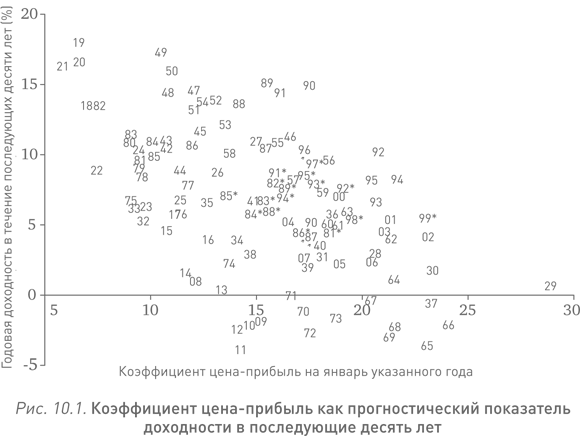

Динамика изменения фондового индекса во многом зависит от уровня прибыли, и он колеблется в зависимости от долгосрочности тренда роста прибыли, который со временем разворачивается в обратную сторону. На рис. 10.1 представлена точечная диаграмма, где горизонтальная ось – коэффициент цена-прибыль на январь каждого года (с 1881 по 1995 г.), а вертикальная ось – годовая доходность фондового рынка (скорректированная на инфляцию) в течение последующих десяти лет. Эта точечная диаграмма дает нам возможность увидеть, насколько коэффициент цена-прибыль определяет прогноз уровня доходности на десятилетие вперед. Здесь представлены данные только на январь, поскольку если бы мы разместили на графике данные по всем 12 месяцам за каждый год, то из-за большого количества точек его невозможно было бы прочесть. Вследствие такого упрощения мы, безусловно, теряем большинство максимумов и минимумов на рынке. Например, у нас нет пика рынка 1929 г., как и отрицательной доходности, последующей за ним. Показатели коэффициента цена-прибыль, указанные на рис. 10.1 и 1.3 идентичны. Год обозначен двумя последними цифрами, а годы XIX в. еще и звездочкой (*){273}.

Точечная диаграмма годовой доходности в течение десяти лет и коэффициента цена-прибыль. Горизонтальная ось показывает уровень коэффициента цена-прибыль (как на рис. 1.3) на январь указанного года (с 1881 по 1995 г.) – без первых двух цифр (для ХХ в.) либо со звездочкой (*) для дат, относящихся к XIX в. Вертикальная ось: реальная средняя геометрическая годовая доходность инвестирования в индекс S&P Composite в январе указанного года при условии реинвестирования дивидендов и продажи акций через десять лет.

Источник: расчеты автора с использованием данных источников, указанных на рис. 1.2. См. также главу 1, прим. 3.

На рис. 10.1 показано, как коэффициент цена-прибыль способен «прогнозировать» будущую доходность, поскольку каждый коэффициент, отмеченный на горизонтальной оси, был известен на начало последующего десятилетнего периода. Эту точечную диаграмму я разработал вместе с Джоном Кэмпбеллом, экономистом, членом нескольких научных сообществ. Подобные графики, построенные для разных стран, были нашим главным доводом, когда мы выступали на cовете управляющих Федеральной резервной системы 3 декабря 1996 г., незадолго до выступления Алана Гринспена об иррациональном оптимизме. Рис. 10.1 отличается от графика, который мы продемонстрировали на том совещании, только тем, что теперь у нас были данные еще за девять лет – с 1987 по 1995 г., а значит, девять новых точек были добавлены к 106 на том графике.

Скопление точек на диаграмме образует определенный наклон от верхнего левого угла к нижнему правому. На ней видно, что в отдельные периоды, ближе к левому углу (в январе 1920, 1949 или 1982 г.) долгосрочная доходность в последующие годы была очень высока. В годы, расположенные ближе к нижнему правому углу диаграммы (в январе 1929, 1937 или 1966 г.), наоборот, доходность в последующий период была очень низкой. Но есть и исключения. Например: январь 1899 г., когда, несмотря на высокий коэффициент цена-прибыль – 22,9, в последующий десятилетний период годовая доходность оставалась достаточно высокой – на уровне 5,5 %; или январь 1922 г., когда после низкого коэффициента цена-прибыль в 7,4 в последующие десять лет годовая доходность была лишь на уровне 8,7 %. Но эта точечная диаграмма показывает, что, как правило, в среднем за периодом с низким коэффициентом цена-прибыль следуют годы с высоким уровнем доходности, а период с высоким коэффициентом сменяется временем с низкой и даже отрицательной доходностью.

Взаимосвязь между коэффициентом цена-прибыль и последующей доходностью кажется достаточно сильной, хотя под вопросом остается ее статистическая значимость, так как за 115 лет, по которым есть данные, существует менее 12 непересекающихся интервалов. Вокруг статистической значимости подобных связей уже развернулись широкие споры в научных кругах, и до сих пор остается без ответов ряд важных вопросов, касающихся статистической методологии{274}. Однако мы уверены в том, что такая связь должна быть признана статистически значимой. Рис. 10.1 является подтверждением того, что долгосрочные инвесторы (те, кто мог бы вложить свои деньги в активы на десять полных лет) неплохо зарабатывали, когда на начало десятилетнего периода курс акций компаний был низким относительно получаемой прибыли, и, наоборот, много теряли, когда курс акций был высоким. Долгосрочным инвесторам рекомендуется минимизировать свои риски, когда фондовый рынок находится на максимуме, как это было недавно, и входить в рынок на минимуме{275}.

Коэффициент цена-прибыль на пике фондового рынка в 2000 г. превысил отметку 45, что выходило за рамки нормального уровня всего исторического диапазона. Если бы нам пришлось отметить такой коэффициент по горизонтальной оси, то он был бы за пределами графика. К моменту выхода первого издания этой книги в 2000 г. я на всякий случай никогда не использовал этот график для прогнозирования фондового рынка. Прогноз мог бы получиться слишком негативным, чтобы в него кто-то поверил. Если бы кто-то решил провести прямую линию или кривую на точечной диаграмме с учетом того, что с 2000 г. коэффициент цена-прибыль находился за пределами исторического диапазона, то форма кривой была бы очень наглядной. Из диаграммы следовало бы, что, если отталкиваться от 2000 г., прогнозируемый уровень доходности был бы негативным примерно до 2010 г. Отталкиваясь же от 2005 г. с коэффициентом цена-прибыль на уровне 1920-х гг., мы получим фактически нулевую реальную доходность, если будем держать акции в течение десяти лет до 2015 г., хотя опять же этому прогнозу вряд ли вообще кто-то поверил бы.

Отчасти реальность, если не сказать достоверность, взаимосвязи, показанной на рис. 10.1, заключается в том, что исторически при высоком курсе акций относительно уровня прибыли корпораций, как здесь показано (используя скользящее среднее значение прибыли за десять лет), доходность с точки зрения получения дивидендов низка, а при низком курсе – высока{276}. Рекордные коэффициенты цена-прибыль 2000 г. совпали с рекордно низкой дивидендной доходностью. В январе 2000 г. дивидендная доходность компаний из списка S&P была на уровне 1,2 %, что намного ниже исторического среднего уровня в 4,7 %. К 2004 г. рынок упал, и уровень дивидендной доходности несколько вырос – до 1,7 %, но все равно оставался низким. Можно предположить, что, если получать столь небольшие дивиденды по имеющимся в собственности акциям, следует ожидать и более низкую общую инвестиционную доходность. В конце концов дивиденды являются частью общей доходности акций (другая часть – прирост капитала), и исторически дивиденды представляют собой основную часть при расчете средней доходности акций. Надежная дивидендная составляющая и не менее предсказуемый прирост капитала – главная причина, почему акции исторически были в среднем хорошим инструментом для инвестиций.

Таким образом, доходность акций должна быть низкой, когда компания выплачивает небольшие дивиденды, если только низкие дивиденды сами по себе не являются своего рода признаками быстрого роста курса акций на рынке, поэтому в такие моменты можно ожидать более активного роста курса, чтобы компенсировать влияние низких дивидендов на общую доходность. В сущности, как показывает история, периоды, когда дивидендная доходность была низка относительно курса акций, не обязательно сменялись периодами роста курса в пять – десять лет. Наоборот: за периодом низкой дивидендной доходности относительно курса акций на фондовом рынке в целом следовал долгий период снижения курса (или сбавление темпов роста), и, таким образом, это был двойной удар по доходности – от низкой дивидендной доходности и от снижения курса. Вывод: если дивиденды малы относительно той цены, которую вы платите за акции, значит, это плохое время для покупки этих акций. Это подтверждает сама история.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК