Истории, связанные с наибольшими изменениями фондового индекса

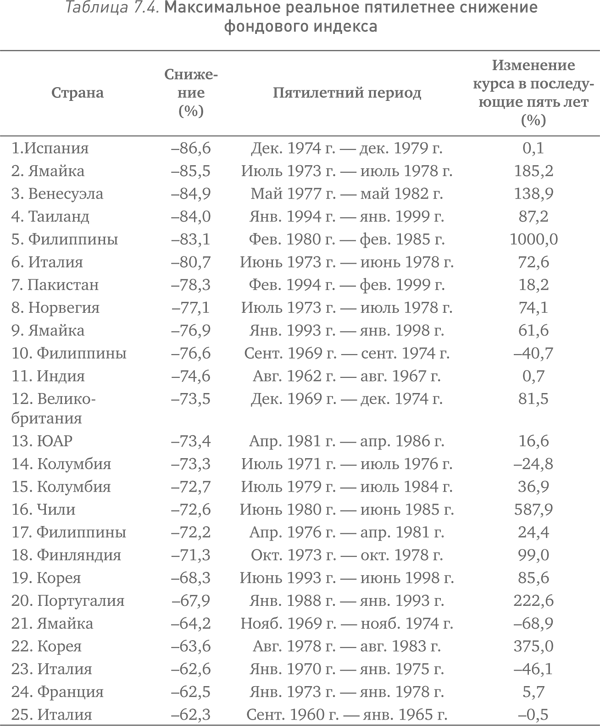

Легче найти истории, связанные с изменениями индекса фондового рынка в течение года, чем в течение пяти лет. Пять лет – слишком длинный отрезок времени. За это время факторы, вызвавшие рост или падение рынка, как правило, уже не остались в сознании граждан, и их рассматривают скорее как базовые тренды, а не как поворотные события. К счастью, у 14 из 25 пятилетних интервалов реального роста индекса, указанных в таблице 7.3, один из годовых интервалов попал в таблицу 7.1; и у 11 из 25 пятилетних интервалов реального снижения индекса, указанных в таблице 7.4, один из годовых интервалов попал в таблицу 7.2.

В ряде случаев у роста фондового индекса в течение года, казалось, были весомые причины для рациональных изменений. Особенно это касается значительных изменений за год: как правило, происходило что-то из ряда вон выходящее. Но даже в этом случае можно было предположить некоторую чрезмерную реакцию рынка на определенные события.

Наиболее существенный рост фондового рынка в течение года произошел на Филиппинах с декабря 1985 г. по декабрь 1986 г. Он был просто «убийственным» – 683,4 %. Филиппинам же принадлежит и пальма первенства в реальном росте индекса за пять лет – 1253 %, который произошел с ноября 1984 г. по ноябрь 1989 г. и включал в себя также период рекордного годового роста.

В течение года – с декабря 1985 г. по декабрь 1986 г. – пал режим Фердинанда Маркоса, сам Маркос покинул страну, а к власти пришло правительство во главе с Корасон Акино. Буквально перед тем, как на рынке начался рост, в стране возникла угроза коммунистического переворота, что могло превратить ее во второй Вьетнам. Супруг Корасон Акино был убит по приказу правительства Маркоса. На улицах городов не прекращались демонстрации. Это было время абсолютной неопределенности относительно будущего страны. После прихода нового правительства в стране появилась надежда на большие перемены, и идеи «новой экономики» оказались под рукой. Более того, как видно из таблиц, индекс фондового рынка не менял своего направления в течение последующих пяти лет.

Можно предположить, что очень низкие показатели фондового рынка Филиппин в декабре 1985 г., в самом начале рекордного годового роста, были результатом своего рода отрицательного пузыря. На самом деле три из 20 важнейших примеров пятилетнего максимального снижения фондового индекса (см. таблицу 7.4) относятся к Филиппинам, и все эти падения произошли до 1985 г. У филиппинского фондового рынка действительно была мрачная история до его впечатляющего взлета. Журналисты газет в 1985 г. и в предыдущие годы ломали головы над необычайно низким коэффициентом цена-прибыль, который, как правило, не превышал 4. Если рассматривать ситуацию с этой точки зрения, примеры максимального роста фондового индекса, приведенные в таблицах, представляют собой не что иное, как компенсацию серии его снижений.

Второй наиболее яркий пример максимального годового роста (октябрь 1986 г. – октябрь 1987 г.) и крупнейшее годовое снижение индекса (октябрь 1989 г. – октябрь 1990 г.) пришлись на долю Тайваня. Здесь также произошел седьмой по величине максимальный пятилетний рост индекса (май 1986 г. – май 1991 г.) и 27-е по величине максимальное пятилетнее снижение индекса (октябрь 1988 г. – октябрь 1993 г.).

В год наибольшего спекулятивного роста фондового рынка (октябрь 1986 г. – октябрь 1987 г.) у Тайваня были веские причины для оптимизма, связанные опять же с идеями наступления «новой эры». Активный экспорт стимулировал экономический рост, который стал исчисляться двухзначными числами, и многие предсказывали, что подобные темпы роста экономики будут вызваны в том числе производством такой высокотехнологичной продукции, как компьютерные чипы. Рост благосостояния был виден повсюду: улицы Тайбэя наводнили дорогие иностранные автомобили, а бизнесмены легко расставались со 100-долларовыми купюрами, расплачиваясь за хорошее вино в новых роскошных ресторанах. Несмотря на это, норма сбережений находилась на очень высоком уровне и страна активно инвестировала в свое будущее.

Осенью 1987 г., после серии уличных антиправительственных демонстраций, правительство страны наконец-то отменило военное положение, введенном на Тайване в 1949 г., а также впервые разрешило формирование оппозиционных партий. В сентябре 1987 г. (в период максимального годового роста индекса) правительство приняло два исторических и весьма показательных решения: разрешило иностранным инвесторам открывать на острове компании и позволило тайванцам посещать родственников, живущих в континентальном Китае (впервые с 1949 г.).

Несмотря на столь серьезные причины для наступления «новой эры» в тайваньской экономике, многие эксперты находились еще под впечатлением спекулятивной несдержанности фондового рынка страны в 1986–1987 гг. Объем торговли резко взлетел, увеличившись за период с января по сентябрь 1987 г. в семь раз и обогнав все остальные азиатские рынки вместе взятые, включая Японию{204}. Коэффициент цена-прибыль достиг отметки 45 против 16 на начало года.

Тайвань был во власти игорной лихорадки, которая проявлялась не только на фондовом рынке. Запрещенная игра в цифры под названием Ta Chia Le («Счастье всем»), никому не известная до 1986 г., вдруг стала национальной страстью. Она была настолько популярна, что «в дни объявления выигрышных номеров крестьяне бросали свои земли, а рабочие – свои места на заводах»{205}.

Один из моих йельских студентов, родом с Тайваня, позже признался мне, что в 1987 г., когда он был еще тинейджером, у себя на родине мать заставляла его каждый день ходить на фондовую биржу, чтобы наблюдать за тем, как идут торги, и сообщать обо всех важных событиях. Исполняя эту миссию, он убедился, как он сам сказал, в абсолютном безумии сложившейся спекулятивной ситуации.

Тайваньский фондовый рынок сразу не развернулся на 180 градусов: после максимального годового роста индекса он еще больше года продолжал расти. Но через год мы видим снижение на 74,9 %, что является в нашем списке самым крупным падением фондового индекса за год.

На третьем месте по величине годового роста индекса – на 384,6 % – стоит Венесуэла в период с января 1990 г. по январь 1991 г. Такой скачок последовал сразу за периодом серьезного спада в экономике, в результате которого в 1989 г. показатель экономического роста был отрицательным (–8 %), уровень безработицы достиг 10 %, а инфляция разогналась до 85 %{206}. Затем Ирак оккупировал Кувейт (август 1990 г. – февраль 1991 г.), что нарушило систему поставок нефти из Персидского залива. В итоге мировые цены на черное золото стали быстро расти, как и спрос на венесуэльскую нефть. Это была почва для внезапно обрушившегося на Венесуэлу богатства. Кувейтский опыт, по общему мнению, убедил инвесторов в необходимости рассматривать Венесуэлу как альтернативного поставщика нефти, находящегося за пределами такого нестабильного региона, как Персидский залив. Но как рациональное объяснение подъема венесуэльского фондового рынка это выглядит малоубедительно, поскольку риск сбоев в поставках нефти из Персидского залива существовал еще задолго до вторжения Ирака и был всем известен. Президент Карлос Андрес Перес предупреждал, что «Венесуэла живет в условиях абсолютно искусственной экономики», поддерживаемой только ростом цен на нефть; но, невзирая на это, фондовый рынок устремился вверх{207}. В течение последующего года его рост не прекратился, но к январю 1993 г. акции венесуэльских компаний потеряли 60,3 % своей реальной стоимости на январь 1991 г., а к январю 1999 г. – уже 82 %.

Четвертый по величине годовой рост фондового индекса, 360,9 %, произошел в Перу в период с августа 1992 г. по август 1993 г. Такому росту предшествовало резкое падение фондового рынка в апреле 1992 г., когда Альберто Фухимори установил диктатуру, распустил конгресс и, временно приостановив действие Конституции, развязал войну против повстанцев из движения «Светлый путь». Но в сентябре 1992 г. руководители «Светлого пути» были схвачены, и к апрелю 1993 г. демократия вновь вернулась на перуанскую землю, положив конец партизанскому террору, жертвами которого стали 27 000 человек. В 1990 г. инфляция достигла уровня 7000 %, а показатель экономического роста находился в отрицательной зоне, но к 1993 г. инфляционные процессы удалось обуздать, и показатель экономического роста стал со знаком плюс. Удивительное ощущение прихода «новой эры», конечно, было, но четырехкратное увеличение фондового индекса в течение года заставило многих задуматься о том, что такой рост может быть избыточным. В следующем году рынок еще несколько подрос, но затем немного потерял. К январю 1999 г. реальный уровень рынка был ниже, но всего на 8 %. Из всех наших примеров рост перуанского фондового рынка меньше всего напоминает спекулятивный пузырь: скорее всего, это был результат влияния по-настоящему положительных фундаментальных новостей.

Пример активного роста фондового рынка в Индии с апреля 1991 г. по апрель 1992 г. стоит 11-м в списке в таблице 7.1. Все началось с убийства Раджива Ганди в мае 1991 г., которое прервало 38-летнее правление династии Ганди. Преемник Ганди сразу же назначил министром финансов Манмохана Сингха, бывшего профессора Делийской школы экономики (который позже, в 2004 г., станет премьер-министром страны). Новое правительство выступило с планом отказа от государственного регулирования экономики, что было расценено как серьезное отступление от идей социализма. Страна открыла двери для иностранных инвестиций. Сингх представил проект бюджета, в котором предлагалось освободить финансовые активы от имущественного налога. Прежде руководители старались поддерживать минимальный курс акций компании, чтобы избежать налогообложения; теперь же они стали стимулировать их рост.

Проект бюджета также предполагал ослабление регулирования ценообразования и времени новых выпусков акций. Безусловно, подобные реформы можно считать вполне резонным основанием для роста фондового рынка, но многим он показался чрезмерным, и власти предупредили население об опасности спекулятивного превышения реального курса. В это время также предпринимались попытки манипулирования курсами акций. Махинации Харшада Меты по прозвищу Большой Бык, биржевого маклера из Мумбаи, стали причиной общенационального скандала в 1992 г., после того как рынок достиг своего пика. Его называли создателем «эффекта вихря» в отношении отдельных акций, которые он покупал на рынке и перепродавал дружественным компаниям по более низкой цене, а затем вновь покупал акции, предложение которых уже значительно сократилось, и таким образом разгонял их курс{208}. Рост индийского фондового рынка в 1992 г. теперь называют «пиком Меты». Это действительно был пик, так как в течение следующего года рынок упал на 50,3 %.

В указанных примерах прослеживается влияние события или серии событий вне самого рынка, которые предполагают начало подлинно «новой эры». Даже если есть уверенность, что рынок слишком бурно отреагировал на событие, данный факт трудно доказать. С другой стороны, есть примеры максимального роста индекса, в которых отсутствуют какие-либо объяснения столь значительных изменений на рынке, и поэтому СМИ говорят о каких-то долгосрочных процессах или психологии рынка

Возьмем, к примеру, бум на итальянском фондовом рынке с мая 1985 г. по май 1986 г., когда рынок в реальном выражении вырос на 166,4 %. Тогда все говорили о значительном росте экономики, низкой инфляции и доверии к правительству Беттино Кракси. Но это не было новостью. Одна итальянская газета процитировала аналитика, который сказал: «Нет никаких объяснений… Все просто сошли с ума, и все. Это коллективное помешательство. Бесполезно пытаться понять, остановить или направить это безумие»{209}. Газета Financial Times (лондонский выпуск) писала: «Италию захватила лихорадка: сотни мелких инвесторов-новичков активно вкладывают в фондовый рынок, словно покупают лотерейные билеты»{210}. Реальный уровень итальянского рынка упал в течение следующего года на 15,7 %. К сентябрю 1992 г. итальянский рынок потерял 68,0 % своей реальной стоимости на май 1986 г.

Примерно в то же время во Франции эксперты удивлялись проснувшейся у инвесторов «любви к рынку»{211}, масштабы которой и причины возникновения невозможно объяснить, и французский фондовый рынок попал в наш список благодаря своему реальному росту на 282,6 % с марта 1982 г. по март 1987 г. Отход правительства Франсуа Миттерана от жесткого соблюдения своих социалистических принципов, что подавалось как начало «новый эры», не казался адекватным объяснением резкого скачка на рынке. Если это и была «новая эра», то, по мнению многих экспертов, только с точки зрения психологии рынка, когда французские инвесторы с новой страстью ринулись на свободные рынки. Этот период большого энтузиазма завершился крахом мирового фондового рынка в 1987 г., что также отбросило назад французский рынок ценных бумаг, хотя в последующие пять лет (май 1987 г. – май 1992 г.) он добавил еще 10,2 %. Любопытно, что французский рынок из этой точки также пошел вверх, и рост курсов французских акций с 1992 г. по начало нового тысячелетия был почти таким же грандиозным и загадочным, как и в Соединенных Штатах{212}.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК