2.2.3.3 Максимумы/минимумы осциллятора как торговые сигналы

Мы принимаем допущение, что колебания цены и соответственно колебания осциллятора носят случайный характер, поэтому необходимо понимать, какие максимальные/минимальные значения индикатора можно рассматривать как сигнал, говорящий о достижении ценой точки перегиба и возможности открытия позиции против предыдущего движения цены.

При достижении значения индикатором максимума – позиция открывается вниз, при достижении минимума – вверх. Сразу заметим, что осцилляторы генерируют целый ряд сигналов, из которых достижение максимумов/минимумов является самым простым и в то же время самым ненадежным. Остальные виды сигналов от осцилляторов мы рассмотрим после данного раздела, посвященного только минимумам и максимумам.

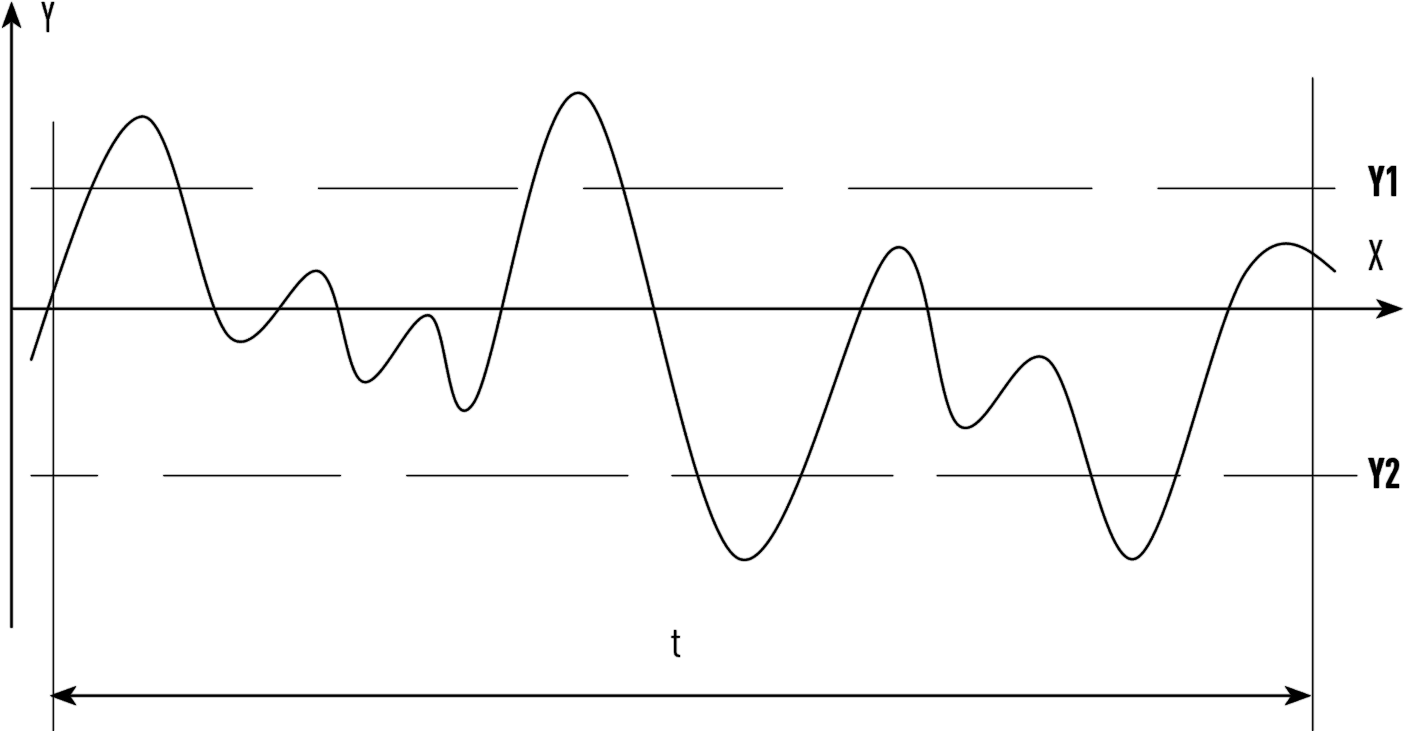

Рис. 65. Определение зон перезакупленности/перезапроданности осциллятора

Общий принцип определения критических значений осциллятора, достижение которых можно рассматривать как наличие торгового сигнала, состоит в следующем. Берем некий период наблюдений (строго говоря, чем больше, тем лучше) и находим такие значения индикатора, выше или ниже которых он пребывал менее 5 % времени от выбранного периода наблюдений. Таким же образом определяются и критические значения параметров в индикаторе «дирекционная система» (раздел 2.2.2.5).

Рассмотрим пример на рис 65. По шкале Y отложено значение индикатора, по шкале X – время. Некий осциллятор, колеблющийся вокруг нулевой линии, пребывает выше значения Y1 и ниже значения Y2 5 % времени от выбранного периода наблюдений t. Это означает, что значения Y1 и Y2 являются границами критических зон. Если значение индикатора стало больше, чем величина Y1, или меньше, чем значение Y2, то это означает наличие сигнала к покупке и продаже. В дальнейшем мы рассмотрим осцилляторы, значения которых колеблются между 100 % и 0. Принцип определения критических зон остается при этом прежним.

Необходимо заметить, что чем больше выбирается период наблюдений t, тем более точно можно вычислить средние величины критических значений индикаторов. Сразу заметим, что, к сожалению, такой подход не дает существенных преимуществ в торговле. Очевидно, что максимумы и минимумы индикатора, дающие торговые сигналы, практически никогда не будут точно равны среднему вычисленному значению индикатора, так как мы уже говорили, рыночные колебания имеют стохастический характер. Поэтому, ориентируясь на среднее значение, будут упущены торговые сигналы, генерируемые меньшими, чем среднее, значениями индикаторов. Они будут приводить к убыткам часть позиций, открытых по среднему значению, после чего индикатор достигнет нового максимума/минимума, превышающего среднее значение, что сопровождается продолжением движения цены в том же направлении (мы открыли позицию в надежде, что сильнее резинка уже не натянется, а начнет сокращаться и шарик начнет движение обратно, но импульс шарика был столь велик, что шарик пролетел еще некоторое расстояние, растянув резинку сильнее, чем мы рассчитывали. Импульс шарику (цене) придают рыночные силы, направление действия и силу влияния которых мы, к сожалению, точно оценить не можем).

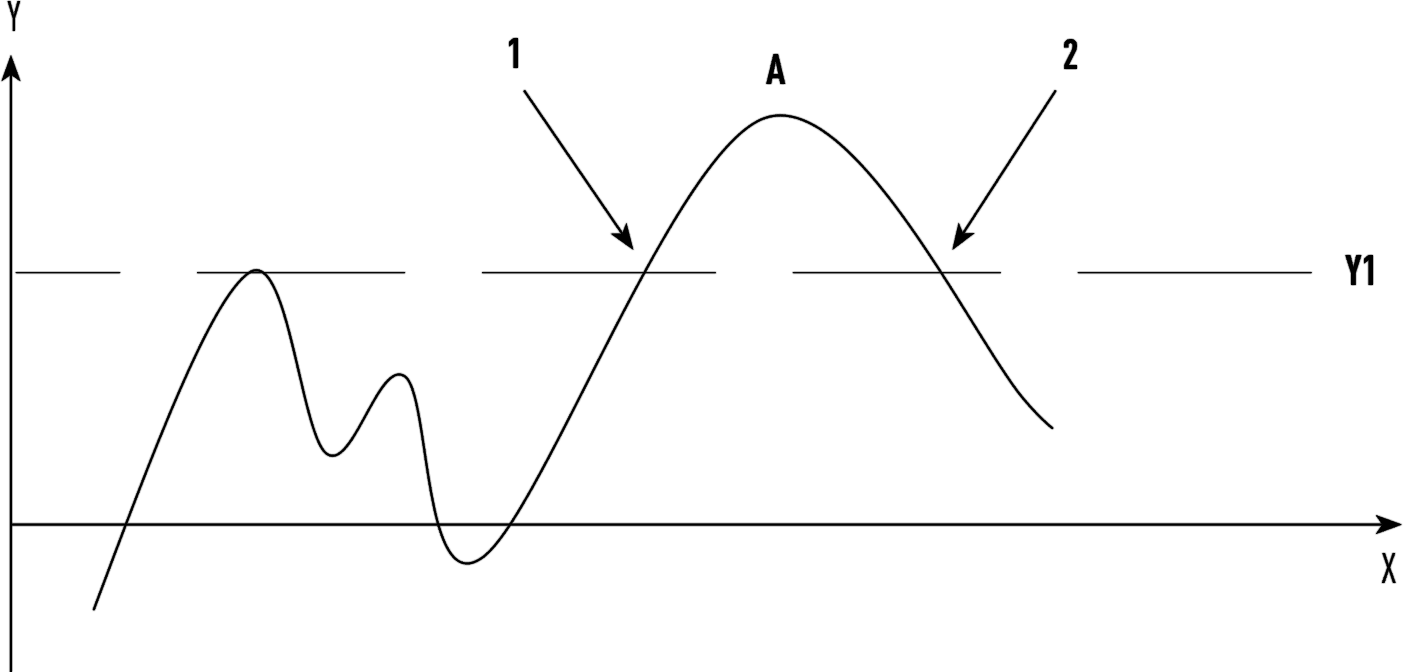

Рис. 66. Вычисленное среднее значение критической зоны Y1 пробито индикатором и сформировался новый максимум А. Такое развитие событий – не редкость

Рассмотрим рис. 66. Пунктирной линией обозначено среднее вычисленное критическое значение осциллятора Y1. После достижения этого значения осциллятором можно открывать позицию. Далее можно столкнуться с ситуацией, когда значение осциллятора превысит величину Y1 (точка А). В этом случае открытие позиции вниз по достижении индикатором критического значения в точке 1 с большой вероятностью приведет к убыткам (осциллятор пошел дальше, к точке А, цена также пошла выше).

Чтобы избежать таких ситуаций, рекомендуется открывать позицию не по достижении индикатором критических значений, а в момент выхода индикатора из зоны критических значений – точка 2 на рис. 66. В этом случае вероятность того, что индикатор опять начнет рисовать новую вершину наподобие А, гораздо ниже, чем в точке 1.

В более широком плане вопрос о точке входа в рынок при использовании в качестве сигнала максимальных/минимальных значений осцилляторов решается путем рассмотрения различных состояний рынка. Как уже понятно из вышесказанного, проблема осцилляторов в том, что нельзя указать точное значение индикатора, по достижении которого цена начнет движение в обратном направлении. Состояние рынка меняется. Тренд вверх сменяется трендом вниз, меняются амплитуды колебаний в рамках одного тренда и т. д.

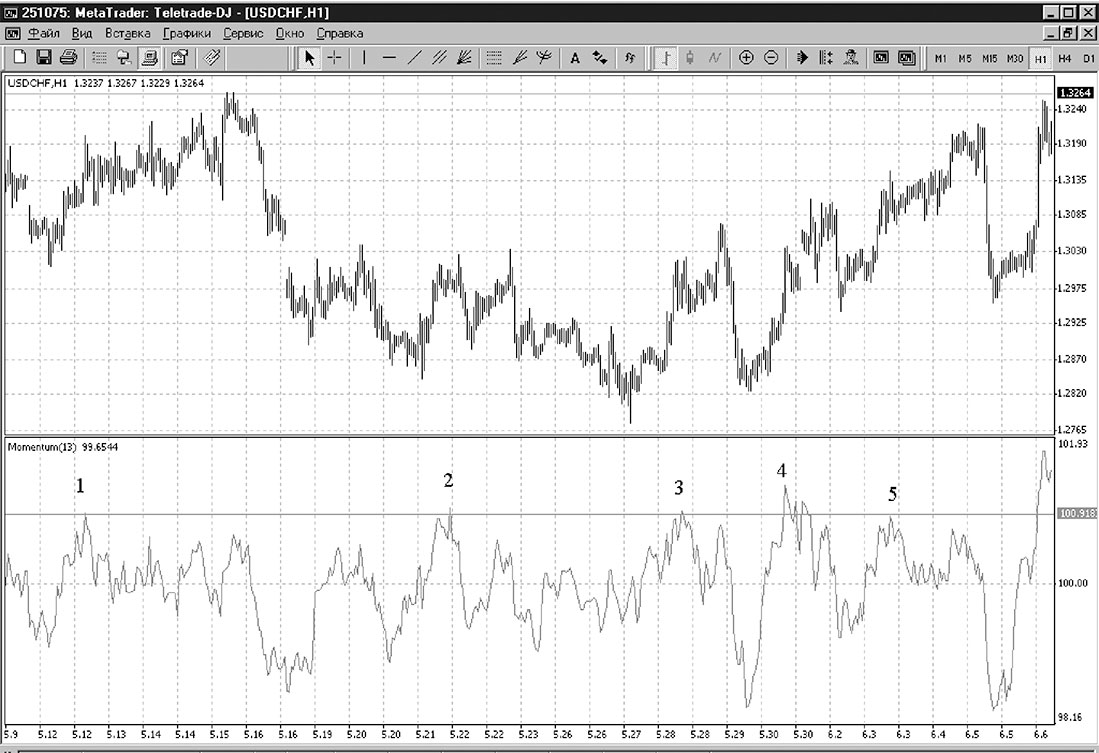

Но довольно часто рынок входит в состояние, когда можно практически точно указать максимальное/минимальное значение осциллятора для данного состояния рынка. Такие периоды длятся обычно около месяца, если рассматривать осцилляторы на графиках с временным интервалом в один час. Обратимся к рис. 67. Мы видим, что максимумы Момента, кроме точки 4, ложатся на одну прямую. Данное состояние продолжалось месяц. Таким образом, к осциллятору применимы понятия уровней поддержки/сопротивления. Определив уровень после появления вершины 1, мы далее можем открывать позиции вниз всякий раз, когда значение осциллятора достигнет этого уровня.

В случаях 1, 2, 3 и 5 мы получили бы прибыль или как минимум после открытия позиции имели бы возможность поставить стоп-ордер по цене открытия, т. е. обезопасить себя от любых неожиданностей рынка. В случае 4 был пробой уровня и ложный сигнал. Спустя какое-то время условия рынка изменятся и уровень сопротивления для осциллятора сместится выше или ниже. Во время таких изменений возможны убытки, но торговля без локальных убытков не бывает, к этому здесь надо относиться несколько философски.

При анализе осцилляторов надо помнить, что к ним применимы методы, основанные на представлениях об уровнях поддержки/сопротивления, но все-таки они не имеют здесь такого значения, какое они имеют в случае использования уровней на графиках цены. В случае осцилляторов практический интерес представляют только уровни, определяющие границы областей перезакупленности/перезапроданности.

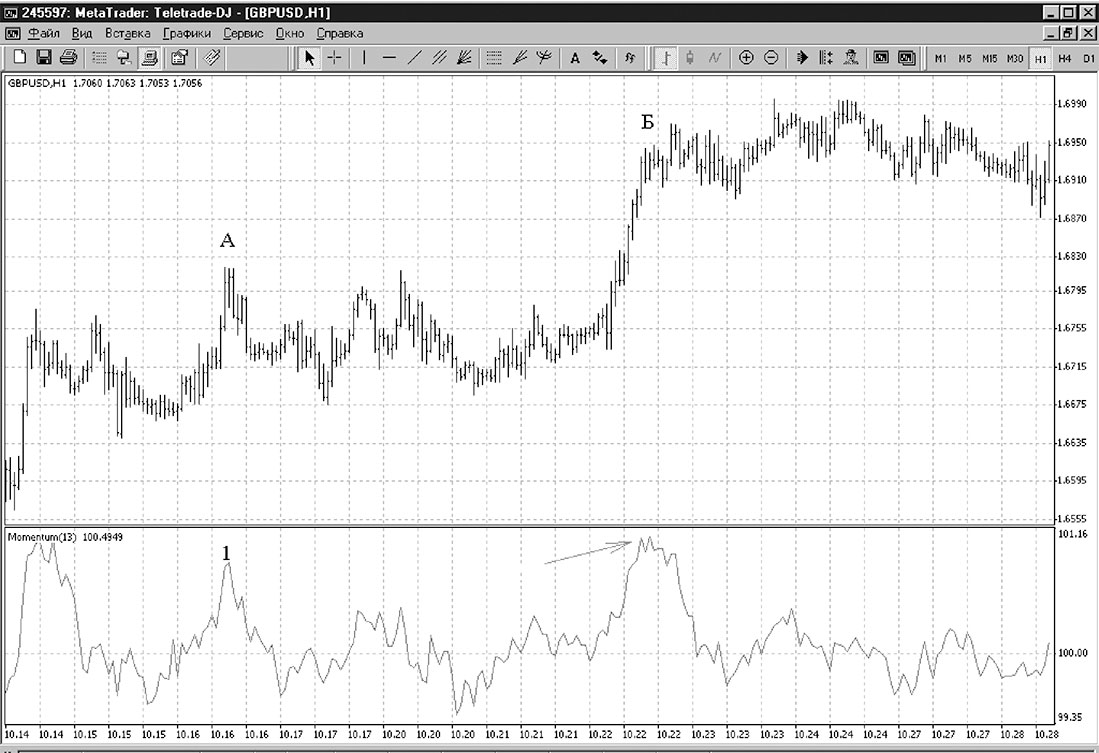

Еще один подводный камень при использовании осцилляторов. Обратимся к рис. 68. На графике осциллятора Момент мы видим максимумы 1 и 2, которые соответствуют максимумам цены А и Б. После достижения индикатором максимума 1 цена начала падать из точки А, т. е. сигнал отработал, резинка стала сжиматься, шарик возвращаться. В точке Б, соответствующей вершине 2 на графике осциллятора, отыгрыш цены был очень незначительным, скорее, это была консолидация и с большой степенью вероятности позиция вниз, открытая на основании появления максимума 2, была бы закрыта с убытком.

Рис. 67. График курса доллар /швейцарский франк, период – один час, июнь 2003 г.

Рис. 68. График курса британский фунт /доллар, период – один час, конец октября 2003 г.

При этом значение осциллятора уменьшилось до нулевых значений (осевая линия значение которой принято равным 100). Иными словами, в терминах шарик – резинка натяжение резинки ослабло, но это было обусловлено не возвращением шарика к точке крепления, а движением точки крепления к шарику. В рыночных терминах это означает, что в точке 2 тренд оказался сильнее и после попадания осциллятора в зону перезакупленности коррекции не последовало.

В рамках торговой системы, где в качестве сигнала используется только достижение максимумов/минимумов осциллятором, нельзя точно сказать, как поведет себя цена, возможны и варианты, в качестве примера которых приведена ситуация в точке Б на рис. 68. Дальше мы будем рассматривать методы, позволяющие понизить количество ложных сигналов, но тем не менее надо помнить, что при явных трендах надо с осторожностью относиться к сигналам данного типа индикаторов, направленных против тренда. Чаще всего тренд окажется сильнее.

Также необходимо понимать, что колебания цены по тренду имеют большую абсолютную величину, чем против тренда. Это очевидно, на то он и тренд, что цена прошла вверх больше, чем вниз, – пример тренда вверх. Поэтому, если для облегчения восприятия рассматривать значения осциллятора как движущую силу цены (чем сильнее натянута резинка, тем сильнее реакция шарика), то часто можно столкнутся с ситуациями, когда движение цены по тренду начинается с существенно меньших значений индикатора, чем значения, при которых начинается движение цены против тренда. Иными словами, для начала движения по тренду требуются меньшие усилия, меньшие значения индикатора, меньшее натяжение резинки. Цена идет туда «легче», чем в случае движения против тренда.

Выражаясь научно, критические значения индикаторов (границы зон перезакупленности/перезапроданности) в случае движения по тренду могут быть существенно меньше, чем для движения против тренда. Движение по тренду может начаться при существенно меньшем значении индикатора, чем в случае движения против тренда.

Подведем итоги

1. Осцилляторы показывают степень перезапроданности/перезакупленности рынка, т. е. полукачественная характеристика того, насколько «ненормально» долго шло движение цены в одну сторону.

2. Для осцилляторов характерно наличие уровней сопротивления/поддержки, которые также работают, как и в случае с ценой.

3. Формирование максимумов/минимумов осциллятора может служить сигналом для принятия торговых решений при условии нахождения значений индикатора в критических областях, но лучше ориентироваться на момент выхода осциллятора из области критических значений.

4. При наличии ярко выраженного тренда сигналы от осциллятора против тренда надо рассматривать с большой осторожностью. Ввиду природы данного типа индикаторов они могут давать много ложных максимумов/минимумов против тренда, т. е. значение индикатора достигло критических значений, но коррекции цены не произошло. Произошла консолидация, в ходе которой осциллятор вышел из зоны критических значений, после чего цена может двинуться в том же направлении, что и раньше, без какой-либо коррекции.

5. Нахождение индикатора в зонах перезакупленности/перезапроданности первый, самый слабый сигнал, предвещающий возможность смены направления движения цены.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК