2.5. АУДИТ ОПЕРАЦИЙ НА ВАЛЮТНЫХ СЧЕТАХ

2.5. АУДИТ ОПЕРАЦИЙ НА ВАЛЮТНЫХ СЧЕТАХ

В соответствии с нормативно-законодательными документами предприятие может открыть одновременно два валютных счета – транзитный и текущий.

Валютная выручка, поступающая от нерезидентов, зачисляется первоначально на транзитный валютный счет, и после обязательной продажи предприятием валютной выручки оставшаяся часть денежных средств зачисляется на текущий валютный счет. Валютная выручка за продукцию, товары и услуги резидентов, как правило, сразу зачисляется на текущий валютный счет.

Валютный счет может быть открыт предприятию:

• только в одной валюте платежа (например, в немецких марках или любой другой);

• в нескольких заранее определенных валютах платежа;

• мультивалютный счет.

Записи операций на валютных счетах ведут в валюте платежа и ее рублевом эквиваленте, действующем на дату поступления средств.

При проведении аудита операций на валютных счетах аудитору необходимо установить:

• законность открытия валютных счетов;

• соответствие сумм по выпискам банка суммам, указанным в приложенных к ним первичных бухгалтерских документах;

• правильность применения формы расчетов при внешнеэкономической деятельности;

• своевременность представления платежных поручений на продажу выручки, если зачисление валютной выручки прошло по транзитному счету;

• правильность комиссионных вознаграждений за открытие валютных счетов;

• правильность отражения в учете операций по покупке и продаже валюты;

• правильность определения и отражения в учете курсовых разниц;

• полноту и своевременность зачисления валютной выручки организациями-экспортерами, являющимися резидентами, на их валютные транзитные счета в уполномоченных банках. При этом следует иметь в виду, что валютная выручка, подлежащая переводу в Россию и поступившая в собственность или распоряжение резидента за границей, может использоваться им до перевода только для оплаты банковских и иных комиссий, расходов, непосредственно связанных с данной внешнеэкономической операцией, по которой получена эта выручка. Проверяя валютные операции, аудитор должен знать, что стоимость имущества и обязательств (денежных средств, задолженности, различных товарно-материальных ценностей и др.), выраженная в иностранной валюте, для отражения в бухгалтерском учете подлежит пересчету в рубли по курсу Центрального банка РФ, действовавшему на определенную дату (табл. 2.2).

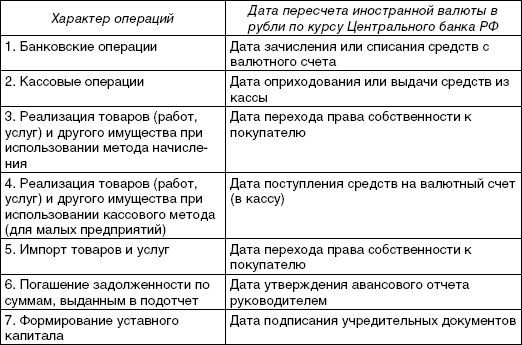

Таблица 2.2

Порядок пересчета иностранной валюты в рубли по курсу Центрального банка РФ по отдельным операциям

Пересчет валютных средств на валютном счете, в кассе, денежных и платежных документов, краткосрочных ценных бумаг, средств в расчетах с юридическими и физическими лицами производится на дату совершения операций и на дату составления бухгалтерской отчетности. Для составления бухгалтерской отчетности стоимость основных средств, нематериальных активов, производственных запасов, товаров и других активов и пассивов принимается в оценке в рублях по курсу Центрального банка РФ на дату совершения операции, результатом которой стало принятие имуществ и обязательств к учету. По этим активам и пассивам пересчет при изменении курса Центрального банка РФ не производится.

Курсовые разницы представляют собой суммовую разницу в рублях одного и того же количества иностранной валюты на разные даты в результате изменения официального курса иностранных валют к рублю. Они возникают по текущим валютным операциям, связанным с расчетами (различные даты возникновения и погашения дебиторской и кредиторской задолженности), а также от переоценки остатка средств предприятия на валютных счетах, денежных документов, ценных бумаг. Курсовые разницы, возникающие по текущим валютным операциям, а также от переоценки валютных счетов, относятся на счет 91 «Прочие доходы и расходы».

Исключение составляют курсовые разницы по операциям по формированию уставного капитала предприятия, которые относятся на счет 83 «Добавочный капитал».

В случае приобретения (продажи) продукции (работ, услуг) с оплатой в условных единицах имеют место суммовые разницы. При совершении сделок, оплата по которым предусмотрена в валюте, ее курс также может измениться за период между датой оплаты и оприходования (отгрузки) продукции. Суммовые разницы также относятся на счет 91 «Прочие доходы и расходы».

Проверяя соблюдение действующего валютного законодательства, следует обратить внимание на полноту и своевременность зачисления валютной выручки организаций-экспортеров, являющихся резидентами, на их валютные транзитные счета в уполномоченных банках. Для этого сумму поступившей валютной выручки в течение года сравнивают со стоимостью экспорта товаров. Валютная выручка, подлежащая переводу в РФ и поступившая в собственность или распоряжение резидента за границей, может использоваться им до перевода только для оплаты банковских и иных комиссий и расходов, непосредственно связанных с данной внешнеэкономической операцией. Проверке подлежат также данные о валютных счетах, фактически используемых и заявленных при регистрации в качестве экспортеров в таможенных декларациях, а также счетах в зарубежных банках.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

6. ОСНОВНЫЕ ПРИНЦИПЫ ПРОВЕДЕНИЯ ВАЛЮТНЫХ ОПЕРАЦИЙ

6. ОСНОВНЫЕ ПРИНЦИПЫ ПРОВЕДЕНИЯ ВАЛЮТНЫХ ОПЕРАЦИЙ На территории РФ официальной денежной единицей является российский рубль. Все расчеты и платежи в стране осуществляются в рублях, за исключением случаев, предусмотренных законом. Золотое содержание рубля не

22. Аудит кассовых операций банка.

22. Аудит кассовых операций банка. Цель проведения проверок кассовых операций банка:1) Оценка соответствия осуществляемых кредитной организацией кассовых операций федеральному законодательству и нормативным актам ЦБ РФ.2) Оценка соблюдения кредитной организацией

33. Аудит кредитных операций банка

33. Аудит кредитных операций банка Цель проведения проверки ссудных операций:1) Анализ качества кредитного портфеля коммерческого банка, т. е. оценка доли срочной и просроченной задолженности.2) Анализ кредитной политики коммерческого банка, выявление ситуаций,

56. Аудит валютных операций коммерческого банка

56. Аудит валютных операций коммерческого банка Прежде всего необходимо убедиться, что у банка есть лицензия Центрального Банка России на осуществление операций в иностранной валюте. Переоценка валютных средств «Положение о порядке ведения бухгалтерского учета

Глава 5 НОРМАТИВНО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ ВАЛЮТНЫХ ОПЕРАЦИЙ

Глава 5 НОРМАТИВНО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ ВАЛЮТНЫХ ОПЕРАЦИЙ Банковское регулирование – это система норм государственно-властного характера, имеющая целью ограничение и упорядочение банковской деятельности, в обществе оно представлено в двух видах: пруденциального и

7.5. ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА ВАЛЮТНЫХ И СПЕЦИАЛЬНЫХ СЧЕТАХ, ПЕРЕВОДОВ В ПУТИ

7.5. ОРГАНИЗАЦИЯ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ НА ВАЛЮТНЫХ И СПЕЦИАЛЬНЫХ СЧЕТАХ, ПЕРЕВОДОВ В ПУТИ Кроме расчетных счетов, у сельскохозяйственных предприятий могут быть открыты в банках валютные и специальные счета.Сельскохозяйственные предприятия могут открывать валютные

Виды валютных операций

Виды валютных операций Валютные операции (лат. operatio – действие) представляют собой действия по организации и управлению денежными отношениями, возникающими при движении валюты и ценных бумаг в валюте.Валютные операции осуществляют банки, имеющие статус

2.2. АУДИТ КАССОВЫХ ОПЕРАЦИЙ

2.2. АУДИТ КАССОВЫХ ОПЕРАЦИЙ Предварительное знакомство с системой внутреннего контроля на предприятии позволяет аудитору оценить, как обеспечивается сохранность и целевое использование наличных денежных средств. При возникновении подозрений в возможных хищениях

2.6. АУДИТ ОПЕРАЦИЙ НА ПРОЧИХ СЧЕТАХ В БАНКАХ

2.6. АУДИТ ОПЕРАЦИЙ НА ПРОЧИХ СЧЕТАХ В БАНКАХ Для учета движения денежных средств в аккредитивах, чековых книжках, иных платежных документах (кроме векселей) на текущих счетах, особых и иных специальных счетах, а также для учета движения средств целевого финансирования в

6.7. Учет операций на забалансовых счетах

6.7. Учет операций на забалансовых счетах В процессе своей деятельности организации совершают операции, которые связаны с использованием и хранением не принадлежащего им имущества. Кроме того, они заключают договоры, которые предусматривают определенные обязательства

9.2. Аудит операций с основными средствами[21]

9.2. Аудит операций с основными средствами[21] Цель аудита операций с основными средствами – выражение мнения относительно классификации, реальности оценки и достоверности отражения в учете и отчетности объектов основных средств.Главными задачами аудита операций с

9.6. Аудит кассовых операций

9.6. Аудит кассовых операций Цель аудита кассовых операций – установление соответствия применяемой в организации методики бухгалтерского учета, действующей в анализируемом периоде, нормативным документам.Основными задачами аудита кассовых операций

27. Регулирование валютных операций

27. Регулирование валютных операций Валютная политика (в/п) – совокупность мер в области валютных отношений, осуществляемых государством в соответствии с выработанными политическими и экономическими ориентирами.Различают текущую и долговременную в/п:Текущая в/п

61. Учет валютных операций

61. Учет валютных операций Операция продажи излишка иностранной валюты, имеющегося на валютном счете организации, описывается записями:Дт 91 «Прочие доходы и расходы» Кт 52 «Валютные счета» – списана проданная иностранная валюта;Дт 51 «Расчетный счет» Кт 91 «Прочие доходы и

110. Аудит операций по реализации (начало)

110. Аудит операций по реализации (начало) Порядок бухгалтерского учета и налогообложения операций по продаже товаров регулируется нормами трех отраслей законодательства: гражданского, бухгалтерского и налогового .В налоговом законодательстве определение понятия

111. Аудит операций по реализации (окончание)

111. Аудит операций по реализации (окончание) Содержащееся в договоре условие о моменте перехода права собственности на товары определяет и момент признания в бухгалтерском учете доходов и расходов, связанных с операциями продажи.П. 12 «Доходы организации» определяет, что