5.1. Ленитесь почаще. — В худшем случае вы кот. — Чего не знают нормальные люди. — Правый хвост длиннее и тоньше. — Меньшинство тянет воз. — Как быстро кончается родина

Поговорим про один из способов игры на выигрыш — отборе акций в портфель. Его называют активным инвестированием. Далее будет еще один способ — тот самый трейдинг, о котором все говорят, но который (в доходной его версии) мало кто видел. Народных сказок про трейдинг много, и о нем отдельная часть книги. С активным инвестированием обстоит честнее. Процент токсичных источников информации здесь меньше, вменяемых ресурсов больше. Что именно читать, понимаешь довольно быстро независимо от того, с какой точки начал. Поэтому ограничимся конспектом.

Трейдинг потенциально доходнее, но активное инвестирование имеет свои преимущества. Как минимум два. Первое очевидно — это занимает меньше времени.

Рано или поздно вы соберете портфель и пойдете по своим делам. Через год вспомните про него. Чаще и не надо.

Если этот омут затянет, будете вспоминать раз в месяц, тоже не беда. Спекуляция же рискует оказаться той бездной, куда легко засмотреться всерьез и надолго. «Ой, что я делал последние три года?» Особенно пикантен вопрос, если три года терял деньги.

Второе преимущество менее очевидно, но элегантно.

Выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает трейдинг, вы влетите на кучу рисков. Забегая вперед, откроем страшную тайну: нулевое матожидание — это не нулевая прибыль, а убытки.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

Именно его собирает экспериментальная кошка или обезьяна, обыгрывая обычный ПИФ. Худшее, что может случиться с активным инвестором, то, что он окажется кисою и, скорее всего, обыграет средний ПИФ. Можем рискнуть. Именно потому, что ничем особо не рискуем.

Мы говорим именно о портфеле.

Инвестируя в акции, никогда не инвестируйте в одну. И в две не инвестируйте.

Потому что важно максимально устранить элемент случайности, оттащить игру от рулетки хотя бы в сторону покера.

Всегда должно быть понимание, что мы покупаем лишь некую вероятность. И что бы мы ни купили, с покупкой может произойти что угодно.

Но если мы купили десять акций, которые смотрятся лучше среднего, что угодно не может произойти со всеми десятью. Больше вероятность того, что сработает та вероятность, которую мы купили.

Ограничив выбор парой акций, мы не только увеличиваем риск (это очевидно), но и урезаем потенциальную доходность (это менее очевидно).

Считается, что, снижая риск, мы снижаем и доходность. Это скучная закономерность, к ней привыкли. Трава зеленая, небо голубое, риск и доходность — обратно пропорциональны. Ради интереса я спрашивал, где людям видится ожидаемая доходность выше — в портфеле из 20 акций с весом каждой 5 % или из 2 акций с весом по 50 %? Про доходность у нас нет бытовой интуиции, зато она есть про риск. Очевидно, что портфель из 20 акций менее рискован. А значит, он менее доходен, быстро соображает инвестор и выдает неправильный ответ. В портфеле из 2 акций доходность будет зависеть от удачи и, если повезет, окажется выше. Конечно, если это будут две самые лучшие акции на всей бирже, другие 18 только испортят дело. Но я не спрашивал, где будет экстремальнее распределение. Не спрашивал, есть ли у вас экстрасенсорные способности, чтобы найти эти две акции. Вопрос был, где выше вероятность получить большую доходность. И вероятность, как это ни удивительно, будет за портфель, набитый двадцатью бумагами.

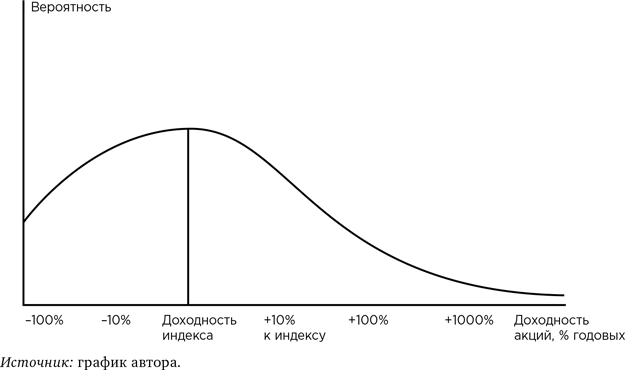

Нюанс в том, на какой стороне распределения доходности акций длиннее хвост. Из чего складывается доходность индекса? Из доходности отдельных бумаг. Одни будут лучше индекса, другие хуже. Половина будет лучше, а половина будет хуже, и примерно на одинаковую величину — шепчет интуиция и шепчет неправильно. Ей кажется, что дело обстоит так, симметрично:

На самом деле вот так:

Потерять в цене акция может только 100 %, а вырасти и на 200 %, и на 1000 %. Проще откладывать доходность акций даже не от нуля, а от доходности индекса. Возьмем его доходность за ноль. С правой стороны, где положительная доходность, хвосты всегда длиннее. Но в сумме длинные положительные хвосты и короткие отрицательные должны свестись к нулю (доходности индекса). Фигура должна стремиться к равенству площадей справа и слева от центральной линии. Это значит, что длинные правые хвосты будут сравнительно тощими, а короткие левые — толстыми. То есть большая часть акций должна отставать от индекса, как это ни странно для необученной интуиции.

Факты подтверждают теорию. Компания Blackstar Funds изучила все 8000 акций, входивших в широкий индекс Russell 3000 с 1983 по 2007 год. Это был долгий период сильного бычьего рынка в США. Индекс вырос в 9 раз. При этом примерно 75 % акций уступили индексу, 40 % показали отрицательную доходность, а 20 % потеряли более 75 % стоимости[20]. И это на образцовом бычьем рынке!

Доходность индекса обеспечивается доходностью немногих, но лучших акций.

Там, где индекс рос на сотни процентов, они выросли на тысячи.

Чем больше исследований, тем больше таких фактов. В Университете штата Аризона пошли еще дальше и сравнили доходность почти 26 000 акций за 90 лет. 58 % акций проиграли доходности казначейских векселей, притом что акции — наиболее доходный класс активов, а векселя — наименее. В среднем, без поправки на инфляцию, комиссии и налоги, акции давали доходность 1,13 % в месяц, а векселя Казначейства 0,38 %. Но большая часть акций давала доходность менее 0,38 %. В конечном счете менее 4 % акций создали за этот период богатства на сумму более чем 30 трлн долларов. Почти половина этого роста создана лишь 86 компаниями. Если ухитриться составить портфель так, что эти 86 акций туда бы не попали, инвестиции в лучший фондовый рынок планеты за лучший век теряют смысл. При этом угадать эти 86 компаний заранее нельзя. Вывод? Скупайте всего понемногу. Индекс — это и есть «всего понемногу». А если составлять портфель избранных, пусть он будет побольше.

Не так рискованно положить в портфель шлак, как упустить что-то действительно ценное.

Если из двух акций одна даст нам –50 %, а другая +500 % и их можно взять только парой — думать нечего, надо брать. То есть диверсифицировать надо не только из осторожности. Жадность дает тот же совет.

Сколько акций должно быть в портфеле? Вряд ли есть магическое число, скорее можно говорить о нижней границе и верхней. Нижняя граница зависит от представлений о риске. Теоретики спорят о корреляции. Одни полагают, что минимально достаточно 7 акций, другие считают, что даже 15 мало. Я же полагаю, что корреляция — вообще не самая считаемая вещь. Можно посчитать, как это было за десять лет, и обнаружить, что в одиннадцатом году все сломалось.

Проще говоря, в любую полночь любая акция может превратиться на 50 % в тыкву. Ничто не будет предвещать этого события. Позднее скажут, что это был присущий данной акции политический риск. Или макроэкономический. Или корпоративный. Но это будет знание задним числом. Конечно, мы пошутили насчет полночи — беда может произойти на утреннем гэпе или растянуться на несколько месяцев. Насчет потери половины стоимости без видимых накануне причин — не пошутили. Может быть и больше, чем 50 %. Может быть, такая акция не одна. Из сравнительно недавних историй российского рынка — акции «Системы». Причем в эту воронку снаряд падает дважды, акции «Системы» уже проделывали подобное. Подробности опустим: все описано до нас — раз, будут новые истории — два, мы здесь про теорию — три.

Итак, любая акция может стать тыквой на 50 %. Тогда, если у вас в портфеле 5 акций, вы теряете без всякого кризиса, на ровном месте 10 % портфеля. Если акций 10, теряете только 5 %. Если акций 20, теряете 2,5 %, и вот здесь уже цифры, с которыми можно жить. Еще раз — это даже не прикидка, а страшилка. Принципиально не будем считать то, что невозможно посчитать. Любители расчетов — к Нассиму Талебу. Надеемся, что страшилка окажется функциональной и создаст правильное ощущение, что акций должно быть скорее 25, нежели 5.

Увы, в случае российского рынка мы быстро подойдем к пределу. Важно, где именно вы собираете портфель. Если ограничиться Московской биржей и в портфель надо упихать миллиард рублей, подойдут лишь несколько десятков акций на выбор. Ликвидность, сами понимаете. А если портфель на несколько миллионов рублей? Здесь не будет прямой пропорции между суммой и числом акций. Если миллиард подразумевает не более 100 акций, 100 000 рублей не расширят выбор в 10 000 раз. Максимум — в два, если вы не готовы лезть в конченые неликвиды. Про конченые неликвиды будет отдельно, лезть в них означает ждать продавца и покупателя неделями (такого же чудака, как вы) и зачастую переплачивать по 5–10 % на каждой сделке. Честно, туда не надо. А из 150 акций, которые останутся, вы никак не отберете 200.

Даже 70 не отберете. Допустим, у вас есть волшебная программа — она точно предсказывает потенциал будущего роста. Но мы помним, что за рост отвечает обычно меньшинство? Значит, 75-я по счету акция из 150 вряд ли будет лучше, чем общий индекс, рассчитанный на всю совокупность. Волшебной программы у нас нет, но суть понятна. Отбирать все равно придется меньшинство. Вот мы и очерчиваем размер портфеля из русских акций здесь и сейчас. Меньше 10 — страшно, больше 30 — бессмысленно. Вот в этих границах и можно думать.

Если портфель собирается в США, верхняя граница может быть расширена. Впрочем, вопрос верхней границы — дело вкуса. По Уоррену Баффетту, это скорее 30 акций, по Питеру Линчу — 300. Кто прав? Оба правы. Но никто не скажет, что в портфеле должно быть три акции.

Доли акций равные или у них могут быть какие-то веса? Могут быть и веса, но в рамках здравого смысла. Если акция весит 50 % портфеля, вы сильно рискуете (помните про полночь и тыкву). Если акция весит 0,5 %, вы ничем не рискуете, в том числе не рискуете на ней заработать. Любая акция требует минимальных издержек: чтобы она попала в портфель, о ней все равно придется подумать. 0,5 % портфеля, вероятно, не стоят того, чтобы о них думать. Выкиньте такую акцию или докупите. Здравый смысл разрешает оба поступка, ему лишь невыносима цифра 0,5 %.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК