3.5. Новичкам вход разрешен. — «А можно процент поменьше?» — Должники в законе. — Чем кончается зебра. — Слегка продвинутый депозит. — Плавающий купон выплывет

За пять других столиков садиться можно. С третьего по пятый можно садиться, даже особо не умея играть.

Недвижимость, долевые и долговые активы дают возможность, играя по простым правилам, сыграть как минимум «вничью».

Если новичок не будет слишком нервным или слишком жадным, у него получится. Сыграть на ничью (намеренно, как в футболе) — означает «инвестирование под ноль». Это формулировка для тех, кому нужно резко, честно и быстро. Более благозвучно то же самое звучит так: «Капитал будет защищен от инфляции». Для точности можно добавить: «При условии, что он инвестирован в долгосроке». Про то, как правильно играть на ничью, существует отдельная теория — ассет алокейшн. Поскольку так играть не очень веселое занятие, ее сторонники иногда считают, что это способ получить положительную реальную доходность, называют цифру 5 %, иногда 10 %. Самая дерзкая цифра, которую слышал на одном провинциальном семинаре, была 30 %. К этой теории еще вернемся, но без излишнего оптимизма.

Шестой (владение бизнесом) и седьмой (трейдинг) столики не для всех. Именно там знание реализует свой перевес сильнее, чем где-либо. А незнание, соответственно, — свой: никакие другие классы активов, включая первые два, не позволяют спустить деньги так быстро. Здесь идет самая быстрая игра по самым высоким ставкам. Не умеешь — не садись. Про шестой столик в этой книге не скажем почти ничего, про седьмой будет долгий разговор в отдельной части. Пока вернемся к более безопасным играм.

Покупая долговой актив, не максимизируйте по ставке процента. Если вы специалист, то максимизируйте риск-доходность. Если вы новичок, максимизируйте лишь надежность, и больше ничего.

Давайте воспроизведем логику Абсолютного Дурака. Сначала он вспомнит про Сбербанк, как в нашей стране и принято, но процент покажется маленьким. Он заметит, что в мелких банках ставка выше на 3–4 %. Затем он обратит внимание, что есть кредитные заведения, которые вообще не банки, но ставка там выше на 10–20 %. Но и это не предел. В интернете есть заведения, которые даже не заведения, а непонятно что, но ставка там еще выше. Если дурак будет достаточно упорен, он найдет какое-нибудь окончательно рекордное предложение вроде «5 % в день», бывают и такие. Он переведет туда деньги, это будет его первым и последним шагом. Перед нами пример того, как максимизировали единственный параметр — обещанная доходность.

Если компетенции не хватает, то даже не пытайтесь отбирать по параметру «риск — доходность», достаточно будет отбора только по риску. Мы же помним, что все премии, бездумно собранные за риск, рано или поздно придется возвращать? Либо эти премии собираются обдуманно, становясь реальной премией за скилл, либо мы тут вообще не думаем. Дурак, остановившийся на стадии Сбербанка, не был бы таким уж дураком.

Один из способов оптимизировать по риску: минимизировать ставку.

Как это ни странно. «Я бы сделал вклад, но какой-то у вас процент большой. Поменьше где-нибудь не найдется?» Но это логично. Если вы будете рандомно покупать долги с большей ставкой, то… В середине этого пути вы не повысите матожидание, оно будет почти таким же, но вы отрастите большие и длинные хвосты вероятности, а оно вам не надо. В конце этого пути вы просто вложитесь в пирамиду и потеряете все. Остановитесь в начале.

Помните: после того как отменили долговые ямы и придумали АО и ООО, любой занимающий деньги немножко пирамида.

ООО так и называется «общество с ограниченной ответственностью». Сколько бы ни было должно юридическое лицо, долг не перейдет на стоящие за ним физические лица. Для этого, в частности, и существует сама концепция «юридического лица» — чтобы людям было не страшно вести бизнес, чтобы они рисковали заранее понятной суммой, а не своей почкой или свободой. В свое время это, вероятно, сильно подстегнуло деловую активность, но «ограниченная ответственность» теперь зачастую означает полную безответственность.

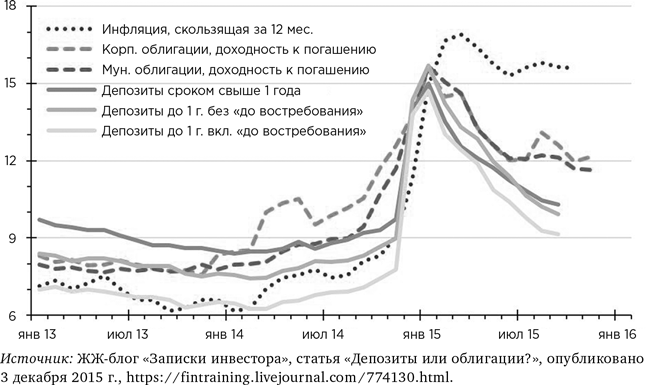

Помните, что общество и государство в большинстве стран на стороне должника, а не кредитора, даже если должник — миллионер, а кредитор — бедный пенсионер. Вопрос в том, насколько ваш заемщик пирамида, на 1 % или на 100 %. Как правило, КПК и МФО — конструкции полупирамидного типа. Изначально они хотят с вами расплатиться, но, строго говоря, не обязаны. В нормальном банке вам не выпишут процент, больший инфляции: все будет в диапазоне плюс-минус пара процентов. Примерно так же будет по облигациям.

Заметим, вы подписались на два дополнительных риска — дефолт эмитента и гиперинфляцию. Вряд ли это случится завтра. Возможно, не случится никогда. Но мало ли? С этим «плюс-минус пара процентов» может получиться как в анекдоте про зебру. «Белая полоса, черная полоса, белая, черная, белая, а потом — задница». В случае банковского депозита самая банальная задница, даже без катастроф, если инфляция вдруг окажется выше вашего дохода не на 2 %, а на 20 %.

Помимо популярных в России депозитов, бывают менее популярные в России облигации. Так уж здесь повелось, но повелось зря.

Депозит — это облигация, ухудшенная в доходности, но улучшенная в понятности. Облигации можно брать. Чистые 2–3 % годовой премии за то, что прочитали 2–3 статьи в интернете и дошли до брокера.

Облигация — тот же самый заем, но без посредника в лице банка. Банк собирает деньги с населения и сам дает их взаймы бизнесу или другому населению, тем, кому сильно надо.

Покупая облигацию на бирже, вы даете взаймы тому же самому бизнесу напрямую и экономите на посреднике.

Мелкий профит, но понятно, откуда он следует. Из смешного: сами банки, берущие взаймы в виде депозитов, берут взаймы и в виде облигаций. Так вот, их процент по облигациям всегда больше. Тот же Сбербанк, например, мог давать по валютным депозитам 2 %, но его еврооблигации в тот же день торговались с доходностью 4 %.

Помимо доходности, второй плюс облигации — ликвидность. Как правило, депозиты срочные, за досрочное снятие денег полагается потеря доходности. Есть депозиты, куда можно свободно довносить и откуда (что важнее) свободно выводить средства без потери ставки, но они всегда на 1–2 % менее доходны. Облигация же более доходна и притом, если это нормальная ликвидная бумага, сравнима с вкладом, с которого можно снять деньги, не тронув ставку.

Третья особенность. Средний эмитент биржевых облигаций — более крупная корпорация, чем средний банк. Чем крупнее контора, тем надежнее. Можно вообще ограничиться покупкой только государственных облигаций. Премия к доходности депозитов госбанков, скорее всего, там будет на месте.

А есть минусы облигаций? Первый имеет скорее символическое значение. В России сейчас не очень большие суммы (до 1,4 млн рублей), положенные на банковский депозит, страхуются государством. Но если вы покупаете ОФЗ (облигации федерального займа), вы покупаете гарантии того же самого государства. Кто-то может представить, что государство объявит дефолт по своим прямым долгам, но продолжит страховать чужие? И даже облигации крупнейших корпораций вряд ли уступят в устойчивости АСВ (агентство страхования вкладов), к чему и сводится вопрос страхования банковских депозитов. Обычно, когда люди слышат слово «застраховано», им представляется едва ли не 100 %-ная гарантия. Но страхует не Господь Бог. В США в 2008 году тоже было много чего застраховано…

Второй минус облигаций интереснее. Депозит не может уменьшиться в размере. Облигация может, если совпадут два обстоятельства: вам надо ее продать раньше срока — раз, но никому не надо ее купить — два. Обычно такое бывает в кризис. Если дождаться дня погашения, вам отдадут последний купон и погасят облигацию по номиналу. Но если не дожидаться, а денег надо, то продать ее можно любому желающему, правда лишь за те деньги, за какие он желает купить. Цена может быть сколь угодно ниже номинала. Если в кризис 2008 года цена падала на 10 %, то в кризис 1998 года — на 90 %. Как правило, потом цена отрастает. А в день погашения вы точно получите обратно свой номинал. Продажа со скидкой выступает только как штраф за нетерпение, взимаемый, впрочем, лишь один раз из ста: кризис у нас не каждый день и даже не каждый год. Применительно к более понятным депозитам это выглядело бы так: вы можете взять свои деньги обратно в любой момент, но раз в десять лет наступают такие полгода, когда за это штрафуют.

У нас здесь не настолько практический семинар, чтобы вдаваться в нюансы. Но давайте один нюанс все-таки упомянем. Облигации отличаются по условиям, на каких вы даете взаймы деньги, и одни условия менее рискованны, чем другие.

Самый частый и понятный вид облигаций — заем под заранее фиксированный процент. Номинал облигации 1000 рублей, купоны по 30 рублей два раза в год. Так понятнее, но именно так вы становитесь под риск роста ставок. Допустим, в стране кризис, рубль падает, инфляция растет, Центробанк поднимает ставку рефинансирования. Следом растут все ставки. И теперь дают не 6 %, а 12 % годовых. Новые выпуски облигаций также подразумевают купон, также два раза в год, но уже по 60 рублей. А вы зафиксировали свои 30. И имели неосторожность, например, купить пятилетних облигаций, то есть зафиксировали этот нелепый (как сейчас понимаете) договор на пять лет. Естественная реакция организма: «Давайте продадим плохих старых облигаций и купим хороших новых». Но жизнь жестче. У вас не получится. Плохие облигации по 6 % никому не нужны, когда есть хорошие по 12 %.

То есть вы не сможете их продать? Сможете, но это будет очень обидно. Рыночная ставка теперь 12 %, и все долги одного заемщика рынок приведет к этой ставке. По вашей облигации тоже будет ставка 12 %, но вам это не понравится. Она будет торговаться дешевле номинала настолько, насколько надо, чтобы ставка оказалась 12 %. Вот по этой цене вы и сможете ее продать, но зачем? У вас и так 12 % доходности, только не на 1000 рублей, к сожалению. Рост ставок откусил от самого тела вашего долга. Нет, вы можете считать, что у вас по-прежнему 1000 рублей (через пять лет вам вернут именно столько), но тогда у вас 6 % доходности. Или у вас 12 %, но тело долга сильно меньше. Математически это будет одно и то же — через пять лет у вас окажется определенная сумма, как ее ни считай. И эта сумма вам не понравится.

Мораль сей басни. Во-первых, не занимать надолго.

Если можно купить облигацию на год, не надо покупать ее на 10 лет.

Во-вторых, возникает вопрос — а можно ли заключить какое-то соглашение, чтобы рост ставок вас не убил? Специального «страховательного» условия не бывает, но бывают плавающие ставки.

Например, можно дать взаймы государству на таких условиях: мы не знаем, какая это будет ставка, но мы договоримся, как мы будем ее считать. Есть ставка межбанковского однодневного рублевого кредита RUONIA, по ней банки кредитуют друг друга, обычно она недалеко отрывается от ставки рефинансирования. Есть облигации, где так и прописано: вам заплатят столько, сколько будет RUONIA на момент расчета купонного дохода, плюс премия, скажем, 1 % годовых. Таким образом, если ставки внезапно растут, также растут RUONIA и ваш доход. Подобный вариант в дальнейшем может быть сформулирован как-то иначе, без загадочного слова большими буквами, но смысл понятен.

Суть защиты от роста ставок: плавающая ставка и привязка к адекватной переменной величине.

Бывает и совсем просто, если эта адекватная плавающая величина — инфляция. В США такая бумага называется TIPS. По историческим меркам не так давно и в России появились подобные гособлигации. Вам компенсируют инфляцию (рассчитанную Росстатом) и накидывают 2,5 % сверху. Смущает лишь погашение в 2020-х годах, но сама бумага выглядит как разумная.

А бывает так, когда фиксированный процент лучше плавающего? Конечно. Например, при падении ставок. Это когда вы, наоборот, успели занять под 12 %, а ситуация потом вернулась к 6 %. А если вы заняли «под инфляцию», а она начала снижаться, вы какое-то время имеете нулевую доходность. Падает сама рыночная стоимость бумаг, и весь начисленный рост уходит на погашение просадки. У меня так было несколько месяцев, например. Но это не страшно. Давайте посмотрим, в какую сторону потенциал больше: роста ставок или падения, роста инфляции или наоборот? Пусть ставка рефинансирования и инфляция, положим, равны примерно 7–8 %. Могут и упасть до 5 %. А могут вырасти до 50 %. В нормальных условиях плавающий купон не дает преимуществ, но при подлете черного лебедя страховка начинает работать.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК