ГЛАВА XI. ССУДНЫЙ КАПИТАЛ И КРЕДИТ. БАНКИ И ИХ НОВАЯ РОЛЬ В ЭПОХУ ИМПЕРИАЛИЗМА

1. Ссудный капитал

Образование ссудного капитала. Кроме промышленных и торговых капиталистов в буржуазном обществе имеются денежные капиталисты, которые не ведут никаких предприятий, а предоставляют свои капитал в ссуду. Ссудный капитал — это денежный капитал, отдаваемый капиталистами-собственниками в ссуду, приносящий проценты на основе эксплуатации наемного труда и обслуживающий в основном кругооборот функционирующего капитала.

Первым источником ссудного капитала служат денежные капиталы, высвободившиеся в процессе кругооборота промышленного (а также торгового) капитала.

Во-первых, такое высвобождение обусловлено характером оборота основного капитала. После продажи товаров сношенная часть основного капитала оседает у капиталистов в виде амортизационного фонда до тех пор, пока не наступит срок обновления основного капитала. Если, например, машина стоит 10 тыс. долл. и служит 10 лет, то ежегодно высвобождается в денежной форме часть стоимости этой машины в сумме 1 тыс. долл.

Во-вторых, высвобождение капитала в денежной форме обусловлено характером оборота постоянной части оборотного капитала. Между продажей готовых товаров и покупкой нового сырья, топлива и материалов обычно проходит некоторое время (например, при сезонных закупках хлопка, шерсти и т. д.). Поэтому после реализации готовых товаров часть денежной выручки, выражающая стоимость потребленного сырья и материалов, оседает у капиталиста в виде временно свободного денежного капитала.

В-третьих, часть переменного капитала высвобождается в денежной форме на срок от момента реализации товаров до момента выплаты заработной платы.

Наконец, в-четвертых, капиталисту приходится в течение нескольких лет накоплять прибавочную стоимость в денежной форме, пока она не достигнет достаточно крупных размеров, необходимых для расширения производства.

Итак, возникновение временно свободного денежного капитала является объективной необходимостью. Но пока этот капитал находится в виде празднолежащих денег, он не приносит прибавочной стоимости, то есть утрачивает характер капитала и превращается в мертвое сокровище.

Таким образом, возникает противоречие между выделением свободных, празднолежащих денежных капиталов и природой капитала как стоимости, находящейся в непрерывном движении и приносящей прибавочную стоимость. Это противоречие разрешается посредством кредита. Денежный капитал, высвободившийся у одного капиталиста, не остается у него в виде празднолежащих денег, а передается им в ссуду другому капиталисту, который покупает на эти деньги средства производства и рабочую силу и извлекает прибавочную стоимость путем эксплуатации наемных рабочих. Денежный капитал, переданный одним капиталистом в ссуду другому, превращается в ссудный капитал.

Вторым источником ссудного капитала служат капиталы рантье, то есть денежных капиталистов.

Третий источник ссудного капитала — денежные доходы и сбережения различных слоев капиталистического общества. Будучи предназначенными в конечном счете для личного потребления, они временно поступают в виде вкладов в кредитные учреждения и превращаются в ссудный капитал.

Кроме того, временно свободные денежные средства государственного бюджета, страховых компаний, профессиональных союзов и других организаций также превращаются в ссудный капитал.

Ссудный капитал как особый вид капитала. Главные отличия ссудного капитала от промышленного и торгового таковы:

1. Ссудный капитал есть капитал-собственность в противоположность капиталу-функции. «Капиталом-функцией» К. Маркс называл капитал, функционирующий в промышленном или торговом предприятии. Ссудный же капитал в руках самого ссудного капиталиста не функционирует, не вкладывается в предприятие. Ссудный капиталист является только собственником денежного капитала, отдаваемого в ссуду. При этом собственность на капитал и пользование им разделяются: отданный в ссуду капитал переходит во временное пользование к заемщику — промышленному или торговому капиталисту, но собственность на этот капитал остается у кредитора — ссудного капиталиста, которому капитал должен быть возвращен по истечении срока ссуды.

2. Ссудный капитал есть капитал как товар. При капитализме деньги кроме своей потребительной стоимости как всеобщего эквивалента приобретают добавочную потребительную стоимость, выражающуюся в том, что они служат капиталом, средством извлечения прибавочной стоимости. Ссудные капиталисты передают функционирующим капиталистам не просто деньги, а деньги в качестве капитала, то есть стоимости, приносящей прибавочную стоимость. При этом капитал выступает в виде своеобразного товара, который ссудные капиталисты как бы «продают» функционирующим капиталистам. Капитал как товар обладает, в отличие от прочих товаров, специфической потребительной стоимостью, состоящей в его способности приносить прибыль на основе эксплуатации наемного труда.

3. Ссудный капитал имеет особую форму движения. В то время как промышленный капитал принимает три формы — денежную, производительную и товарную — и проделывает кругооборот Д—Т...П...Т1—Д1, а торговый капитал принимает две формы — денежную и товарную — и проделывает кругооборот Д—Т—Д1, ссудный капитал не выступает ни в производительной, ни в товарной форме: он все время находится в денежной форме. Движение ссудного капитала выражается формулой Д—Д1, то есть исчерпывается отдачей денежного капитала в ссуду и возвратом его с процентами.

4. Ссудный капитал имеет специфическую форму отчуждения. Отчуждение обыкновенных товаров осуществляется в форме купли-продажи; отчуждение же капитала как товара происходит в форме ссуды. При купле-продаже товар переходит от продавца к покупателю, а эквивалентная сумма денег переходит от покупателя к продавцу. При ссуде имеет место только одностороннее перемещение стоимости — от кредитора к заемщику, возврат же капитала происходит лишь по истечении определенного времени.

5. Ссудный капитал — наиболее фетишистская форма капитала. В движении ссудного капитала — Д—Д1 не видно никаких посредствующих звеньев между предоставлением капитала в ссуду и возвратом его с приростом (процентом). Поэтому возникает видимость какого-то самовозрастания денег; способность давать прирост представляется присущей деньгам как таковым. «Общественное отношение получило законченный вид, как отношение некоей вещи, денег, к самой себе»[118]. На самом же деле деньги дают прирост лишь потому, что в руках заемщиков они превращаются в действительный капитал, используемый для извлечения прибавочной стоимости.

6. Ссудный капитал — самая паразитическая форма капитала. Ссудный капиталист не только не работает, но даже не выполняет никаких функций по руководству и управлению производством.

Связь между ссудным капиталом и промышленным капиталом. Заемщик имеет возможность вернуть деньги кредитору с процентами только потому, что в руках самого заемщика эти деньги проделывают действительный кругооборот в качестве капитала и используются для извлечения прибавочной стоимости путем эксплуатации наемных рабочих в процессе производства. Все движение капитала, отданного в ссуду, может быть изображено таким образом: Д—Д—Т...П...Т1—Д1—Д2, где первый акт представляет собой отдачу денежного капитала в ссуду, последний акт — возврат этого капитала с процентами, а вся промежуточная часть — кругооборот промышленного капитала в руках заемщика. Лишь на базе этого кругооборота Д—Т...П...Т1—Д1 может осуществляться специфическое движение ссудного капитала Д—Д1. Следовательно, движение ссудного капитала основано на кругообороте промышленного капитала.

Не ведя никакого предприятия, ссудный капиталист непосредственно не вступает в отношения с наемными рабочими. Он прямо вступает в отношения только с заемщиком — промышленным или торговым капиталистом. Однако промышленный капиталист, взявший денежный капитал взаймы у ссудного капиталиста, нанимает и эксплуатирует рабочих, извлекает прибавочную стоимость и часть ее отдает в форме процента ссудному капиталисту. Следовательно, фактически ссудный капиталист вступает — но не непосредственно, а через посредство промышленного капиталиста — в отношения с наемными рабочими, участвуя в их эксплуатации.

Ссудный капитал и реальный капитал. Ссудный капитал и деньги. В результате превращения все большей части капиталистов в денежных капиталистов, или рантье, а также все усиливающегося притока в банки и сберегательные кассы свободных денежных средств накопление ссудного капитала происходит более быстрыми темпами, чем рост реального капитала, функционирующего в предприятиях. Так, с 1930 по 1963 год в США совокупная государственная и частная задолженность (отражающая величину ссудного капитала) увеличилась в реальном выражении (в неизменных ценах) в 2,8 раза, а реальная стоимость зданий и оборудования обрабатывающей промышленности — только в 1,6 раза.

Ссудный капитал отличается не только от реального капитала, но также от денег как покупательных и платежных средств, причем масса ссудных капиталов многократно превышает денежную массу. Это объясняется тем, что каждая денежная единица может много раз использоваться для помещения в виде вкладов в банки. Таким образом, в процессе движения денежной суммы в 1 тыс. долл. могут образоваться ссудные капиталы в сумме 5 тыс. или 10 тыс. долл. В США в мае 1965 года депозиты всех банков (в которых величина ссудного капитала получает лишь частичное выражение) составляли около 350 млрд. долл., а масса денег в обращении — около 34 млрд. долл.

2. Ссудный процент и его норма

Процент как цена капитала и как особая форма прибавочной стоимости. Так как на поверхности явлений функционирующие капиталисты выступают как «покупатели» своеобразного товара-капитала, то и процент, который они уплачивают ссудным капиталистам, представляется «ценой» капитала. Однако это совершенно своеобразная «цена». Для обыкновенных товаров цена есть денежное выражение их стоимости. Но для капитала, отданного в ссуду, процент не является денежным выражением стоимости, поскольку сам ссудный капитал уже выражен в денежной форме. В данном случае процент служит оплатой потребительной стоимости капитала как товара — его способности приносить прибыль. Поэтому К. Маркс назвал процент «иррациональной формой цены».

Ссудный процент есть та часть прибавочной стоимости, которую функционирующие капиталисты вынуждены отдавать ссудным капиталистам. Прибыль, получаемая от ссудного капитала, распадается на две части: 1) процент, присваиваемый ссудным капиталистом-кредитором в качестве простого собственника капитала, и 2) предпринимательский доход, присваиваемый функционирующим капиталистом-заемщиком (промышленником или торговцем). А так как кредитные отношения при капитализме получают широкое развитие и каждый отдельный капиталист мог бы отдать свой капитал в ссуду, то деление прибыли на процент и предпринимательский доход приобретает всеобщее значение и применяется даже к доходу на собственный капитал предпринимателей, а не только к доходу, полученному на заемный капитал.

Эксплуататорская сущность процента и отрицание ее буржуазными экономистами. Деление прибыли на процент и предпринимательский доход маскирует капиталистическую эксплуатацию. Эксплуататорская сущность процента затемнена тем, что ссудный капиталист непосредственно не вступает в отношения с наемными рабочими, а потому процент представляется плодом самого капитала. С другой стороны, эксплуататорский характер предпринимательского дохода затемнен тем, что он получается лишь при условии ведения капиталистом какого-либо предприятия и потому кажется «платой за надзор и управление» предприятием.

Буржуазные экономисты отрицают эксплуататорскую природу обеих форм прибавочной стоимости. Предпринимательский доход они изображают в виде «заработной платы», достающейся промышленным и торговым капиталистам за их «труд» по управлению предприятиями. Что же касается ссудного процента, то и его эксплуататорскую сущность буржуазные экономисты всячески пытаются выхолостить. Так, например, австрийский экономист Бем-Баверк трактовал процент как результат вытекающей из психологии «хозяйствующих субъектов» более высокой оценки настоящих благ по сравнению с будущими, причем утверждал, что процент есть не историческая категория буржуазного общества, а вечное явление. В свою очередь, американский экономист Ирвинг Фишер, изображая процент в виде справедливого вознаграждения капиталиста за отсрочку потребления, прямо заявляет: «Было бы ошибкой осуждать всякий процент, как основывающийся на эксплуатации»[119].

В противоположность буржуазным экономистам, К. Маркс вскрыл единую эксплуататорскую сущность как предпринимательского дохода, так и процента, показав, что и тот и другой черпаются из прибавочной стоимости. Критикуя буржуазных апологетов, К. Маркс писал: «Из-за противоположных форм обеих частей, на которые распадается прибыль, т. е. прибавочная стоимость, забывают, что обе они являются просто частями прибавочной стоимости и что деление ее ничего не может изменить ни в ее природе, ни в ее происхождении и условиях ее существования»[120].

При данных размерах прибыли чем выше процент, тем ниже предпринимательский доход, и наоборот. На почве дележа прибавочной стоимости возникают известные противоречия между ссудными и функционирующими капиталистами: первые заинтересованы в высоком уровне процента и в низком уровне предпринимательского дохода, последние же, напротив, заинтересованы в низком уровне процента и в высоком уровне предпринимательского дохода. Но противоречия между различными группами внутри класса капиталистов, возникающие при дележе прибавочной стоимости, отнюдь не устраняют общности классовых интересов ссудных и функционирующих капиталистов, которые совместно эксплуатируют пролетариат.

Норма процента и факторы, ее определяющие. Норма процента представляет собой отношение суммы годового дохода, получаемого на ссудный капитал, к сумме капитала, отданного в ссуду. Если, например, на капитал в 100 тыс. долл., отданный в ссуду, получается годовой доход в виде процента в сумме 4 тыс. долл., то норма процента составит 4%.

Норма процента находится в определенной зависимости от средней нормы прибыли. Так как процент является частью средней прибыли, то максимальной границей для нормы процента служит средняя норма прибыли. При прочих равных условиях норма процента там выше, чем выше норма прибыли.

Однако это отнюдь не означает, что норма процента непосредственно определяется нормой прибыли и что они движутся всегда параллельно. Норма процента в каждый данный период непосредственно определяется соотношением между предложением судных капиталов и спросом на них. Если предложение ссудных капиталов увеличивается при неизменном или менее растущем спросе на них, то норма процента падает; если же спрос на ссудные капиталы растет при неизменном или медленнее увеличивающемся предложении их, то норма процента повышается.

Рыночная норма процента, то есть та норма, которая устанавливается в каждый данный момент на рынке ссудных капиталов, подвержена частым и нередко резким колебаниям. Своего максимума норма процента достигает в разгар кризиса, то есть как раз тогда, когда норма прибыли падает до минимума. В истории капитализма известны случаи (например, в США во время кризиса 1907 г.), когда норма процента достигала 100-130% годовых. Это объясняется тем, что во время кризиса товары не реализуются, деньги же остро необходимы капиталистам для платежей по ранее выданным долговым обязательствам; поэтому возникает массовая погоня за деньгами как платежными средствами и чрезвычайный спрос на ссудный капитал, что вызывает скачкообразное повышение нормы процента.

После кульминационного пункта кризиса норма процента снижается; но до минимального уровня она падает в период депрессии, так как в это время имеется масса высвободившихся из промышленности и торговли денежных капиталов, предлагаемых в ссуду, спрос же на них весьма ограничен. С переходом от кризиса к депрессии норма процента резко падает, норма же прибыли, напротив, несколько повышается.

Из сказанного следует, что в ходе промышленного цикла «движение ссудного капитала, как оно выражается в колебаниях процентной ставки, в целом протекает в направлении, обратном движению промышленного капитала»[121].

Тенденция средней нормы процента к понижению. Так как с развитием капитализма средняя норма прибыли имеет тенденцию к понижению в результате роста органического строения капитала, то неизбежно должна понижаться и средняя норма процента (т. е. норма процента за весь промышленный цикл в среднем). Если бы этого не было, то процент поглощал бы все большую долю прибыли и в конечном счете поглотил бы всю прибыль, что сделало бы для капиталистов невозможным самое пользование кредитом.

Понижательное движение средней нормы процента обусловливается помимо тенденции нормы прибыли к понижению еще двумя специфическими факторами: 1) ростом слоя рантье и 2) развитием капиталистической кредитной системы.

С развитием капитализма быстро растет слой денежных капиталистов, отдающих свои капиталы в ссуду и живущих на проценты. Главная причина этого — концентрация производства, делающая необходимым вложение в предприятия крупных капиталов, в силу чего мелким и средним капиталистам зачастую приходится ограничиваться ролью рантье. С превращением все большего количества промышленных и торговых капиталистов в рантье масса ссудных капиталов быстро увеличивается, причем этот рост опережает рост капиталистического производства. В результате предложение ссудных капиталов увеличивается в большей мере, чем спрос на них, и средняя норма процента падает.

Важным фактором быстрого накопления ссудного капитала является развитие капиталистической кредитной системы. С ростом сети банков и их филиалов, а также сберегательных касс в ссудные капиталы превращаются и такие денежные средства, которые при отсутствии кредитных учреждений оставались бы празднолежащим сокровищем. Аккумуляция этих средств в капиталистической кредитной системе увеличивает накопление ссудных капиталов, что способствует понижению нормы процента.

Вскрытый и проанализированный К. Марксом закон тенденции нормы процента к понижению подтверждается фактами. Средняя норма процента у Банка Англии (при учете векселей) составляла в 1857—1866 годах 4,53%, в 1866—1872 годах она снизилась до 3,55, в 1873—1881 годах до 3,33, в 1882—1889 годах повысилась до 3,35, а в 1890—1899 годах снова снизилась до 2,98%. До еще более низкого уровня норма процента упала в XX веке. Так, с 1933 по 1951 год (кроме 1939 г.) процентная ставка Банка Англии находилась на уровне 2%. В среднем за первую половину XX века процентная ставка Банка Англии составляла 3,4 против 3,6% в среднем за вторую половину XIX века. В США процентная ставка банков главных городов по краткосрочным ссудам равнялась в среднем за 1919—1938 годы 4,7%, а за 1939—1963 годы она составила 3,3%.

3. Капиталистический кредит и его формы

Отличия капиталистического кредита от ростовщического. Капиталистический кредит является формой движения ссудного капитала; он порожден капиталистическим способом производства и существенно отличается от ростовщического кредита, который был характерен для докапиталистических формаций, в следующих отношениях:

1. По характеру заемщиков. При ростовщическом кредите заемщиками являются мелкие производители, рабовладельцы и феодалы, а при капиталистическом кредите — промышленные и торговые капиталисты.

2. По способу использования предоставленных в ссуду денег. Деньги, полученные в ссуду промышленными и торговыми капиталистами, обычно используются ими не просто как деньги, а как капитал, служат средством присвоения прибавочной стоимости.

3. По экономической роли. Ростовщический кредит вел к упадку производства; капиталистический же кредит содействует, с одной стороны, росту производства, а с другой — обострению противоречий капитализма (см. §5).

4. По источнику и уровню процента. При ростовщическом кредите процент получался за счет эксплуатации рабов, крепостных крестьян и ремесленников, а уровень процента был чрезвычайно высок. При капиталистическом кредите процент основан на эксплуатации наемного труда, а его уровень ограничивается частью средней нормы прибыли.

Ростовщический кредит в условиях капитализма. Хотя ростовщичество типично для докапиталистических формаций, оно продолжает существовать и при капитализме. К получению ссуд у ростовщиков прибегают те, кому закрыт доступ к банковскому кредиту: мелкие ремесленники, крестьяне и т. п. В рассказе Бальзака «Гобсек» ростовщик говорит: «Ни один человек, имеющий какой-нибудь кредит в банке, не приходит в мою лавочку, где первый шаг от моей двери к конторке означает отчаяние, почти разорение во всем его блеске и в особенности отказ в деньгах со стороны всех банкиров. Так что мне приходится видеть только затравленных оленей, окруженных стаей своих кредиторов».

Особенно широко распространено ростовщичество в колониальных странах, а также в странах, недавно освободившихся от колониального гнета. В Индии общая сумма задолженности крестьян ростовщикам (натуральные и денежные долги) оценивалась в начале 60-х годов в 18 млрд. рупий.

Правительства развивающихся стран проводят мероприятия по ограничению ростовщического капитала. Например, в Бирме в 1963 году был издан закон о защите прав крестьян, запретивший помещикам возбуждать против должников-крестьян дела о конфискации земли, сельскохозяйственных орудий, крупного рогатого скота и урожая.

Однако полное уничтожение ростовщического капитала возможно лишь в результате социалистической переделки мелкотоварного хозяйства, что доказано опытом СССР и других стран социализма.

Коммерческий и банкирский кредит. Кредит при капитализме выступает в различных формах; главные из них — коммерческий и банкирский кредиты. Капиталистический коммерческий кредит есть кредит, предоставляемый функционирующими капиталистами друг другу в товарной форме; он выражается в отсрочке платежа денег за проданные товары. Капиталистический банкирский кредит есть кредит, предоставляемый денежными капиталистами и банками функционирующим капиталистам в виде денежных ссуд. Объектом коммерческого кредита является товарный капитал, объектом же банкирского кредита служит денежно-ссудный капитал.

Производство и сбыт различных товаров требуют неодинаковых периодов времени и нередко приурочены к определенным сезонам. Поэтому, когда один капиталист предлагает свои товары на рынке, другой капиталист, которому эти товары нужны, может не иметь наличных денег. В результате возникает необходимость продажи товаров в кредит. Орудием коммерческого кредита служит вексель — письменное долговое обязательство, дающее его владельцу бесспорное право по истечении определенного срока требовать с должника обозначенную на векселе денежную сумму.

Как кредиторами, так и заемщиками по коммерческому кредиту являются функционирующие капиталисты. Например, машиностроительный заводчик продает ткацкие станки в кредит текстильному фабриканту, а текстильный фабрикант продает ткани в кредит купцу. Что касается банкирского кредита, то при нем только заемщик выступает в роли функционирующего капиталиста, кредитор же всегда выступает лишь в качестве ссудного капиталиста.

Коммерческий кредит имеет ограниченные рамки. Во-первых, он ограничен размерами резервных капиталов функционирующих капиталистов, то есть каждый из них может предоставить коммерческий кредит лишь в пределах того капитала, который ему в данное время не нужен для оборота. Во-вторых, коммерческий кредит ограничен и по своему направлению: его могут предоставлять отрасли, производящие средства производства, отраслям, потребляющим средства производства, но не наоборот. Например, машиностроительный заводчик может продать ткацкие станки в кредит текстильному фабриканту; последний же не может предоставить коммерческого кредита первому, так как ткани не служат средствами производства в машиностроении.

Банкирский кредит преодолевает границы коммерческого кредита. Свободные денежные капиталы выделяются в любой отрасли капиталистического производства и при посредстве банкирского кредита могут двигаться в любом направлении. Так, текстильный фабрикант может поместить свой свободный денежный капитал в банк, а банк может предоставить этот капитал в ссуду машиностроительному заводчику. Кроме того, с помощью банкирского кредита может осуществляться не только перераспределение капиталов между функционирующими капиталистами, но и привлечение всеми ими добавочных капиталов (за счет капиталов рантье, а также свободных денежных сбережений и доходов, стекающихся в банки).

Потребительский кредит. Кроме коммерческого кредита и банкирского кредита, получателями которых являются промышленные и торговые капиталисты, существует особая форма кредита — потребительский кредит, получателями которого могут быть и представители некапиталистических классов. Потребительский кредит выражается главным образом в предоставлении капиталистами отсрочки платежа за товары лицам, купившим эти товары для потребления. Продажа в рассрочку, с предоставлением потребительского кредита, практикуется большей частью в отношении так называемых товаров длительного пользования — мебели, легковых автомобилей, холодильников, телевизоров и т. п. В условиях современного капитализма наблюдается значительный рост потребительского кредита; в США общая сумма потребительского кредита, предоставленного для покупки различных товаров, не считая домов, с 1939 по март 1965 года увеличилась более чем в 10 раз — с 7,2 млрд. до 76,1 млрд. долл. Кроме того, задолженность городского населения по ипотечному кредиту (покупка домов в рассрочку) достигла в 1964 году около 258 млрд. долл. В Англии только с 1958 по 1964 год сумма потребительского кредита возросла вдвое — с 556 млн. до 1115 млн. ф. ст. Большой рост потребительского кредита вызван ограниченностью платежеспособного спроса трудящихся, вследствие чего капиталисты для расширения сбыта своих товаров прибегают к продаже их в рассрочку.

Для трудящихся капиталистических стран потребительский кредит означает долговую кабалу, так как за этот кредит им приходится уплачивать крупные суммы в виде процентов; если же они лишаются заработка в случае безработицы или кризиса и погашение задолженности становится невозможным, то купленные в кредит товары отбираются капиталистами обратно, но ранее внесенные за них деньги не подлежат возврату. Следует также иметь в виду, что на товары, продаваемые в кредит, устанавливаются более высокие цены. На выплаты по потребительскому кредиту и прочей личной задолженности в 1951 году расходовалось 14%, а в 1964 году уже 20% дохода средней американской семьи.

Государственный кредит. Особой формой капиталистического кредита является государственный кредит, получаемый буржуазными государствами путем выпуска займов. Причина роста этого кредита — дефицитность бюджетов буржуазных государств, связанная главным образом с войнами и военными расходами и ставшая в условиях современного капитализма хронической. Для покрытия бюджетных дефицитов буржуазные государства прибегают к выпуску займов. С 1914 по 1964 год сумма государственного долга увеличилась в США с 1,2 млрд. до 313 млрд. Долл., в Англии — с 0,7 млрд. до 30,2 млрд. ф. ст.

Характерная черта государственного кредита в условиях капитализма — непроизводительное использование буржуазным государством мобилизованных путем займов средств. Эти средства расходуются в основном на содержание чиновничьего аппарата, полиции, армии и т. д., на подготовку и ведение войн.

Давая временно государству дополнительные доходы, займы в конечном счете влекут за собой рост государственных расходов, так как по ним выплачиваются проценты и погашения. Для выплат по займам государство повышает налоги с населения, в первую очередь с трудящихся.

Сумма процентных платежей по государственным займам растет вместе с разбуханием государственных долгов. В США эта сумма возросла с 23 млн. долл. в 1913/14 году до 11 млрд. долл. в 1964/65 году, в Англии она увеличилась с 1913/14 по 1963/64 год с 16 млн. до 619 млн. ф. ст. Средства для уплаты процентов по займам черпаются главным образом за счет налогового обложения трудящихся, основным же получателем этих процентов является крупная буржуазия, сосредоточивающая в своих руках подавляющую часть облигаций займов. Поэтому государственные займы служат средством перераспределения национального дохода в ущерб трудящимся и в пользу буржуазии.

Капиталистические монополии извлекают выгоды из государственных займов не только путем присвоения процентов по ним, но и потому, что значительную часть средств, полученных путем выпуска займов, империалистические государства затрачивают на предоставление монополистам высокоприбыльных военных заказов.

Итак, классовая сущность государственного кредита при капитализме состоит в том, что государственные займы: 1) финансируют буржуазное государство, находящееся на службе у класса капиталистов; 2) ведут к ухудшению положения трудящихся масс; 3) способствуют обогащению крупной буржуазии.

4. Акционерные общества и фиктивный капитал

Акции и облигации. Акционерное общество представляет собой такое предприятие, в капитал которого вкладывают свою долю многие капиталисты путем покупки его акций. Общее собрание акционеров выбирает правление акционерного общества, ведающее всеми его делами. Чистая прибыль акционерного предприятия ежегодно распределяется между акционерами пропорционально количеству акций, так что на каждую акцию получается известная часть прибыли в виде так называемого дивиденда.

Акция — это свидетельство о вложении известного пая в капитал акционерного общества, дающее право на получение дивиденда. Акции служат предметом купли-продажи, они обращаются на рынке ценных бумаг. Денежная сумма, обозначенная на акции, называется номинальной стоимостью акции, а та цена, по которой акция продается на рынке, называется курсом акции.

Акции покупаются ради получения по ним доходов; поэтому курс акций находится в прямой зависимости от приносимого ими дивиденда. С другой стороны, курс акций находится в обратной зависимости от уровня ссудного процента: чем ниже норма процента, тем выше курс акций. Так как денежный капиталист может либо отдать свой капитал в ссуду, либо же купить акции, то он всегда сравнивает дивиденд по акциям с процентом, который он получил бы, если бы поместил свой капитал в виде вклада в банк. Чем ниже норма процента, тем больший денежный капитал должен быть ссужен для получения определенного дохода; поэтому тем большую цену покупатели будут платить за акции.

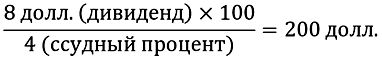

Образование курса акций связано с так называемой «капитализацией доходов», под которой следует понимать определение величины капитала на основе величины дохода, приносимого тем или иным объектом собственности. При капитализме всякий регулярно получаемый нетрудовой доход от владения ценными бумагами рассматривается как процент на некоторый капитал, хотя последнего в действительности и не существовало бы. Курс акций есть капитализированный дивиденд, то есть он равняется в среднем такой сумме денежного капитала, которая, будучи отдана в ссуду, дает доход, равновеликий дивиденду, получаемому по акции. Иначе говоря, курс акции= .

.

Допустим, что акция номинальной стоимостью в 100 долл. дает 6 долл. дивиденда в год, а норма процента равняется 3%.

Курс акции составит тогда (6 долл.х100)/3=200 долл. Покупка данной акции за 200 долл. имеет не меньший смысл для капиталиста, чем отдача 200 долл. в ссуду из 3% годовых, ибо в последнем случае он получил бы тоже 6 долл. годового дохода; платить же за такую акцию большую сумму, например 300 долл., ему было бы невыгодно, так как эта сумма, отданная в ссуду из 3%, давала бы годовой доход в 9 долл., в то время как акция дает дивиденд только в 6 долл.

Хотя в среднем курс акций равняется капитализированному дивиденду, в каждый данный момент он непосредственно зависит от предложения акций и от предъявляемого на них спроса. Поэтому курсы акций подвержены резким колебаниям в связи с колебаниями их предложения и спроса на них. Большой спрос на акции может предъявляться в расчете на будущее повышение прибылей акционерных предприятий, и в связи с этим курс акций может повышаться в большей мере, чем прибыли и дивиденды. Это и имело место в США в 1950—1964 годах, когда курсы акции повысились более чем в четыре раза.

Кроме акций акционерные общества выпускают другой вид ценных бумаг — облигации. Это ценные бумаги, которые подлежат по истечении известного срока выкупу и по которым ежегодно уплачивается определенный, заранее установленный процент[122]. Облигации не дают права их владельцам участвовать на общих собраниях акционеров.

Облигации выпускаются не только капиталистическими предприятиями, но и буржуазными государствами, которые прибегают к выпуску займов для покрытия дефицита своего бюджета.

Курс облигаций в среднем зависит от приносимого ими дохода и от уровня ссудного процента; он колеблется в зависимости от предложения облигаций и спроса на них.

Фиктивный капитал и его рост с развитием капитализма. Для собственников ценные бумаги служат капиталом, так как позволяют присваивать часть прибавочной стоимости. Однако ценные бумаги — это не действительный, а фиктивный капитал, поскольку они не обладают собственной стоимостью, не выполняют никаких реальных функций в процессе воспроизводства и не создают прибавочной стоимости. Фиктивный капитал представляет из себя лишь титулы собственности, дающие право на присвоение прибавочной стоимости в форме процента или дивиденда.

Акции и облигации капиталистических предприятий являются фиктивным капиталом, даже если бы деньги, вырученные от их продажи, использовались для капиталовложений в производство. Ведь действительный капитал акционерного предприятия воплощается в фабриках, заводах, машинах, сырье и т. п., тогда как акции — это лишь бумажные дубликаты действительного капитала, не увеличивающие его размеров.

Особенно ярко характер ценных бумаг как фиктивного капитала проявляется в облигациях государственных займов. Деньги, вырученные от продажи этих облигаций, буржуазное государство обычно расходует непроизводительно — на вооружения, ведение войн и т. п. Следовательно, эти деньги фактически не функционируют в качестве капитала. Тем не менее для владельца облигаций государственного займа они выступают как капитал, потому что он ежегодно получает по ним определенный доход.

Фиктивный капитал увеличивается значительно быстрее, чем действительный капитал. Это объясняется рядом причин. Во-первых, с развитием капитализма понижается средняя норма процента, что ведет к повышению курсов ценных бумаг независимо от увеличения действительного капитала. Во-вторых, все большее количество индивидуальных предприятий преобразуется в акционерные предприятия, что означает выпуск новых акций и увеличение объема фиктивного капитала без увеличения действительного капитала. В-третьих, рост государственных долгов ведет к увеличению фиктивного капитала, не отражающему накопления действительного капитала.

Громадное разбухание фиктивного капитала характерно для эпохи империализма. Например, в США с 1900 по 1955 год сумма ценных бумаг возросла с 22,3 млрд. до 824 млрд. долл., то есть почти в 37 раз, тогда как стоимость производственного оборудования за это время увеличилась в 27 раз, а все национальное богатство — в 16,5 раза (в номинальном выражении, т. е. в текущих ценах).

Фондовая биржа и биржевая спекуляция. Акции и облигации служат предметом купли-продажи на фондовой бирже, которая является рынком ценных бумаг. Биржевая спекуляция ценными бумагами связана с частыми колебаниями их курсов; она осуществляется главным образом посредством срочных биржевых сделок, то есть таких сделок, при которых продавец ценных бумаг обязуется поставить их покупателю по истечении определенного срока, а покупатель обязуется также по истечении определенного срока уплатить обусловленную в момент заключения сделки цену. Если биржевой спекулянт рассчитывает на предстоящее повышение курсов тех или иных бумаг, то он ведет игру на повышение, то есть заранее покупает эти бумаги на срок, а затем перепродает их по более высокому курсу. Если же, напротив, биржевой спекулянт рассчитывает па предстоящее понижение курсов ценных бумаг, то он ведет игру на понижение, то есть заранее запродает эти бумаги по определенному курсу с тем, чтобы поставить их покупателю, когда курс их упадет.

При срочных биржевых сделках один из их участников выигрывает за счет своего контрагента. Тем самым биржевая спекуляция ведет к перераспределению денежных капиталов между отдельными капиталистами. Она служит также средством ограбления крупными капиталистами массы мелких держателей ценных бумаг, которым во время биржевых крахов приходится продавать эти бумаги за бесценок.

Учредительская прибыль. Крупные капиталисты, учредители и хозяева акционерных обществ, получают огромные доходы не только в форме дивидендов по акциям и биржевой прибыли от спекуляции акциями, но и в виде учредительской прибыли. Учредительская прибыль равняется разнице между суммой цен акций, проданных учредителями, и суммой капитала, действительно вложенного ими в акционерное предприятие.

Предположим, что при организации акционерного общества учредители вложили в него капитал в 100 млн. долл., чистая прибыль на который составляет 8 млн. долл. в год. Если будет выпущен 1 млн. акций с номинальной стоимостью по 100 долл. каждая, то дивиденд на акцию составит 8 долл. в год. Предположим, что норма процента равняется 4%. В таком случае курс каждой акции составит:

Следовательно, при продаже 1 млн. акций за них будет выручено 200 млн. долл., между тем как капитал, действительно вложенный учредителями в предприятие, составляет только 100 млн. долл. Таким образом, учредительская прибыль в данном примере составит: 200 млн. долл. — 100 млн. долл. = 100 млн. долл.

Учредительская прибыль есть особая разновидность прибавочной стоимости. По существу это — капитализированный предпринимательский доход. Так, в данном примере из 8 млн. долл. прибыли 4 млн. долл. представляют собой процент (4% на капитал в 100 млн. долл.), а остальные 4 млн. долл. — предпринимательский доход. Если учредители продадут все акции, то они получат этот предпринимательский доход в капитализированном виде: (4 млн.долл.?100)/4 = 100 млн. долл.

Фактически учредители продают не все выпущенные акции, а часть их, другую же часть оставляют у себя для того, чтобы длительное время контролировать акционерные предприятия и получать ежегодно прибыли от этих предприятий.

Критика теории «демократизации» капитала. Буржуазные апологеты (например, немецкий экономист Зомбарт, американские экономисты Карвер, Берли и др.), а также реформисты (начиная еще с Э. Бернштейна) выступили с проповедью теории «демократизации» капитала. Они утверждают, будто широкие трудящиеся массы, покупая акции, тоже становятся «капиталистами», в силу чего пропасть между трудом и капиталом якобы сглаживается. После второй мировой войны теория «демократизации» капитала вошла в качестве одного из элементов в состав современной буржуазной теории «народного капитализма».

Однако факты свидетельствуют о том, что лишь ничтожная часть трудящихся имеет акции. Так, в США в 1965 году 84% общего числа семей и лиц, живущих на самостоятельные доходы, вообще не имели акций. Подавляющая часть всех акций сосредоточивается в руках крупной буржуазии.

Господствующую роль в акционерных компаниях играют немногие крупные капиталисты, держащие в своих руках контрольный пакет акций, то есть такую долю общего количества акций, которая дает возможность осуществлять фактический контроль над акционерными обществами. Этот контрольный пакет часто составляет значительно меньше 50% общей суммы акций, так как мелкие акционеры обычно не участвуют в общих собраниях акционеров, а также в связи с тем, что часть выпускаемых акций не дает права голоса. В 1961—1962 годах в 79 крупнейших промышленных корпорациях США контрольные пакеты акций составляли менее 10% их общего количества.

Развитие акционерных обществ ведет вовсе не к пресловутой «демократизации» капитала, а к гигантской его централизации. Что касается выпуска мелких акций, то и он служит отнюдь не интересам трудящихся, а интересам промышленных и банковских магнатов, так как дает им возможность использовать даже мелкие трудовые сбережения в качестве дополнительного источника для увеличения своих капиталов и прибылей. Разоблачая теорию «демократизации» капитала, В. И. Ленин писал: «Профессора, защитники капитализма, болтают об увеличении числа собственников при виде роста числа мелких акционеров. А на деле растет власть (и доход) тузов-миллионеров над капиталом "мелкоты"»[123]. Таким образом, теория «демократизации» капитала искажает действительность в буржуазно-апологетических целях, стремясь затушевать присущие капитализму классовые противоречия.

5. Роль кредита в капиталистическом хозяйстве и в развитии противоречий капитализма

Функции кредита при капитализме. Кредит выполняет важные функции в капиталистическом хозяйстве, которые состоят в том, что он способствует: 1) перераспределению капиталов и уравнению нормы прибыли; 2) экономии издержек обращения; 3) централизации капитала; 4) концентрации и накоплению капитала.

Капитал, вложенный в различные отрасли производства, закреплен в определенной натуральной форме (например, в текстильной промышленности — в виде прядильных машин, ткацких станков, хлопка, пряжи и т. п., а в металлургии — в виде доменных и мартеновских печей, железной руды, кокса и т. п.) и не может быть перемещен из одной отрасли в другую. Эти трудности переливания капиталов преодолеваются с помощью кредита. Ссудный капитал представляет собой свободный денежный капитал и может быть использован для вложения в любую отрасль производства. Из отраслей с низкой нормой прибыли капиталы высвобождаются в денежной форме и стекаются в банки, откуда эти капиталы посредством кредита направляются главным образом в отрасли с высокой нормой прибыли. Поэтому кредит представляет собой необходимый механизм перераспределения капиталов и уравнения нормы прибыли.

Далее, кредит служит важным фактором экономии денег, что достигается путем: 1) взаимного зачета долговых требований и обязательств, то есть безналичных расчетов; 2) увеличения скорости обращения денег и 3) замены металлических денег кредитными деньгами.

Долговые обязательства, выдаваемые капиталистами друг другу, в значительной мере имеют взаимный характер; поэтому большая часть платежей производится не с помощью наличных денег, а посредством безналичных расчетов, которые осуществляются как банками, так и специальными учреждениями — расчетными палатами. Например, сумма безналичных оборотов, прошедших через расчетную палату лондонских банков, увеличилась с 1948 по 1963 год с 80 млрд. до 302 млрд. ф. ст.

Кредит способствует также увеличению скорости обращения денег. Деньги, которые при отсутствии кредита оставались бы мертвым сокровищем, сосредоточиваются в банках и передаются ими в ссуду функционирующим капиталистам, последние же пускают их в обращение. В результате увеличивается среднее число оборотов денег, а следовательно, уменьшается количество денег, необходимых для обращения. Наконец, экономия металлических денег достигается в результате выпуска эмиссионными банками кредитных денег, или банкнот.

Достигаемая благодаря кредиту экономия денег, а также других видов издержек обращения (например, коммерческий кредит, ускоряя реализацию товаров, способствует уменьшению товарных запасов и издержек по их хранению) ведет к понижению в обществе удельного веса непроизводительного (денежного и товарного) капитала и к повышению за его счет удельного веса производительного капитала. Это означает расширение размеров производства и вместе с тем увеличение массы и нормы прибыли.

Кредит служит орудием централизации капитала прежде всего потому, что он усиливает позиции крупных капиталистических предприятий в их конкурентной борьбе с мелкими. Банки предоставляют кредит главным образом крупным капиталистам, в платежеспособности которых они уверены; вместе с тем они отказывают в кредитах мелким товаропроизводителям и ухудшают условия кредита для мелких капиталистов. Например, в США в 1964 году банки взимали по краткосрочным ссудам предприятиям в сумме от 1 тыс. до 10 тыс. долл. 5,9%, а по крупным ссудам в сумме от 200 тыс. долл. и более — 4,8%. Тем самым кредит активно способствует экспроприации мелких производителей, а также экспроприации мелких капиталистов крупными, что представляет собой одну из форм централизации капитала. Кроме того, кредит играет большую роль и при другой форме централизации капитала — образовании акционерных обществ.

Кредит активно содействует концентрации и накоплению капитала. Во-первых, он ускоряет превращение части прибавочной стоимости в капитал. Разрозненные суммы прибавочной стоимости, каждая из которых в отдельности недостаточна для новых капиталовложений, стекаются в банки и в своей совокупности достигают таких размеров, что могут быть использованы для расширенного воспроизводства. Во-вторых, благодаря кредиту источником накопления капитала становятся также денежные сбережения и доходы некапиталистических классов и слоев. Банки и сберегательные кассы мобилизуют эти средства и предоставляют их в распоряжение капиталистических предприятий.

Роль кредита в обострении противоречий капитализма.Обслуживая капиталистический процесс воспроизводства и ускоряя развитие производительных сил капитализма, кредит вместе с тем способствует обострению присущих капитализму противоречий.

Кредит развивает и обостряет основное противоречие капитализма, так как, ускоряя концентрацию и централизацию капитала, он, с одной стороны, усиливает обобществление производства, а с другой — увеличивает господство над этим производством кучки частных собственников — капиталистических магнатов, присваивающих основную массу продуктов общественного труда.

Кредит способствует также обострению классового антагонизма между трудом и капиталом. Во-первых, он косвенно содействует усилению эксплуатации наемных рабочих капиталистами, поскольку усиливает концентрацию и централизацию капитала, вместе с которыми повышается норма прибавочной стоимости. Во-вторых, кредит непосредственно ведет к усилению капиталистической эксплуатации: сверх той эксплуатации, которой подвергаются наемные рабочие в процессе производства и которая имеет решающее значение, они подвергаются еще и дополнительной эксплуатации через потребительский кредит, уплачивая по нему проценты.

Кредит способствует обострению экономических кризисов, хотя и не порождает их. Широкое использование кредита в периоды подъема позволяет капиталистам скачкообразно расширять размеры производства. Тем самым кредит содействует выходу капиталистического производства за границы платежеспособного спроса трудящихся и, следовательно, ведет к обострению кризисов.

Двойственный характер кредитной системы. Обостряя свойственные капитализму противоречия, кредит вместе с тем способствует подготовке материальных предпосылок для социализма. К. Маркс указывал на «присущий кредитной системе двойственный характер: с одной стороны, развивать движущую силу капиталистического производства, обогащение на эксплуатации чужого труда, в систему чистейшего и колоссальнейшего азарта и мошенничества и все более сокращать число тех немногих, которые эксплуатируют общественное богатство; а с другой — составлять переходную форму к новому способу производства»[124]. Ускоряя рост производительных сил капитализма и развитие крупной машинной индустрии, кредит тем самым содействует подготовке материальных условий, необходимых для перехода от капитализма к социализму. Кроме того, банковская система служит тем аппаратом, которым после пролетарской революции овладевает диктатура пролетариата и который, наряду с другими командными хозяйственными высотами, она использует в качестве мощного рычага для осуществления перехода от капитализма к социализму.

Критика буржуазных теорий кредита. Буржуазные экономисты неправильно трактуют роль кредита, либо недооценивая, либо же крайне преувеличивая ее.

Недооценка роли кредита характерна для натуралистической теории кредита. А. Смит и Д. Рикардо видели в кредите только форму перераспределения уже имеющегося в обществе капитала между отдельными капиталистами, но не фактор расширенного воспроизводства. Односторонность и ошибочность такого взгляда состоит в том, что он видит только зависимость кредита от производства, но упускает из виду активное обратное воздействие кредита на производство. В действительности роль кредита не ограничивается только перераспределением капитала. Как было показано выше, он способствует увеличению размеров капитала, функционирующего во всем общественном производстве.

Широкое распространение в буржуазной политической экономии, в частности современной, имеет переоценка роли кредита, характерная для так называемой капиталотворческой теории кредита. Ее родоначальниками были английские экономисты Джон Ло (XVIII в.) и Маклеод (XIX в.), а наиболее видными представителями в XX веке — немецкие экономисты Ган и Шумпетер. Эта теория утверждает, будто банки создают кредит и капитал, а объем предоставляемых кредитов зависит от политики самих банков, которые путем безграничного расширения кредита якобы могут обеспечить безграничное расширение капиталистического производства.

Капиталотворческая теория кредита в корне несостоятельна. Кредит способствует накоплению капитала и расширению капиталистического производства, но сам он не создает капитала. Размеры кредита, предоставляемого банками, зависят вовсе не от усмотрения самих банков, а от объективных условий капиталистического воспроизводства. Во время промышленного подъема капиталистические предприятия предъявляют большой спрос на кредит, и в это время банки действительно могут значительно расширить кредитование промышленности, что способствует росту производства. Но за подъемом неизбежно следует кризис, во время которого вместе с упадком производства сокращается и кредит. Капиталотворческая теория кредита приукрашивает капитализм, затушевывая его противоречия; вместе с тем она приукрашивает капиталистический кредит, выдавая его за средство обеспечения безграничного роста капиталистического производства.

Воспевая кредит, буржуазные экономисты затушевывают его роль в обострении противоречий капитализма и даже приписывают кредиту способность «излечения» капитализма от его язв. Такова, в частности, теория «кредитного регулирования» английского экономиста Д. М. Кейнса, изображающего кредит в качестве орудия планомерного регулирования капиталистической экономии. По Кейнсу, одной из важнейших причин хронической безработицы в условиях современного капитализма является слишком высокий уровень ссудного процента, который ограничивает объем инвестиций (капиталовложений). Отсюда он делает вывод, что путем снижения процента можно создать достаточный «стимул к инвестициям» и ликвидировать безработицу. Подобным же путем якобы могут быть предотвращены и экономические кризисы.

Теория Кейнса порочна как в методологическом отношении, так и по существу. Будучи проникнута меновой концепцией, она придает решающее значение не сфере производства, а сфере обращения и пытается вывести безработицу и кризисы, которые являются неизбежным порождением капиталистического способа производства, из «недостатков» в области спроса, денежного обращения и кредита. При этом Кейнс извращает действительность, приписывая норме процента роль главного регулятора объема инвестиций и занятости. Его утверждение, будто понижение процента может служить лекарством против безработицы, опровергается фактами. В 30-х годах нашего века в капиталистических странах произошло резкое и длительное снижение нормы процента; между тем безработица не только не исчезла, а, напротив, в громадных размерах возросла. Например, в США с 1929 по 1938 год процентная ставка по краткосрочным ссудам, предоставлявшимся банками предприятиям, уменьшилась с 5,8 до 2,5%, а количество безработных увеличилось с 1,6 млн. до 10,4 млн. человек. Вместе с тем расчеты буржуазных экономистов на достижение вечного процветания капитализма путем снижения нормы процента и расширения кредита терпят крах в свете повторяющихся экономических кризисов.

6. Банки и их операции

Функции банков.Банки при капитализме представляют собой капиталистические предприятия, специальными функциями которых являются посредничество в кредите и в платежах, превращение денежных сбережений и доходов в капитал и создание кредитных орудий обращения.

Непосредственному осуществлению кредитных связей между денежными и функционирующими капиталистами препятствуют несовпадение размеров предлагаемого в ссуду капитала с размерами спроса на него и несовпадение срока высвобождения денежного капитала у кредитора со сроком, на который он необходим заемщику. Например, у капиталиста А высвободился сроком на три месяца денежный капитал в 100 тыс. долл.; но капиталисту Б требуется добавочный капитал не в 100 тыс., а в 500 тыс. долл., и не на три месяца, а на шесть месяцев. В таком случае непосредственное кредитование капиталистом А капиталиста Б оказывается невозможным. Кроме того, прямое кредитование одним капиталистом другого наталкивается на ту трудность, что кредитор может быть не уверен в платежеспособности заемщика.

Посредничество банков в кредите преодолевает все указанные трудности. Банки принимают у многочисленных клиентов вклады различной величины и на разные сроки, в результате чего у них аккумулируются такие денежные капиталы, что они в состоянии предоставить кредиты и в нужных размерах и на нужные заемщикам сроки. Вместе с тем банки, специализируясь на ведении кредитных операций, могут лучше, чем каждый отдельный капиталист, изучать кредитоспособность заемщиков.

Когда одни капиталисты помещают свои денежные капиталы в виде вкладов в банк, а другие получают эти капиталы в ссуду от банка, то фактически первые являются кредиторами, а вторые — заемщиками, банк же служит лишь посредником между ними.

Другая функция банков — посредничество в платежах. Эта функция сначала выполнялась денежно-торговыми капиталистами (менялами), а затем перешла к банкам. Сосредоточивая у себя свободную денежную наличность капиталистов, банки производят денежные платежи по поручению промышленников и торговцев, принимают деньги на их счета и ведут за них учет всех денежных поступлений и выдач. Централизация платежей в банках способствует уменьшению издержек обращения.

Особая функция банков — превращение мелких денежных сбережений и части денежных доходов различных классов в капитал. При отсутствии банков (и сберегательных касс) мелкие сбережения, а также временно непотребленная часть денежных доходов оставались бы мертвым сокровищем. Только благодаря банкам и сберегательным кассам они аккумулируются, передаются посредством кредита капиталистам и в руках последних функционируют как капитал.

Кроме того, одной из функций банков является создание кредитных орудий обращения, что будет рассмотрено в следующей главе.

Виды банков. Банковская система капиталистических стран включает в себя: 1) коммерческие банки; 2) эмиссионные банки; 3) банки специального назначения.

Коммерческие банки занимаются кредитованием промышленности и торговли главным образом за счет денежных капиталов, мобилизованных путем приема вкладов.

Эмиссионные банки — это банки, ресурсы которых образуются в основном посредством выпуска банкнот, а также путем сосредоточения денежных резервов коммерческих банков. С развитием капитализма эмиссия банкнот в каждой стране централизуется в одном или немногих эмиссионных банках. Эти центральные эмиссионные банки предоставляют кредиты, как правило, коммерческим банкам и государству.

Банки специального назначения занимаются выдачей ссуд под залог земель и домов (ипотечные банки), кредитованием сельского хозяйства (сельскохозяйственные банки), внешней торговли (внешнеторговые банки) и т. д. Важнейшим новым видом банков специального назначения, получившим развитие в условиях монополистического капитализма, являются инвестиционные банки. Они мобилизуют денежные капиталы преимущественно путем выпуска собственных акций и облигаций, причем инвестируют (помещают) эти капиталы на длительные сроки в промышленные, железнодорожные и другие компании.

К банкам примыкают страховые компании, которые получают взносы от тех, кто страхует свое имущество или жизнь, и выплачивают страховые премии в случае пожара, смерти и т. д. Хотя страховое дело представляет собой самостоятельный вид предпринимательства наряду с банковским делом, страховые компании тесно связаны с кредитной системой и даже конкурируют с банками. Страховые компании сами используют мобилизованные ими денежные средства в качестве кредитных ресурсов путем покупки ценных бумаг капиталистических предприятий и облигаций государственных займов. В 1964 году в США активы компаний по страхованию жизни составляли свыше 149 млрд. долл. (в то же время активы коммерческих банков равнялись около 347 млрд. долл.).

Банковские операции.Кредитные операции банков делятся на: 1) пассивные операции, то есть операции, с помощью которых образуются банковские ресурсы, и 2) активные операции, то есть операции, посредством которых банки размещают эти ресурсы.

Банковские ресурсы включают: а) собственные капиталы банков и б) вклады, или депозиты, принимаемые банками у клиентов[125]. Удельный вес депозитов намного превышает удельный вес собственных капиталов банков. Например, в США в 1964 году около 89% общей суммы капиталов и депозитов всех банков приходилось на депозиты и лишь 11% — на собственные капиталы.

Среди банковских вкладов, или депозитов, следует различать: 1) срочные вклады, то есть такие, которые могут быть истребованы вкладчиками у банка лишь по истечении определенного срока (шести месяцев, года и т. д.); 2) вклады до востребования, то есть такие, которые могут быть изъяты вкладчиками в любое время. Вклады до востребования, в свою очередь, делятся на: а) бессрочные вклады, которые могут быть истребованы лишь в полной сумме, и б) вклады на текущих счетах, которые могут истребоваться как в полной сумме, так и по частям путем выписывания чеков.

Преобладающая часть депозитов приходится на вклады до востребования; так, в США в 1964 году около 56% общей суммы депозитов коммерческих банков составляли вклады до востребования.

Активные операции банков включают в себя срочные и бессрочные ссуды, которые банки выдают своим клиентам. Срочные ссуды подлежат погашению по истечении определенного срока (месяц, три месяца, год и т. д.), по бессрочным ссудам банк вправе потребовать от клиента возврата денег в любое время.

По своим объектам активные операции банков подразделяются на: 1) вексельные; 2) подтоварные; 3) фондовые и 4) бланковые.

Вексельные операции — это покупка банками векселей у капиталистов и выдача ссуд под векселя. Капиталист, продавший свои товары в кредит, обладает векселем, по которому он вправе получить деньги с покупателя лишь по истечении определенного срока. Но ему часто бывают нужны наличные деньги для покупки других товаров, выплаты заработной платы рабочим и т. п. еще до истечения срока векселя. В этом случае капиталист может продать вексель банку; такая операция называется учетом векселей. Учитывая вексель, банк авансирует деньги и потому взимает с векселедержателя так называемый учетный процент, то есть он уплачивает не всю денежную сумму, обозначенную на векселе, а эту сумму минус учетный процент. Вместо учета векселей держатели их могут получать ссуды под залог векселей; по истечении срока ссуды заемщик погашает ее и получает вексель обратно от банка.

Подтоварные операции банков — это ссуды под залог товаров и товарных документов. Чтобы продолжать покупку сырья и материалов, выплату заработной платы и т. п. еще до реализации произведенных товаров, капиталисты берут у банков ссуды под товары.

Вексельные и подтоварные операции банков способствуют ускорению кругооборота капитала; но вместе с тем они способствуют также развитию спекуляции и перепроизводства, поскольку предприниматели с помощью банковских кредитов расширяют производство за пределы платежеспособного спроса.

Фондовые операции банков представляют собой операции с ценными бумагами — акциями и облигациями. Они включают в себя: а) ссуды под ценные бумаги; б) банковские инвестиции, заключающиеся в покупке банками ценных бумаг.

Кроме ссуд под обеспечение векселями, товарами и ценными бумагами банки предоставляют также бланковые ссуды, то есть ссуды, не имеющие определенного обеспечения. Такие ссуды даются большей частью крупным предприятиям, с которыми банки тесно связаны и в платежеспособности которых они уверены.

Банковская прибыль. Деятельность капиталистических банков подчинена погоне за прибылью. Подобно всем другим видам капиталистической прибыли, банковская прибыль черпается из прибавочной стоимости и базируется на эксплуатации наемного труда. Но банковская прибыль есть особая форма прибавочной стоимости; она получается своеобразным путем: банки уплачивают своим клиентам проценты по вкладам и взимают с них более высокие проценты по ссудам; разница между суммой взимаемых и суммой уплачиваемых банком процентов образует его прибыль. Кроме того, в банковскую прибыль входят доходы на собственный капитал банка, помещенный в ссуды и инвестиции. Чистая прибыль банка равняется его валовой прибыли за вычетом расходов по ведению банковских операций. Эта чистая прибыль банка, взятая в отношении к его собственному капиталу, составляет норму банковской прибыли. Норма банковской прибыли имеет тенденцию быть равной средней норме прибыли в промышленности и торговле, так как механизм стихийного переливания капиталов ведет к выравниванию нормы прибыли во всех отраслях капиталистического хозяйства.

7. Концентрация и централизация банковского капитала. Банковские монополии

Концентрация банковского капитала. Основной причиной громадной концентрации банковского капитала в эпоху империализма является гигантская концентрация производства. Чем крупнее размеры промышленных предприятий, тем больше и высвобождающиеся у них денежные капиталы, которые сосредоточиваются в банках. С другой стороны, удовлетворять потребности в кредите крупных промышленных предприятий могут только крупные банки, располагающие большими ресурсами. Следовательно, концентрация производства делает необходимой концентрацию банков.

Концентрация банковского капитала выражается в увеличении не только общей суммы банковских ресурсов, но и ресурсов, приходящихся на каждый банк. Например, в Англии с 1895 по 1958 год сумма ресурсов акционерных коммерческих банков увеличилась с 559 млн. до 8608 млн. ф. ст., а средняя сумма ресурсов на один банк — с 5,6 млн. до 574 млн. ф. ст.; в США с 1900 по 1964 год совокупные ресурсы банков возросли с 11 млрд. до 403 млрд. долл., а средняя сумма ресурсов на один банк — с 1 млн. до 28 млн. долл.

Централизация банковского капитала.Наряду с концентрацией происходит также централизация банковского капитала, то есть вытеснение мелких банков крупными и слияние крупных банков в крупнейшие. Централизация банковского капитала происходит прежде всего на основе концентрации производства: крупные промышленные предприятия помещают свои свободные денежные капиталы, как правило, в крупные банки, что усиливает позиции последних и способствует вытеснению ими мелких банков. К централизации банковского капитала ведет конкурентная борьба в банковском деле, в которой крупные банки имеют решающие преимущества перед мелкими. Во-первых, они обладают большими возможностями для привлечения вкладов, так как вкладчики предпочитают помещать свои вклады в крупные, более солидные и устойчивые банки, чем в мелкие банки, которые часто терпят крах. Во-вторых, крупные банки обычно обладают сетью филиалов (отделений, агентств, контор), расположенных во многих городах и привлекающих вклады из различных местностей, тогда как мелкие банки лишены этой возможности, не имея филиалов. В-третьих, крупные банки значительно превосходят мелкие в организационно-техническом отношении, а издержки по ведению банковских операций относительно меньше при большом масштабе этих операций. Эго способствует увеличению прибылей крупных банков.

За последние годы превосходство крупных банков над мелкими усилилось в результате внедрения электронной техники в банковское дело. В США к концу 1963 года около 700 крупных банков применяли автоматическое электронное оборудование для ведения ряда операций. Мелким и даже средним банкам такая техника недоступна.

Типичное проявление централизации банковского капитала — поглощение мелких банков крупными. Большой толчок к этому дают экономические кризисы, во время которых множество мелких банков терпит крах. Во время кризиса 1929—1933 годов в США обанкротилось около 10 тыс. банков. За период 1953—1964 годов в США произошло около 2 тысяч слияний и поглощений банков. В результате банкротств мелких банков и их поглощений крупными общее число банков с развитием монополистического капитализма сокращается. Так, в Англии с 1890 по 1962 год число депозитных акционерных банков уменьшилось со 104 до 13, а в США с 1921 по 1964 год число банков уменьшилось с 31 тыс. до 14 тыс.

Централизация банковского капитала проявляется также в слиянии крупных банков в крупнейшие. В 1955 году один из крупнейших американских банков — «Чэйз нэйшнл бэнк» — слился с «Бэнк оф Манхэттен», получив название «Чэйз Манхэттен бэнк» и увеличив свои ресурсы в результате этого слияния с 5,9 млрд. до 7,6 млрд. долл. В том же году другой банк-гигант — «Нэйшнл сити бэнк» слился с «Ферст нэйшнл сити бэнк оф Нью-Йорк», доведя свои ресурсы до 6,9 млрд. долл. В 1961 году в результате слияния двух крупных банков образовался один из крупнейших современных банков — «Мэнюфэкчурерз Хановер траст», занимающий 4-е место по сумме активов среди всех банков США.

Концентрация и централизация банковского капитала проявляются также в росте филиальной сети крупных банков. Подобно спруту, раскидывающему свои щупальца во все стороны, крупные банки открывают повсюду свои отделения и конторы, что позволяет им мобилизовать громадные денежные капиталы и вытеснять мелкие банки. В Англии у 104 акционерных банков в 1890 году было 2203 филиала, а в 1961 году только 5 крупнейших лондонских банков имели 9322 филиала. С 1933 по 1964 год число банковских филиалов в США увеличилось с 2919 до 15445.

Выделение горстки крупнейших банков. Итоговым выражением концентрации и централизации банковского капитала является сосредоточение все большей части банковских ресурсов в руках немногих крупных и крупнейших банков. Например, в Германии еще до первой мировой войны выделилось сначала 9, а затем 6 крупнейших банков, которые сосредоточили в своих руках около половины общей суммы банковских вкладов; в настоящее же время в ФРГ решающую роль играют всего лишь 3 банка-гиганта, на долю которых в 1960 году приходилось 57% общей суммы банковских вкладов.

Другим наглядным примером сосредоточения подавляющей части банковских ресурсов в руках горстки банков-гигантов может служить Англия. Здесь в эпоху империализма из всех коммерческих банков выделилось пять крупнейших лондонских банков, получивших название «биг файв», то есть «большая пятерка». На их долю приходилось: в 1900 году — 27%, а в 1962 году — около 90% общей суммы вкладов английских акционерных банков.

В США банковская система на первый взгляд отличается децентрализованностью, поскольку имеется множество формально самостоятельных банков. Однако «самостоятельность» большинства мелких банков — это лишь видимость; на деле многие из них являются фактически отделениями крупных банков. В. И. Ленин писал: «В Америке 26000 банков[126] «лилипутского калибра» — и всё ни к чему!! Миллиардеры фактически царят и правят. Изменение законов ведет лишь к изменению формы их господства»[127]. О том, что главенствующую роль в США играют немногие крупнейшие банки, наглядно свидетельствуют следующие данные. В 1955 году около 13 тыс. мелких банков имели менее 1/4 общей суммы банковских депозитов, а 280 крупных и крупнейших банков сосредоточили у себя около 58% депозитов. Из этих крупнейших американских банков, в свою очередь, выделяется горстка банков-гигантов. Доля 10 крупнейших банков США в общей сумме банковских депозитов с 1929 по 1958 год увеличилась с 18 до 21%.

Концентрация и централизация банковского капитала достигли высокого уровня и в дореволюционной России. С 1900 по 1914 год сумма ресурсов, приходившихся в среднем на один акционерный коммерческий банк, возросла в 3,5 раза (с 27 млн. до 93 млн. рублей), а удельный вес пяти крупнейших банков в общей сумме капиталов и вкладов всех банков повысился с 41,3 до 48,5%.

Возникновение банковских монополий и их формы. В банковском деле проявляется та же закономерность, что и в промышленности: свободная конкуренция ведет к концентрации, а концентрация, достигнув высшей ступени развития, порождает монополию.

Банковские монополии — это объединения банков, или банки-гиганты, играющие господствующую роль в банковском деле и присваивающие монопольно высокие прибыли. Одни из банковских монополий представляют собой соглашения или союзы, объединяющие несколько крупных банков; другие же банковские монополии выступают в настоящее время в виде отдельных банков (например, каждый банк из английской «большой пятерки»), но это — такие банки-гиганты, которые образовались путем поглощения или слияния многих банков. Банковские монополии выступают в следующих формах:

Банковские картели — соглашения банков, в известной мере ограничивающие их самостоятельность и свободную конкуренцию между ними путем установления единообразных процентных ставок, проведения одинаковой дивидендной политики и т. п.

Банковские синдикаты, или консорциумы, — соглашения между несколькими банками для совместного проведения крупных и выгодных финансовых операций (обычно — по выпуску ценных бумаг), которые не в состоянии осуществить один банк. Например, в ФРГ в 1958 году «Дрезднер банк», «Дейче банк» и «Коммерц банк» вместе с подчиненными им 17 банками образовали консорциум для размещения ценных бумаг, вновь выпущенных промышленным концерном «Фарбверке Хёхст АГ» на сумму 100 млн. марок.

Банковские тресты — такие банковские монополии, которые возникают путем полного слияния двух или нескольких банков, причем происходит объединение собственности на капитал этих банков и управления ими. Методами образования банковских трестов служат поглощения крупными банками мелких и слияния крупных банков в крупнейшие. Например, в Англии «Мидленд бэнк» поглотил Союзный Бирмингамский банк, Центральный лондонский банк, Северный и Южный Уэльский банки, Английский и Уэльский банки и др. Подобным же образом каждый из «большой пятерки» английских банков, поглотив ряд других банков, намного увеличил свои ресурсы и превратился в банковский трест.

Банковские концерны — объединения многих банков, формально сохраняющих самостоятельность, под финансовым контролем одного крупного банка, скупившего контрольные пакеты их акций. Например, еще до первой мировой войны в концерн «Дейче банк» входило 87 банков. Обладая сам капиталом в 200 млн. марок, «Дейче банк» держал под своим контролем капитал в 2—3 млрд. марок.

В США большое значение имеют так называемые «банковские группы», представляющие собой совокупность банков, контролируемых одной холдинг-компанией, то есть акционерным обществом, специально созданным для приобретения акций других компаний. Число таких банковских групп перед второй мировой войной составляло 43, а после войны достигло 160. Крупнейшая из холдинг-компаний — «Вестерн бэнк корпорейшн», которая в конце 1961 года контролировала 24 банка с активами на общую сумму 5,8 млрд. долл.

Как бы разнообразны ни были формы банковских монополий, все они имеют единую сущность и одну цель — присвоение монопольно высоких прибылей. О высоком уровне прибыли банковских монополий свидетельствует, например, тот факт, что по акциям трех крупнейших банков ФРГ в 1960 году выплачивался дивиденд в 16% (против 6% в 1952 г.); прибыли «большой пятерки» английских банков возросли с 1945 по 1960 год с 7,9 млн. до 21,6 млн. ф. ст.

Конкуренция между банками. Как в промышленности, так и в банковском деле монополии не уничтожают конкуренцию. Эта конкуренция происходит: 1) между немонополизированными банками; 2) между банковскими монополиями и банками-аутсайдерами; 3) между самими банковскими монополиями; 4) внутри банковских монополий.

В своей борьбе с банками-аутсайдерами банковские монополии прибегают к такому методу, как отнятие у них клиентуры с помощью рекламы, открытия своих филиалов в районе деятельности аутсайдеров и привлечения к себе клиентов путем предоставления им тех или иных льгот. Банки-монополисты требуют от своих вкладчиков и заемщиков не вести никаких дел с банками-аутсайдерами, чем лишают их клиентуры. Нередко банковские монополии лишают аутсайдеров самостоятельности путем скупки их акций.

Между самими банковскими монополиями ведется ожесточенная борьба за клиентуру. Для расширения сферы своего влияния и отнятия клиентуры у конкурентов каждый банк-монополист учреждает свои филиалы там, где раньше действовали только филиалы других банковских монополий.

Между банками-монополистами развертывается также борьба за контроль над предприятиями, в которых они участвуют.

Если, например, акциями промышленной компании владеют два или несколько крупных банков, то каждый из них стремится захватить в свои руки контрольный пакет акций.

Итак, в банковском деле, как и в промышленности, не существует чистой монополии, но господство монополий сочетается с ожесточенной конкуренцией.

8. Новая роль банков в эпоху империализма

В эпоху домонополистического капитализма банки служили, в основном, посредниками в платежах и в кредите, причем привлеченные ими денежные капиталы обычно передавались в краткосрочные ссуды промышленным и торговым капиталистам. Непосредственного участия в промышленности банки, как правило, не принимали.

В эпоху монополистического капитализма существенно изменяется характер взаимоотношений между банками и промышленностью. Во-первых, упрочиваются кредитные связи между крупными банками и крупными промышленными предприятиями. Во-вторых, банки выходят далеко за рамки чисто кредитных операций, прямо внедряются в промышленность и становятся совладельцами промышленных предприятий.

Укрупнение кредита и удлинение его сроков. Предоставляемый банками кредит в эпоху империализма укрупняется по своим размерам. Это объясняется тем, что, с одной стороны, гигантским промышленным предприятиям требуются громадные денежные капиталы, а с другой — гигантские банки имеют возможность предоставлять крупные кредиты. Характерно, например, что в Германии в 1933 году из общей суммы кредитов, предоставленных четырьмя крупнейшими банками, на долю крупных кредитов (свыше 100 тыс. марок каждый) приходилось 78%, в том числе на долю крупнейших кредитов (свыше 2 млн. марок каждый) — 33%. В США из общей суммы промышленных и коммерческих ссуд, предоставленных банками, на долю крупных предприятий-заемщиков (с активами от 5 млн. долл. и свыше) приходилось в 1946 году более 44%, а в 1957 году — более 48%.

Укрупнение кредита делает банки весьма заинтересованными в ходе дел промышленных предприятий, так как в случае банкротства крупного заемщика банк несет большие потери.

Наряду с укрупнением банковского кредита имеет место удлинение его сроков. В основе этого лежит изменение структуры промышленного капитала. Концентрация производства и развитие техники ведут к росту удельного веса основного капитала во всем капитале промышленных предприятий, а для вложений в основной капитал пригодны либо собственные денежные капиталы предприятий, либо же капиталы, полученные в порядке долгосрочного кредита.

Концентрация производства порождает у капиталистической промышленности потребность в долгосрочном кредите, в то же время концентрация банков дает им возможность удовлетворять эту потребность. Крупные банки мобилизуют в больших размерах собственные капиталы и срочные вклады, а такие средства могут быть предоставлены в ссуду на длительные сроки. Кроме того, даже из вкладов до востребования, которые формально могут быть истребованы в любой момент, некоторая часть всегда образует стабильный остаток, и последний тем крупнее, чем больше вся сумма вкладов. За счет этого стабильного остатка вкладов до востребования банки также могут предоставлять долгосрочный кредит.

О росте значения долгосрочного кредита свидетельствует тот факт, что в США с 1937 по 1957 год доля ссуд сроком свыше одного года в общей сумме торгово-промышленных ссуд банков увеличилась с 13 до 38%. Следует также иметь в виду, что долгосрочный по своему существу кредит может внешне облекаться в форму краткосрочного. В эпоху империализма получил распространение так называемый контокоррентный кредит, при котором банк зачисляет кредитуемые суммы на текущий счет заемщика, сохраняя за собой право истребовать выданные ссуды в любой момент. Однако банки фактически не используют это право в течение длительного времени, в результате чего контокоррентный кредит в значительной мере превращается в долгосрочный.

Удлинение сроков кредита еще теснее связывает крупные банки с крупными промышленными предприятиями. Будучи заинтересованы в длительном процветании кредитуемых предприятий, банки принимают специальные меры к тому, чтобы оказывать влияние на ход дел этих предприятий. Например, часто банк требует от своего клиента, чтобы тот хранил все свободные денежные капиталы только в данном банке и пользовался лишь его кредитом, а для контроля за использованием кредита банк посылает своих представителей в органы управления предприятий-заемщиков.

Кредит как орудие господства монополистического капитала. Количественные изменения в банковском кредите — укрупнение его размеров и удлинение его сроков — в конечном счете приводят и к качественным изменениям роли банков, которые В. И. Ленин охарактеризовал в следующих словах: «Ведя текущий счет для нескольких капиталистов, банк исполняет как будто бы чисто техническую, исключительно подсобную операцию. А когда эта операция вырастает до гигантских размеров, то оказывается, что горстка монополистов подчиняет себе торгово-промышленные операции всего капиталистического общества, получая возможность — через банковые связи, через текущие счета и другие финансовые операции — сначала точно узнавать состояние дел у отдельных капиталистов, затем контролировать их, влиять на них посредством расширения или сужения, облегчения или затруднения кредита, и наконец всецело определять их судьбу, определять их доходность, лишать их капитала или давать возможность быстро и в громадных размерах увеличивать их капитал и т. п.»[128].

Важнейшее качественное изменение в области банковского кредита состоит в том, что кредит превращается из орудия свободной конкуренции в орудие господства монополистического капитала. Это проявляется как в использовании банковских кредитов прежде всего монополизированными предприятиями, так и в том, что кредит становится важным рычагом в борьбе промышленных монополий против аутсайдеров. Ведь одним из методов этой борьбы служит лишение аутсайдеров кредита, а это промышленные монополии могут осуществить лишь через тесно связанные с ними банки.