Особенности анализа по Родзу

После того, как Родз определил для себя направление движения мировой экономики и то, каким группам акций это выгодно, а каким – нет, он начинает охоту за акциями с наибольшим потенциалом будущего движения. Еще раз отметим для себя:

• После определения фундаментального направления экономики – бычьего или медвежьего – следует торговать только с учетом этого направления. Если общий настрой предполагается бычьим, то изыскивается возможность только покупок акций.

• Для определения момента открытия позиции следует использовать технический анализ. При общем бычьем настрое следует покупать на уровнях поддержки, определяемых с учетом недавних низов и скользящих средних линий.

Любимый технический индикатор Родза – 20-дневный стохастический осциллятор с периодами 20/10 для линии %К и 5 для линии %D. Любимая ценовая модель – «внешний разворот» дня или недели. Она представляет собой меньшее значение дна по сравнению с минимальной за предыдущий период и одновременно большее значение вершины, нежели предыдущий пик, а также экстремальное значение цены закрытия сессии (на самом дне – при развороте движения вниз и на самой верхушке – при развороте движения вверх). Внешний разворот служит сигналом «истощения» превалирующего тренда. Родз называет его «самым мощным оружием в моем арсенале, при наличии которого я готов торговать с закрытыми глазами».

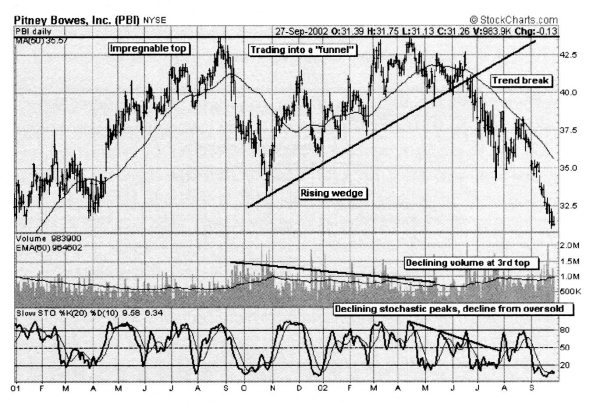

Идеальный пример – сложившаяся к середине 2002 года ситуация с почтовым провайдером Pitney-Bowes (PBI). После террористической атаки 11 сентября 2001 года на графике акции сформировалось дно, и отчетливо читался восходящий тренд, защищенный четкой линией поддержки. Графическая картина вселяла в быков уверенность (см. рисунок 5-5). Определение цели восходящего движения также не представляло большого труда -сформированный в августе 2001 года пик на отметке $45. Если бы цене удалось проскочить эту отметку на больших объемах, то это означало бы серьезную победу быков. Но цена дважды останавливалась на уровне $45 – в марте и апреле. В следующем месяце быки предприняли еще один штурм вершины, однако совсем скоро стало ясно, что и на этот раз пик останется непокоренным. Подобные клинообразные модели являются верным знаком происходящего процесса распределения акций. Каждая следующая попытка подъема цены наталкивается на увеличение предложения и очередные продажи. Кто-то, в конце концов, должен был уступить.

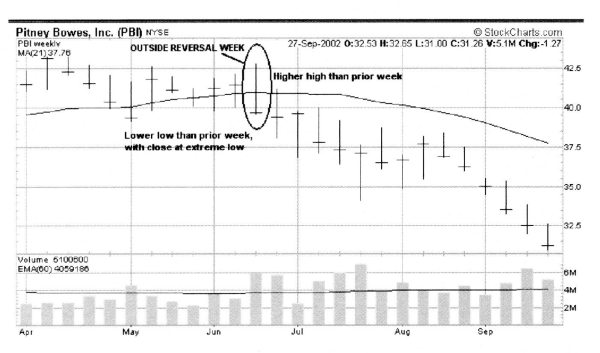

Затем в середине июня наступила неделя «внешнего разворота» (см. рисунок 5-6) с последующим пробитием этого уровня вниз, который совпал с откатом стохастических осцилляторов из области перекупленности. Целями стали недавние уровни поддержки $38 и $32, пробитие которых вело к тестированию низов в районе $25 за акцию. В подобных ситуациях Родз входит в рынок на следующее утро после вывода о том, что недельный «внешний разворот» состоялся. Такое почти всегда происходит на экстремумах графика, которые редки по определению. По его словам, наличие подобной картины дает 80-процентную уверенность в реальности разворота тренда.

Рисунок 5-5. Акции провайдера почтовых услуг Pitney-Bowes отскочили от сформированного в конце октября дна, к которому цена опустилась после тревожных новостей о вирусе сибирской язвы, который якобы «поселился» в почтовых подразделениях. Трейдеры вполне могли покупать акцию, поскольку уже к февралю ясно просматривался восходящий тренд и недавние пики на уровне $45 казались достижимыми. Однако в марте после нескольких неудачных попыток прорыва недавних пиков на графике образовалась фигура «воронка», свинг-трейдерам представилась хорошая возможность для коротких продаж. Тем более, что объемы торгов падали, а импульс движения уменьшался (что видно по снижающимся вершинам на стохастическом осцилляторе). Клинообразная модель стала идеальной фигурой для короткой продажи после пробития вниз линии тренда, что и случилось в середине июня на уровне $41. Нижние цели проектировались без особого труда – недавние уровни поддержки на отметках $37.50, $36 и $32.50.

Что же касается стратегии входа в рынок, то позиция Родза довольно радикальна. Он говорит: «Когда я хочу продать, то продаю, и мне все равно, удачно ли исполнится ордер или не очень. Я просто открываю короткую позицию, когда уверен в том, что ситуация развивается по моему сценарию. Я уверен в моей позиции, и меня не очень заботят какие-то полпункта, поскольку я вхожу в рынок не ради пары пунктов, а в расчете на целую их корзину».

Рисунок 5-6. Уменьшение импульса движения и сократившиеся объемы торгов после неудачных попыток пробить уровень $45 привлекли внимание Родза к акциям Pitney-Bowes. Последнее подтверждение на открытие коротких позиций поступило в середине июня в виде недели «внешнего разворота», когда цена находилась в районе 40 долларов за акцию. Эта модель подразумевает, что значение пика недельного бара выше предыдущего, а значение дна – ниже предыдущего при цене закрытия на самом дне бара или вблизи от него. Такие модели встречаются относительно редко, но работают очень хорошо. Родз охотится за ними с увлечением. В данном случае недельный «внешний разворот» привел к серии спусков, которые отправили цену к отметке $30 за акцию.

После открытия позиции Родз концентрируется на управлении ею, защищая прибыль и минимизируя убытки. Если, к примеру, он настроен по-медвежьи, то размещает стоп-ордер сразу над уровнем сопротивления. Таким образом, его позиция оказывается защищенной от сессионного «шума» и закроется только после прорыва уровня.

Управление уже открытой позицией имеет ключевое значение, поскольку реальные деньги делаются на построении пирамиды, в основе которой лежит правильная идея. Имея портфель в 100 тысяч долларов, Родз начнет продавать акции Pitney-Bowes с 5 процентов – на 5 тысяч. Затем он ждет пробития уровней поддержки. Если это случится, то он опять начнет открывать короткие позиции с уровня $41, добавив еще по 5 процентов на уровнях $37 и $35. В этот период длинные позиции начинают сильно жечь руки инвесторам, которые их удерживают. Каждый подъем сопровождается попытками быков войти в рынок, но всякий раз медведи на больших объемах проталкивают цену вниз по направлению к долгосрочному уровню поддержки. Родз закругляется с добавлением новых коротких позиций, когда уровень задействованных средств достигает 20 процентов от величины счета; по его словам, «в этот момент вы уже чертовски рискуете». Тем не менее, в данном случае рынок продолжал утверждать его правоту, и он продавал вновь и вновь по более низким ценам. В итоге, под конец сентября 2002 года акция продавила уровень поддержки в районе $30, сделав своей следующей целью трехлетний минимум на уровне $25.

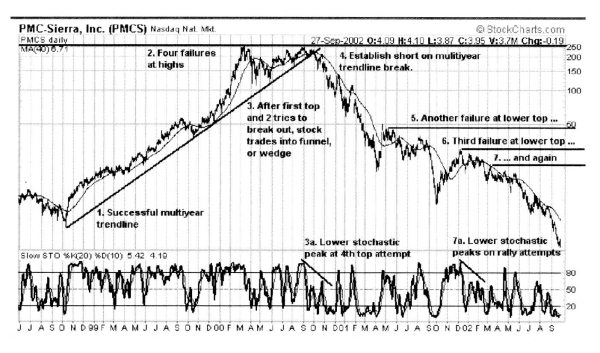

Метод работы Родза в наибольшей степени ассоциируется у меня, с его сделкой в ноябре 2000 года по продаже акций производителя полупроводников PMC-Sierra. Эта компания в течение бычьего рынка конца 90-х числилась в списке фаворитов благодаря сенсационной истории роста своих доходов. Даже менеджеры фондов, на дух не переносившие саму идею о покупке высоко-импульсных бумаг типа Amazon.com или Yahoo!, в то время полагали, что высокая цена акций производителя чипов PMC-Sierra, вполне оправданна с точки зрения фундаментальных показателей. А вот Родз был уверен, что факт повышения процентных ставок Федеральным Резервом США не может не привести к снижению спроса на оборудование любого рода в телекоммуникационной индустрии. Более того, удорожание денег должно было взорвать пузырь спроса на акции компаний высоких технологий по определению. Все лето и первую половину осени 2000 года он терпеливо ждал удобного момента, пока не набросился на эти ценные бумаги, как ястреб на цыпленка (см. рисунок 5-7).

Рисунок 5-7. В период с 1998 по осень 2000 года акции производителя полупроводников PMC-Sierra ходили в любимчиках у участников рынка. Но всему наступает конец. Свинг-трейдерам, ненавидящим излишние риски, представилась прекрасная возможность совершения короткой продажи после четырех неудачных попыток пробить уровень сопротивления на отметке $255. В конце концов, цена продавила вниз многолетнюю трендовую линию на уровне $198, начав долгий путь вниз к значению 3.50 доллара за акцию. На графике не трудно обнаружить области открытия дополнительных коротких позиций после подъема цены к промежуточным уровням сопротивления.

Вот его аргументы в пользу коротких продаж:

• Акции PMC-Sierra круто росли в цене с 1998 до начала 2000 года.

• Трендовая линия, проведенная по низам 1998-1999-2000 годов, несколько раз тестировалась, но так и не была пробита.

• В сентябре 2000 года цена на акции PMC-Sierra предприняла неудачную попытку пробить свои недавние пики в районе значения $255, после чего внимание было переключено на восходящую трендовую линию. Цена начала формировать «воронку», как это было в случае с акциями Pitney-Bowes (см. рисунок 5-6).

• В первых числах октября 2000 года, когда была пробита вниз линия тренда, 20-недельные стохастические осцилляторы также развернулись вниз, образовав последовательно понижающиеся вершины. Все это явилось крайне неприятной новостью для быков.

• После технических прорывов цены вниз Родз два раза открывал короткие позиции в районе значения $198, задействовав при этом 10 процентов своего портфеля. Защитный стоп-ордер был размещен за уровнем $235.

• Спустя три недели цена пробила вниз 40-недельную скользящую среднюю линию, сформировав «внешний разворот». Это стало дополнительным подтверждением того, что формирование вершины завершено и цена отправляется на юг. Он добавил к своим продажам еще 5 процентов на уровне $157, переместив стоп-ордер на уровень $220.

• После прорыва старого уровня поддержки на отметке $115 Родз продал еще 5 процентов на уровне $108, доведя удельный вес всех открытых коротких позиций до 20 процентов стоимости портфеля. Стоп-ордер сместился вниз на уровень $170.

• Цена и уровни стоп-ордеров продолжали понижаться, и Родза выбило с рынка только в апреле 2001 года на уровне $38, когда цена формировала восходящую коррекцию к отметке $40.

• Средняя цена его четырех продаж составляла $165. Прибыль по сделке составила 77 процентов.

• К концу сентября 2002 года цена на акции PMC-Sierra упала до $3.50 за акцию.

Еще один прекрасный пример комбинации фундаментального и технического методов анализа при среднесрочном свинг-трейдинге был дан Родзом в его речи на конференции в Сан-Франциско, состоявшейся 23 августа 2002 года. Я был в числе 150 приглашенных на презентацию, когда Родз выступил с предложением о немедленной продаже индекса S&P-500, несмотря на приличный рост цены от дна, сформированного 24 июля.

Идея медвежьего рынка аргументировалась следующим образом:

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК