3.3. Производственно-инвестиционный потенциал

Производственный потенциал. Решающую роль в развитии экономики играют средства производства, прежде всего орудия труда – оборудование, машины, технологические системы, качество производственного аппарата в целом. Под производственным аппаратом понимается совокупность средств труда, позволяющая осуществлять производственный процесс. Для его количественного измерения используются понятия «основные производственные фонды» (ОПФ) и «производственные мощности» (ПМ). В качестве оценки производственных фондов принимается их балансовая или восстановительная стоимость ОПФ в ценах на дату переоценки. Стоимостное выражение средств производства соотносится с понятием «капитал». Капитал как экономическая категория выражает величину материальных и денежных средств, используемых в хозяйственно-предпринимательской деятельности.

К основным фондам (основной капитал) относятся: продуктивный скот; земля; здания и сооружения; машины и оборудования; передаточные и транспортные средства; вычислительная техника и приборы; имущество, служащее более одного года и имеющее стоимость более 1000 р.

Оборотные средства (оборотный капитал) включают в себя оборотные фонды (материальные запасы, незавершенное производство) и фонды обращения (готовая продукция на складе, средства в расчетах, денежные средства в кассе предприятия).

Для оценки капитала – стоимости фондов и активов (оценки предприятия или «оценки бизнеса») используется понятие рыночной цены, по которой собственность переходит из рук продавца в руки покупателя. Оценка пред-

приятия может быть осуществлена тремя методами. Доходный подход основан на оценке будущих доходов от оцениваемого предприятия, т. е. базируется на эффективности его капитала (потенциале фирмы). Рыночный подход предполагает сравнение сопоставимых или аналогичных объектов по стоимости. Затратный метод исходит из оценки величины затрат, связанных с созданием объекта за минусом его износа. Он включает оценку накопленных активов: финансовых, материальных (земля, здания, сооружения, оборудование) и нематериальных («имя», торговая марка и др.) – на основе балансового отчета с учетом морального и физического износа.

Величина основных фондов России составила в 2012 г. 121 трлн. руб. (72 % национального богатства), или на душу населения – 847 тыс. р. Основные фонды Ивановской области равны почти 468 млрд.р. или 444 тыс. р. на душу населения, что почти вдвое ниже, чем в среднем по России (см. Приложение, табл. 2).

Производственный потенциал хозяйствующих субъектов проявляется не только в масштабах, но и качестве их материально-технической базы, в техническом уровне средств труда. Под техническим уровнем производства понимается степень технической прогрессивности оборудования и технологии, включая качество используемого сырья и материалов, уровень организации и управления, качество выпускаемой продукции, т. е. данное понятие трактуется в расширительном смысле. Определение технического уровня в узком смысле предполагает оценку технической оснащенности производства и труда (фондо– и машиновооруженности труда, энерго– и электровооруженности); уровня механизации и автоматизации производственных процессов и управления. Наибольшая фондовооружённость характерна для северных регионов и г. Москва – 5-й ранг.

Для оценки состояния основных фондов используется понятие «износ». Износ представляет собой стоимостную характеристику, отражающую долю списания части стоимости в результате амортизации в общем объеме фондов. На его величину оказывают влияние методы и нормы амортизационных отчислений, которые призваны отражать темпы физического и морального износа. На 1 января 2012 г. степень износа основных фондов, зафиксированная статистикой, составила по России в целом -46,3 %, в промышленности – 52,9 %. Удельный вес полностью изношенных фондов равен соответственно 14,4 и 15,7 % (см. Приложение, табл. 2).

Степень износа основных фондов предопределяется темпами их обновления – ввода новых и выбытия устаревших средств труда. Коэффициент обновления (ввода) – отношение вновь введенных основных фондов к среднегодовой их стоимости на конец года был равен в 2012 г. 3,9 %, в обрабатывающей промышленности России – 5,9 %. Коэффициент выбытия – отношение выбывших основных фондов к их величине на начало года – составил для всех фондов 0,7 %, в обрабатывающей промышленности – 0,9 %. Ввод в действие основных фондов в 2012 г. был равен 10,338 трлн. руб., наибольший ввод наблюдался в добыче полезных ископаемых -1500,8 млрд. руб.(см. табл. 3.3).

Таблица 3.3

Показатели обновления основных фондов России по видам экономической деятельности в 2012 г. [21]

Эффективность использования основных фондов определяется их фондоотдачей – отношением ВВП или ВРП на один рубль основных фондов.

Производственный потенциал зачастую сводится к производственной мощности, т. е. к максимально возможному выпуску продукции в соответствующей номенклатуре и соответствующего качества. Важнейшими показателями, характеризующими качественную сторону производственного потенциала, выступают структура и уровень использования производственных мощностей.

Средний уровень использования производственных мощностей страны в 2011 г. составил по отдельным производствам: автомобили легковые – 72,4 %; автомобили грузовые – 41,9; автобусы – 39,8; хлебобулочные изделия – 40,9; ткани хлопчатобумажные – 56,6; шерстяные – 24,5; трикотажные – 55,8; обувь – 69,3 %..Наиболее низок уровень использования мощностей в производстве тракторов – 38,6 %, металлорежущих станков – 12,6 %. В России наблюдаются процессы деиндустриализации страны, закрыты многие ранее вполне успешно работающие предприятия.

Инвестиционный потенциал. Непосредственно к производственному потенциалу примыкает инвестиционный потенциал. Уровень инвестиций оказывает прямое влияние на ввод производственных мощностей, рост и обновление основных фондов, темпы экономического развития.

В России для инвестиционного процесса характерно снижение его активности. Резко сократились бюджетные источники финансирования инвестиционной деятельности, существенно возросла цена долгосрочных кредитов из-за снижения рентабельности предприятий, уменьшились внутренние источники финансирования. Более выгодными сферами направления вложений явились государственные ценные бумаги, вывоз капитала за рубеж, спекулятивные операции. В результате наблюдалось резкое (до 1/4) сокращение объема капитальных вложений в народном хозяйстве России.

Для оценки инвестиционной привлекательности регионов используются такие характеристики, как инвестиционный потенциал и инвестиционный риск.

Инвестиционный потенциал учитывает основные макроэкономические показатели, насыщенность территории факторами производства: трудовые ресурсы, производственный, инновационный, природный и ресурсный потенциал, развитие инфраструктуры, финансовое благополучие, а также потребительский спрос населения. Величина потенциала показывает долю региона в общероссийском потенциале, принятом за 100. Общий показатель потенциала или риска рассчитывается как взвешенная сумма частных видов потенциала или риска. Весовые коэффициенты приняты на основе экспертных оценок.

Наивысшие ранги по уровню инвестиционного потенциала в 2012–2013 гг. занимала Москва, доля которого в общероссийском потенциале равна 15,318 %., Московская область – 6,075, Санкт-Петербург – 5,465. Москва лидирует во всех составляющих инвестиционного потенциала, кроме природно-ресурсного. Для Ивановской области характерен низкий уровень инвестиционного потенциала – 0,607 (57-й ранг), ввиду отсутствия в области богатых природных ресурсов (см. Приложение, табл. 4 и 5).

Величина инвестиционного риска характеризует вероятность потери инвестиций и дохода от них. Интегральная его величина складывается из семи видов риска (законодательного, политического, социального, экономического, финансового, криминального, экологического). Ранг региона по каждому виду риска определяется по относительному отклонению от среднероссийского уровня риска, принятого за единицу.

Наименьший инвестиционный риск характерен для Ленинградской области – 0,192, Белгородской – 0, 164 и Липецкой области – 0,173. Для г. Москвы риск равен 0,199 (10-й ранг).

Инвестиционный климат находит своё выражение в объёмах привлечённых инвестиций в страну и регион. Для оценки инвестиционный привлекательности отдельных стран МВФ использует специальный индекс.

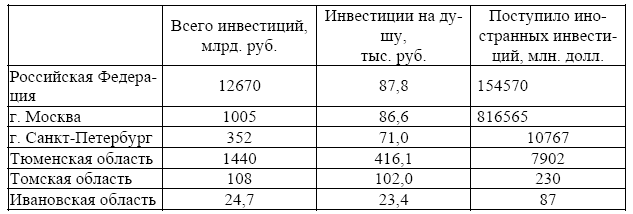

Объёмы инвестиций в основной капитал страны и по отдельным регионам в 2012 году представлены в табл. 3.4.

Таблица 3.4[22]

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК