6.3. Модели кредитного спреда на основе распределения Пуассона и стохастичного кредитного спреда

На ликвидный рыночный инструмент влияет большое количество факторов, поэтому его цена меняется стохастически, и именно стохастическим колебанием цен и обусловливается волатильность рынка. Существует целый класс моделей оценки финансовых инструментов, основанных на интенсивности появления дефолтов, так называемые модели интенсивности (intensity based models) или упрощенные модели (reduced form models). Рассмотрим модели построения кредитных спредов, основанных на интенсивности дефолта.

Процесс появления дефолтов или других кредитных событий можно выразить в виде распределения Пуассона, с интенсивностью появления данных событий ?. Тогда вероятность того, что дефолт не произойдет за данный период, можно представить в следующем виде:

P(0, T) = e—?T. (6.9)

В данном случае интенсивность появления кредитных событий постоянна и не зависит от времени, поэтому временная кривая вероятностей дефолта, а значит, и кривая временной структуры процентных ставок, тоже не зависят от времени и имеют плоский вид.

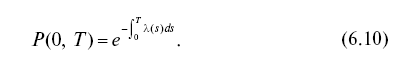

Если предположить, что временная кривая процентных ставок и вероятностей дефолта меняется со временем по определенной закономерности, то и интенсивность наступления дефолта не будет гомогенна и может быть выражена как функция, зависящая от времени ?(t). Таким образом, вероятность того, что кредитного события за период не произойдет, выражается соотношением

На основе данного соотношения можно построить модель оценки CDS, аналогичную модели оценки, основанной на стоимости облигаций.

Оба описанных случая предполагали либо постоянную интенсивность дефолта, либо детерминированную определенной зависимостью. Как уже замечалось, в реальности цены активов и доходности меняются стохастически, не поддаваясь какому-либо определенному уравнению. Поэтому именно стохастические модели кредитных спредов наиболее гибкие и приближенные к действительности.

Модели с постоянной или детерминированной интенсивностью, основанные на распределении Пуассона, можно развить в модели со стохастичной интенсивностью, а значит, и со стохастичным изменением спредов, если вместо процесса Пуассона использовать процесс Кокса. В целом процесс Кокса – это процесс Пуассона со стохастичной интенсивностью наступления кредитного события.

Общий подход к построению кредитного спреда на основе процесса Пуассона и Кокса широко используется в другом классе моделей оценки деривативов, в частности кредитных деривативов и CDS-моделей интенсивности.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК