11.3. Изменение функций банков

В эпоху Великой модернизации произошло реальное стирание связей между инвестиционным и коммерческим банками.

Разделение, возникшее еще в 30-е годы XX в., было связано с оценками риска инвестирования коммерческими банками на рынке ценных бумаг в период бума американского фондового рынка в 20-е годы. На фоне безостановочного роста котировок и усиления спекулятивных настроений банки увлеклись инвестициями на фондовом рынке. При этом они активно привлекали заемные средства под залог существующих пакетов акций с целью приобретения новых. Существовавшая кредитная пирамида сыграла с банками плохую шутку в период Великой депрессии и привела к банкротству многие американские банки. Регулятор, в свою очередь, вынужден был объявлять банковские каникулы и самостоятельно заниматься чисткой их балансов. В итоге был принят акт Гласса – Стигла (Glass-Steagall Act), разделивший коммерческие банки на инвестиционные и коммерческие. Помимо разделения сферы их деятельности инвестиционным банкам было запрещено привлекать розничные депозиты. Тем самым регулятор пытался ограничить риски для системы страхования розничных депозитов. Это привело к тому, что многие банки вынуждены были «раздвоиться». Например, появились J.P. Morgan Chase и Morgan Stanley.

В 1980-е годы в начале эпохи Великой модернизации начался постепенный процесс эрозии существующих ограничений на деятельность коммерческих банков на фондовом рынке. Коммерческим банкам разрешили участие в андеррайтинге бумаг, сначала исключительно с фиксируемой доходностью (государственных, потом корпоративных), а затем и долевых. Одновременно появились исследования, показывающие, что риски инвестирования характерны не только для операций с ценными бумагами, но и для обычного коммерческого кредитования (в случае неправильной оценки финансового положения заемщика и принятия на себя большого риска на одного заемщика). Кроме того, лобби американского банковского сектора указывало на отсутствие таких ограничений на европейском и английском рынке. Реально это ограничение было отменено после появления финансового супермаркета Citigroup, который возник после объединения банковского и страхового бизнеса (компания Traveller), что полностью противоречило принципам и акту Гласса – Стигла. Формально запрет исчез после принятия акта Грэма – Линча – Блейли в 1999 г., когда такие слияния были разрешены. Одновременно сторонники отмены таких ограничений ссылались на появившийся и эффективный механизм риск-менеджмента (YAR и т. п.). Прошедший кризис 2000–2002 гг. показал, что банки чувствовали себя достаточно спокойно на фоне потрясений на фондовых рынках. Если индекс Доу-Джонса упал за этот период на 30 %, то сводный индекс американских банков только на 5 %, что говорило о том, что американские банки адаптировались к смене конъюнктуры на финансовом рынке, и порождало иллюзии о существовании у них развитой системы риск-менеджмента. И хотя формально разделение между двумя типами банков существовало, реально происходило взаимное пересечение их деятельности. Например, Boston Consulting Group, делающий ежеквартальные обзоры деятельности инвестиционных банков, спокойно включали в их состав не только Goldman Sachs, Morgan Stanley, Lehman Brothers, Merrill Lynch, Bear Steams, но и Citigroup, J.P. Morgan Chase и другие банки, формально считающиеся коммерческими.

В 2008 г. банк Lehman Brothers прекратил существование, Merrill Lynch оказался поглощенным Bank of America, такая судьба ждала и Bear Steams (его купил J.P. Morgan Chase). Оставшиеся самостоятельными два инвестиционных банка Goldman Sachs и Morgan Stanley для получения кредитных ресурсов от ФРС подали заявление на перерегистрацию в банковские холдинги (по существовавшему американскому законодательству инвестбанки не могли претендовать на получение заемных средств за счет ФРС). Тем самым формально было упразднено деление на инвестиционные и коммерческие банки.

Как уже отмечалось, в 1980-е годы постепенно исчезали различия между инвестиционным и коммерческим бэнкингом. Но одновременно весьма существенно изменялась и структура доходов коммерческих банков. Если в начале 1980-х годов основным источником доходов для банков выступало корпоративное кредитование, то к 2008 г. ситуация принципиально изменилась. Основной статьей доходов стало розничное кредитование (с одной стороны, более прибыльное, но, с другой – и более рискованное) и непроцентные доходы, связанные с операциями на финансовом, фондовом и товарном рынках (рис. 11.3).

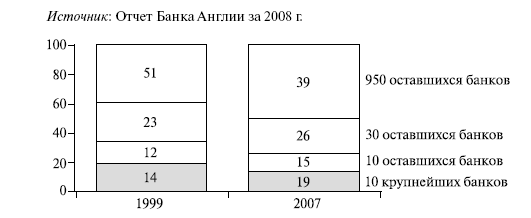

В начале 1990-х годов были популярны статьи «Выживут ли банки?». В условиях роста небанковских посредников и возможности крупных корпораций прямого выхода на рынок (так называемой дезинтермедизации) банки вынуждены были адаптироваться к изменившимся условиям. С другой стороны, их к этому подталкивала усиливающаяся конкуренция как на национальном, так и на международном уровне. Рост глобализации был отмечен прежде всего в финансовом секторе, что привело к резкому росту уровня консолидации в финансовом секторе (рис. 11.4).

Рис. 11.3. Задолженность домохозяйств и нефинансовых компаний, % к ВВП

Источник: Отчет Банка Англии за 2008 г.

Рис. 11.4. Уровень концентрации.

Доля банков в активах 1000 крупнейших банков мира, %

Источник: International Financial Services London. Banking, 2008.

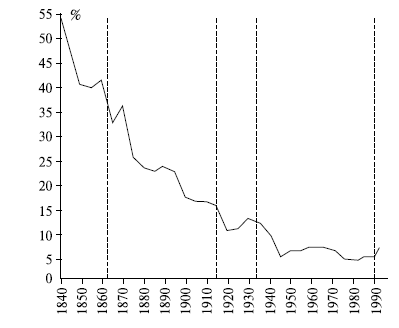

Рост уровня консолидации, возрастание доли непроцентных доходов, увеличение «непрофильных» ранее видов для банковской деятельности, усиление конкуренции в отрасли, появление новых финансовых инноваций (причем идущее очень высокими темпами) требовали разработки новых методик риск-менеджмента и более адекватных действий по мониторингу ситуации со стороны регулятора. Но регулятивная система, сложившаяся к середине 2000-х годов, к этому была просто не готова. К новым реалиям не готова оказалась и существующая система риск-менеджмента в банках. Точнее можно сказать, что топ-менеджмент под давлением акционеров вынужден был ориентироваться в своей работе на получение прибыли, на повышение рентабельности своей деятельности. Обратное означало потерю доли рынка. Поэтому даже при появлении каких-то предупреждающих сигналов со стороны экспертов и риск-менеджеров их не слушали. Банковская система, легко пережившая предыдущий кризис доткомов 2000–2002 гг., с оптимизмом смотрела в будущее. При этом банки активно увеличивали леверидж. На рис. 11.5 показано отношение долгосрочного капитала к активам банкам США.

Рис. 11.5. Отношение долгосрочного капитала к активам банкам США Источник: [Berger, Herring, Szego, 1995].

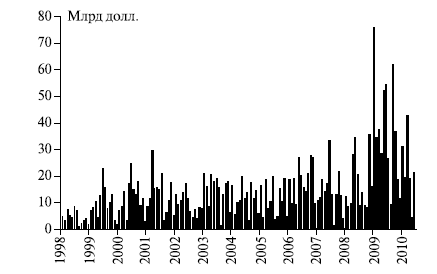

У этой проблемы есть и другая грань. Банки, снижая участие в кредитовании корпораций, выталкивают их на рынок корпоративных облигаций. Интересно, что в 2009 г. были достигнуты исторические максимумы по эмиссии корпоративных облигаций на американском рынке. В условиях, когда банки не спешат с кредитованием, а предприятия нуждаются в денежных средствах, корпорации активно выходят на рынок облигационных займов. Тем более, что спад и заморозка рынка осенью 2008 г. привели к отложенному спросу на рынке и отложенному предложению. Но интересно и то, что рекорд был зарегистрирован и на европейском облигационном рынке (рис. 11.6).

Рис. 11.6. Объемы эмиссии на рынке корпоративных облигаций Европы

Источник: IMF. Global Financial Stability Report. 2010. October.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК