8.1. Измерение риска и доходности

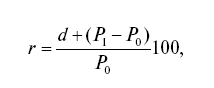

Побудительным мотивом инвестирования денежных средств в акции является стремление получить доход от роста курсовой стоимости и дивидендов, которые могут быть выплачены инвестору за период владения акциями. Годовую доходность от инвестиций в акции (r) можно определить следующим образом:

где d – дивиденды; Р0 и Р1 – рыночные цены акций при покупке (Р0) и при продаже (Р1).

Если рассматривать инвестиционный процесс за длительный период времени, то акции, как правило, растут в цене. Например, за период с 1926 по 2007 г. среднегодовая доходность американских акций, входящих в индекс S&P-500, составила 14,4 %, а доходность акций малых компаний принесла их владельцам в среднем в год доходность 19,6 %. Однако за этот период были взлеты, когда акции вырастали на 50 и более процентов, а были и падения курсовой стоимости, особенно в годы Великой депрессии и современного глобального экономического кризиса.

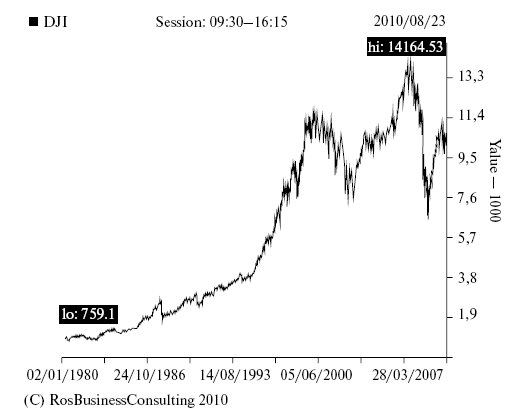

Разразившийся в 2007 г. кризис в США привел к тому, что котировки акций резко снизились. Это отчетливо видно по динамике фондовых индексов, как на развитых, так и на развивающихся фондовых рынках. Наиболее известный американский промышленный индекс Доу-Джонса от своего максимума, который был достигнут в 2007 г. и составлял 14164 пунктов, снизился к марту 2009 г. до 6547 пунктов, т. е. падение составило 54 %, о чем говорят данные рис. 8.1.

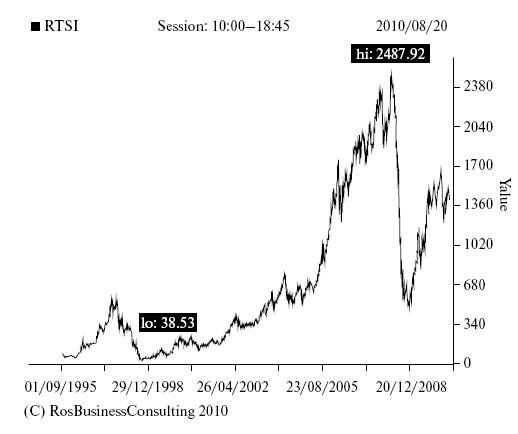

На развивающихся рынках волатильность ценных бумаг значительно больше, о чем свидетельствуют данные о динамике российского индекса РТС с начала его расчета до сегодняшнего дня (рис. 8.2).

Рис. 8.1. Динамика промышленного индекса Доу-Джонса

Рис. 8.2. Динамика индекса РТС

Индекс РТС с момента расчета, когда его значение составляло 100, к июлю 2008 г. вырос почти в 25 раз, т. е. среднегодовой темп роста, рассчитанный как среднегеометрическая величина, составил более 28 %. Однако мировой финансовый кризис привел к резкому падению российского фондового рынка. Всего за несколько месяцев индекс РТС рухнул до 498 пунктов, т. е. почти в 5 раз от своего максимального значения. К октябрю 2011 г. индекс отыграл половину своего падения, однако до полного восстановления потребуется несколько лет.

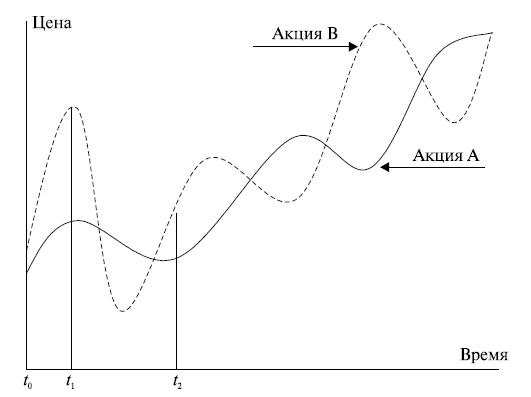

Таким образом, на длительном историческом отрезке акции в цене растут, что связано с общим ростом экономики. Однако рост курсовой стоимости акций происходит неравномерно, подъемы чередуются спадами. При этом волатильность акций различна. На условном примере (рис. 8.3) видим, что акции компании А и компании В за рассматриваемый период выросли в цене и принесли их владельцам одинаковый доход. Однако в отдельные периоды было снижение курсовой стоимости. Если инвестор купил акции в дату 1, а затем ему потребовались денежные средства, и он продал их в дату t, то он понес убыток, так как акции в цене упали. При этом убыток по акции В был больше, чем по акции А.

Рис. 8.3. Динамика курсовой стоимости акций компании А и компании В

На рис. 8.3 отчетливо видно, что волатильность курсовой стоимости акции В выше по сравнению с акцией А. Покупка акций в момент спада и продажа их во время максимального подъема может принести большой доход. Но вполне вероятна ситуация, когда продавать ценные бумаги приходится при низких ценах, и тогда инвестор несет финансовые потери. Учитывая, что ценовые колебания по акции В больше, чем по акции А, можно считать, что акция В является более рискованной. В связи с этим важно оценить степень риска и дать его количественную оценку.

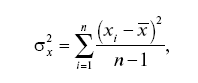

Риски инвестирования в ценные бумаги характеризуются вероятностными значениями ожидаемого результата. В связи с тем, что принятие решений происходит в условиях неопределенности, сложно предсказать конкретный уровень доходности, так как цены на фондовом рынке постоянно меняются. Для оценки риска инвестирования используют показатели вариации, характеризующие степень отклонения доходности акций от среднего значения на основе статистических данных о доходности этих финансовых активов за предыдущие годы. Для измерения уровня волатильности рассчитывается дисперсия случайной величины (х) по формуле:

где хi – значение переменной величины х в момент времени i;x – среднее значение для переменной х; n – число наблюдений в выборке.

На основе показателя дисперсии рассчитываются стандартное отклонение, коэффициент вариации и другие показатели, характеризующие волатильность финансового инструмента и служащие основой для принятия инвестиционных решений.

Оценка риска в модели САРМ. В фундаментальной работе У. Шарпа [Sharpe, 1970] раскрыто понятие риска для разных типов инвестиций и дана методика его оценки в сопоставлении с уровнем доходности. В теории инвестирования риск финансового инструмента оценивается уровнем волатильности, а ожидаемая доходность – как математическое ожидание.

В классической финансовой теории зависимость между риском и доходностью описывается линейной функцией, что наиболее отчетливо демонстрирует модель САРМ (Capital Asset Pricing Model). В данной модели доходность финансового инструмента является функцией от доходности безрисковых вложений и премии за риск инвестирования.

Ожидаемый уровень доходности от инвестирования в i-й актив определяется по формуле

ri = rf +?i(rm ?rf),

где rf – безрисковая ставка доходности; rm – уровень рыночной доходности; (?i– коэффициент (? по i-му активу, характеризующий риск данного актива.

Если безрисковая ставка доходности, в качестве которой можно принять доходность по казначейским векселям США, составляет 5 %, уровень рыночной доходности (rj равен 15 %, а коэффициент (3 по компании А находится на уровне 1,3, то требуемый уровень доходности от инвестиций в акции данной компании определяется

гА = 5 + 1,3(15 -5) = 18 %.

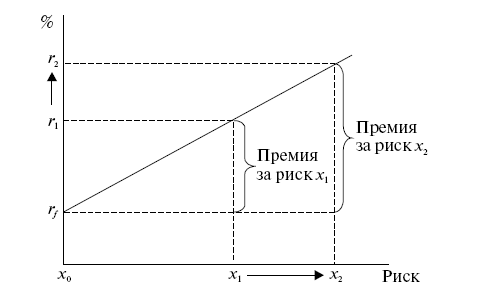

Графическая модель рынка капитала представлена на рис. 8.4.

Рис. 8.4. Модель САРМ

Рассмотрение зависимости риска и доходности в модели САРМ ведется в одной плоскости с координатами «риск – доходность». Данная модель отражает фундаментальный подход к оценке риска и доходности: чем больше риск, тем более высокую доходность должен получить инвестор. Из-за того, что зависимость риска и доходности выражается линейной функцией, повысить доходность можно, только приняв дополнительный риск. Если инвестор хочет вместо доходности r1 получить доходность г2, он должен вместо актива с риском х1 инвестировать в актив х2, имеющий больший риск. Если инвестор хочет снизить риск, он должен согласиться на более низкую доходность.

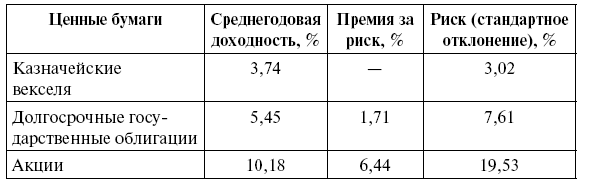

Иллюстрация зависимости риска и доходности приведена в табл. 8.1, где ценные бумаги ранжированы по уровню риска.

Таблица 8.1

Риск и доходность ценных бумаг на американском фондовом рынке за 1928–2008 гг.

В качестве безрискового финансового инструмента берутся краткосрочные векселя американского правительства, так как инвесторы считают риск дефолта по этим ценным бумагам равным нулю, а доходность гарантирована, если актив продержать до даты погашения. Более доходными являются долгосрочные государственные облигации, но они имеют и больший риск, что характеризуется более высоким значением стандартного отклонения. Это обусловлено тем, что, приобретая такие облигации сроком на один год, инвестор может получить как доход, так и убыток, из-за колебания цен. Более доходным финансовым инструментом оказались акции, которые за рассматриваемый период принесли инвесторам среднегодовую доходность в размере 10,18 %. Однако этот финансовый инструмент имеет и наибольший риск, что отражает показатель стандартного отклонения.

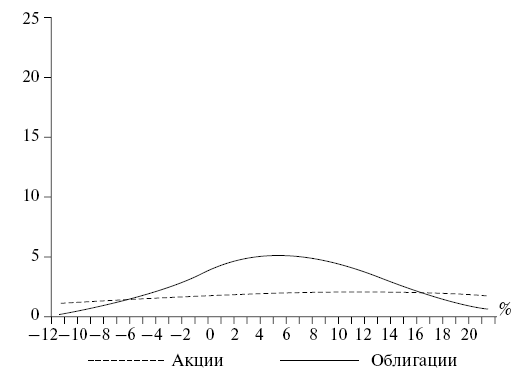

На рис. 8.5 представлен график нормального распределения показателей годовой доходности по акциям и облигациям за период с 1928 по 2008 г.

Рис. 8.5. График нормального распределения годовой доходности акций и облигаций на американском фондовом рынке за 1928–2008 гг.

Пологая кривая Гаусса по акциям характеризует больший разброс показателей доходности от среднего значения и более высокое стандартное отклонение. Более крутая кривая по облигациям характеризует большую концентрацию показателей годовой доходности к ее среднему значению и соответственно меньший риск.

Приведенные данные подтверждают логику зависимости между риском и доходностью и соответствуют традиционной точке зрения, которая относит финансовые инструменты либо к низкодоходным и низкорисковым, либо, наоборот, к инструментам, обладающим большими возможностями получения дохода, но являющимися и более рискованными. В классической теории инвестирования акции рассматриваются как рискованные вложения, которые могут принести и высокий доход, и существенные потери. Облигации считаются значительно менее рискованным объектом для инвестиций. Это традиционная точка зрения на выбор объектов инвестирования. Она вполне оправдана при инвестировании средств на короткий срок.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК