1.2.3. Налогообложение как инструмент экономического регулирования. Основные виды налогов. Обзор и сравнение систем налогообложения

Налогообложение – это один из методов административно-правового и экономического регулирования. Законодательство о налогах и сборах состоит из Налогового кодекса (НК РФ), федеральных и региональных законов, местных законодательных актов.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в виде денежных средств в целях финансового обеспечения деятельности государства и/или муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

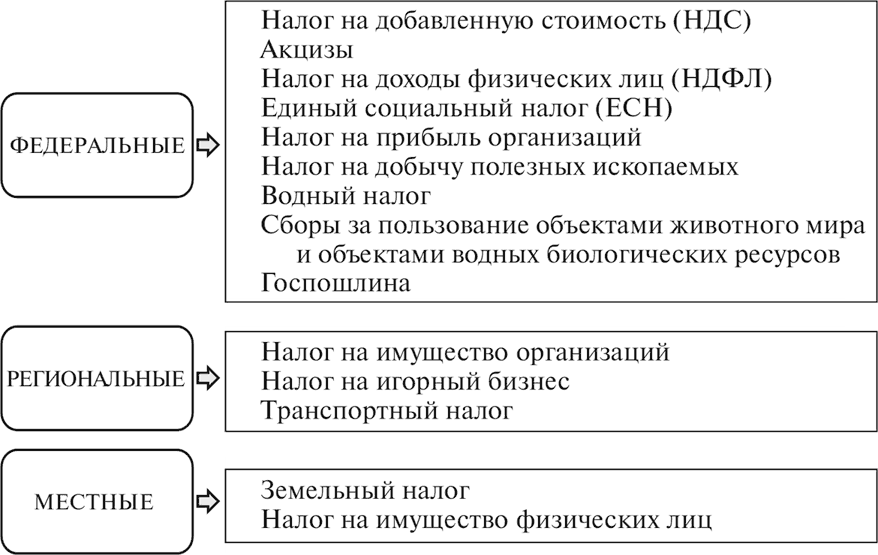

В соответствии со ст. 12 НК РФ в Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные (рис. 1).

Рис. 1. Виды налогов и сборов в РФ

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей территории РФ, региональные устанавливаются НК РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ.

Местные налоги устанавливаются НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах, которые обязательны к уплате на территориях соответствующих муниципальных образований. При установлении местных налогов определяются налоговые ставки, порядок и сроки уплаты налогов. Кроме того, представительными органами муниципальных образований и законодательными органами государственной власти городов федерального значения – Москвы и Санкт-Петербурга – могут устанавливаться налоговые льготы, основания и порядок их применения.

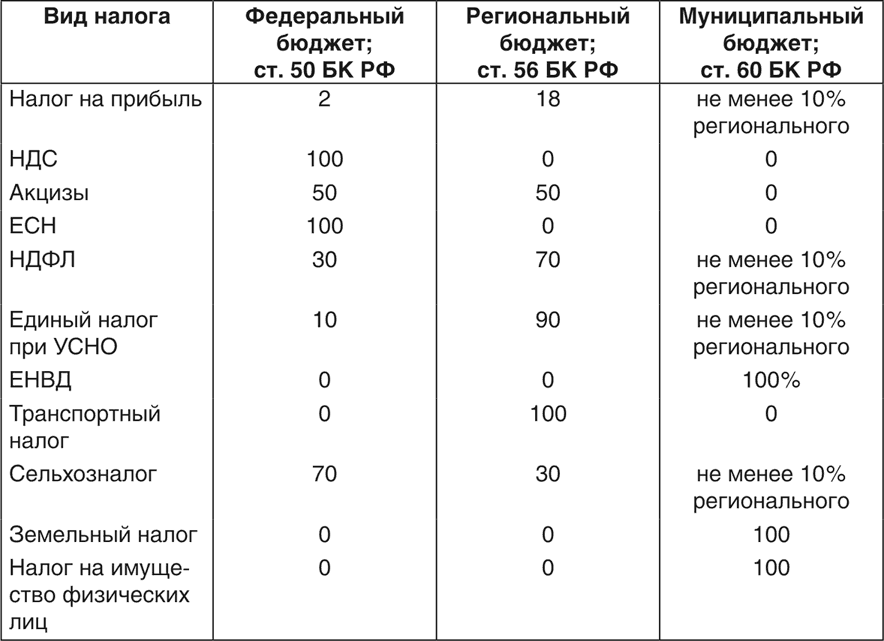

За счет поступления от налогов и сборов формируется государственный бюджет, налоговые поступления в котором составляют от 75 до 99 %. В соответствии с БК РФ налоговые поступления распределяются по уровням государственного бюджета (табл. 1).

Таблица 1. Распределение налоговых поступлений по уровням бюджета, %

Непосредственное отношение к деятельности в сфере культуры и культурного предпринимательства имеют такие налоги, как НДС, налог на прибыль, на имущество, в отдельных случаях транспортный налог, а также налоги, связанные с выплатами физическим лицам, – ЕСН и НДФЛ. Выплаты по двум последним видам налогов обязательны к уплате независимо от рода деятельности и принадлежности к государственным, коммерческим и некоммерческим организациям.

Налог на добавленную стоимость (НДС) – один из основных бюджетообразующих налогов: 45–50 % бюджета формируется за счет поступлений по НДС. Организации и индивидуальные предприниматели имеют право на освобождение от уплаты НДС (ст. 145 НК РФ) в случае, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг), кроме подакцизных, без учета налога не превысила в совокупности 2 млн руб.

Объектами налогообложения по данному налогу признаются: реализация товаров (работ, услуг) и передача имущественных прав. Реализацией также признается переход права собственности на товары (результаты выполненных работ, оказание услуг) на безвозмездной основе. Не признаются объектами налогообложения[30]:

– передача денежных средств некоммерческим организациям на формирование ЦК;

– передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

– выполнение строительно-монтажных работ для собственного потребления;

– ввоз товаров на таможенную территорию Российской Федерации.

В соответствии с НК РФ не подлежат налогообложению наиболее распространенные в сфере культуры[31]:

– услуги в сфере образования по проведению некоммерческими образовательными организациями, имеющими лицензию, учебно-производственного или воспитательного процесса, за исключением консультационных услуг, услуг по сдаче в аренду помещений;

– ремонтно-реставрационные, консервационные и восстановительные работы, выполняемые при реставрации памятников истории и культуры, охраняемых государством (за исключением археологических и строительных работ по воссозданию полностью утраченных памятников, работ по производству реставрационных, консервационных конструкций);

– работы, услуги, выполненные в рамках оказания безвозмездной помощи (содействия) РФ;

– услуги в сфере культуры и искусства, оказываемые учреждениями культуры и искусства;

– реализация входных билетов и абонементов на посещение театрально-зрелищных, культурно-просветительных и зрелищно-развлекательных мероприятий, аттракционов в зоопарках и парках культуры и отдыха, экскурсионных билетов и экскурсионных путевок, форма которых утверждена в установленном порядке как бланк строгой отчетности;

– услуги по сохранению, комплектованию и использованию архивов, оказываемые архивными учреждениями и организациями;

– реализация программок на спектакли и концерты, каталогов и буклетов;

– работ по производству кинопродукции, прокат и показ кинопродукции, получившей удостоверение национального фильма.

Также не подлежат налогообложению на территории РФ следующие операции[32]:

– безвозмездная передача товаров (выполнение работ, оказание услуг) в рамках благотворительной деятельности в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях»;

– выполнение научно-исследовательских работ за счет средств бюджетов, а также средств Российского фонда фундаментальных исследований (РФФИ), Российского фонда технологического развития и внебюджетных фондов министерств, ведомств, ассоциаций;

– выполнение научно-исследовательских работ учреждениями образования и научными организациями на основе хозяйственных договоров;

– реализация изделий народных художественных промыслов признанного художественного достоинства (за исключением подакцизных товаров), образцы которых зарегистрированы в порядке, установленном уполномоченным Правительством РФ федеральным органом исполнительной власти. Существуют три ставки налогообложения по НДС: нулевая, 10 % и 18 % (ст. 164 НК РФ). По нулевой ставке облагаются специализированные виды деятельности, не относящиеся к культуре и предпринимательству в данной сфере. Основные виды культурной деятельности облагаются по ставке налога 18 % (аренда, консультационные и информационные услуги, производство и распространение кино-, фото-, видео– и аудиозаписей и пр., продукция творческих индустрий). Исключение составляют периодические печатные издания и книжная продукция, связанная с образованием, наукой и культурой, кроме продукции рекламного (больше 40 % общего объема) и эротического характера, где налогообложение проводится по ставке 10 %.

Налог на прибыль. Разница между полученным доходом и произведенными расходами облагается налогом на прибыль, ставка по которому едина и составляет 20 % (до 1 января 2009 г. – 24 %). Доход формируется за счет доходов от реализации товаров (работ, услуг) и имущественных прав, а также внереализационных доходов, к которым, в частности, относятся доходы:

– от сдачи имущества в аренду;

– предоставления в пользование прав на результаты интеллектуальной деятельности;

– в виде положительной курсовой разницы;

– использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности и пожертвований, целевых поступлений, целевого финансирования, за исключением бюджетных средств, в отношении которых применяются нормы БК РФ;

– доход от безвозмездно полученного имущества, кроме случаев, указанных в ст. 251 НК РФ, в которой указано, что при определении базы не учитываются доходы, полученные:

• в виде безвозмездной помощи в порядке, установленном Федеральным законом «О безвозмездной помощи (содействии) РФ»;

• в рамках целевого финансирования;

• в виде имущества, безвозмездно полученного государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности; • в виде целевых поступлений из бюджета и безвозмездных поступлений от других организаций и/или физических лиц на содержание НКО и ведение ими уставной деятельности (вступительные взносы, членские взносы, пожертвования, наследство, средства и иное имущество, которые получены на осуществление благотворительной деятельности; денежные средства, полученные некоммерческими организациями на формирование ЦК, и доходы от его использования). К целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся вступительные взносы, членские взносы, пожертвования, наследство, средства и иное имущество, которые получены на осуществление благотворительной деятельности; денежные средства, полученные некоммерческими организациями на формирование ЦК, и доходы от его использования.

Налог на имущество организаций – региональный налог, обязательный к уплате на территории соответствующего субъекта РФ. Объектом налогообложения признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств. Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %, при этом региональные власти могут допускать установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и/или имущества, признаваемого объектом налогообложения. При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной балансовой стоимости.

Налог на доходы физических лиц (НДФЛ). Объектом являются доходы, полученные физическими лицами как в РФ, так и за ее пределами как в денежной форме, так и в натуральной форме, а также в виде материальной выгоды. К натуральным доходам, в частности, относятся:

– оплата за налогоплательщика полностью или частично организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика;

– полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой;

– оплата труда в натуральной форме (не может превышать 20 % согласно ст. 131 ТК РФ).

НК РФ предусматривает систему налоговых вычетов – стандартных, социальных, имущественных, профессиональных (ст. 218–221). В частности, предусмотрен налоговый вычет при перечислении сумм на благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов, в размере фактически произведенных расходов, но не более 25 % суммы дохода, полученного в налоговом периоде.

Налоговая ставка по данному виду налога составляет 13 % для резидентов и 30 % для нерезидентов. При получении любых выигрышей и призов свыше 4000 руб., получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, – 35 %, и 9 % – на получение дивидендов.

Объектом налогообложения при едином социальном налоге (ЕСН) признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками (юридическими лицами и предпринимателями) по трудовым и гражданско-правовым договорам за выполнение работ, оказание услуг, а также по авторским договорам[33].

Перечень расходов, не включаемых в налогооблагаемую базу, приведен в ст. 238 НК РФ. Важным дополнением данного перечня для организаций культуры всех организационно-правовых форм, работающих преимущественно в проектном режиме, является пункт об исключении из налогооблагаемой базы сумм, связанных с возмещением расходов на повышение профессионального уровня работников и физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера.

Льготы по данному виду налога предусмотрены для общественных организаций инвалидов, и иных учреждений, созданных для оказания помощи инвалидам.

Ставка налога (ст. 241 НК РФ) зависит от системы налогообложения, выбранного организацией, а также от того, является сотрудник штатным или привлеченным специалистом. Для штатных сотрудников организаций налог составляет, как правило, 26,2 % фонда заработной платы, для привлеченных – 23,3 %.

Рассмотренные виды налогов и ставки по ним (за исключением НДФЛ) относятся к традиционной системе налогообложения. В зависимости от условий предпринимательской деятельности традиционная система налогообложения часто становится единственно возможной. Кроме того, она обязательно применяется налогоплательщиками, чьи условия не подходят ни под одну другую систему налогообложения.

Специальные режимы налогообложения, предусмотренные НК РФ:

– единый налог на вмененный доход (ЕНВД). Применение ЕНВД обязательно для налогоплательщиков, которые осуществляют виды деятельности, подпадающие под ее действие (розничная торговля, бытовые услуги населению и др.). Расчет ЕНВД не зависит от конкретной суммы полученных доходов, а рассчитывается по усредненным показателям;

– упрощенная система налогообложения (УСНО). При ней часть традиционных налогов заменяется единым налогом. Для ее применения необходимо, чтобы условия предпринимательской деятельности отвечали определенным законодательством правилам, в частности:

• численность работников не должна превышать 100 человек;

• остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством РФ о бухгалтерском учете, не должна превышать 100 млн руб.;

• сумма доходов на 9 мес. не должна превышать 15 млн руб.;

• оборот не более 20 млн руб. в год, умноженный на величину дефлятора (в 2007 г. – 1,241, в 2008 г. -1,34, в 2009 г. -1,538). С 2010 г. – 60 млн руб.

При соблюдении этих условий организация имеет право подать в налоговый орган по месту своей регистрации заявление на переход на УСНО с 1 января следующего года. Применение УСНО организациями предусматривает замену уплаты налога на прибыль, налога на имущество и ЕСН уплатой единого налога. Кроме того, организации, применяющие УСНО, не признаются налогоплательщиками по НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ. Иные налоги уплачиваются в соответствии с общим режимом налогообложения. Организации, применяющие УСНО, проводят уплату страховых взносов на обязательное пенсионное страхование (14 %) и взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (страховой тариф устанавливается Фондом социального страхования РФ в зависимости от вида деятельности организации), и только ставка НДФЛ остается неизменной – 13 %.

УСНО предусматривает два варианта налогообложения:

• объектом налогообложения выступают все полученные организацией доходы, ставка единого налога – 6 % (на все доходы), целевое финансирование в состав доходов не включается;

• объект налогообложения – доходы за вычетом произведенных расходов (ставка налога – 15 %).

Как правило, оборот некоммерческих негосударственных организаций редко превышает 20 млн руб., поэтому данная система налогообложения для них очень удобна. Государственные бюджетные учреждения эту систему использовать не могут, а государственные учреждения в форме автономных учреждений – могут.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК