Определение трендов

Тренды очень хорошо видно задним числом, но спросите меня, где я вижу конкретный тренд в данный момент, и я не смогу дать точный ответ. Тем не менее, чтобы определить тренд на рынке, существует два подхода: фундаментальный анализ и технический анализ.

Для того чтобы технически определить направление тренда на заданном таймфрейме, можно использовать несколько методов:

• Визуально оценить, куда движется рынок на графике.

• Соединить точки максимумов или минимумов одной линией и определить ее наклон.

• Технические индикаторы: скользящие средние, индикатор ADX, параболик, полосы Боллинджера.

• Отслеживать «прорыв волатильности».

• Если разница цен (P2-P1) через заданный промежуток времени T положительна, то тренд растущий, если нет – отрицательна.

• Существуют два примитивных правила для определения тренда, которые часто упоминаются в прессе:

• Когда цена выше 100-дневной скользящей средней, то это растущий тренд, если ниже – понижающийся.

• Журналисты часто пишут, что если рынок вырос от дна на более чем 20 %, то начался бычий рынок, если же упал на 20 % от максимума – то медвежий.

Даже допустив, что вы научились точно определять тренд «технически», у вас, тем не менее, всегда останется проблема с точкой перехода рынка из состояния тренда в контртренд.

Трендовая система с положительным матожиданием будет работать только лишь в том случае, если вам удалось не просто найти тренд, а предсказать его продолжение на данном рынке. Определив тренд, вы рассчитываете, что он еще поживет и успеет принести прибыль. Чтобы система не ушла в минус, вам необходимо вовремя распознать завершение тренда.

Алготрейдеры могут использовать небольшую уловку для того, чтобы определить, является ли инструмент трендовым или контртрендовым. Для этого программируется любая элементарная трендовая система (например, та, которая покупает на растущем баре и продает на падающем или использует обычные скользящие средние и т. п.). Далее такая система тестируется на различных таймфреймах, и полученные результаты тестов позволяют судить о характере инструмента: когда кривая капитала положительная – инструмент трендовый, в минусе – контртрендовый. Важно иметь в виду, что длинные и короткие позиции нужно тестировать отдельно, поскольку результаты тестов могут оказаться несимметричны.

Завершение тренда

Методы определения завершения тренда будут субъективны, исходя из того, как вы определили сам тренд. Давайте перечислим их. Предположим, что мы рассуждаем о завершении растущего тренда.

• Достижение ценой нового минимума за определенное число дней.

• Формирование нового минимума на заданном таймфрейме, если вы определили тренд как ситуацию, когда каждый новый минимум выше предыдущего.

• Пересечение ценой, заданной скользящей в обратном направлении, если вы определили, например, аптренд как ситуацию, в которой цена находится выше скользящей.

• Обратное пересечение скользящих средних, если вы определили растущий тренд, как превышение быстрой средней над медленной.

• Отсутствие нового максимума в течение некоего периода времени.

• Рост волатильности.

Это лишь приблизительные примеры. Не существует никаких точных общепринятых критериев. Почему? Потому что если вы научитесь точно предсказывать переход рынка из тренда в контртренд и наоборот, то это и будет «грааль».

Каждый трейдер должен самостоятельно сформулировать для себя критерии, определяющие, когда рынок в тренде, а когда его нет. Таким образом, тренд является во многом субъективным понятием. И если субъективная модель трейдера, описывающая тренд, выбрана удачно, то именно это и становится его конкурентным преимуществом на рынке, которое позволяет ему зарабатывать деньги.

Практикующие алготрейдеры могут оценивать завершение тренда через снижение индикатора ADX ниже определенного значения (например, от 10 до 20), сужение канала Боллинджера или через падение диапазона дня ниже определенного значения, выраженного в процентах или волатильности.

Субъективность тренда

Глядя на один и тот же график, кто-то сочтет, что сейчас боковик, другой же подумает о растущем тренде, а третий и вовсе о даунтренде. У каждого из этих трейдеров будут свои субъективные критерии определения тренда, свои параметры. Здесь необходимо понимать, что не существует совершенно точного определения тренда.

Таким образом, важна не столько точная формулировка тренда, сколько последовательное системное использование того его определения, которое вы приняли для данного актива.

Параметры определения тренда для каждого актива могут быть разными, и добываются они в процессе бэктестинга вашей трендовой торговой стратегии на этом инструменте.

Как заработать на тренде?

Если вы смогли определить направление рынка (тренд), то вы имеете некоторое увеличение вероятности того, что цена спустя какое-то время начнет изменяться в направлении этого тренда. Подробности входа в сделку мы будем изучать в главе 8.3, а здесь мы схематически рассмотрим возможные сценарии движения цены.

Еще раз напомню про нашу цель в трейдинге: последовательное извлечение прибыли при ограниченном риске.

Каким может быть идеальный тренд исходя из этого определения? Растущей кривой, на которой цена в каждый следующий момент времени выше предыдущей. Следовательно, где бы мы ни купили, у нас не будет никакой просадки (риска). И чем быстрее ускоряется цена вверх, тем больше прибыли мы получим.

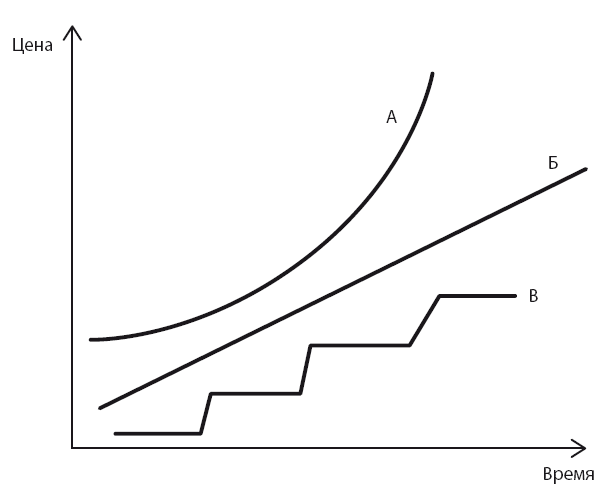

Идеальные тренды выглядят так:

Рис. 28. Идеальные тренды: А – с ускорением, Б – линейный, В – с паузами

Мой опыт и мои субъективные наблюдения говорят о том, что вероятность возникновения внутридневного тренда, близкого к идеальному, резко повышается, если данный актив выходит на новый максимум или минимум за продолжительное время.

Любопытный парадокс человеческой психики: чем более идеален для заработка тренд, тем сложнее психологически в него войти. Более того, чем более идеален тренд, тем сильнее желание среднестатического человека сыграть против него! Запомните это. Тренд вида А гарантирует, что в любой точке с нулевым риском вы будете зарабатывать прибыль с ускорением. Но вам, скорее всего, будет очень тяжело купить, поскольку вы будете ожидать отката. Для нашей психики крайне противоестественно покупать актив по максимальным ценам. Намного более комфортным для обычного человека будет такой тренд:

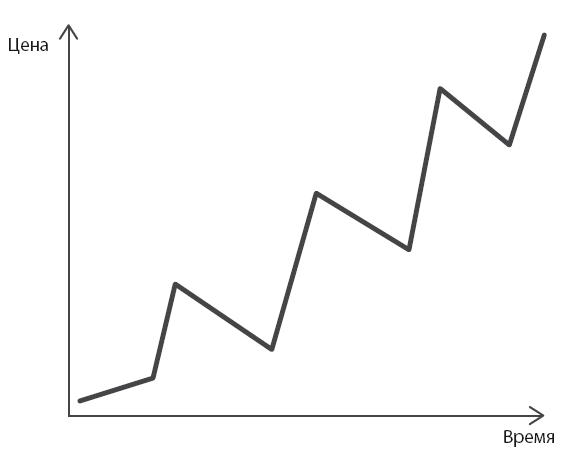

Рис. 29. Неидеальный тренд

Дело в том, что психологически спокойнее покупать после коррекции, нежели по самым максимальным значениям, даже если покупка по максимуму фактически сопряжена с минимальными рисками. На этом же графике каждый откат, по сути, является риском, который вы берете на себя, покупая по максимальной цене. Угадать же минимум на таком откате весьма и весьма непросто, а самый большой риск состоит в том, что один из таких откатов может стать разворотом.

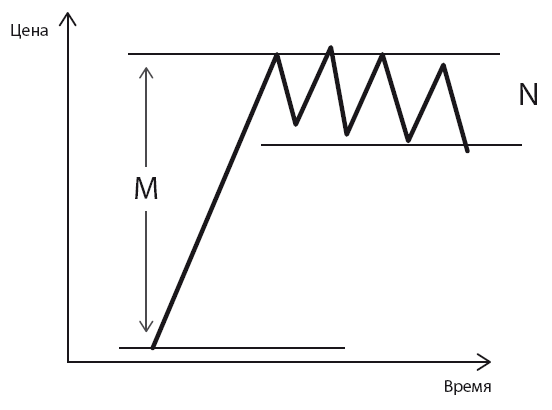

Рассмотрим абстрактную модель:

Рис. 30. Модель волны тренда:

М – размах движения в тренде (полезный сигнал, неслучайная часть движения);

N – риск (шум, случайная часть движения)

У идеальных трендов, которые мы рассмотрели выше, N=0. Это означает, что на таких рынках, используя максимальное кредитное плечо и ничем не рискуя, можно очень быстро заработать очень много денег.

Если соотнести сигнал и шум (M/N), то такое соотношение я бы условно назвал показателем трендовости рынка. Чем выше этот показатель рынка, тем рентабельнее будет ваша трендовая торговля на нем. Рынок с высоким соотношением трендовости M/N найти не так-то просто… Но возникновение подобных трендов позволяет открывать позиции с потрясающими соотношениями доход/риск, что очень хорошо влияет на среднюю сделку нашей торговли, которая считается по формуле 2:

AR = [AP ? PP – AL ? LP] – TC, где

наличие хорошего тренда гарантирует нам высокую вероятность прибыльности (PP); сильный тренд дает большой потенциал прибыли (AP) и низкий уровень шума позволяет зайти в сделку с минимальным риском (AL).

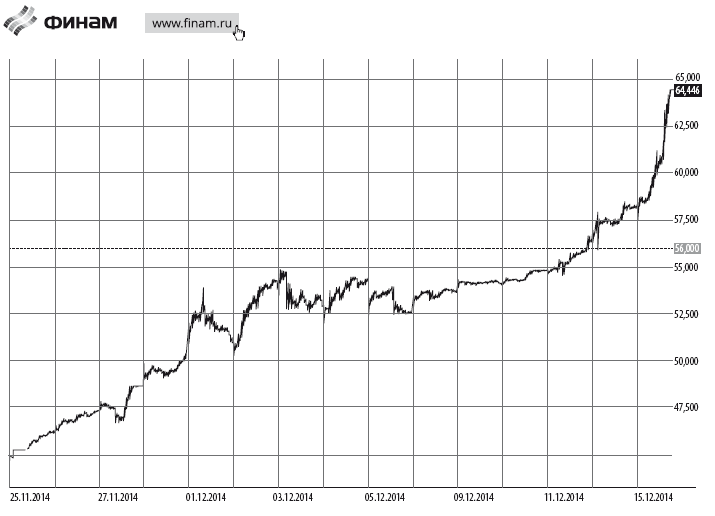

Не это ли грааль?! Это! Но найти такие трендовые мощные рынки или дождаться и распознать такие дни, когда инструмент идет в одну сторону с минимальными рисками, – гораздо более сложная задача, чем непосредственно торговля в мощном тренде, близком к идеальному.

Рис. 31. Тренд, близкий к идеальному: часовой график USD/RUB, ноябрь – декабрь 2014 г.

В противоположном случае – когда M снижается до значений, близких к 2N и ниже, – можно говорить о том, что тренд на рынке очень зашумленный. Если M становится равным N, то тренд исчезает, сливаясь с шумом.

По моему убеждению, зону шума на тренде стоит опасаться – внутри нее устойчиво получать прибыль невозможно. Хорошо зарабатывать можно, только торгуя в направлении общего движения47.

Важное свойство трендов состоит в том, что чем выше таймфрейм, тем выше трендовость, которую продемонстрирует цена инструмента на графике. На дневных графиках тренды будут куда более выразительны, чем на минутных. На минутных, в свою очередь, появится куда больше шума. Отсюда можно сделать следующий вывод: для контртрендовых методов лучше подходят более короткие временные интервалы (меньший таймфрейм).

Также существует гипотеза, согласно которой при падающей волатильности торговать лучше контртренд, а при растущей – тренд. Этому есть логичное объяснение. При маленькой волатильности агрессивный тейк-профит (большой по размеру) будет срабатывать чрезвычайно редко, при этом маленький стоп будет срабатывать часто.

Капитализация времени через тренд

Допустим, на рынке сильный восходящий тренд, который, условно говоря, будет продолжаться еще год. Что это означает? То, что по какой бы цене вы ни купили, чем больше проходит времени, тем больше вероятность, что цена будет выше вашей цены покупки. Таким образом, чем дольше вы остаетесь в позиции, пока жив тренд, тем большую прибыль вы зарабатываете.

Это имеет и обратные последствия. Например, если вы пытаетесь угадать максимум или минимум, играя против рынка, то чем дольше вы удерживаете позицию против тренда, тем больше у вас шансов оказаться в убытке.

Наверное, для меня это самая дорогостоящая психологическая ловушка, на которой я потерял больше всего денег. Пока с 2008 по 2012 г. я торговал по тренду, у меня были неплохие доходы. Но 2013 г. был очень вялым: я пытался нащупать движение, и меня все время выбивало из рынка. Драматичные последствия этого года «перевернули» мою психику и заставили меня чаще искать контртрендовые сделки.

Впоследствии, в моменты возникновения трендов на рынке, я начинал пытаться их контрить48, причем с короткими стопами и большими целями. Пожалуй, это худшая стратегия торговли на тренде: вероятность исполнения большого тейк-профита против сильного тренда очень мала, и она реализуется только тогда, когда тренд закончится. В то же время свойство тренда капитализировать свое направление во времени будет постоянно вышибать все короткие стоп-лоссы.

Стратегия на тренде

Как должна выглядеть идеальная трендовая стратегия?

Необходимо определить направления рынка.

Отфильтровать на нем нетрендовые состояния. Определить точку входа в направлении тренда с минимальным риском.

Установить минимально возможный стоп-лосс, нормированный на текущую волатильность рынка (то есть чтобы диапазон шума N не задел наш стоп-лосс).

Удерживать прибыльную позицию максимально долго, капитализируя вектор тренда во времени.

Кроме того, следует помнить, что очень многое в успехе такой стратегии будет зависеть от самого рынка. На отличном тренде сработает любая, даже самая плохонькая стратегия, а в его отсутствие и самая лучшая трендовая стратегия не сможет удержаться в плюсе.

Резюме

В этой главе мы рассмотрели интересные свойства тренда. Я не тратил наше время, говоря о том, что, покупая там, а продавая здесь, вы будете зарабатывать. Прежде всего я даю читателю пищу для размышлений, которая может лечь в основу ваших собственных исследований. В области трейдинга огромная конкуренция, и любая хитрость, уловка, которая предоставит вам преимущество над рынком, – это продукт ваших собственных исследований и тестирования исторических данных49.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК