6.3 Информация: размер позиции

Моделирование результатов в Excel позволяет нам оценить уязвимости предполагаемого метода еще даже до того, как мы отыскали статистическое преимущество для своей системы. Например, возьмем такую важную информацию, как размер вашего депозита. Если ваш рисковый капитал, скажем, 500 тыс. руб., то моделирование первой системы при заданных параметрах вполне себе работает на размере депозита до 30 контрактов фьючерса РТС. Но в случае, когда ваш рисковый капитал составляет 5 млн рублей, данная система уже не подходит. Почему?

Вряд ли вас устроит торговать 20 контрактами, когда потенциально вы можете открыть 500. Но если вы открываете 500 контрактов по рынку, ваше проскальзывание в среднем может вырасти с 10 пунктов до 100 пунктов на одну сделку. Очевидно, что в таких условиях брать по 200 пунктов фьючерса станет не актуально, поскольку в среднем вся прибыль будет уходить на проскальзывание, не говоря о том, что размер убыточных сделок удвоится.

Забегая вперед, отмечу одну деталь. Если кто-то, открываясь по рынку хорошим объемом, теряет на проскальзывании по 100 пунктов, вероятно, он таким образом дает заработать кому-то другому. Поскольку большой объем, открытый по рынку, формирует краткосрочную ошибку ценообразования, данную неэффективность эксплуатируют скоростные торговые роботы.

В случае когда ваш объем начинает вызывать критически большие проскальзывания, самым логичным выходом из ситуации будет увеличение размера целевой прибыли (TP) в одной сделке. Имейте в виду, что если вы решите с целью избежать проскальзываний, что логичнее использовать лимитный приказ на входе и на выходе из сделки, то ваше моделирование уже не сработает, поскольку:

• вы не всегда сможете открыть позицию в полном объеме по желанной цене, если рынок активно двигается в одну сторону и цена уходит от вас;

• вы, что еще опаснее, можете не успеть закрыть убыточную позицию, если будете ждать лучшей цены при закрытии позиции, ваш убыток в таком случае становится непрогнозируемым.

Короче говоря, избежать проскальзывания невозможно, разве только вы не торгуете на абсолютно ликвидном рынке. Все, что нам остается при кратном увеличении позиции, – увеличение размеров тейк-профита и стоп-лосса (AP, AL).

Если при проскальзывании 10 пунктов мы брали прибыль 200 пунктов, то при проскальзывании 100 пунктов мы получим прибыль в 10 раз больше, то есть 2000 пунктов.

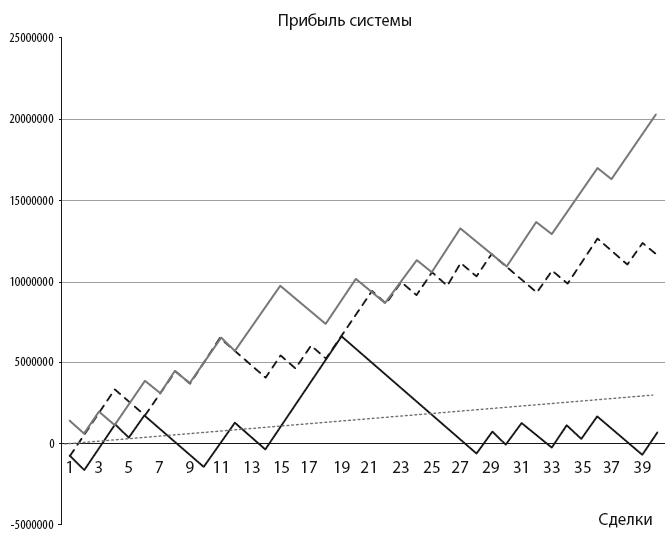

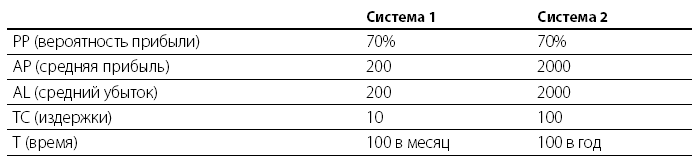

Логично предположить, что движения в 200 пунктов происходят куда чаще, чем движения в 2000 пунктов. Если в Системе 1 мы допустили 100 сделок в среднем в месяц, то в гипотетической системе 2 мы допустим совершение 100 сделок в год. Скачать таблицу Excel с указанным моделированием вы можете здесь: <LINK B183>. Результаты работы такой системы представлены на графике:

Рис. 21.

Кривые данной системы ничем принципиально не будут отличаться от графика системы 1, поскольку она использует те же параметры, но в другой пропорции:

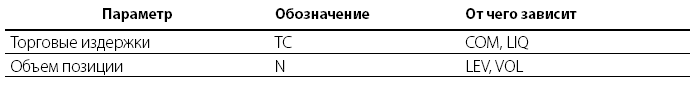

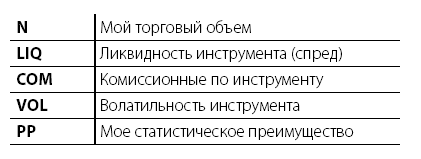

Итак, мы определили, что размер позиции критическим образом влияет на параметры торговой системы. Комиссионные и ликвидность определяют наши торговые издержки, поэтому для простоты мы их объединим в один информационный параметр – TC (Trade Costs). Объем позиции мы определим как N. Таким образом, мы дополнили наши таблицы еще двумя важными источниками информации:

Подытожим вышесказанное.

Когда речь заходит об информации на бирже и в трейдинге, то люди в основном воспринимают ее как некое знание, которое позволяет существенно повысить шанс на успех в сделке. Классический пример – это инсайдерская информация. Но, как вы видите, в реальности намного более базовой информацией являются такие числовые параметры, как цена актива, волатильность актива, величина капитала, комиссионные издержки и т. д. Причем, как ни странно, собрать нужную информацию о рынках и об издержках необходимо еще до того, как вы начнете изобретать торговую систему.

Давайте перечислим всю информацию об активе, которую следует изучить о нем, перед тем как начать им торговать:

Сформулируем общие правила:

• Для прибыльного трейдинга нам нужны ликвидные инструменты с хорошей волатильностью и низкими комиссионными.

• В кризис многие ликвидные активы становятся волатильными, поэтому профессионалам становится проще заработать деньги.

• Если ликвидность инструмента вызывает вопросы, вы должны оценить издержки торговли на нем при своем объеме.

• При увеличении объема многие торговые системы просто оказываются непригодными из-за растущих проскальзываний.

• Если вы понимаете свое статистическое преимущество на рынке, то вам необходимо соотнести его с вашим объемом и ликвидностью инструмента.

• Чем меньше торгуемый объем, тем меньше ваши требования к волатильности и ликвидности.

• Меньший объем операции может на порядок расширять классы используемых торговых стратегий.

Резюме

Напомню читателю, что мы говорим о первом звене Механизма – Информация. Нашей целью является стабильный заработок на бирже при ограниченном риске. Подумайте, насколько сильно различается подход к бирже большинства людей от того, что вы только что узнали. Человек, который только пришел на биржу, начинает читать книги и газеты, пытаясь понять, как получить PP – статистическое преимущество в сделке. Форекс-брокеры рассказывают на своих семинарах о техническом и фундаментальном анализе. Если вы хорошо понимаете свою цель, то вы не станете прислушиваться к их словам, довольно быстро придя к тому, что вы только что прочитали: самая важная первичная информация – это те базовые характеристики рынков, на которых вы собираетесь торговать!

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК