8.4.8 Системный риск-менеджмент

Риск-менеджмент торговых систем в значительной степени учитывается в процессе оценки этих систем и будет рассматриваться нами в десятой главе. Однако существуют общие моменты, которые необходимо обговорить уже сейчас.

В этой главе мы будем использовать два понятия: «рисковый капитал» (РК) и «депозит». Рисковый капитал представляет собой максимальную сумму денег, которую вы готовы потерять в одной торговой системе. На рынках, где доступно маржинальное кредитование, не имеет смысла оперировать понятием депозита. Ваш депозит – это та «маржа», которая используется под открытие позиций + рисковый капитал.

Депозит = Залог + Рисковый Капитал

Например, вы готовы запустить на счете торговую систему с максимальным риском $1000. Система торгует один контракт индекса Доу Джонс внутри дня, и брокер дает открыть данную позицию, если на вашем счете есть залог $500. Следовательно, если вы не собираетесь больше ничего торговать, вам не имеет никакого смысла класть на счет $100 000 и каким-то образом отталкиваться от этой суммы.

Предположим, мы имеем систему с положительным матожиданием81, торгующую постоянным количеством контрактов. Введем в формулу 1 следующие параметры:

AL = AP = $100

PP = 60%

LP = 40%

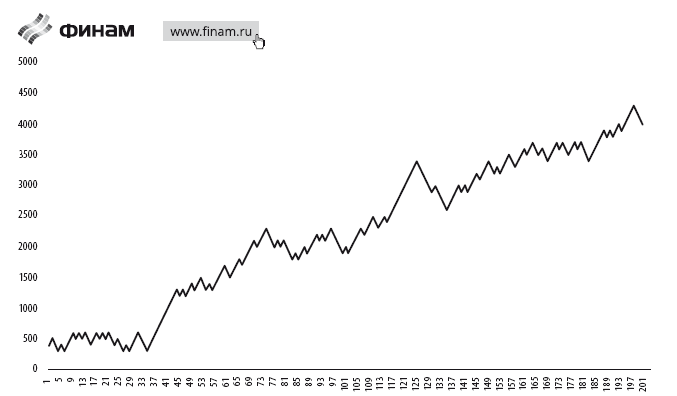

То есть вы торгуете систему с тейк-профитом, равным стоп-лоссу в $100 на сделку, и вероятность тейк-профита равна 60 %. Возможный график депозита такой системы представлен на рисунке 64.

Рис. 64. Пример изменения депозита $500 на системе с PP = 60 % и AP = AL = $100

Вопрос № 1: Какую минимальную долю рискового капитала надо иметь на счете, чтобы торговать данную систему и не потерять этот капитал?

Если вы просто смоделируете такую систему в Excel (смотрите по ссылке: <LINK B180>) и будете многократно перезапускать случайный процесс82, то обнаружите, что максимальная просадка от начальной суммы редко будет превышать $500. Следовательно, вы можете положить на счет $500 в качестве рискового капитала. Но есть небольшая вероятность, что такой счет будет слит, не успев заработать. Увеличив рисковый капитал до $2000, мы можем с большой долей уверенности утверждать, что описанная выше система его не сольет. Но, увеличив сумму РК в 4 раза, мы тем самым понижаем и доходность на РК в 4 раза. Так какой же оптимальный объем выбрать?

Забегая вперед, скажу, что в десятой главе мы будем оперировать понятием «яма системы» – так называется максимальная просадка, которую система показала при бэктестинге. Один из методов определения рискового капитала заключается в том, чтобы выбрать «яму системы» и умножить ее на два для повышения надежности. Допустим, наша система показала на бэкстесте из 200 сделок максимальную яму $700. Умножив ее на два, мы получим рисковый капитал $1400.

Это простой и удобный способ определения рискового капитала при условии, что вы торгуете постоянным количеством контрактов, таким же, на котором тестировали систему. Если система будет успешно работать и приносить прибыль, то ваш депозит нужно рассчитывать как:

Депозит = Залог + Рисковый Капитал + Прибыль

В нашем примере мы торгуем один контракт. Если прибыль превысит (Рисковый Капитал + Залог), то мы можем направить ее на увеличение позиции до двух контрактов. В нашем примере яма системы равна $700, рисковый капитал – $1400, залог – $500, следовательно, торгуемый объем рационально увеличить только тогда, когда прибыль составит $1900. Объем можно увеличить, если понимать, что это не приведет к ухудшению параметров системы (например, из-за проскальзываний). Если увеличение объема приводит к ухудшению параметров системы, то в таком случае можно регулярно снимать излишек депозита, превышающий залог, + рисковый капитал.

Итак, мы только что рассмотрели невероятно простой способ управлением капиталом. Цель нашего «Механизма» состоит не только в зарабатывании денег, но и в том, чтобы убедиться; что мы зарабатываем максимально возможную прибыль. И тут математика говорит нам, что метод торговли постоянным количеством не является лучшей стратегией управления капиталом. Противоположный же подход – это торговля в каждой сделке определенной долей от капитала. Причем, если правильно выбрать долю капитала для каждой сделки данной торговой системы, разница результатов может быть не только заметной, но и просто невероятной.

Эта проблема подробно описана в единственной книге, посвященной по управлению капиталом, на русском языке «Математика управления капиталом» [2]. В ней ее автор, Ральф Винс, заявляет:

«Для данной рыночной системы существует оптимальное количество, которое можно использовать в торговле при данном уровне баланса счета, чтобы максимизировать геометрический рост».

Книгу Винса не так-то просто читать. В ней много формул и математики. Постараюсь объяснить ее главную идею, практически не прибегая к материалам Винса.

Сформулируем вопрос № 2: какую долю рискового капитала надо ставить в сделке, чтобы максимизировать геометрический рост депозита?

На данный вопрос ответ придумал американский математик Джон Келли еще в 1956 г. Формула Келли помогает нам найти ту долю рискового капитала, которой надо рисковать, при условии, что известны параметры PP, AP, AL.

Kelly% = PP – [(1 – PP)/(AP/AL)]83.

Формула Келли считает долю капитала (англ. fraction), поэтому ее принято обозначать F. Оптимальную долю счета для совершения сделки, рассчитанную через критерий Келли, мы обозначим как F*.

Поскольку мы используем AP=AL, то

F* = PP – LP = 60 % – 40 % = 20 %.

Получается, что для нашего примера оптимальная стратегия заключается в том, чтобы рисковать в каждой сделке не менее чем 20 % рискового капитала.

Тем не менее существует одна большая оговорка. Формула Келли применима только лишь в том случае, когда наши тейк-профиты и стоп-лоссы всегда одни и те же, а вероятность PP постоянна. На языке математиков это означает, что результаты сделок имеют распределение Бернулли. Следовательно, все дальнейшие рассуждения математически справедливы, только если в вашей системе тейк-профит и стоп-лосс всегда одинаковы. В реальной торговле это редко встречается, но мы воспользуемся данным допущением, чтобы не усложнять общую картину.

В первой сделке, взяв счет $500, мы рискуем $100. Но если в результате мы получим убыток, то в следующей сделке на счету у нас будет $400 и нам следует открыть сделку с риском лишь $8084. Чтобы сполна оценить разницу между двумя подходами, загрузите подготовленное моделирование в Excel85: нажимайте кнопку Delete на пустой ячейке таблицы с целью сгенерировать новые случайные кривые.

Приведу несколько примеров полученных случайных моделей для нашей системы (PP = 60 %, AP = AL) при постоянной ставке и при использовании критерия Келли.

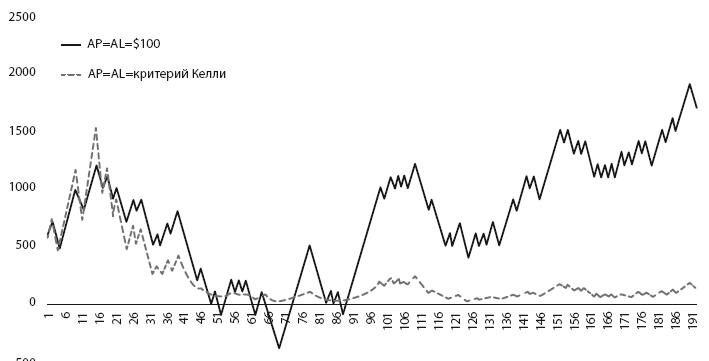

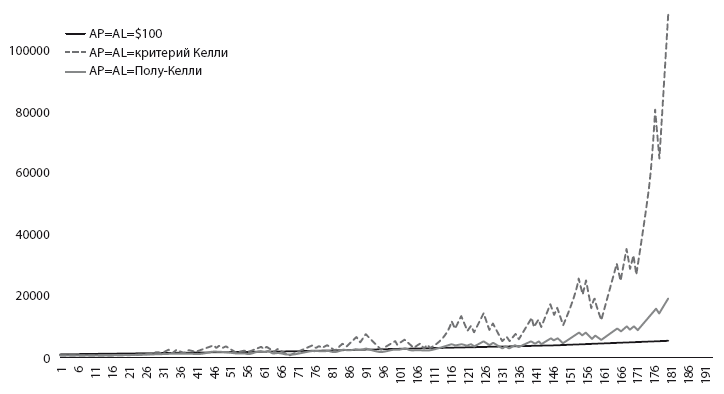

Рис. 65.

Случайное моделирование № 1–1 (рис. 65). Система начинает не очень удачно – не повезло. Видно, что в этом случае использование оптимального F не «убило счет» к 50-й сделке, но очень долго выводило его из просадки. Здесь мы видим, что использование оптимальной доли может надолго выбить систему из колеи. Если бы мы взяли начальный счет не $500, а $1400, как я рекомендовал выше, то система с постоянным количеством не слила бы счет и по итогам 200 сделок. Она показала бы лучший результат, чем система, использующая критерий Келли.

Рис. 66.

Случайное моделирование № 1–2 (рис. 66). В данном случае система Келли показала себя хорошо. По итогам 200 сделок на этом удачном «сэмпле» одна и та же система продемонстрировала результат, который отличается более чем в 20 раз при условии разных методов управления позицией.

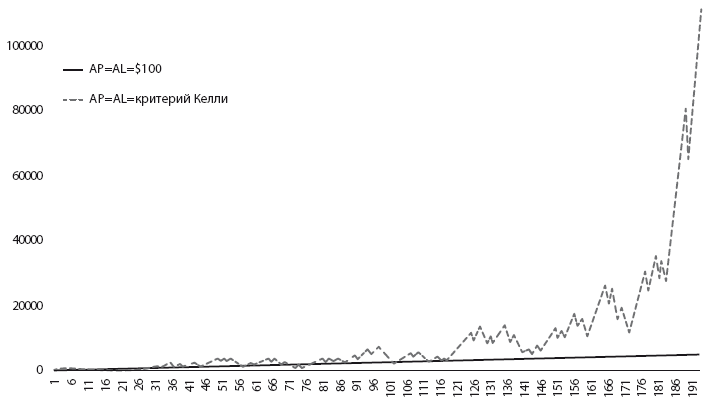

Рис. 67.

Случайное моделирование № 1–3 (рис. 67). Здесь мы видим: если система «буксует», то торговля с оптимальным F быстро отдает много денег, в то время как постоянное количество показывает более гладкую кривую капитала.

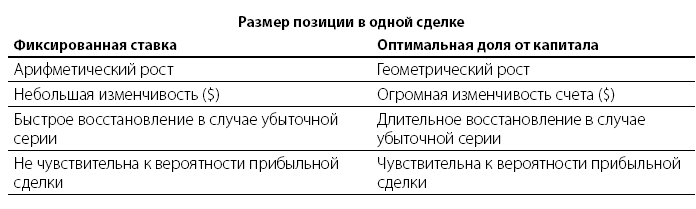

На основании только визуальной оценки моделирования можно грубо сравнить два подхода:

В идеальном мире, где количество сделок неограниченно, системы бесконечно масштабируются, использование критерия Келли при определении количества торгуемых контрактов в конечном счете выиграет у метода с постоянным количеством. В реальном мире любая недооценка рисков и переоценка положительного матожидания приведет к переоценке реального оптимального количества и в итоге из-за погрешности в управлении капиталом вы получите убыточную систему!

Никакая система управления капиталом не сможет заставить зарабатывать систему без положительного матожидания. Однако неправильное управление капиталом способно «угробить» торговый счет даже при наличии прибыльной системы.

Давайте теперь посмотрим, как будет изменяться счет, если мы начнем изменять значение оптимальной доли. Выше мы посчитали, что оптимальная доля риска на сделку от счета составляет 20 % для системы с PP = 60 %, где тейк-профит равен стоп-лоссу. Что если мы попробуем немного уменьшить или увеличить это значение доли?

Задавшись такой целью, мы можем сделать моделирование кривой капитала данной системы для разных значений F. В примере, который я для вас подготовил, мы сделаем 200 случайных сделок и посмотрим, как изменится наш начальный депозит $500, если в одной сделке мы будем использовать 11 различных значений F от 4 % до 30 %86 и сравним их с постоянной ставкой $100 (LINK <B183>). Загрузив Excel-файл, вы можете установить курсор в любую пустую ячейку и нажать кнопку Delete для перезапуска случайного процесса.

Какие выводы следуют по поводу такого моделирования?

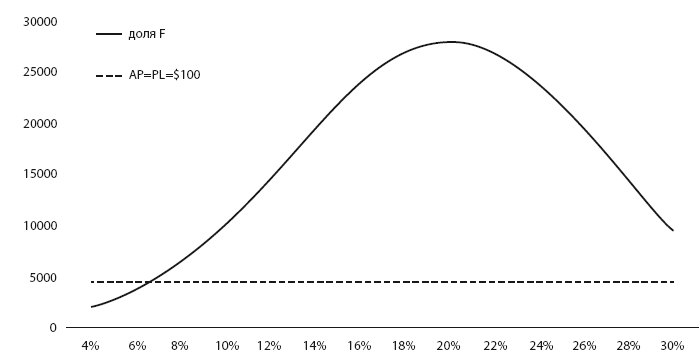

1. Чаще всего максимальный финансовый результат действительно будет возникать при ставке, близкой к оптимальному F = 20 %. В этом случае кривая результатов при различных F будет похожа на колокол (рисунок 68).

Рис. 68. Случайное моделирование № 2–1. Прирост капитала (вертикальная ось) в зависимости от размера ставки F (горизонтальная ось)

2. Отсюда следует важнейший вывод: прибыль нелинейно зависит от риска. Если вы перебираете с риском, то ваша прибыльная система становится убыточной.

3. Когда системе «везет», то оказывается, что имело смысл делать большую ставку, чем F*.

4. Но если бы системе «не повезло», то использование ставки, большей чем F*, резко ускоряет потерю счета.

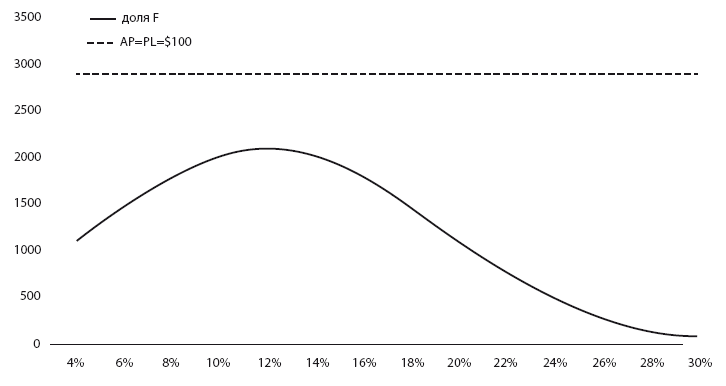

5. Существуют и такие ситуации, когда системе «не везет» и она ведет себя хуже, чем на тесте (рисунок 69). В таком случае не исключено, что любое использование любой переменной доли будет проигрывать фиксированной доле в $100.

Рис. 69. Случайное моделирование № 2–2. Прирост капитала (вертикальная ось) в зависимости от размера ставки F (горизональная ось)

6. Если F очень маленькое (например, F < 8 %), то результат системы с переменной долей будет часто проигрывать постоянной ставке $100.

Напомню, что мы берем всего лишь 200 сделок для построения кривой. Но чем больше сделок мы совершаем, тем ближе будет наилучший результат к оптимальному F = 20 %.

Итак, мы понимаем, что в силу неидеальных условий нашей модели использовать в сделке риск, близкий к оптимальному F, может быть слишком опасно. В этом плане практикующие алготрейдеры рекомендуют брать половину оптимального F (полу-Келли), что, конечно, снизит ваш доход в случае, если системе «везет». Однако если ей «не повезет», то ваш счет продержится на плаву.

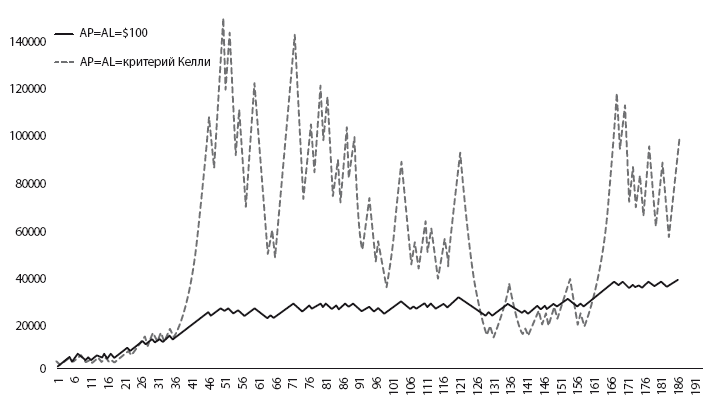

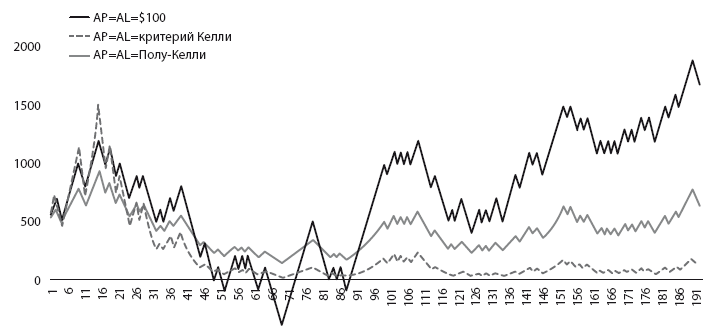

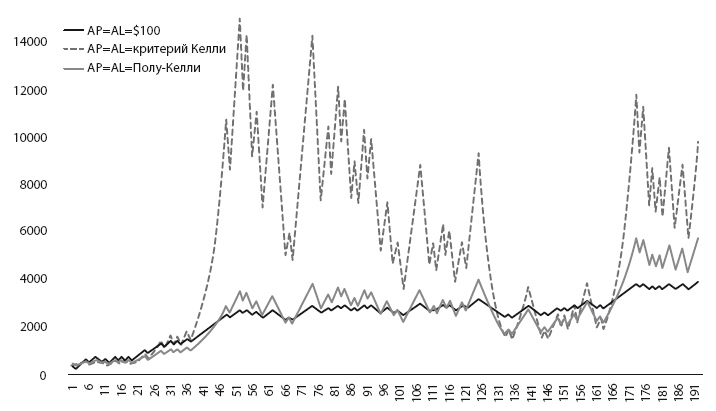

Давайте посмотрим изменение кривой капитала по сделкам в случае использования половины оптимального F для уже рассмотренных нами случайных моделирований 1–1, 1–2, 1–3.

Рис. 70. Использование половины оптимального F для случайного моделирования 1–1

Рис. 71. Использование половины оптимального F для случайного моделирования 1–2

Рис. 72. Использование половины оптимального F для случайного моделирования 1–3

Таким образом, мы видим, что использование 1/2 от оптимального количества, рассчитанного по формуле Келли, дает преимущества геометрического роста и в то же время обладает более гладкой кривой капитала, что снижает время восстановления системы.

Ограничения применения формулы Келли на реальном рынке

В начале приведенных выше рассуждений я сделал важную оговорку: формула Келли показывает оптимальный результат в случае, если мы всегда используем фиксированный стоп-лосс, тейк-профит (AL и AP в каждой сделке одинаковы, а все сделки независимы и вероятность PP в каждой из них не меняется). Это очень смелые допущения для реальных условий торговли, и тем не менее, они позволили нам сделать важные выводы и продемонстрировать нелинейность зависимости риска и прибыли.

Проблема в том, что критически важные величины для подсчета оптимального количества будут зависеть от состояния рынка и метода торговли. Отчасти поэтому практикующие системные трейдеры считают, что управление капиталом должно быть встроено в торговую систему. Что это означает? В наших примерах мы исходили из известного риска на сделку и искали оптимальное количество F, а можно искать объем торговли через параметр максимальной просадки системы, который мы подробнее обсудим далее.

Ларри Вильямс в своей книге [14] упоминает модель управления риском, которую мы уже описали выше в предыдущих частях параграфа 8.4: он предлагает делать ставки исходя из максимального процентного риска на одну сделку. Некоторые успешные алготрейдеры используют именно такой простой подход (его также следует протестировать на истории).

В данной книге мы не будем затрагивать вопрос, как считать оптимальное F при неравномерных выигрышах и проигрышах, я не хочу утомлять читателя сложными и скучными формулами. Желающие подробнее ознакомиться с расчетом этой величины могут обратиться к книге Ральфа Винса «Математика управления капиталом» [2], <LINK B184>.

Резюме

Для торговой системы с относительно стабильными параметрами PP, AP, AL существует оптимальная доля счета, которой можно рисковать в каждой сделке. Она максимизирует доход системы и может существенно увеличить рост прибыли. На практике алготрейдеры стараются «встраивать» управление риском в саму систему. Чаще всего при определении размера позиции системные трейдеры отталкиваются от показателей максимальной просадки счета в прошлые периоды.

Важно понимать, что объем открытой позиции может оказывать сильное психологическое влияние на оператора торговой системы, то есть на вас. В таком случае использование оптимальной доли в работе способно вызывать сбои при исполнении системы из-за вашего эмоционального перенапряжения. Задумайтесь! Уменьшив количество торгуемых контрактов, вы можете улучшить свою торговлю только потому, что улучшится ваше исполнение87.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК