Образование и пределы эмиссии банковских денег

Теперь рассмотрим с помощью графического изображения пирамиды, как проходит весь процесс образования банковских денег в системе золотомонетного стандарта.

В основании перевернутой пирамиды находятся золотые резервы, размер которых установлен законом. Количество банкнот по отношению к золоту или другой фиксированной величине не может, как мы уже сказали, превышать отношения 3 : 1. Но банкноты, находящиеся в обращении, являются в свою очередь основой для других видов банковских денег и для вкладов, от которых ведут свое происхождение банковские деньги. Кредит, как мы видели, не создает капиталов, но распределяет и приводит их в движение, воздействуя на ценные бумаги, представляющие капитал, и создает свои собственные, кредитные деньги, свои собственные платежные средства: банковский чек, присоединяющийся к банкнотам в обращении.

Основу денежной наличности банков составляют, как мы видели, депозиты. Как образуется депозит? Депозит образуется в результате того, что вкладчик идет в банк и вносит на счет определенную сумму денег. Эта сумма денег может быть представлена банковскими билетами или другой формой банковских денег — банковскими чеками. Депозит, как мы видели, может также образоваться в результате активной деятельности банка, который предоставляет клиенту кредит под обеспечение ценных бумаг или даже кредит без обеспечения. При этом банк всегда обязан по требованию вкладчика выплатить ему сумму, вклада банковскими билетами.

Обычный банк может ускорить обращение имеющихся денег, воздерживаясь от применения банковских билетов; он может также создавать новые деньги, но эти операции имеют пределы, часто устанавливаемые законом.

Чеки позволяют сократить использование денег и увеличивают скорость их оборота с помощью системы взаимных расчетов, в рамках которой существуют специальные расчетные палаты. Система проста. Если в одном городе находятся четыре банка, связанные с расчетной палатой, то в нее ежедневно поступают чеки, выставленные на каждый из банков. Допустим, речь идет о банке А. Он ежедневно получает определенное количество выписанных на него чеков, которые он должен оплатить, а также чеки на три других банка, суммы с которых записываются банком А в статьи кредита на счета его клиентов. Эти различные чеки разбираются в расчетной палате и распределяются по отдельным банкам. Банк А получит определенное количество чеков, выписанных на него и представляющих собой его долги, а также перечень предоставленных им кредитов в форме чеков на другие банки, принятых им от своих клиентов к оплате, подлежащих погашению другими банками. В подобной же ситуации находятся и банки В, С, Д. Каждый банк подсчитывает суммы собственного долга и кредита и передает счет служащим расчетной палаты. Так как чеки, поступившие в расчетную палату, должны быть погашены в расчетах между четырьмя банками, то их общая сумма должна взаимно уравниваться. Разница между активом и пассивом каждого банка заносится в дебет или кредит текущего счета в расчетной палате.

Хотя эта система и сокращает до минимума обращение денег и банковских билетов и, следовательно, позволяет отдельным банкам сократить до минимума денежные резервы, ясно, что необходимо все же обладать некоторой ликвидностью, ибо вкладчики всегда могут потребовать у банка со своего вклада деньги, а не чеки.

Обычный кредитный банк должен, следовательно, иметь определенные резервы, состоящие из банкнот эмиссионного банка, его обязательств и из ценных государственных бумаг, реализуемых по предъявлении. Естественно, что банк обладает и другими резервами в соответствии с характером его банковских операций и образованными различными ценными бумагами, поступившими в его портфель под обеспечение его активных операций (векселя и т. д.), однако эти резервы не являются ликвидными и не могут быть немедленно реализованы в ликвидные средства.

Во многих странах минимальное соотношение денежных или другого рода резервов и вкладов установлено законом, однако фактически банк должен соблюдать определенные пропорции, диктуемые опытом и варьирующиеся, как мы уже отмечали, в зависимости от степени развития капитализма, от повседневного поведения экономических агентов при пользовании ими услугами банков в их платежных операциях, а также от изменений экономической конъюнктуры. Пирамида, таким образом, расширяется кверху, но всегда с соблюдением определенных пропорций.

Эти различные части пирамиды постоянно взаимосвязаны. Экономический мир (состоящий из промышленников и коммерсантов) давит на основание пирамиды с тем, чтобы оно расширялось, чтобы увеличивался кредит и, следовательно, капиталистическое обращение (рис. 34).

Банковская система в определенной степени способствует этому расширению, даже путем «открытия кредита», поскольку это в ее интересах, так как продажа денег приносит банковской системе доход. Но банковская система не может выйти за определенные границы как при предоставлении кредита, так и еще в большей степени при так называемом «создании кредита»[279]. Она должна учитывать время оборота банкнот, реальные возможности расширения производства, сохранение ликвидности на уровне, который необходим для удовлетворения возможных требований вкладчиков.

Все эти факторы проявлялись по мере исторического развития. Они породили банковские кризисы, которыми богата история, в том числе и история Италии, и которые завершались то крахами, то спасениями, то мораториями в зависимости от конкретных обстоятельств.

Пирамида, таким образом, может расширяться, но, как мы уже говорили, лишь в определенных пределах.

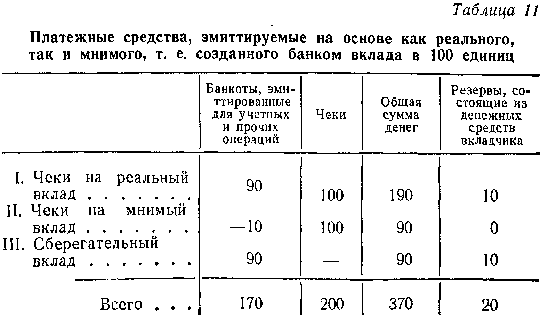

Другой цифровой пример, возможно, сделает еще более ясным и наглядным все вышесказанное относительно сложного процесса образования банковских денег. Предположим, что клиент положил на депозит в банк 100 денежных единиц. Банк использует из них 90 единиц для учетных или других операций и 10 единиц оставляет в качестве резерва. Но, с другой стороны, вкладчик может выписать чеки на все 100 единиц.

Обращение платежных средств, следовательно, увеличится на 90 единиц в банкнотах, выданных клиентам при учете их ценных бумаг, и на 100 единиц в чеках.

Если впоследствии банк открывает кредит клиенту, не имеющему денежного вклада в банке, например, в размере 100 единиц, то банк должен положить в резерв еще 10 единиц, которые будут взяты из фонда, предназначенного для учетных операций, но при этом в обращении появятся еще 100 единиц в чеках.

Естественно, что при этом сократится на 10 единиц количество банкнот, выданных в результате учетных операций; они будут оставлены в банке в качестве резерва.

Вновь созданное количество платежных средств будет, следовательно, равно 90. Можно также рассмотреть случай со сберегательным вкладом, несмотря на то что эта форма вкладов представляет собой сегодня незначительную часть от суммы вкладов в целом.

В этом случае вкладчик не может выписывать чеки. Однако его вклад спокойно может быть использован банком для учетных или ссудных операций, так как обычно эти вклады свыше определенной суммы могут быть истребованы с предварительным предупреждением.

Вышеназванные случаи можно проиллюстрировать следующей таблицей.

Таким образом, с помощью 200 единиц, находящихся на реальном вкладе, могут быть созданы платежные средства в размере 370 единиц.

При рассмотрении не отдельного банка, а всей системы в целом данный процесс, как мы видели, не меняется, только в случае системы соотношение между банкнотами, находящимися в обращении и созданием банковских денег, становится более очевидным.

Банк, как уже было показано, при отсутствии реальных вкладов вынужден ограничивать активные операции и особенно операции по открытию кредитов, и поэтому он должен иметь определенные резервы (иногда устанавливаемые законом, например, в 22,5%), и, следовательно, когда ему необходимы денежные средства в банкнотах — помимо тех, которые возвращаются к нему в результате уже проведенных операций, — он должен обращаться в центральный эмиссионный банк, либо сокращая свои резервы, находящиеся там, либо «переучитывая у него» векселя, либо требуя от него предоставления ссуды.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК