§ 12.1.2. Действие требуемых ставок покрытия

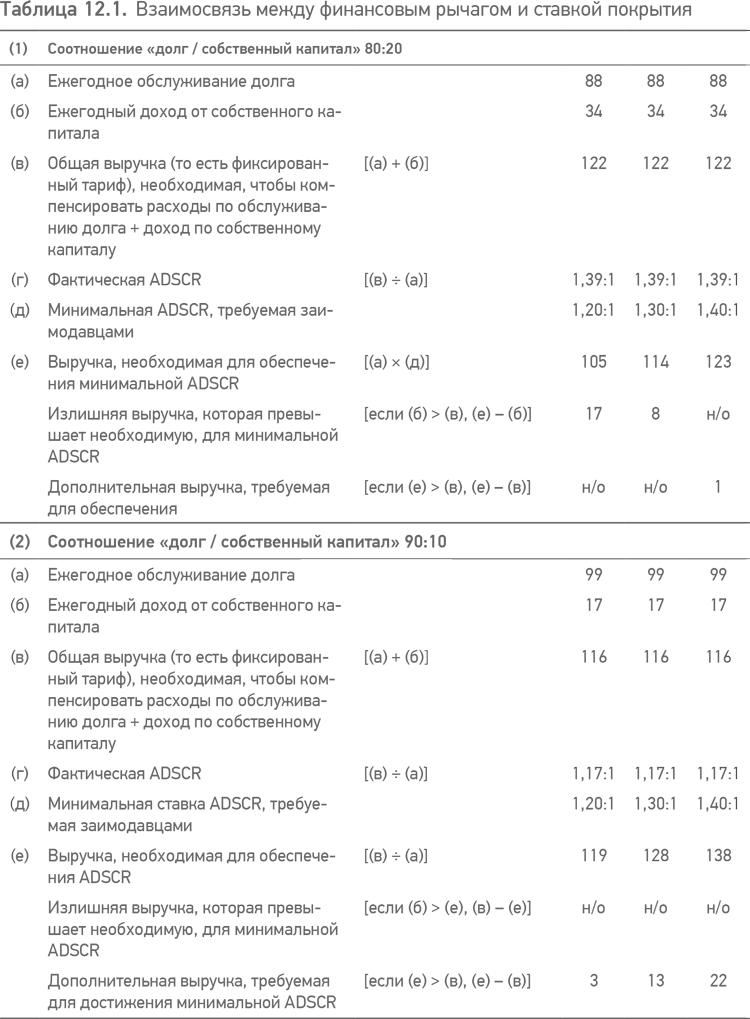

Балансирование требований по ставкам покрытия долга и уровнем финансового рычага не всегда оказывается простым делом, как это видно из табл. 12.1. Эта таблица представляет данные для проекта со следующими допущениями.

• Проектные издержки: 1000.

• Процентная ставка долга: 7 % годовых.

• График платежей по погашению долга: ежегодные платежи на протяжении 15 лет (см. § 12.2.3).

• Требуемая IRR для собственного капитала: 16 % годовых (зарабатываемых на ежегодной основе на протяжении жизни проекта – 15 лет).

В таблице в случае (1) заимодавцы требуют соотношение «долг / собственный капитал», равное 80:20, тогда как в случае (2) они имеют более либеральные требования 90:10. На основании упрощенного примера, приведенного в § 1.5.2, можно ожидать, что наличие более высокого финансового рычага ведет к более низкому тарифу, но вполне возможно, что этого не произойдет.

В случае (1), где соотношение «долг / собственный капитал» равно 80:20, выручка составляет 122 (из которых 88 для обслуживания долга и 34 для покрытия дохода инвесторов) и обеспечивает ставку ежегодного покрытия при обслуживании долга, равную 1,39:1, поэтому если заимодавцы не требуют ставку покрытия выше, чем эта, то существует доход больший, чем требуется для обеспечения минимальной ставки ежегодного покрытия при обслуживании долга, и возможно передать инвесторам требуемый ими доход. Это подсказывает, что финансовый рычаг следует увеличить.

Однако если соотношение «долг / собственный капитал» увеличится до значения 90:10, то можно увидеть, что выручка, требуемая для покрытия сумм по обслуживанию долга, плюс доходность собственного капитала дают ставку ежегодного покрытия при обслуживании долга только 1,17:1, что не сможет обеспечить требуемые заимодавцами ставки покрытия, и, следовательно, необходимо увеличить тариф.

Это приводит к парадоксальным результатам: вероятно, проектной компании придется уменьшить финансовый рычаг, чтобы обеспечить более конкурентный тариф для своей продукции или услуги, даже если заимодавцев устраивает более высокий финансовый рычаг. В этом случае, если заимодавцы требуют ставку ежегодного покрытия при обслуживании долга, равную 1,3:1, то тариф при финансовом рычаге в соотношении 90:10 должен быть 128 в год, тогда как при соотношении финансового рычага в 80:20 он будет составлять 122. В действительности наилучший баланс между выручкой и ставкой ежегодного покрытия при обслуживании долга достигается при соотношении финансового рычага 84:16, который дает тариф в 120.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК